FF金利先物と投機筋ポジションが示唆するドル円相場の方向性

FF金利先物と投機筋ポジションが示唆するドル円相場の方向性

- ドル円はFOMC後112円台をつけたが米10月CPIを受け早期利上げ観測から114円台を回復。

- FF金利先物市場は物価高止まり長期化を想定し2022年に2回以上の利上げを織り込み済み。

- 米物価の伸びが鈍化ならいったんドル安・円高へ、その後は米利上げをにらみ再びドル高・円安に。

ドル円はFOMC後112円台をつけたが米10月CPIを受け早期利上げ観測から114円台を回復

最近のドル円の動きを振り返ると、10月20日に一時1ドル=114円70銭水準をつけ、年初来のドル高値(円安値)を更新していました。その後は11月3日に、米連邦準備制度理事会(FRB)のパウエル議長が、米連邦公開市場委員会(FOMC)後の記者会見で、利上げは時期尚早との見解を示したことから、次第にドル売り・円買いが優勢となり、11月9日には112円73銭水準までドル安・円高が進行しました。

しかしながら、11月10日に発表された10月の米消費者物価指数(CPI)の上昇率は、前年同月比6.2%となり、1990年11月以来、約31年ぶりに6%台に達しました。上昇率は9月の5.4%から加速し、6カ月連続で5%以上の伸びとなりました。これを受け、市場では、FRBが早期利上げに動くのではないかとの思惑が強まり、ドル円は再びドル高・円安方向の動きを強め、足元では114円前後での推移が続いています。

FF金利先物市場は物価高止まり長期化を想定し2022年に2回以上の利上げを織り込み済み

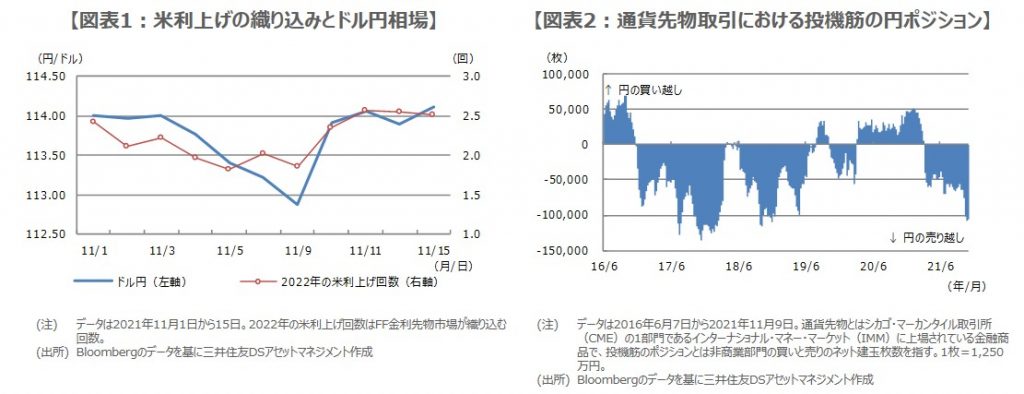

このように、直近のドル円相場は、米利上げの見通しに左右されやすい状況にあると推測されます。そこで、FF金利先物市場が織り込む2022年の米利上げ回数(0.25%の利上げ回数)について、11月以降の推移を確認してみます(図表1)。11月3日のパウエル議長の記者会見後、利上げ回数の織り込みは2回を下回り、それに伴ってドル円がドル安・円高方向に振れていることが分かります。

その後、11月10日のCPI発表を受け、米利上げ回数の織り込みが2.5回程度まで進むと、ドル円はドル高・円安方向に転じています。なお、先日のFOMCでは、物価の高止まりは一時的との見解が改めて示され、また、パウエル議長の発言から、利上げ時期は2022年後半辺りを念頭に置いている様子がうかがえました。ただ、市場は物価の高止まりは長期化するとみている模様で、2022年に2回以上の利上げをすでに織り込んでいます。

米物価の伸びが鈍化ならいったんドル安・円高へ、その後は米利上げをにらみ再びドル高・円安に

また、11月15日時点で、FF金利先物市場が織り込む2023年の米利上げ回数は、約3.4回となっており、この先2年程度で約6回の織り込みが完了していることになります。また、通貨先物の投機筋ポジションも、かなり円売りが積み上がっています(図表2)。そのため、ここから一段と米国の物価が上昇する動きが確認されない限り、更なるドル高・円安の進行余地は、短期的には限定されつつあると思われます。

弊社は、FRBと同様、米国の物価は来年以降、伸び率は鈍化すると見込んでいます。実際にそうなれば、FF金利先物市場が織り込む利上げ回数は下方修正され、ドル円はドル安・円高に振れると思われますが、利上げ観測が消滅する訳ではないため、110円程度が目安と考えます。なお、弊社は2022年10-12月期に米利上げ開始を想定しており、ドル円は利上げ時期に近づくにつれ、再び緩やかなドル高・円安基調を回復していくとみています。

(2021年11月16日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会