楽天証券投資Weekly 2013年4月5日 第31号

安倍政権と黒田日銀は日本経済と株式市場を何処へ導くか

マーケットコメント

黒田日銀、大幅金融緩和を開始:2013年4月1日の週の株式市場は、前半乱高下しながらも、後半は大幅上昇する展開となりました。今後の大相場を予感させる動きになってきました。

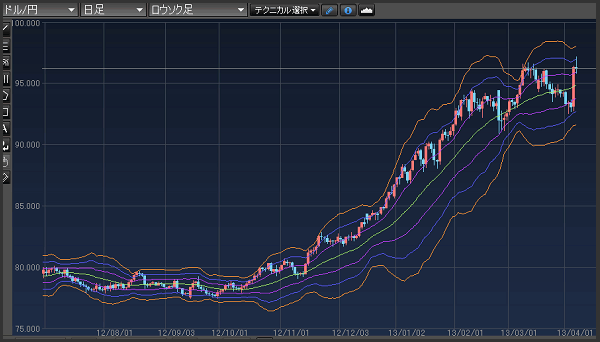

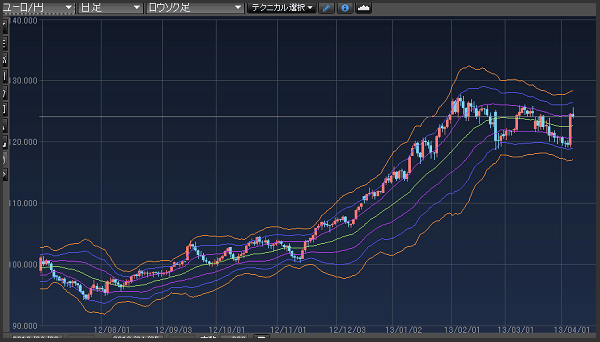

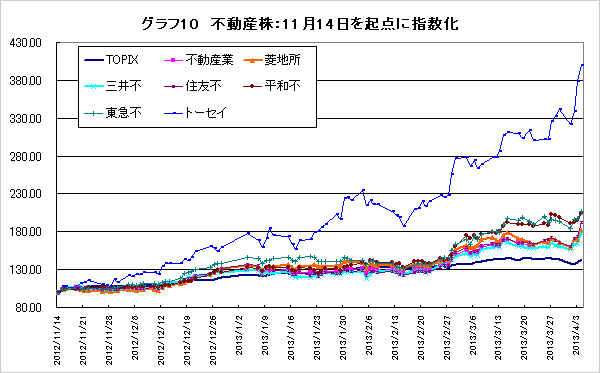

日経平均は、4月1、2日にキプロスだけでなく、イタリア等のEU問題国にも再び各種問題が生じることを懸念して大幅安となり、2日には25日移動平均線を一時割ることとなりました。しかし、その後は割安感と4月3、4日の日銀金融政策決定会合への期待感から反発しました。特に4日は、前場は前日のNY安を受けて大幅安となったものの、昼過ぎに日銀がかつてなかった大幅金融緩和に踏み切るというニュースが流れると後場は一転して大幅高となりました。為替レートも円ドル、円ユーロ共に円安方向に進みました。この結果、株式市場では、不動産、土地持ち企業、金融関連から輸出関連まで幅広く物色されました。

この傾向は5日も続きました。5日の前場は、前日の流れを引き継ぎ日経平均は一時13,200円台を付けました。後場は高値警戒感から売り物が増えたものの、結局前日比199.10円高の12,833.64円で引けました。

日銀が新たに実行しようとする金融緩和の中味は以下の通りです。

1. 2%以上の物価上昇率達成を2年程度で(従来は「出来るだけ早期」)。

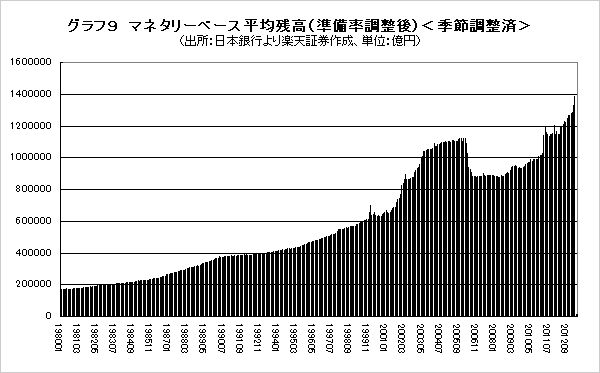

2. マネタリーベースを2年で2倍に(従来は無担保コール翌日物金利が誘導目標)。

3. 国債買い入れは、年間50兆円、買入対象を40年債にまで広げ、平均残存期間は7年(従来は、13年は20兆円増加、残存期間1~2年)

4. ETFは年間1兆円増加(従来は13年は5000億円増加)、J-REITは年間300億円増加(同じく13年は100億円増加)

これらの新しい金融政策の新目標の意味するところを、来週から順次探っていきたいと思います。今週言えることは、日本株は、かつてない大相場の入り口をくぐったところではないかということです。我々はかなり過去からの相場を今一度点検する必要があります。特に、1980年代後半の大バブルの時代と今回の大金融緩和を比較する必要があります。この比較分析から、今回の金融緩和によって発生する過去の規模に勝るとも劣らない大バブルと一大金融相場が予想されるのではないかと思われます。

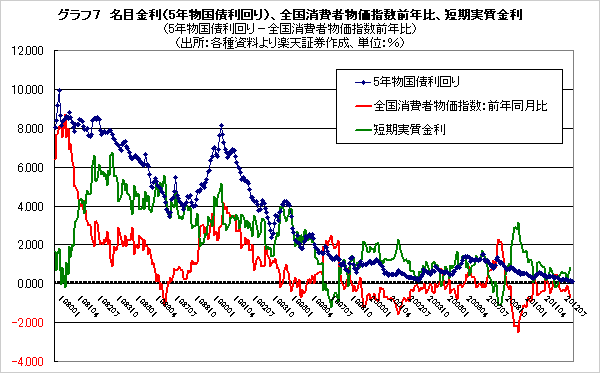

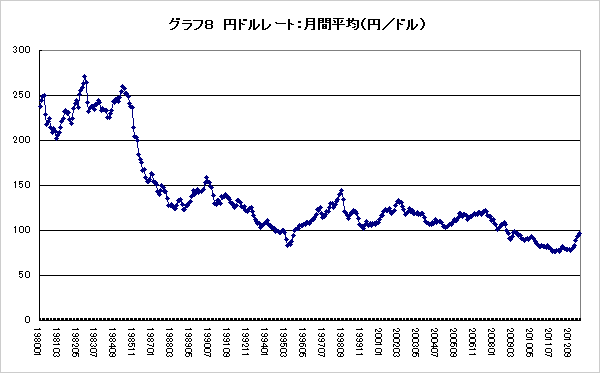

今回は、1980年からの日経平均株価月足、国債利回り、全国消費者物価指数前年同月比と実質金利、円ドルレート、マネタリーベース(世の中に出回っているお金の総額、市中に出回っているお金である流通現金(「日本銀行券発行高」+「貨幣流通高」)と「日銀当座預金」の合計値)のグラフをあげておきます。現在はマネタリーベースが過去最高水準にあり、日銀はさらにそれを倍にしようとしているにも関わらず、物価は上がらず、株価は過去からすると低い水準になります。そして為替レートは大幅円高が続いた後、円安に転換したところです。

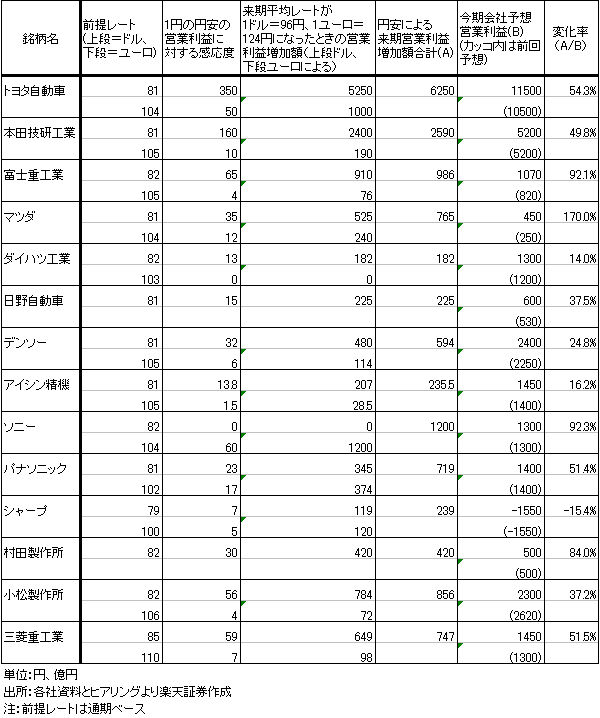

1980年代後半は為替レートは、円安から大きく円高になったところ、実質金利の水準も現在に比べかなり高い水準でした。ただし、世界市場における日本企業の存在感には1908年代後半と現在とでは大きな違いがあります。典型的には電機セクターの存在感が一部の電子部品メーカー(村田製作所、京セラ、日東電工など)を除いて、ほぼなくなったように思います。これは日本株投資を考えるときに重要な問題ですが、自動車(トヨタ自動車、本田技研工業、富士重工業、マツダ、デンソーなど)は大きなプレゼンスを維持しており、造船・プラント(三菱重工業、IHI、川崎重工業、日揮、千代田化工建設など)は息を吹き返しつつあります。

企業業績に引きなおしてみると、1980年代後半は一度円高不況がきました。そのため、相場の主力は当初は建設や不動産、土地持ち企業に偏っていました。輸出セクターは円高不況を克服して後から相場の一つの中心になりました。

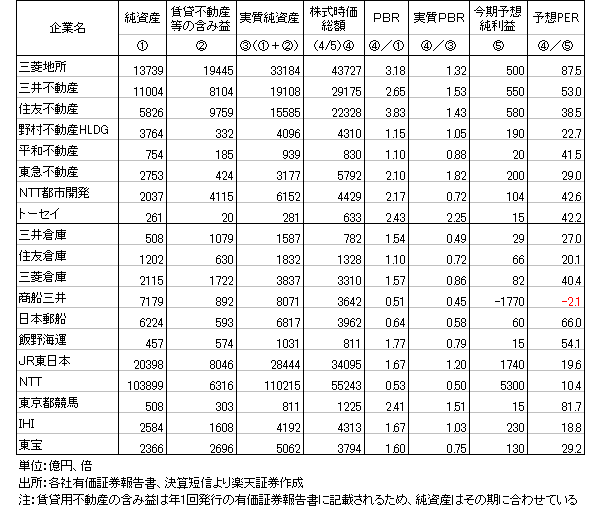

今回は、輸出企業のファンダメンタルズが急速に改善しています。即ち、自動車、造船・プラントセクターのように徹底的な合理化効率化と海外展開の後に、巨大な円安効果が発生しているセクターが出ています。また、内需系企業でも、東京都心部の再開発ブームで不動産大手(三菱地所、三井不動産、住友不動産など)の業績が改善しており、足元で東京都心部の賃料と地価が上昇し始めました。今回の大規模金融緩和では、輸出系では自動車、造船・プラント、内需系、金融緩和系では不動産、銀行証券大手(三井住友FG、三菱UFJFGなど)という相場の中核セクター、中核企業群が幅広く存在するのです。今回予想される大相場は幅広いセクター、企業群から成り立つ可能性があります。

引き続き買いたい相場が続くと思われます。来週の株式市場が注目されます。次の目標は、日経平均14,000円台、中期的には18,000~20,000円のレンジが目標になってくると思われます。

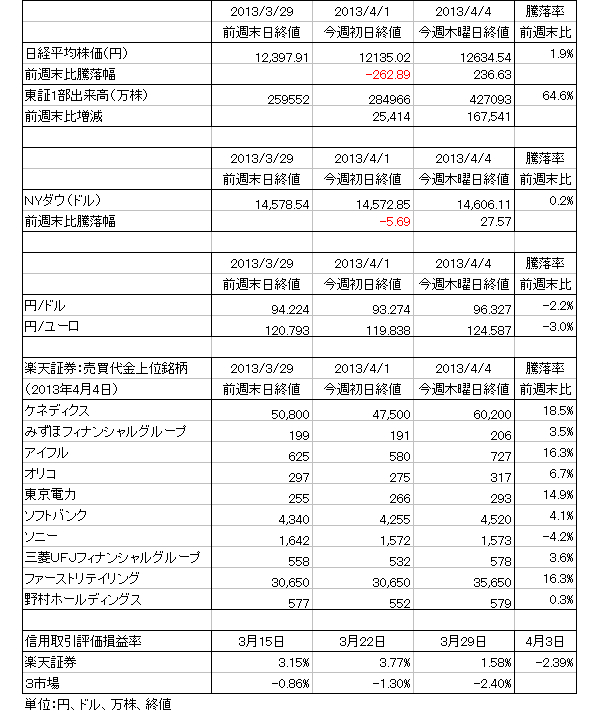

表1:楽天証券投資WEEKLY

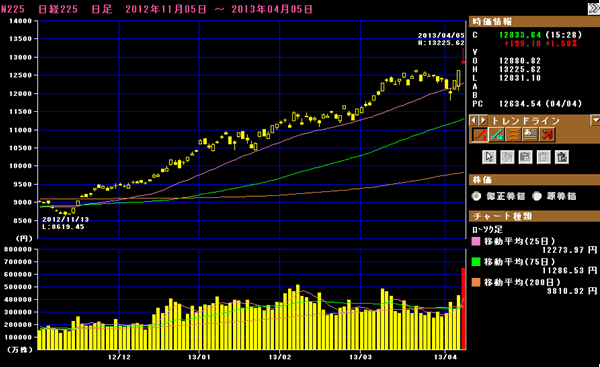

グラフ1 日経平均株価:日足

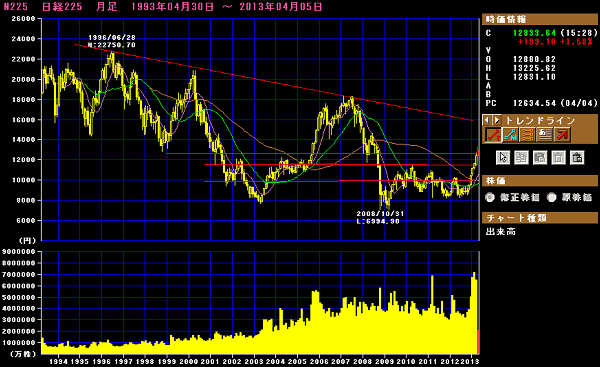

グラフ2 日経平均株価:月足

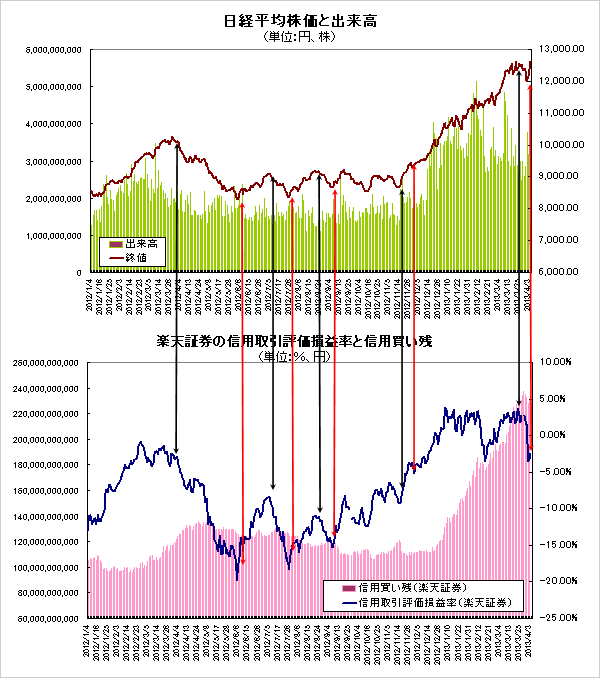

グラフ3 信用取引評価損益率と日経平均株価

グラフ4 円/ドルレート:日足

グラフ5 円/ユーロレート:日足

マーケットスケジュール

2013年4月8日の週の日本での注目点は、4月8日発表の3月の景気ウォッチャー調査です。アメリカは10日発表のFOMC議事録(3月19、20日開催分)が注目されます。

銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身の判断でなさるようにお願いいたします。

本資料の情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本資料の記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本資料の記載内容は、予告なしに変更することがあります。

商号等:楽天証券株式会社/金融商品取引業者 関東財務局長(金商)第195号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会