FOMC~今後の金融政策と為替相場の展望

- FF金利誘導水準は1.75-2.0%で据え置かれましたが、緩やかな利上げの方向は変わりません。

- インフレ率はほぼ目標に達し、さらに上昇方向にあることから、年内2回、0.5%利上げの公算大です。

- ドル・円相場は、貿易摩擦のリスクを抱えながらも米金利上昇が下支えし、底堅く推移すると見ています。

年内2回利上げを再確認

7月31日~8月1日、FOMC(米連邦公開市場委員会)が開かれ、政策金利であるFF金利の誘導水準は1.75-2.0%で据え置かれました。委員会終了後に発表された声明文では、現在の米国経済は力強く拡大していると評価しており、持続的な景気拡大の下で物価安定と雇用最大化を実現するために、緩やかな利上げが期待される旨の記述が認められました。

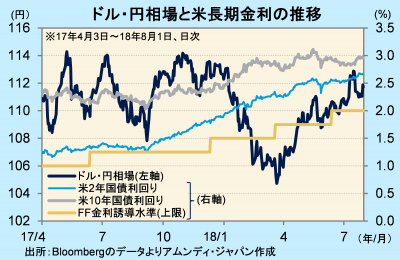

声明文の内容から、次回会合(9月25-26日)で0.25%利上げされる可能性が高いのに加え、市場では12月(18-19日)の会合でさらに0.25%と計2回利上げされることを織り込む動きとなっています。金融政策への市場の見方が色濃く反映される傾向のある米2年国債利回りは、現在2.6%台まで上昇しています。経済実態に裏打ちされた金利上昇という市場の評価を受け、ドル・円相場もドル高気味に推移しています。

年末頃には利上げ余地の議論も

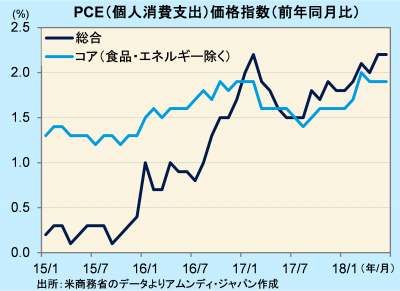

米国では、FOMCメンバーの長期的予想であるインフレ率2.0%を超え(6月は前年同月比+2.2%)、失業率4.5%を下回り(6月は4.0%)、「物価安定と最大雇用」という、金融当局の2大目標はほぼ達成されたと見られます。したがって、ここからは景気過熱の可能性にも目を配りながら金融政策の判断をする必要があります。

FOMCメンバーは、FF金利の長期的予想も出しており、現在2.9%です。これは、持続的な景気拡大のためには、現在から1%程度の利上げが可能という見方と解釈できます。年内にその半分(0.5%)利上げされたとすれば、年末頃には利上げ余地の議論が出てきてもおかしくない状況になっていると予想されます。

アムンディでは、18年はFF金利誘導水準は0.5%の上昇、19年は0.25~0.5%の上昇を予想しており、FOMCメンバーの見方とほぼ同水準です。貿易摩擦などの政治リスクを抱え、先行き不透明な部分もありますが、米金利の上昇が下支えとなり、ドルは底堅く推移すると見ています。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会