日銀金融政策決定会合について~為替・債券市場の先行きは?

- 30-31日に開かれた金融政策決定会合では、現行の金融政策手段がすべて据え置かれました。

- “YCC”という事実上の金利政策導入以来の、国債保有額の増加ペース鈍化は当然の帰結です。

- +2%のインフレ目標へ現行政策が粘り強く続けられるため、市場変動は外部要因に拠るところ大です。

国債の増加ペース鈍化はYCCの裏返し

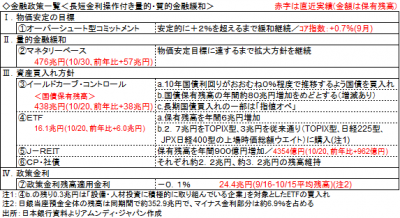

30-31日に日銀金融政策決定会合が開かれました。長短金利操作付き量的・質的金融緩和に基づく、各種政策手段については、すべて継続が決定されました。

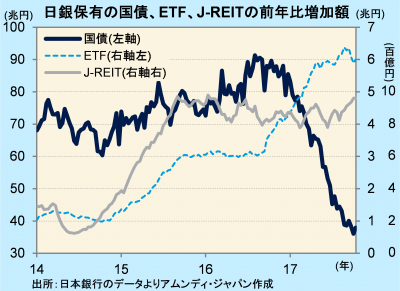

年間80兆円をメドとする国債保有額の増加額が、16年9月のYCC(イールドカーブ・コントロール)導入から縮小し続け、最近は40兆円を割り込んでいます。増加額優先ならば、本来金利水準に目標は設けられないはずですから、金利水準の目標を設けることは、事実上の金利政策の復活であり、増加額のメドは実体を喪失します。利回りが大幅上昇すれば増加額が膨らむ可能性はあるものの、自然体ならば増加額縮小は当然の帰結です。事実上量的金融緩和を縮小した、との見方も可能でしょう。しかし、こうした変化はすでに市場に織り込まれたと見られます。

一方、ETF(上場投資信託)とJ-REITの増加額は、これまでほぼ目標(ETF:年間6兆円、J-REIT:同900億円)を達成しています。しかし、10月は株価高騰の影響で、ETFの購入額が30日までで949億円と、月平均購入額(5000億円=6兆円÷12カ月)を大きく下回っています。投資資金が流入する局面で無理に高値で購入する必要もなく、ある程度弾力的に運営されると思われます。

材料難でレンジ相場

今回、「経済・物価情勢の展望」が発表(四半期毎)されました。17年度で、実質GDPとCPIが足元までの動きを踏まえ、予想が若干変更された以外、日銀の経済に対する基本的見方に変化はありませんでした。

ドル・円は春以降、110円台前半を中心に、10年国債利回りは0~0.1%で上下する、いずれも「レンジ相場」となっています。市場に大きな動きが見られない要因として、国内で大きな政策変更がない中で、海外では欧州を中心とした政治リスクの後退、世界的な景気回復など、情勢が落ち着いているためと思われます。

国内での大きな政策変更はこれからも可能性が小さく、現行の金融政策が粘り強く続けられると見られます。したがって、当面は地政学リスクや政治リスクの再燃など、外部要因に影響を受けやすい展開になると思われます。アムンディでは、日本の長期金利は現在でおおむね横ばい、為替相場は110円台半ばを中心としたレンジ相場へと、若干の円安方向を見込んでいます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会