12月の米国物価指標~金融政策への影響は?

- 12月のCPI(消費者物価指数)コア指数は前年同月比+2.1%、3年5カ月ぶりの2%超水準です。

- 足元の原油再急落や、伸び悩み気味の内需から、さらに加速するかは不透明になっています。

- PCEが+2%台に乗せる可能性は低いと見込まれ、再利上げには慎重さを要する状況といえます。

原油安効果が剥落してきたが・・・

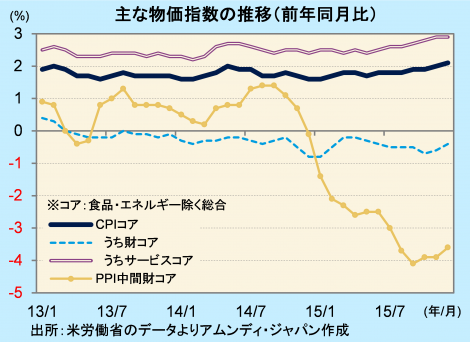

1月20日に米労働省が12月のCPIを発表しました。中心指標であるコア指数は前年同月比+2.1%でした。2%超になったのは3年5カ月ぶりです。財コア指数の下落傾向が和らいだことが全体のプラス幅を拡大させました。

12月の段階では、原油価格(WTI、米国指標油種)は1バレル30ドル台後半が中心であったため、14年後半以降の原油安効果が剥落する動きが見られ、インフレ圧力指数とされるPPI(生産者物価指数)の中間財コア指数は前年同月比-3.6%と、デフレ圧力がやや和らぎました。ただし、年明け後から原油価格が再び急落していること、小売売上高や設備投資など、内需関連指標が伸び悩み気味となっていることから、このまま緩やかにプラス幅が拡大するかどうかは不透明な情勢です。

金融政策の目標の一方である物価安定にはまだ距離

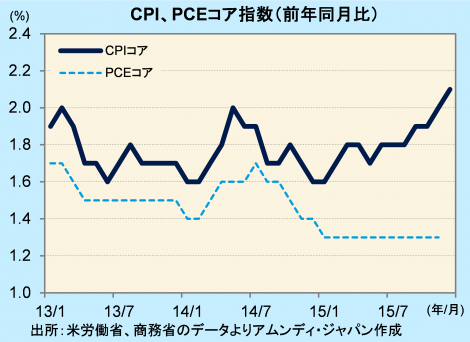

CPIコア指数のプラス幅が拡大方向にある一方、金融政策の判断材料であるPCE(個人消費支出)価格コア指数は、11月時点でコアが前年同月比+1.3%と、依然+2%を下回っています※。

今後、インフレの加速が望みにくくなれば、PCE価格指数は金融目標である+2%になかなか近づけません。それだけ、今後の金融政策は慎重に判断する必要が出てくると思われます。アムンディでは年2回程度の利上げを想定しており、3月15-16日のFOMC(米連邦公開市場委員会)までに利上げされる可能性は低いと見込まれます。

※PCE価格指数は、CPIよりも上昇率が低めに出る傾向があります。これはPCEが、より現状の消費行動を反映して算定されるからです。ちなみに、1960~2015年の前年同月比の平均値を見ると、CPIコア指数の+3.8%に対し、PCE価格コア指数は+3.4%でした。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会