メキシコの金融政策(2019年9月)~ペソ相場の展望

- 政策金利は7.75%に引き下げられました。インフレ率の安定、米利下げへの追随が主な理由です。

- 景気とインフレ率の下振れを意識しつつ、米金融政策をにらんで緩和余地を追求するスタンスです。

- インフレ率と比べ金利が高いのは相変わらずで、相対的なペソへの投資妙味は高いと思われます。

インフレ見通しを下方修正

メキシコ銀行(以下、中銀)は、9月26日の定例理事会で、政策金利の翌日物金利を8%から7.75%へ引き下げることを決定しました。5名中2名が0.5%利下げを主張し、追加利下げへ含みを残す結果でした。

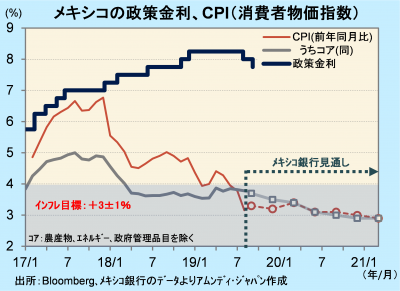

インフレ率の低下と米国での追加利下げが、今回の政策判断に影響したと見られます。8月28日に中銀が発表した四半期報告書によると、CPI(総合)の見通しが大幅に引き下げられました。7-9月期と10-12月期の前年同期比がそれぞれ0.7ポイント、0.5ポイント下方修正されました。これによって利下げ余地が拡大した面もあります。

また、9月18日にFOMC(米連邦公開市場委員会)が0.25%の利下げを決定(2.0-2.25%→1.75-2.0%)し、米国金融政策に追随するスタンスでいる中銀に利下げ判断を促した面もあると思われます。加えて、メキシコ政府が2020年予算案で健全財政路線を示したことも、中銀が利下げを判断するに際して安心感を与えたと見られます。中銀は、景気とインフレ率の低迷に配慮しつつ、米国の金融政策もにらみながら緩和余地を追求するスタンスとみられます。

粘り強い金融緩和がカギ

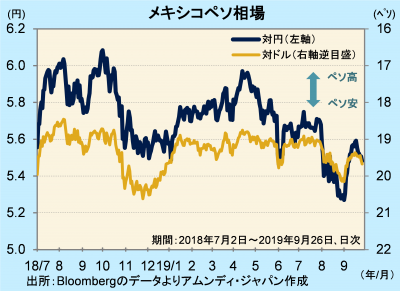

最近のペソ相場は、米中貿易摩擦激化への懸念から世界的に資本市場が混乱した8月から反発に転じました。1年程度の期間で見ると、対ドルでは基本的に安定しています。対円ではドル安・円高基調の影響で緩やかな円高傾向です。

中銀が米国の金融政策に追随する姿勢なので、政治的なイベントで混乱しない限り、対ドル相場では方向性を持った動きにはなりにくいと思われます。一方、インフレ率と対比した利下げ余地が相変わらず大きく、相対的な投資妙味が引き続き高い環境にあると見られます。したがって、粘り強い金融緩和を続けることで景気回復期待が高まれば投資資金の流入が期待されます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会