シー・ヴイ・エス・ベイエリア(2687) 売上高は大きく伸長 上期末配当予想通り

泉澤 豊 会長 |

泉澤 摩利雄 社長 |

株式会社シー・ヴイ・エス・ベイエリア(2687) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

小売業(商業) |

|

代表取締役会長 |

泉澤 豊 |

|

代表取締役社長 |

泉澤 摩利雄 |

|

所在地 |

千葉県千葉市美浜区中瀬1-7-1 |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

536円 |

4,936,349株 |

2,646百万円 |

22.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.00円 |

3.7% |

204.20円 |

2.6倍 |

680.50円 |

0.8倍 |

*株価は10/30終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROE・BPSは2024年2月期実績。EPS、DPSは2025年2月期予想。

*時価総額は12/30終値×自己株式控除後発行済株式数、数値は四捨五入。

連結業績推移

|

決算期 |

営業総収入 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2021年2月(実) |

7,318 |

-546 |

-548 |

-1,160 |

– |

14.00 |

|

2022年2月(実) |

7,209 |

-323 |

-358 |

-831 |

– |

12.00 |

|

2023年2月(実) |

6,926 |

81 |

47 |

-13 |

– |

16.00 |

|

2024年2月(実) |

7,519 |

486 |

420 |

697 |

141.32 |

20.00 |

|

2025年2月(予) |

7,768 |

442 |

382 |

1,008 |

204.20 |

20.00 |

*単位:百万円、円。

*予想は会社予想。

シー・ヴイ・エス・ベイエリアの2025年2月期上期決算と2025年2月期の見通しについて、ブリッジレポートにてご報告いたします。

目次

今回のポイント

1.会社概要

2.2025年2月期上期決算

3.2025年2月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25/2期上期の営業総収入は前年同期比4.0%増の39億1百万円。マンションフロントサービス事業において安定した収益を確保、ホテル事業においてはインバウンド消費の拡大と行楽シーズンによる国内旅行の好調を好材料とし、売上高は大きく伸長した。営業利益は前年同期比0.5%増の2億82百万円。営業総利益率が前年同期44.7%から46.6%へ向上したが、販管費が10.0%増加し営業利益率は前年同期7.5%から7.2%へ若干低下した。固定資産売却益を計上したことにより、中間純利益は同240.5%増の8億15百万円。なお、7月に上方修正。上期末配当は会社予想通り10.00円/株。

- 通期予想は修正なし。25/2期は営業総収入が前期比3.3%増の77億68百万円、営業利益は同9.1%減の4億42百万円を見込む。なお、7月に上方修正されている。ホテル事業が想定を上回って好調だったことによるもの。ホテル事業においては、2Q以降も施設周辺の商業施設等における大規模イベントの連日開催やインバウンド需要のさらなる回復などを受け、国内の宿泊需要は一定の拡大が見込まれる。CVS・BAY HOTEL 本館改装工事に伴う居室の売り止めに伴う減収減益は織り込み済み。その他、省人化推進による設備投資や開業準備に係る専門人材の登用、組織基盤の整備や待遇改善により費用が増加する。配当も修正なく、前期と同じ20.00円/株(うち上期末10.00円/株)を見込む。

- 上期は小幅な増収増益ながら営業利益は期初予想の減益から増益に転じ、着実なスタートだったと見ている。24/2期に続き25/2期もホテル事業が想定以上の回復となっている。こうした中、目を引いたのが同社としては新たな取り組みともなる「スロウマウンテン成田」の展開。贅沢な創りで客室単価は高く、25年3月に開業予定だが、展開を楽しみにしたい。また、マンションフロント事業における「OICOS」シリーズをはじめとするDX化への取り組みも注目。これらの取り組みはいずれも利益率向上にも貢献するものでありROE向上にも寄与するだろう。21年に就任した泉澤摩利雄社長は収益性を重視する戦略をとってきたが、具現化の方向に進みつつある。上期は上方修正となったが、下期の予想は期初予想を据え置いている。9 月の訪日外客数は前年同月比 31.5%増、19 年同月比 26.4% 増となっており、下期も会社予想を上回る状況にあると見て良いだろう。株価は低迷しており、バリュエーションはかなり低位にある。足元の業績と収益性を重視しながらの事業展開から見える今後の収益動向を考慮すると割安に放置されていると見る。

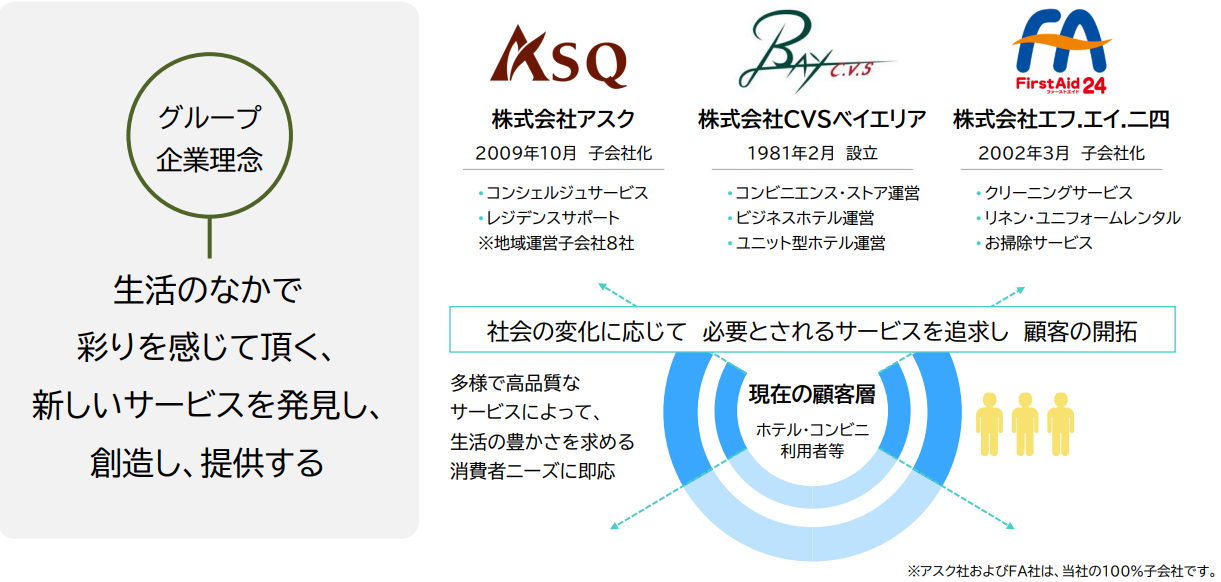

1.会社概要

(1)沿革

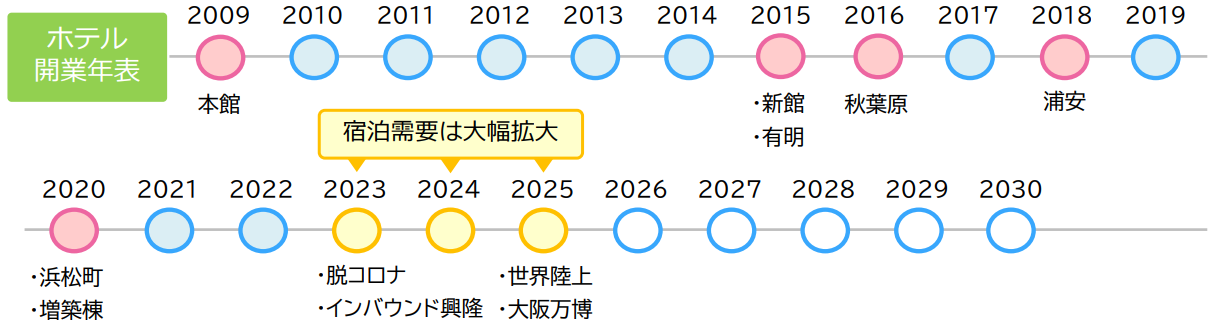

1981年2月設立。「日常生活の便利さを提供できる会社になりたい」を企業理念とし、直営店主体のコンビニエンス・ストア(コンビニ)事業をスタート。その後、クリーニング事業およびマンションのフロント(業務)受託事業、ビジネスホテルの運営などに事業を拡大。

2000年12月、大阪証券取引所ナスダック・ジャパン(現:東証スタンダード)市場に株式上場。2006年2月には東京証券取引所市場第一部へ昇格した。

2009年11月、千葉県市川市にビジネスホテルの1号店となる「CVS・BAY HOTEL」を開業し、ホテル事業を立ち上げた。

2018年3月、会社分割によりコンビニ事業の一部を、企業フランチャイズ契約を締結していた株式会社ローソンおよびローソンが新設する子会社へ譲渡、「コンビニを営む会社」から「コンビニも営む会社」への転換を実施。マンションフロントサービス事業の事業領域拡大、ホテル事業の更なる強化のほか、M&A等により、常にチャレンジを続ける企業文化の下、「選択と集中」により成長企業への回帰を目指す。

2021年3月、組織変更を行うとともに、泉澤 摩利雄氏が代表取締役社長に就任。グループ企業理念を「生活のなかで彩りを感じて頂く、新しいサービスを発見し、創造し、提供する」とし、社会環境の変化とともに変わっていく消費者ニーズへの即応を図るとともに、多くのお客様に喜んで頂く価値あるサービスの拡充に努めている。

(2)主な事業内容

(同社公開資料より)

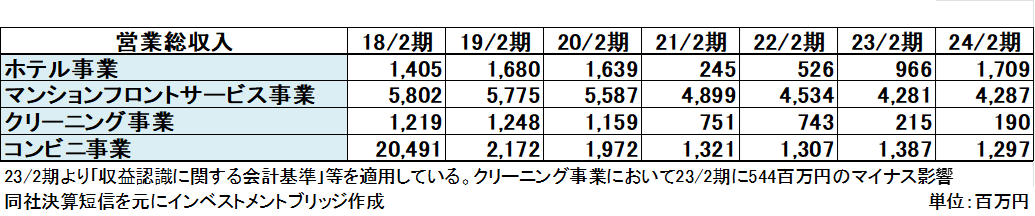

19/2期以降、主力事業はマンションフロントサービス事業となっているが、コンビニ事業も一部継続しているほか、ホテル事業の拡大、早期収益化に向けた各種施策の実行による既存ユニット型ホテル施設の早期収益化を図るとともに、新たな施設の開業のほか不動産投資事業やM&Aなどの新事業の創出などにより、数年内に分割対象事業の収益を補完することを目指していた。しかし、21/2期については、新型コロナウイルス感染症拡大の影響を各事業が受け、特にホテル事業は大幅減収となり一部のホテルは撤退した。以降、稼働率を重視した施策から客室単価・RevPARを重視した施策に切り替え、知名度の高いメディアコンテンツとのコラボや需要の変化を見据えたホテルコンセプトの再構築に取り組み、21/2期を底にホテル事業の売上は急速な回復傾向にある。運営施設数は減少している一方で24/2期の実績は新型コロナウイルス感染症拡大前を大幅に上回る水準まで回復し、セグメント利益はマンションフロントサービス事業を上回った。

マンションフロントサービス事業では首都圏以外の地域(大阪圏、九州圏、北海道)への進出に加えシェアオフィス、公共施設といったマンション以外の受付業務にも取り組んでいる。

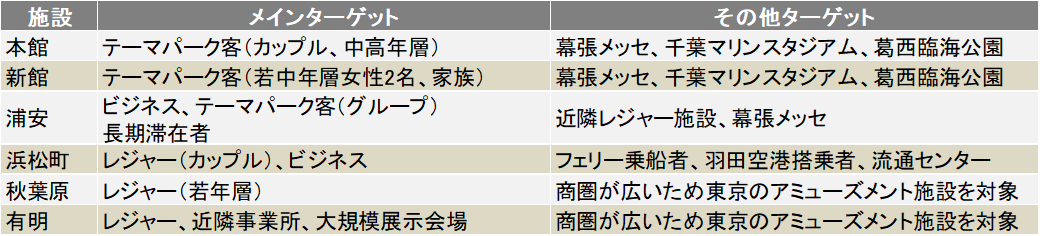

①ホテル事業

【事業概要】

ホテル事業は、千葉県市川市の「CVS・BAY HOTEL」本館及び新館、浦安市の「BAY HOTEL浦安駅前」、東京都港区の「BAY HOTEL東京浜松町」、東京都千代田区の「秋葉原BAY HOTEL」、東京都江東区の「東京有明BAY HOTEL」からなる。

【事業展開】

同社が最も注力していた事業だが、新型コロナウイルス感染症拡大の影響が大きく、業績不振施設の撤退は一巡完了した。今後は、社会情勢の変化を踏まえ、ウィズコロナ期において急速に回復した需要を取り込み、新たな付加価値の創出によるサービス品質の向上を目指し、事業展開を進めている。施設毎のメインターゲットを明確にすることで、需要取り込みに向けたマーケティング施策・レベニューコントロール施策を強化していく考え。

同社資料を元にインベストメントブリッジ」作成

<CVS・BAY HOTEL>

(概要)

09年12月開業。JR京葉線市川塩浜駅前でコンビニ併設のビジネスホテル。

JR京葉線 市川塩浜駅は東京駅から8駅22分、東京ディズニーリゾートのある舞浜駅まで2駅6分、幕張メッセがある海浜幕張駅まで14分の好立地。価格競争力も強く、平日はビジネス客、週末はレジャー客と安定した集客を誇る。本館(シングル21室、ダブル46室、ツイン41室)、15年12月に開業した新館(シングル18室、ダブル5室、ツイン26室、ファミリー2室、女性専用ユニット区画20室)、及び20年10月に増設したベイタワー(シングル42室、ツイン63室、トリプル2室)からなる。

新館は、本館よりもやや広いゆとりのある客室空間を提供し、やや高めの宿泊料金で本館と差別化を図っている。また、女性専用ユニット区画は安心清潔が評価されている。ベイタワーは本館と連絡通路で接続しており、1階には飲食テナントが入居。2階には大浴場やセミナールームを完備するなど、旅行や出張、企業研修などの様々な用途で利用できるホテルとなっている。

CVS・BAY HOTEL(右はベイタワー) CVS・BAY HOTEL新館

(同社HPより)

<BAY HOTEL浦安駅前>

18年6月開業。千葉県浦安市の東京メトロ東西線「浦安駅」徒歩1分の好立地に長期滞在にも快適なアパートタイプホテル(ツイン/トリプル48室)。

お風呂とトイレが別々、キッチン付で複数名での長期滞在可能なアパートタイプホテル。出張などのビジネス客から学生の就職活動、家族やグループ旅行に適している。

(同社HPより)

<BAY HOTEL東京浜松町>

20年7月開業。ビジネスホテルとして東京初進出。JR「浜松町駅」及び東京モノレール「モノレール浜松町駅」から徒歩4分、都営浅草線・大江戸線「大門駅」B1出口から徒歩2分。

当初はビジネスホテルとユニット型ホテルを組み合わせた新たなタイプのハイブリッドホテルとして開業した。ユニット48室についてはリニューアル改装工事を実施、23年3月24日より3名以上の顧客が秘密基地のような空間でゆったりとくつろいで宿泊できる広々とした個室4室に生まれ変わった。ビジネスマンやバックパッカーのみならず日本人旅行者やグループ利用にも対応した宿泊形式を採用し、幅広い宿泊需要の獲得を目指している。

|

リニューアルした3階フロアの客室 |

(同社HPより)

<秋葉原BAY HOTEL>

16年5月開業。東京都千代田区神田練塀町にあり、いずれの秋葉原駅からも徒歩3分のユニット型女性専用ホテル(130ユニット)。

(同社公開資料より)

<東京有明BAY HOTEL>

15年12月開業のユニット型ホテルで、146ユニット(M80・W66)。東京都江東区東雲2丁目にあり、りんかい線東雲駅4分。ビッグサイト利用者に加え、舞浜やお台場の観光客も活用。

(同社公開資料より)

【事業戦略】

「BAY HOTEL」のリブランド

●開業15年となる「CVS・BAY HOTEL本館」の改装工事を予算化

→外装工事は24/2期4Qに実施済み

→内装工事は25/2期4Qに実施予定(期間中は売り止め発生)

●館内設備や備品の見直し、宿泊ニーズに則した室内動線の再設計、 システム導入による省人化を含め、館内オペレーションの再構築を目指す

●26/2期以降、段階的に他施設のリニューアル/リブランドの推進も計画

(同社公開資料より)

「スロウマウンテン成田」の開業

|

開業:2025年3月1日(予定) 住所:千葉県成田市前林818 客室:全40棟 >①コテージ20棟 ②グランピングテント20棟 料金:オールインクルーシブ方式 >①72,200円/室~ ②46,160円/室~ ※2名様1泊(夕朝食付き)の場合の標準価格 |

“自然”をもっとアクティブに。“泊まるをもっと上質に。 足を踏み入れた瞬間、いつもとは全く違う時間が流れる。 “自然”だけでは体験する事のできない「遊び」と「品質」。家族や友人、大切な人とともに過ごす特別な時間。

|

(同社公開資料より)

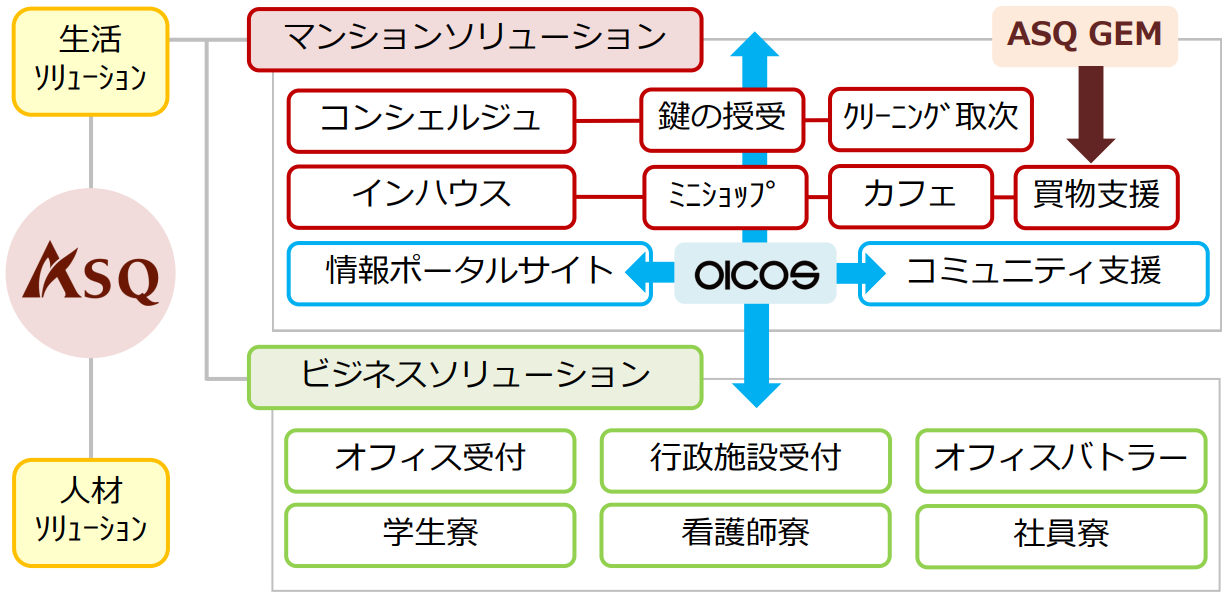

②マンションフロントサービス事業

19/2期以降の主力事業。連結子会社(株)アスクのほか地域運営会社8社が提供。

【事業内容】

マンション共有施設の案内や宅急便、クリーニングの取り次ぎ等、マンションのフロント業務を手掛けるマンションフロント(コンシェルジュ)サービス、レジデンスサポート(メンテナンスサポート、ハウスクリーニング事業者紹介等)、ミニショップやカフェの運営等を手掛けている。また、マンション居住者、管理組合、管理会社向け支援ツール「OICOS」を展開、機能を拡充させて近年は派生サービスを含めて大きく伸ばしている。

業界トップのマンションフロントサービスでは、首都圏を中心に747件(24年2月末時点)の施設などを受託。マンション内の居住者同士のコミュニティ構築支援を目的とした、イベント開催やお祭り開催支援などのサービスも提供し、入居者の満足度向上を目指している。その他では、主サービスであるマンションコンシェルジュ業務にて培った高付加価値サービスを活かし、企業受付・シェアオフィスコンシェルジュサービスも提供している。また、(株)FA24との間で「クリーニング取次ぎ」や「ハウスクリーニング」サービスにおける相乗効果の創出を実現している。

【事業戦略】

高品質の有人サービスの提供

・従来の展開地域において有人サービスは「高級~超高級層物件」に特化した展開へと切り替える

・従来より培ったノウハウを活かし、マンション以外の受付・フロントへの獲得を強化

時代に則したサービスの提供

・非有人物件でも有人物件に近しいサービスを提供する

>OICOSの提供拡大、ASQ GEMの展開

展開地域、対象物件の拡大

・現状の展開は6大都市を中心に18都道府県 ⇒ その近隣エリアを対象に20~25まで増やす

・展開地域においては、高級物件以外の物件にも対象を広げる ⇒ 新規取引先の拡大

・マンション以外の住戸形態への適用も模索する

生活ソリューション提供の拡大

(同社公開資料より)

DX化によるパラダイムシフトの促進

●自社開発システムによる「人」から「デジタル」へのシフトを加速

●有人型高付加価値サービス→DXツールで品質を担保&無人物件への提供を拡大

(同社公開資料より)

|

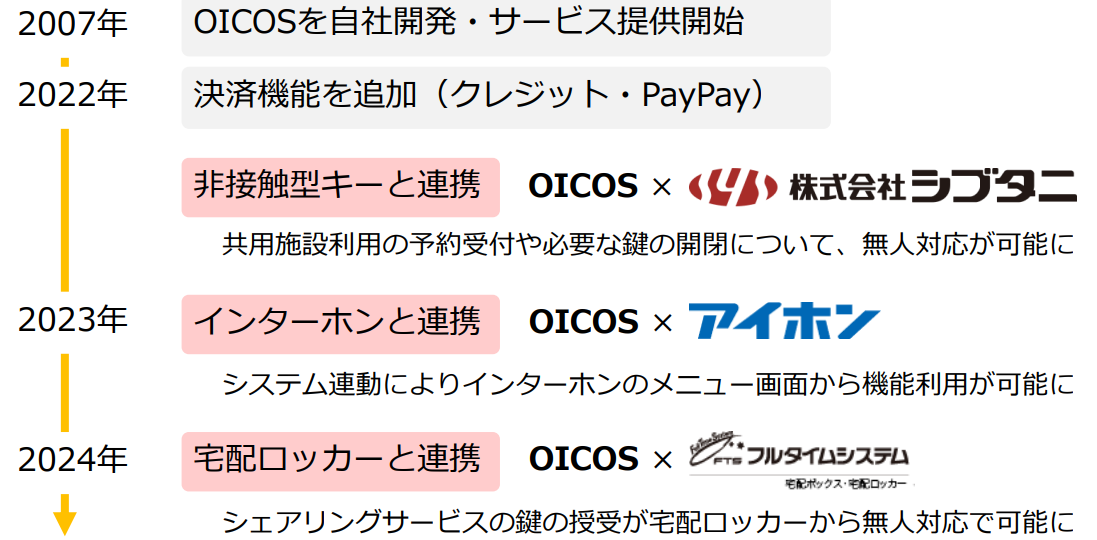

OICOS:システムの開発と提供

|

OICOS:他社協働×機能拡充の加速

|

(同社公開資料より)

中長期事業戦略

同社のシステムを媒介として、利便性のあるサービスを 提供する事業者を繋ぐプラットフォーマーとしての立ち位置を獲得する。

| ●人的サービスにおける適正規模の模索と移行

①品質担保を最大目的とした既存事業領域での差別化実現 ②契約継続可能条件の設定とそれに基づく契約変更交渉 ●デジタルサービス事業領域における『お客様』層の拡大 ①既存顧客(同社サービス利用居住者・施設利用者) ②準新規顧客(同社サービス未利用の居住者・管理会社) ③新規顧客(事業主・各種メーカー) ●『プロポージング・ソリューションズ』への取組み ①変化へ対応(社会情勢・法令etc.)可能な人材の採用・育成 ②協業先企業とのチームMDによるWIN-WIN志向の業務姿勢構築 ③協力企業との協業による新規サービス開発 |

2.2025年2月期上期決算

(1)連結業績

|

24/2期 上期 |

構成比 |

25/2期 上期 |

構成比 |

前年同期比 |

会社予想 |

予想比 |

|

|

営業総収入 |

3,751 |

100.0% |

3,901 |

100.0% |

+4.0% |

3,970 |

-1.7% |

|

営業総利益 |

1,677 |

44.7% |

1,818 |

46.6% |

+8.4% |

– |

– |

|

販管費 |

1,396 |

37.2% |

1,535 |

39.4% |

+10.0% |

– |

– |

|

営業利益 |

280 |

7.5% |

282 |

7.2% |

+0.5% |

276 |

+2.3% |

|

経常利益 |

311 |

8.3% |

313 |

8.0% |

+0.6% |

295 |

+6.1% |

|

親会社株主に帰属する 中間純利益 |

239 |

6.4% |

815 |

20.9% |

+240.5% |

932 |

-12.5% |

*単位:百万円

*数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比4.0%増収、0.5%営業増益

営業総収入は前年同期比4.0%増の39億1百万円。国内経済は、4月以降は急速な円安進行のほか原材料価格の高止まりと不充分な価格転嫁を背景とするコスト負担の高まりが景気の下押し要因となり、個人消費の低迷が顕著となるなど、6月まで3ヶ月連続で景気悪化が見られた。しかし、7月以降は堅調なインバウンド消費や活発なイベント開催、猛暑を背景とする季節需要の急拡大により夏休みシーズンには個人関連消費が上向いた。こうしたなか、マンションフロントサービス事業において安定した収益を確保した。また、ホテル事業においてはインバウンド消費の拡大と行楽シーズンによる国内旅行の好調を好材料とし、個人のみならず団体宿泊需要の獲得にも積極的に取り組み、販売コントロールを強化したことで、千葉県内ならびに都内の施設は週末を中心に連日高稼働を維持し、売上高は大きく伸長した。

営業利益は前年同期比0.5%増の2億82百万円。営業総利益率が前年同期44.7%から46.6%へ向上したが、販管費が10.0%増加したことにより営業利益率は前年同期7.5%から7.2%へ若干低下した。経常利益は同0.6%増の3億13百万円。固定資産売却益を特別利益に計上したことにより、親会社株主に帰属する中間純利益は同240.5%増の8億15百万円となった。

なお、期初の会社予想は営業総収入38億69百万円、営業利益2億21百万円、経常利益2億47百万円、親会社株主に帰属する中間純利益は1億68百万円。7月に上方修正された。

会社予想通り、10.00円/株の上期末配当を実施する。

セグメント別収益

|

24/2期 上期 |

構成比/利益率 |

25/2期 上期 |

構成比/利益率 |

前年同期比 |

|

|

ホテル事業 |

804 |

21.2% |

978 |

24.9% |

+21.7% |

|

マンションフロントサービス事業 |

2,166 |

57.1% |

2,136 |

54.3% |

-1.4% |

|

クリーニング事業 |

112 |

3.0% |

95 |

2.4% |

-14.7% |

|

コンビニエンス・ストア事業 |

655 |

17.3% |

682 |

17.4% |

+4.1% |

|

その他事業 |

53 |

1.4% |

40 |

1.0% |

-24.1% |

|

消去・全社 |

-41 |

– |

-31 |

– |

– |

|

営業総収入 |

3,751 |

100.0% |

3,901 |

100.0% |

+4.0% |

|

ホテル事業 |

203 |

25.3% |

266 |

27.2% |

+30.9% |

|

マンションフロントサービス事業 |

231 |

10.7% |

217 |

10.2% |

-6.0% |

|

クリーニング事業 |

25 |

22.6% |

20 |

21.1% |

-20.3% |

|

コンビニエンス・ストア事業 |

44 |

6.8% |

56 |

8.2% |

+25.5% |

|

その他事業 |

12 |

23.7% |

8 |

20.2% |

-35.3% |

|

調整額 |

-236 |

– |

-286 |

– |

– |

|

セグメント利益 |

280 |

7.5% |

282 |

7.2% |

+0.5% |

*単位:百万円。利益率は営業総収入利益率。

*数値は切捨て、率は四捨五入。

ホテル事業

事業収入は前年同期比21.7%増の9億78百万円、セグメント利益は同30.9%増の2億66百万円。

4月以降、堅調なインバウンド消費に支えられつつも国内旅行者は低迷するなど、国内宿泊需要には落ち込みが見られた。しかし7月以降は本格的な夏休みシーズンの開始にあわせ、積極的なイベント開催やそれに伴う人流増加も好材料となり、再び大きく拡大した。千葉県内で運営するビジネスホテル施設においては、近隣の大型テーマパーク、大規模催事場、商業施設等における各種イベントの積極開催を背景に人流が大幅に増加したことで、レジャー関連の宿泊者数が大きく伸長した。また、修学旅行や企業イベントなど団体宿泊需要の獲得に積極的に取り組むことで、売上高は大きく伸長した。加えて、複数名利用のニーズに即したプラン設計や連泊予約を可能とする販売コントロールの展開、ファ ミリーやグループ旅行者へのアプローチ強化を図るなどし、1部屋当たりの利用人数の拡大を追求した。需要予測に基づく販売価格の調整を行うことで、客室単価の適正値維持に努め、さらなる収益改善が進んだ。ユニット型ホテル2施設においては、都心における宿泊需要の回復を受け、ビジネスホテルの客室単価高騰を背景に、リーズナブルで利便性の高い施設としての支持を受け、需要獲得が進んだ。施設近隣では、既存の商業施設や大規模展示場に加え、新たに建設されたアリーナ等施設も稼働を開始するなど好材料が顕在化しており、各種イベントの開催頻度や動員数が増加傾向にあることで宿泊需要はさらなる拡大を見せている。中長期目線でのイベント開催情報の収集強化を図るとともに、移動や宿泊にかかる費用を抑止しようとする顧客ニーズに呼応し、需要予測に基づく販売コントロールの強化に努めている。

マンションフロントサービス事業

事業収入は前年同期比1.4%減の21億36百万円、セグメント利益は同6.0%減の2億17百万円。

従来から手掛けるマンションフロントにおける居住者向けの各種生活支援サービスに加え、近年はマンション居住者、管理組合、管理会社向け支援ツール「OICOS」の機能拡充に加え、100世帯以下の中・小規模マンシ ョン向けの「OICOS Lite」ならびに、同シリーズと連携可能なスマホアプリ「OICOS App」を通じ、マンション規模が小さく有人フロントサービスの提供が困難な施設への導入提案を推進するなど、有人フロントサービス以外の選択肢の開拓に努め、受託件数の積極的な獲得を進めている。さらに23年11月より、インターホンメーカー大手アイホンが提供するオートロックなどの集合玄関に対応した集合住宅用インターホンシステム「dearis(ディアリス)」とのIoTシステム連携による新機能を追加し、その提供を開始した。居住者向けの生活支援サービス、管理組合の運営支援、管理会社のサポート、及びマンション管理のさらなる効率化を図り、スマート且つワンストップな管理の実現にも取り組んでいる。一方で、管理組合の収益悪化や人件費の高騰・地域的な採用困難等を背景に、収益性が低く、管理費の増益交渉の成功も見込みづらい不採算の有人フロント物件に対しては、非有人でありながら高付加価値の提供を可能とする「OICOS」への切替の提案や、場合により解約・撤退交渉も実施するなど、収益性を重視した活動を継続して行っている。上期末における総受注件数は対前期末比2件減の746件、うち「OICOS」受注件数は同11件増の154件となった。

クリーニング事業

事業収入は前期年同比14.7%減の95百万円、セグメント利益は同20.3%減の20百万円。

個人向けクリーニングにおいては、取次拠点の減少に加え、在宅勤務の普及によるワイシャツ、スーツのクリーニング需要の減少などにより、取次件数の減少傾向は続くものの、既存顧客へのアプローチを強化し、需要の掘り起こしに向けた施策を展開した。同事業はマンションフロント事業との親和性も高く今後の需要拡大も見込まれるハウスクリーニングや保管サービス等の新規獲得を行った。新たな試みとして、モバイルコミュニケーションツール「LINE」を通じ、クリーニング対象品の集荷依頼や各種の相談を24時間で可能とし、キャッシュレス決済にも対応したトータルクリーニングサービス「オンラインコンシェルジュ」の展開を強化した。マンション居住者のそれぞれのニーズに対応し、フロントや近隣提携工場の有無にかかわらず常時提供できる利便性の高いサービスの拡販に努めている。

コンビニエンス・ストア事業

事業収入は前年同期比4.1%増の6億82百万円、セグメント利益は同25.5%増の56百万円。

23年3月末を以て東京都心で運営する1店舗を閉店したことによる減少はあった。しかし、主力店舗近隣の大型テーマパーク、商業施設、大規模展示場における各種イベントが連日開催されたことで、来場者数が大きく増加した。加えて、猛暑の影響から、飲料・冷菓・熱中症対策関連商材等の販売も好調に推移した。また、自社ホテル併設の店舗においても、国内宿泊需要の堅調な推移とインバウンド消費の拡大に伴う宿泊者数の底上げもあり、夕夜間の来店客数が増加、既存店売上高は引き続き伸長した。なお、台風7号の接近に伴う悪天候の影響を受け、従業員と顧客の安全性確保の観点から、同社運営の全店について、8月16日午後から段階的に臨時休業を行い、翌17日早朝に再開する措置を講じたが、業績への影響は軽微。

その他事業

事業収入は前年同期比24.1%減の40百万円、セグメント利益は同35.3%減の8百万円。

その他事業では、事業用不動産の保有や賃貸管理、ヘアカットサービス店舗の運営を行っている。

なお、21年6月より運営を継続していた「成田スカイウェイBBQ(CAMP)」については、厚生水産株式会社との間で、5月27日に当該固定資産に係る売買契約を締結、締結日を以て当該施設の閉業を行った。また、当該固定資産の譲渡についても6月24日に譲渡先への引き渡しを完了した。

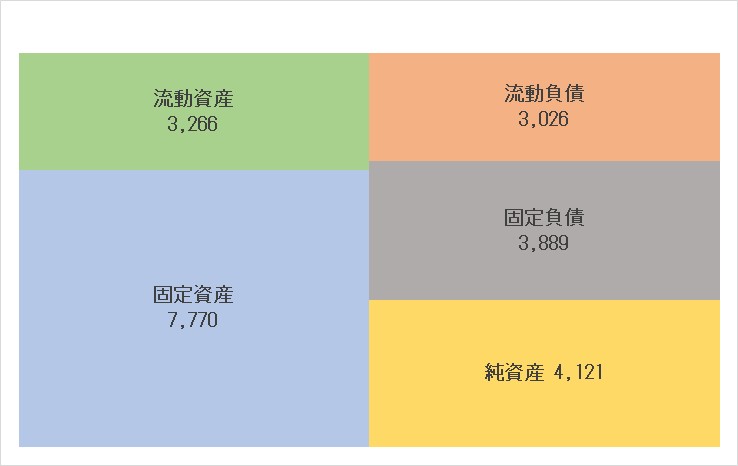

(2)財政状態及び

キャッシュ・フロー

|

24年2月 |

24年8月 |

24年2月 |

24年8月 |

||

|

現預金 |

1,885 |

2,448 |

仕入債務 |

156 |

182 |

|

売上債権 |

441 |

436 |

短期有利子負債 |

1,971 |

1,972 |

|

たな卸資産 |

48 |

50 |

流動負債 |

2,953 |

3,026 |

|

流動資産 |

2,731 |

3,226 |

長期有利子負債 |

3,347 |

3,267 |

|

有形固定資産 |

4,271 |

4,733 |

固定負債 |

3,968 |

3,889 |

|

無形固定資産 |

38 |

38 |

純資産 |

3,359 |

4,121 |

|

投資その他 |

3,240 |

2,999 |

負債・純資産合計 |

10,281 |

11,037 |

|

固定資産 |

7,549 |

7,770 |

有利子負債合計 |

5,318 |

5,239 |

*単位:百万円。

*有利子負債=借入金

*株式会社インベストメントブリッジが開示資料を基に作成。

上期末における資産合計は、前期末比7億56百万円増加し、110億37百万円となった。その主な内訳は、現預金が5億62百万円増加したことなどにより、流動資産が5億35百万円増加し、アウトドアリゾート施設開設へ向けた建設仮勘定の増加などにより固定資産が2億20百万円増加したことであった。

負債合計は、前期末比6百万円減少し、69億16百万円となった。その他流動負債が増加したものの、長期借入金の減少などにより固定負債が減少した。

純資産は、前期末比7億62百万円増加し、41億21百万円となった。その主な内訳は、剰余金の配当を行ったほか、親会社株主に帰属する中間純利益を8億15百万円計上したことであった。

自己資本比率は前期末32.7%から37.3%となった。

キャッシュ・フロー

|

|

24/2期 上期 |

25/2期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー |

311 |

350 |

+38 |

+12.5% |

|

投資キャッシュ・フロー |

-620 |

344 |

+965 |

– |

|

フリー・キャッシュ・フロー |

-309 |

695 |

+1,004 |

– |

|

財務キャッシュ・フロー |

412 |

-132 |

-544 |

– |

|

現金および現金同等物上期末残高 |

1,875 |

2,448 |

+573 |

+30.6% |

*単位:百万円

上期末における現金及び現金同等物残高は、前期末比5億62百万円増加し、24億48百万円となった。

営業CFは、3億50百万円の収入超過(前年同期は3億11百万円の収入超過)となった。その主な内訳は、固定資産売却益8億28百万円を計上した一方、税金等調整前中間純利益11億41百万円を計上したことなどによるもの。

投資CFは、3億44百万円の収入超過(前年同期は6億20百万円の支出超過)となった。その主な内訳は、有形固定資産の取得により7億56百万円の支出があった一方、有形固定資産の売却により10億63百万円の収入があったことなどによるもの。

財務CFは、1億32百万円の支出超過(前年同期は4億12百万円の収入超過)となった。その主な内訳は、長期借入により4億16百万円の収入があった一方、長期借入金の返済により5億40百万円の支出があったことなどによるもの。

3.2025年2月期業績予想

(1)通期連結業績

|

24/2期 実績 |

構成比 |

25/2期 予想 |

構成比 |

前期比 |

期初予想 |

|

|

営業総収入 |

7,519 |

100.0% |

7,768 |

100.0% |

+3.3% |

7,688 |

|

営業利益 |

486 |

6.5% |

442 |

5.7% |

-9.1% |

348 |

|

経常利益 |

420 |

5.6% |

382 |

4.9% |

-9.1% |

304 |

|

親会社株主に帰属する当期純利益 |

697 |

9.3% |

1,008 |

13.0% |

+44.5% |

207 |

*単位:百万円

25/2期は3.3%増収、9.1%営業減益を見込む

通期予想は修正なし。25/2期は営業総収入が前期比3.3%増の77億68百万円、営業利益は同9.1%減の4億42百万円を見込む。親会社株主に帰属する当期純利益については同44.5%増の10億8百万円を計画する。なお、7月に期初予想のそれぞれ76億88百万円、3億48百万円、2億7百万円から上方修正されている。ホテル事業が想定を上回って好調だったこと、および当期純利益については固定資産売却益の計上によるもの。

ホテル事業においては、2Q以降も施設周辺の商業施設等における大規模イベントの連日開催やインバウンド需要のさらなる回復などを受け、国内の宿泊需要は一定の拡大が見込まれる。一方、長引く物価高騰を背景とする個人消費の低迷には注視すべき状況ともいえる。CVS・BAY HOTEL 本館改装工事に伴う居室の売り止めに伴う減収減益は織り込み済み。その他、省人化推進による設備投資や開業準備に係る専門人材の登用、組織基盤の整備や待遇改善により費用が増加する。なお、マンションフロントサービス事業およびクリーニング事業に関しては、概ね期初予想に則した業績推移であり特段の修正は行っていない。

配当は修正なく、期末配当は前期と同じ10.00円/株、年間で20.00円/株を見込む。

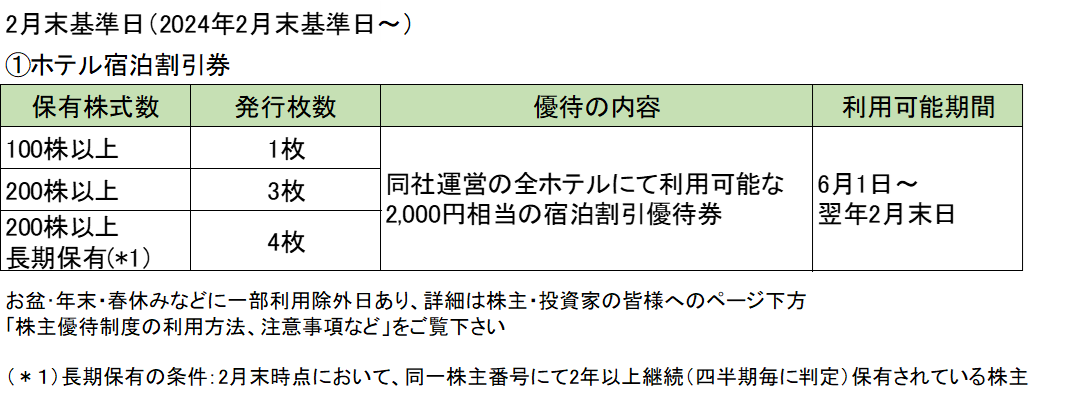

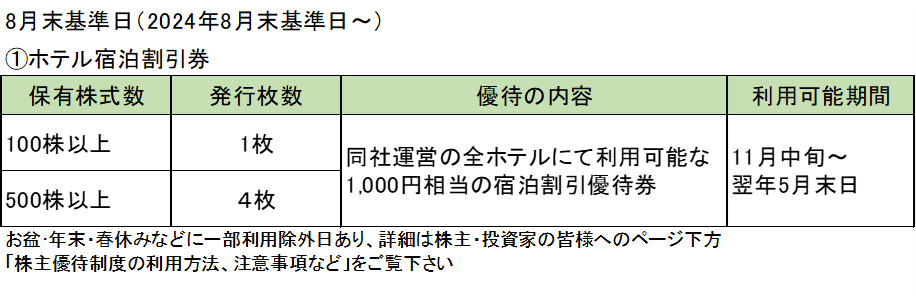

*株主優待制度

毎年2月末日、8月末日の株主名簿に記載または記録された100株(1単元)以上の同社株式を保有する株主が対象。

株主優待制度の内容

| 株主優待が利用できる施設 |

スマートホテル

| 施設名 | 所在地 | アクセス |

| 秋葉原 BAY HOTEL (女性専用) | 東京都千代田区神田練塀町44-4 | JR 山手線・京浜東北線・総武線東京メトロ日比谷線「秋葉原駅」徒歩3分 |

| 東京有明 BAY HOTEL | 東京都江東区東雲2-10-17 | りんかい線 「東雲駅」徒歩4分 国際展示場駅 1駅 2分 |

各施設の最新の運営情報については「BAY HOTEL総合サイト」を参照

ビジネスホテル

| 施設名 | 所在地 | アクセス |

| CVS・BAY HOTEL本館 | 千葉県市川市塩浜2-33-1 | JR京葉線 「市川塩浜駅」改札出てすぐ舞浜駅 2駅 6分 |

| CVS・BAY HOTEL新館(*1) | 千葉県市川市塩浜2-3-8 | 「本館」に隣接海浜幕張駅(幕張メッセ)まで14分 |

| BAY HOTEL浦安駅前(*2) | 千葉県浦安市北栄1-15-28 | 東京メトロ東西線 「浦安駅」徒歩1分 |

| BAY HOTEL東京浜松町 | 東京都港区浜松町1-16-9 | JR山手線 「浜松町駅」徒歩4分羽田空港まで 直通19分 |

(*1)CVS・BAY HOTEL 新館 は、女性専用のユニットタイプの客室(20室)あり

(*2)BAY HOTEL 浦安駅前 は、アパートメントタイプのビジネスホテル

4.今後の注目点

上期は小幅な増収増益ながら営業利益は期初予想の減益から増益に転じ、着実なスタートだったと見ている。24/2期に続き25/2期もホテル事業が想定以上の回復となっている。こうした中、目を引いたのが同社としては新たな取り組みともなる「スロウマウンテン成田」の展開。贅沢な創りで客室単価は高く、25年3月に開業予定だが、展開を楽しみにしたい。また、マンションフロント事業における「OICOS」シリーズをはじめとするDX化への取り組みも注目。これらの取り組みはいずれも利益率向上にも貢献するものでありROE向上にも寄与するだろう。21年に就任した泉澤摩利雄社長は収益性を重視する戦略をとってきたが、具現化の方向に進みつつある。

上期は上方修正となったが、下期の予想は期初予想を据え置いている。9 月の訪日外客数は、2,872,200 人で、前年同月比 31.5%増、19 年同月比 26.4% 増となっており、下期も会社予想を上回る状況にあると見て良いだろう。

株価は低迷しており、バリュエーションはかなり低位にある。足元の業績と収益性を重視しながらの事業展開から見える今後の収益動向を考慮すると割安に放置されていると見る。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員除く) | 8名、うち社外取締役 4名 |

| 監査等委員 | 3名、うち社外取締役 3名 |

◎コーポレート・ガバナンス報告書

最終更新日 2024年5月31日

<基本的な考え方>

当社のコーポレート・ガバナンスに関する基本的な考え方は、株主の皆様やお客様、従業員、地域社会などのすべてのステークホルダーと適切な関係を構築し、社会的責任を果たしていくことであると考えております。この考え方は、当社の社是である「明日への誓い」のなかで、すべてのステークホルダーに対し“より良き明日の実現”を誓い、実践する経営を目指していくことを掲げていることに基づくものです。そのためには、法令遵守のほか、経営の透明性や効率性をより一層高めていくことが不可欠であり、コーポレート・ガバナンスのさらなる充実を通じて、持続的な成長と中長期的な企業価値の向上を目指してまいります。

法令遵守においては、企業理念を具現化した「企業行動基準」を定め、同基準を当社グループに横断的に運用しているほか、各従業員に対し、日頃の業務時に振り返ることができるよう、行動指針の要点をまとめた携帯可能なガイド冊子を配付しており、当社グループの全社員が法令および定款などを厳守した行動を行うよう周知を図っております。

当社は監査等委員会設置会社制度を採用しております。これは監査等委員である取締役が、取締役会において議決権を行使することを通じ、取締役会の透明性や監督機能の強化を図ることを目的としております。また、当社の職務執行が適正かつ効率的に行われるよう、社外取締役および監査等委員である社外取締役(独立役員1名含む)の出席のもと、毎月定例で取締役会を開催し、業務執行取締役や業務執行役員および子会社の取締役より職務執行に関する報告を実施しているほか、重要事項の審議・決定を行うことでグループ全体の業務の適正に努めております。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

原則1-3.資本政策の基本的な方針

当社は、これまで公募増資や立会外分売を行ってきたことで、経営陣である創業者およびその関係者による持株比率の低下が進んでまいりましたが、現在も創業者およびその関係者が議決権の過半数近くを所持しており、上場企業として、所有と経営の分離のあり方については、今後の検討課題と認識しております。また、新株発行による資金調達については、既存株主の利益を不当に毀損することがないよう、当社の中長期的な成長を実現し、利益の拡大が見込まれるなど、その必要性や合理性について取締役会で審議・監督してまいります。また、その内容については、株主の皆さまに対し適切に開示、説明を行うこととしております。収益につきましては、将来の企業価値拡大のための事業投資に備えた内部保留の充実を図りつつ、株主の皆さまへ安定的かつ継続的な利益還元を行ってまいります。

補充原則2-4-1.中核人材の登用等における多様性の確保

当社グループは、事業環境の変化に則して多様な人材を見出し、性別、国籍、年齢等に関係なく採用・評価を行っており、先進的かつ独創性のある人材確保に注力しております。さらに、優秀人材の育成・確保に向け階層別研修を整えるなど、環境の変化に対応した人事制度や適材適所の配置等を行っております。ただし、女性や外国籍人材が、全従業員に占める割合が少ない当社においては、女性や外国籍人材の管理職への登用等、中核人材の登用等に関する測定可能な目標を設けるまでに至っておりませんが、執行役員を含めた管理職への女性登用は既に行っており、多様性の確保に向けた取り組みは前進しております。今後は測定可能な数値目標の作成について検討するとともに、育児休業の取得や復職後の時短勤務、リモート勤務の選択など、ライフスタイルに合わせた働きやすさや社内環境の整備・拡充を図ってまいります。

原則3-1.情報開示の充実(1)会社の目指すところや経営戦略、経営計画、補充原則4-1-2.中期経営計画の実現

当社グループは、主な中期的な経営目標として、①会社の持続的な成長に向けた連結売上高・連結営業利益の安定的確保、②お客様から信頼される仕事を行うための新しいスタンダードの確立とガバナンス強化、③既存事業の価値向上と新規事業への挑戦を目標としておりますが、現時点において中長期的な数値目標は定めておりません。

補充原則4-2-2.サステナビリティを巡る取組みの基本方針の策定】

当社グループは、現状、サステナビリティに係る基本方針を定めておらず、サステナビリティ関連のリスク及び機会、管理するためのガバナンス過程、統制及び手続等の体制をその他のコーポレート・ガバナンスの体制と区別しておりません。サステナビリティに係る対応は、当然に着手すべき社会的責任であること、企業の持続的成長と価値向上の観点から、経営上の重要課題であることを充分に認識のうえ、当社グループにおけるマテリアリティ(重要課題)の特定や、サステナビリティ関連事項の具体的推進を可能とするガバナンス体制及びモニタリング機能の構築を検討するためのグループ横断プロジェクトを組成し、各事業本部長や各部門責任者による検討を開始しております。各マテリアリティ(重要課題)推進のための戦略及び計画、各種指標等の策定を中長期目線で進めるとともに、活動の進捗や状況、生成される成果物の詳細については、今後、積極的な開示に努めてまいります。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

原則1-4.政策保有株式

当社は、政策保有株式を保有しておりませんが、保有する場合には、「業務提携、取引の維持・強化および株式の安定等の保有目的の合理性」を検討し取締役会で諮ることとします。また、政策保有株式を保有した場合の議決権行使については、当社と投資先企業双方の持続的成長と、中長期的な企業価値向上に資するかを基準として総合的に判断するほか、政策保有株主との取引については経済合理性が十分か検証したうえで、決定いたします。

原則2-3-1.サステナビリティを巡る課題への対応、補充原則3-1-3.サステナビリティを巡る取組みの開示

有価証券報告書において開示しております。

原則3-1.情報開示の充実

(2)コーポレート・ガバナンスに関する基本的な考え方と基本方針

本報告書1.1【基本的な考え方】に記載しております。

(3)経営陣幹部・取締役の報酬を決定するにあたっての方針と手続

当社の取締役の報酬は、基本報酬及び業績連動報酬により構成し、役位、職責、当社への貢献度に応じ、当社の業績、従業員給与の水準を考慮しながら、総合的に勘案して決定しています。個人別の報酬額については取締役会決議に基づき代表取締役社長がその具体的内容について委任を受けるものとし、その権限の内容は、各取締役の基本報酬の額及び各取締役の職責、担当事業の業績及び当社への貢献度を踏まえた賞与の評価配分とし、その総額は株主総会で定められた報酬限度額の範囲内となっております。また、監査等委員である取締役の報酬につきましては、株主総会で定められた報酬限度額の範囲内で監査等委員会の協議により決定しております。

(4)取締役の選解任および指名の方針と手続

当社取締役会は、経営陣幹部の選任については、それぞれの経験・実績等を分析しながら、その資質や人格を十分に有する者を指名し、社外取締役候補者については、取締役会全体の監督・監視機能の強化を図るべく、多様な知見や豊富な経験を持つ候補者をそれぞれ指名しております。なお、監査等委員である取締役候補者については、監査等委員会の同意を得ることとしております。経営陣幹部の選任にあたっては、上記の選任要件をもとに取締役会が選任した候補者の議案について独立社外取締役が出席する監査等委員会において適切かどうか検討を行ったのち、取締役会において決議します。経営陣幹部の職務執行に重大な法令・規則違反等があった場合や取締役としての資質や職務遂行能力を満たさないと判断した場合は、取締役会において、独立社外取締役が出席することを必須要件として、役付けの罷免を決議することとしております。

原則4-9.独立社外取締役の独立性判断基準および資質

独立社外取締役につきましては、会社法に定める社外取締役の要件、金融商品取引所が定める独立性基準を満たす人物を選定いたしております。

原則5-1.株主との建設的な対話に関する方針

(1)株主との対話は、コーポレート戦略グループが担い、代表取締役が統括いたします。株主から面談等の要望がある時は、必要に応じて代表取締役または各取締役もしくは執行役員が対応いたします。

(2)IRに必要な情報は、各部署から情報収集を行い、コーポレート戦略グループで取りまとめを行っております。

(4)株主からの意見・懸念等については、コーポレート戦略グループにおいて集約し必要に応じて取締役会に報告いたします。

(5)当社は、四半期の終了日から当該四半期の実績の発表日までの間は沈黙期間として当該四半期の決算情報に関する対外的コメントおよび 問い合わせへの回答は行なわないこととしております。