シンデン・ハイテックス(3131) 大幅営業増益見通し 大幅増配見込み

鈴木 淳 代表取締役社長 |

シンデン・ハイテックス株式会社(3131) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

卸売業(商業) |

|

代表取締役社長 |

鈴木 淳 |

|

所在地 |

東京都中央区入船3-7-2 KDX銀座イーストビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

3,230円 |

1,985,561株 |

6,413百万円 |

4.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

125.00円 |

3.9% |

428.09円 |

7.5倍 |

3,566.89円 |

0.9倍 |

*株価は6/26終値。発行済株式数は期末発行済株式数から自己株式を控除。

*BPS,ROEは24年3月期実績、DPS, EPSは25年3月期予想。

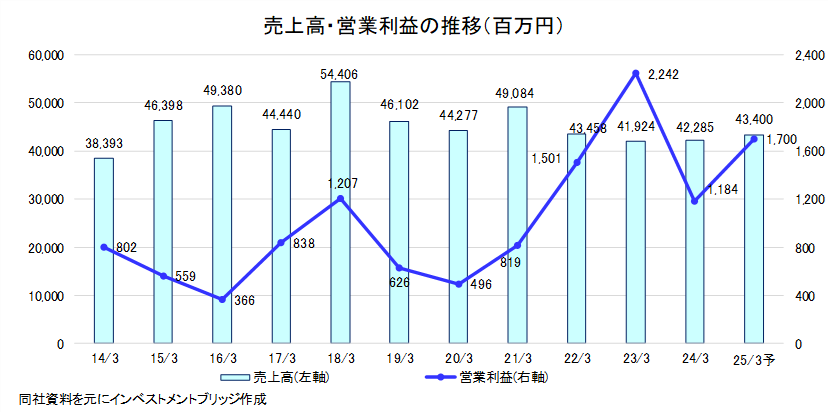

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2021年3月(実) |

49,084 |

819 |

702 |

497 |

246.18 |

75.00 |

|

2022年3月(実) |

43,458 |

1,501 |

1,062 |

748 |

367.77 |

110.00 |

|

2023年3月(実) |

41,924 |

2,242 |

1,302 |

897 |

448.80 |

135.00 |

|

2024年3月(実) |

42,285 |

1,184 |

499 |

292 |

148.25 |

60.00 |

|

2025年3月(予) |

43,400 |

1,700 |

1,250 |

850 |

428.09 |

125.00 |

* 予想は会社予想。単位:百万円、円。

シンデン・ハイテックスの2024年3月期決算の概要と2025年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2024年3月期決算概要

3.2025年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

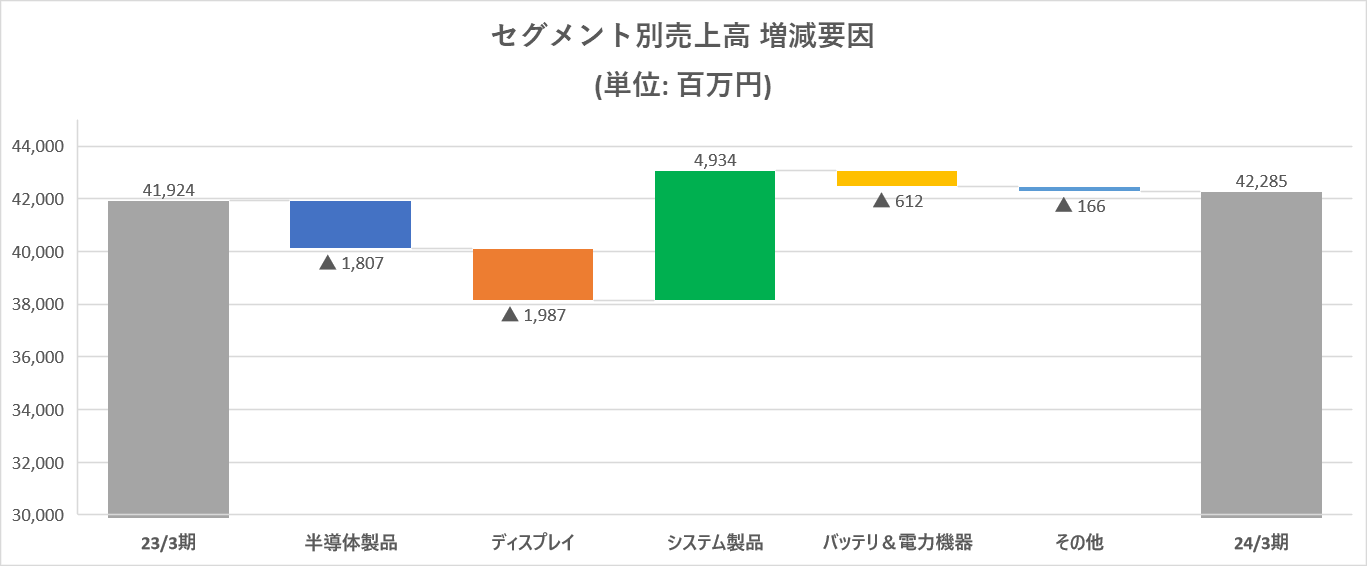

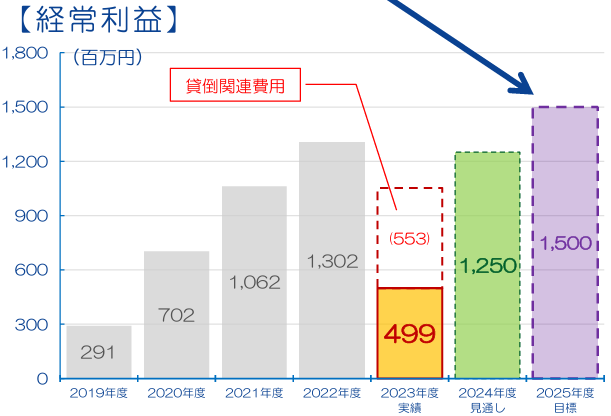

- 24/3期の売上高は前期比0.9%増の422.8億円。現在注力中のシステム製品分野が増収となったことと、足元でメモリ及びディスプレイ市況の底打ちに伴い汎用品のボリュームビジネスの悪化に歯止めがかかったため、売上高は増加した。営業利益は前期比47.2%減の11.8億円。利益面では、汎用品のボリュームビジネスの減収に伴い売上総利益が減少した。販管費は、人的資本の強化によってやや増加したところに貸倒関連費用が加わり、営業利益は大幅に減少した。営業外損益においては期末の円安進行による為替差損の計上などもあり、経常利益は同61.7%減の4億99百万円。減損処理により親会社株主帰属利益は同67.4%減の2億92百万円となった。期末配当は60.00円/株を実施、配当性向は40.5%。

- 25/3期は売上高が前期比2.6%増の434億円、営業利益は同43.5%増の17.0億円、経常利益は同150.4%増の12.5億円、親会社株主帰属利益は同190.5%増の8.5億円を計画する。中期経営期間の2年目においても、「収益構造改革」の総仕上げとして、全社一丸となり各種戦略を完遂し中期経営目標の達成を目指す。半導体製品が年度後半より本格的に回復することと、ディスプレイ分野も新規ビジネスの立ち上がりを想定。汎用品のボリュームビジネスが徐々に回復基調に転換すると見込む。利益面では、増収による売上総利益の増加と貸倒関連費用の発生がないと想定し大幅営業増益見通し。配当は、125.00円/株の期末配当を予想。

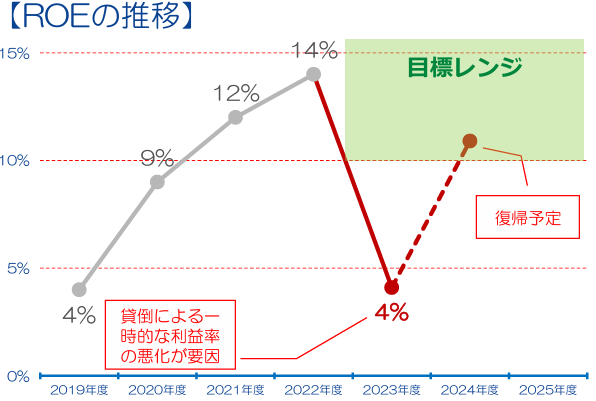

- 同社のビジネスを考えるうえでのポイントは、表面的な売上・利益よりも、先を見越して進めている水面下でのパイプラインの整備である。パイプラインが整備されていれば、目先の業績が振れても、中長期の成長に不安はない。今も数年先を見据えた営業努力が続いている。24/3期は一時的な貸倒引当金の計上により大幅な減益となったものの、この要因を除くと特に下期からは汎用品ビジネスの回復もあり回復傾向が鮮明となっている。また、システム製品が大幅増収となっている。同製品は前中期経営期間に掲げた重要分野であり、その成果が数字を伴って現れている。AIサーバ等が牽引しており、現中期経営期間が進行する中で非常に心強い。株価については依然としてPBRが1倍を割り込んだ状態。ただし、ROEは24/3期は4.2%にとどまったが、25/3期は中期計画でも目標に置く10%超を再び取り戻すだろう。大幅増配も見込んでおり、利回り面でも妙味大。株価を意識した経営方針も打ち出していることから、今後は割安修正が進みそうだ。

1.会社概要

半導体製品、ディスプレイ、システム製品、バッテリ&電力機器等の独立系エレクトロニクス商社。主に海外メーカの製品を仕入れ、国内電子機器メーカや産業機器メーカに販売しており、24/3期における売上の約71%を半導体製品分野及びディスプレイ分野が占め、システム製品分野、バッテリ&電力機器分野が約28%。中国(香港)、タイの連結子会社2社とグループを形成し、それぞれの地域に展開する日系企業向けビジネスを手掛けている。海外連結子会社の売上構成比が約8%を占める。

【経営理念 : 「当たり前のことを当たり前にする会社」】

・世界中より時代を先取りできる製品を発掘し、お客様に供給することで「社会の発展に貢献」する

・業界において、ナンバー・ワンを目指す

・トータルソリューションとして、お客様のニーズを的確に捉え、迅速かつスピーディに対応し、「お客様の満足できる企業」を目指す

・社員が「夢を持って働ける企業」を目指す

【CSR・環境への取り組み】

同社は地球環境に優しい企業活動を経営課題の一つと位置づけており、環境保全と資源保護に配慮した活動による社会貢献と環境汚染の予防を推進している。具体的には、SDGsも念頭に、環境配慮型電池及びその周辺装置(半導体を含む)の拡販、システムでの低消費電力化に向けた高性能半導体の拡販に取り組んでいる。

この他、顧客のグリーン調達基準を遵守するため、化学物質管理システム(CMS)を構築・運用している他、社員が能力を発揮し、仕事と生活の調和を図り、働きやすい雇用環境の整備を行うため、次世代育成支援対策推進法に基づく行動計画を策定し推進している。2003年7月にISO 14001認証を、2004年3月にISO 9001認証を、それぞれ取得している。

1-1 取扱商品と仕入先・販売先

ディスプレイは主に韓国、中国及び台湾のディスプレイメーカから液晶モジュール等を仕入れ、そして、半導体製品はDRAMやフラッシュ等のメモリ及びメモリモジュールを主に韓国、中国及び台湾メーカから仕入れ、それらの商品を車載用機器、事務用機器、産業用機器等のセットメーカに販売している。ASSP(特定用途向け汎用IC)やASIC(特定用途向けカスタムIC)については、米国や韓国のメーカから仕入れており、CPU(中央演算処理装置)やGPU(リアルタイム画像処理に特化した演算装置)については米国メーカから仕入れた商品をパソコン用途以外の顧客に販売している。この他では、ファウンドリも手掛けている。ファウンドリとは、顧客から半導体の設計データを受け取り、韓国・米国半導体メーカに製造依頼し、完成品を依頼元に販売するビジネスである。システム製品では、国内・韓国メーカの検査用の装置等の電子機器、そして、EMSを取り扱っている。EMSとは、製品の開発・生産を受託するサービスである。バッテリ&電力機器は、主に韓国メーカからリチウムイオンや鉛バッテリ、電力機器等を仕入れ、民生品メーカや太陽光発電所向けに販売している。

商品分野・製品と市場・応用製品等

|

分野 |

製品 |

市場・応用製品等 |

|

半導体製品 |

メモリ、メモリモジュール、SSD、ASSP/ASIC、CPU/ GPU、LED、 ファウンドリ、パワー半導体等 |

カーナビゲーション等車載用、複合機等事務機器、

産業用機器、モバイル機器、その他民生用機器、 サーバ、スマートフォン、アミューズメント、液晶ドライバ |

|

ディスプレイ |

液晶モジュール、有機EL、タッチパネル、液晶ディスプレイ、LEDディスプレイ等 |

PC・タブレット、

スマートフォン、産業用機器、医療用機器、商業用施設等 |

|

システム製品 |

検査等装置、通信モジュール、Board、EMS、サーバ機器、 各種システム製品・機器 |

産業用機器、民生用機器、車載用機器、通信用機器、

事務用機器、スマートフォン、量子コンピュータ、 アミューズメント、研究・教育機関等 |

|

バッテリ& 電力機器 |

電池関連商品(リチウムイオン電池等)、 電源モジュール 電力機器(配電盤、開閉器等) |

通信用基地局、民生用機器、産業用機器、

太陽光発電所向け等の再生エネルギー関連製品 |

仕入先

|

主な仕入先 |

特徴 |

|

| 半導体製品 | SK hynix(韓国) | DRAM・NAND型フラッシュメモリ、メモリモジュール、CIS等の半導体メーカ。 |

| Giga Device(中国) | NORフラッシュ製品やNANDフラッシュからMCU製品まで幅広く提供する不揮発性メモリデバイスの大手ファブレスメーカ。 | |

| MagnaChip(ルクセンブルク) | 通信、モノのインターネット(IoT)アプリケーション、アナログ及びミックスドシグナル半導体プラットフォームソリューションの設計等。 | |

| AMD(米国) | PCプロセッサー、組み込み用プロセッサー等の半導体メーカ。 | |

| Telechips(韓国) | 車載及びコンシューマ市場向けアプリケーション・プロセッサー(SoC)の設計・開発。 | |

| Global Foundries(米国) | IBMマイクロエレクトロニクス事業を譲り受けた世界トップクラスのファウンドリ。 | |

| Skyworks(米国) | スマートフォン等ワイヤレス通信機能を搭載した製品を幅広くサポートするデバイスを開発する半導体メーカ。 | |

| ディスプレイ | BOE(中国) | 北京に本社を置くディスプレイパネル大手。 |

| O-Nation Corporation(台湾) | 顧客の要望に沿ったLCDモジュールを開発・販売するメーカ。 | |

| Goworld(中国) | 各種LCDモジュール・静電タッチパネルメーカ。 | |

| WAYTON(台湾) | 液晶ディスプレイモジュール専門企業。 | |

| EDT(台湾) | 液晶タッチパネルメーカ。 | |

| システム製品 | EMS部品メーカ | 電子機器受託生産。 |

| Boardメーカ | 特定の機能を実現するため、様々な電子部品を実装した回路基板の製造。 | |

| Telit(米国) | M2M製品を専門に取り扱う世界的メーカ。 | |

| EM-TECH(韓国) | スピーカーやハプティクスモーター等の高性能なデバイスを製造。 | |

| Giga Computing (台湾) | ハイパフォーマンスコンピューティングの礎となるべく、末端のエッジから最上層のクラウドに至るまでのソリューションを提供。 | |

| KAYTUS(シンガポール) | 一般サーバから高性能サーバまで幅広くラインナップを有するグローバルIT企業。 | |

| バッテリ&

電力機器 |

LG Energy Solution(韓国) | 韓国最大の総合化学メーカLG Chem.より独立。Liバッテリの供給元。 |

| パナソニック(日本) | 同社の充電式電池を取扱う。 | |

| LS ERLECTRIC(韓国) | 電力機器及び自動化機器のメーカ。 | |

| ベルニクス(日本) | 高圧電源システム、DC-DCコンバータなどにおいてユニークな独創的製品を扱う。 | |

| PHIHONG(台湾) | スイッチング電源。特に標準電源の互換品に強みを持つメーカ。 |

2.2024年3月期決算概要

2-1 連結業績

|

23/3期 |

構成比 |

24/3期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

|

売上高 |

41,924 |

100.0% |

42,285 |

100.0% |

+0.9% |

44,500 |

-5.0% |

|

売上総利益 |

4,304 |

10.3% |

3,920 |

9.3% |

-8.9% |

– |

– |

|

販管費 |

2,061 |

4.9% |

2,736 |

6.5% |

+32.7% |

– |

– |

|

営業利益 |

2,242 |

5.3% |

1,184 |

2.8% |

-47.2% |

1,200 |

-1.3% |

|

経常利益 |

1,302 |

3.1% |

499 |

1.2% |

-61.7% |

570 |

-12.4% |

|

親会社株主帰属利益 |

897 |

2.1% |

292 |

0.7% |

-67.4% |

380 |

-23.0% |

* 単位:百万円

前期比0.9%の増収、47.2%の営業減益

24/3期においては、まず1Qに発生したディスプレイ分野における主要取引先の民事再生に伴う当該売掛債権を貸倒損失として販管費に計上し、その他の一般売掛債権の回収可能性を見直した結果を貸倒引当金繰入額として販管費で引当てたことにより営業利益以下の業績に大きな影響が出た。

売上高は前期比0.9%増の422.8億円。現在注力中のシステム製品分野が増収となったことと、足元でメモリ及びディスプレイ市況の底打ちに伴い汎用品のボリュームビジネスの悪化に歯止めがかかったため、売上高は増加した。

営業利益は前期比47.2%減の11.8億円。利益面では、汎用品のボリュームビジネスの悪化に歯止めがかかったものの、同ビジネスの減収に伴い売上総利益が減少した。販管費は、前述の一時的な要因(貸倒れ)を除くと概ね想定どおりの推移だった。しかし、人的資本の強化によってやや増加したところに貸倒れに関連する費用が加わり、営業利益は大幅に減少した。さらに営業外損益において、期末にかけての急激な円安進行により為替差損を計上したことと、ドル金利の高止まりによる支払利息の増加によって、経常利益は同61.7%減の4億99百万円。同社が保有する投資有価証券の一部について、取得価額に比べて実質価値が著しく下落したため、減損処理により投資有価証券評価損を特別損失として50百万円計上しており、親会社株主帰属利益は同67.4%減の2億92百万円となった。売上高、各段階利益は会社予想を下回った。

期末配当は60.00円/株を実施、配当性向は40.5%。

2-2 品目別動向

|

23/3期 |

構成比 |

24/3期 |

構成比 |

前期比 |

|

|

半導体製品 |

28,133 |

67.1% |

26,326 |

62.3% |

-6.4% |

|

ディスプレイ |

5,785 |

13.8% |

3,798 |

9.0% |

-34.3% |

|

システム製品 |

5,560 |

13.3% |

10,494 |

24.8% |

+88.7% |

|

バッテリ&電力機器 |

2.,111 |

5.0% |

1,499 |

3.5% |

-29.0% |

|

その他 |

332 |

0.8% |

166 |

0.4% |

-50.0% |

|

連結売上高 |

41,924 |

100.0% |

42,285 |

100.0% |

+0.9% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

半導体製品分野の売上高は前期比6.4%減の263.2億円。非メモリ商品ビジネスは堅調に推移したが、メモリ市況は足元では底打ち感が出てきたものの、年度前半における市況の悪化による汎用品のボリュームビジネスが減少したため減収となった。

ディスプレイ分野の売上高は同34.3%減の37.9億円。主に個人消費に依存する製品向けのディスプレイ市況悪化の継続及び主要顧客の民事再生によって汎用品のボリュームビジネスが減少したため減収となった。

システム製品分野の売上高は同88.7%増の104.9億円。検査等装置向けは堅調に推移している。また、前期に一部部品の供給不足継続による生産調整の影響の反動によってEMSが大幅に増加した。そして、AIサーバ機器ビジネスの新規獲得による大口案件もあり大幅増収となった。

バッテリ&電力機器分野の売上高は同29.0%減の14.9億円。主力の家庭用ESS(蓄電システム)向けリチウムイオンバッテリビジネスが減少したため減収となった。

2-3 財政状態及び

キャッシュ・フロー(CF)

財政状態

|

23年3月 |

24年3月 |

23年3月 |

24年3月 |

||

|

現預金 |

4,188 |

5,972 |

仕入債務 |

2,364 |

2,827 |

|

売上債権 |

6,554 |

7,191 |

短期有利子負債 |

5,496 |

7,799 |

|

棚卸資産 |

5,255 |

4,982 |

未払法人税等 |

268 |

20 |

|

流動資産 |

16,494 |

18,342 |

流動負債 |

9,054 |

11,206 |

|

有形固定資産 |

21 |

19 |

長期有利子負債 |

858 |

290 |

|

無形固定資産 |

2 |

8 |

固定負債 |

860 |

290 |

|

投資その他 |

338 |

208 |

純資産 |

6,942 |

7,082 |

|

固定資産 |

361 |

236 |

負債・純資産合計 |

16,856 |

18,579 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

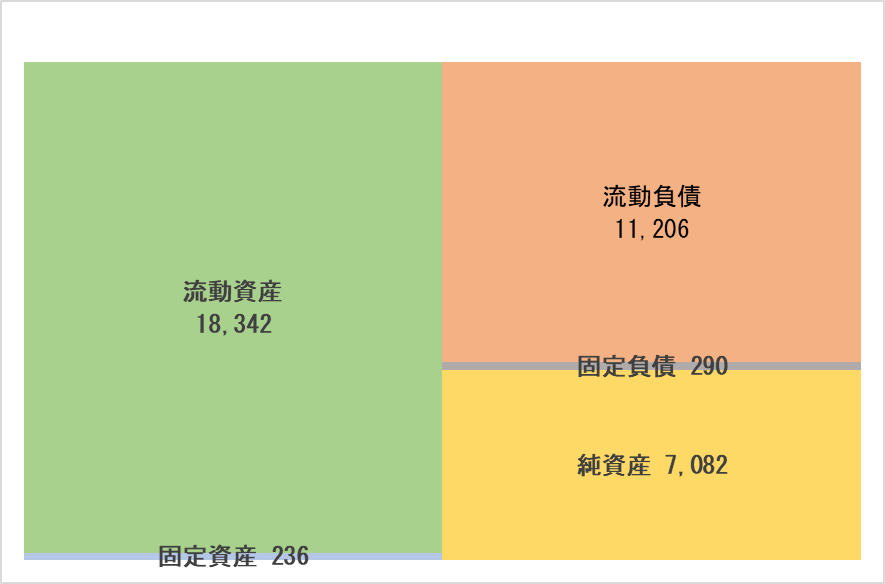

総資産は185.7億円となり、前期末との比較(以下同)で17.2億円増加した。現預金や売掛金が増加したことによるもの。負債は114.9億円となり、15.8億円増加した。その他の流動負債が減少したものの、有利子負債が増加したことによるもの。純資産は70.8億となり、1.4億円増加した。主な要因は、資本剰余金や利益剰余金が増加したことによるもの。

流動比率は、売上債権や短期借入金の増加等により前期末比18.5ポイント減少し、163.7%となった。自己資本比率は、仕入債務や有利子負債の増加等により、同3.0ポイント減少し38.1%となった。有利子負債対純資産比率は1.1倍となり、同0.2ポイント増加した。

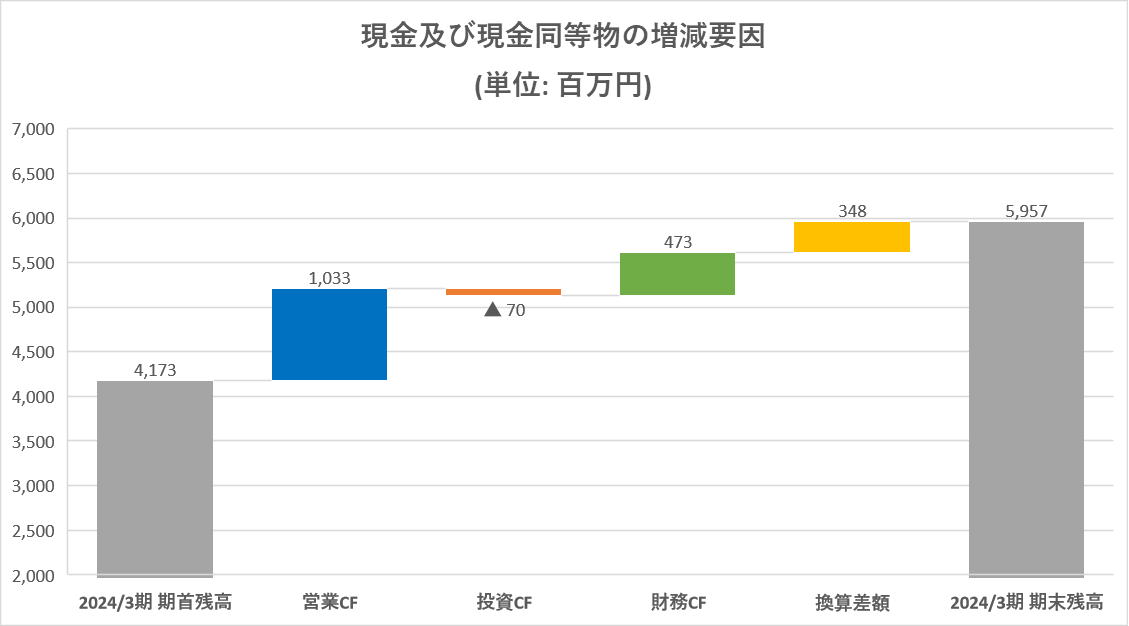

キャッシュ・フロー(CF)

|

23/3期 |

24/3期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

4,577 |

1,033 |

-3,543 |

-77.4% |

|

投資キャッシュ・フロー(B) |

-15 |

-70 |

-54 |

– |

|

フリー・キャッシュ・フロー(A+B) |

4,561 |

962 |

-3,598 |

-78.9% |

|

財務キャッシュ・フロー |

-6,772 |

473 |

+7,245 |

– |

|

現金及び現金同等物期末残高 |

4,173 |

5,957 |

+1,784 |

+42.8% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

3.2025年3月期業績予想

3-1 通期連結業績

|

24/3期 実績 |

構成比 |

25/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

42,285 |

100.0% |

43,400 |

100.0% |

+2.6% |

|

営業利益 |

1,184 |

2.8% |

1,700 |

3.9% |

+43.5% |

|

経常利益 |

499 |

1.2% |

1,250 |

2.9% |

+150.4% |

|

親会社株主帰属利益 |

292 |

0.7% |

850 |

2.0% |

+190.5% |

* 単位:百万円

25/3期は2.6%増収、営業利益は43.5%増を見込む

25/3期は売上高が前期比2.6%増の434億円、営業利益は同43.5%増の17.0億円、経常利益は同150.4%増の12.5億円、親会社株主帰属利益は同190.5%増の8.5億円を計画する。中期経営期間の2年目においても、「収益構造改革」の総仕上げとして、商社の生命線である与信管理を強化しつつ、全社一丸となり各種戦略を完遂し中期経営目標の達成を目指す。

販売面は、半導体製品が年度後半より本格的に回復することと、ディスプレイ分野も新規ビジネスの立ち上がりを想定。汎用品のボリュームビジネスが徐々に回復基調に転換すると見込む。半導体製品分野では、中国経済の停滞による需要減の懸念や、足元ではメモリ市況の底打ち感があるものの、本格的な市況の回復は年度中盤以降と想定しており減収の見通し。ディスプレイ分野は液晶モジュールのビジネスの回復と、年度中盤より有機ELビジネスの立ちあがりを見込み増収の見通し。システム製品分野は前期における顧客の大幅な増産計画により業績をけん引してきたEMSビジネスにおいて、反動により伸びはやや鈍化すると想定した。一方、検査等装置ビジネスは堅調に推移し、AIサーバ機器ビジネス等の積み重ねにより増収の見通し。バッテリ&電力機器分野は、主力の家庭用ESS(電力貯蔵システム)ビジネスの増加と、その他のビジネスの積み重ねにより増収の見通し。利益面では、比較的高採算分野であるシステム製品分野等の増収により売上総利益が増加、販管費は前期の貸倒関連費用の発生がないと想定し大幅営業増益見通し。営業外損益において為替差損を見込まないことが増加要因となって経常利益、親会社株主帰属利益は増益率が拡大する見通し。想定為替レートは、1ドル=140円としている。

配当は、125円/株の期末配当を予想。前年比65/円からの大幅増配を見込む。

品目別見通し

|

24/3期 実績 |

構成比 |

25/3期 予想 |

構成比 |

前期比 |

|

|

半導体製品 |

26,326 |

62.3% |

24,500 |

56.5% |

-6.9% |

|

ディスプレイ |

3,798 |

9.0% |

5,000 |

11.5% |

+31.6% |

|

システム製品 |

10,494 |

24.8% |

11,000 |

25.3% |

+4.8% |

|

バッテリ&電力機器 |

1,499 |

3.5% |

2,600 |

6.0% |

+73.4% |

|

その他 |

166 |

0.4% |

300 |

0.7% |

+80.1% |

|

連結売上高 |

42,285 |

100.0% |

43,400 |

100.0% |

+2.6% |

* 単位:百万円

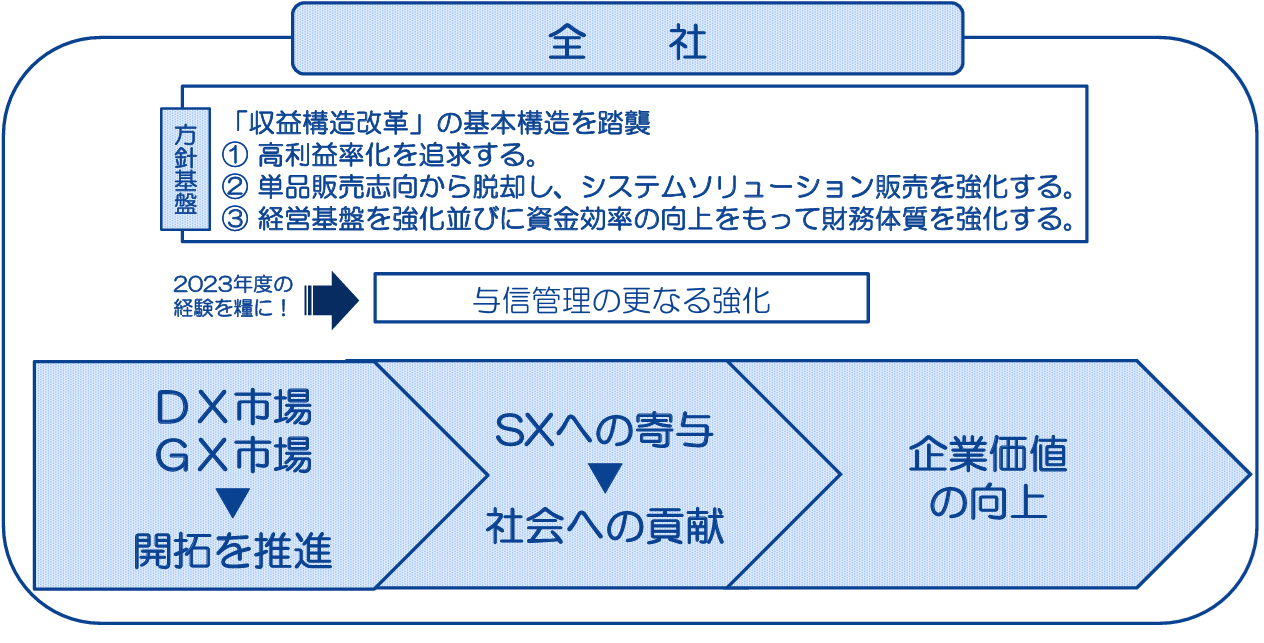

3-2 中期経営方針

経営目標(24/3期~26/3期)

次期中期経営期間における販売戦略は、推進中の「収益構造改革」の基本構造を踏襲しつつ、経営基盤戦略を充実させ、下記の中期経営目標の達成に向けて邁進する。なお、24/3期決算を通過したうえで目標に変更はない。24/3期のメモリやディスプレイの後退市況(リセッション)の中においても、一時的な貸し倒れ関連費用の発生(ノイズ)を除いて試算した場合、22/3期に迫る経常利益水準とみなせ、地力がついてきていることがその根拠。

| 目標① 26/3期経常利益15億円

|

目標② ROE10%以上の継続

|

(同社資料より)

経営方針

全社一丸となり、デジタル・トランスフォーメーション(DX)、グリーン・トランスフォーメーション(GX)市場の開拓を推進し、サステナビリティ・トランスフォーメーション(SX)への寄与をもって社会へ貢献し、企業価値の向上を目指す。

(同社資料より)

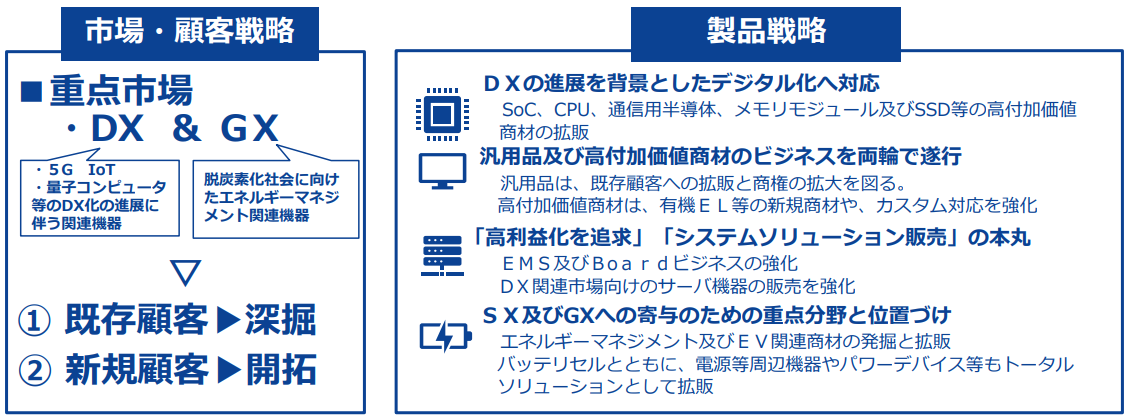

販売戦略

販売戦略の遂行と中期経営目標達成にあたり、「新規開拓活動」を引続き、次期中期経営期間の重点活動とする。

既存顧客の深掘 → 半導体製品分野をコア分野とし、ディスプレイ・システム製品・バッテリ&電力機器の各分野の需要をつかみ、相乗効果を発揮させる。

新規顧客の開拓 → 産業機器・社会環境関連市場の新規優良顧客の開拓を加速化させる。

(同社資料より)

経営基盤戦略

① 人的資本に関する戦略

「当社グループの最大の資本は人であり、役員及び従業員が最大限に力を発揮できる環境と共に社業の発展がある」との考えに立脚し、次の人的資本に関する戦略を掲げる。

■ SXに寄与する人材の育成・・・適材適所の人員配置を追求+実践を通じた育成の場を提供

■ 次世代の役員・管理職の育成・・・能力と志を有する従業員に対し、年齢・性別を問わず段階的に実践の場を提供

■ 従業員の年齢構成の最適化・・・中途採用を中心とした新規採用によって増員を図る

■ より働きがいのある職場づくり・・・公正な評価制度を追求

モチベーションアップのための各種制度設計や施策の継続的な検討・推進

② 経営管理機能の強化

■ 経営管理機能のDX化を推進・・・「法制度改正への対応」「効率的な働き方の実現」「戦略の実効性把握」

③ 資本戦略

■ 在庫運用の適正化を追求・・・ビジネス展開を見極める

■ 資金調達コストの低減・・・取引金融機関との良好な関係を維持

■ 株式価値の維持向上・・・会社情報の発信を充実+機動的かつ適時適切な資本政策の実施を検討

3-3 サステナビリティに

関する考え方

同社では、「モットー」及び「企業行動憲章」を行動規範とし、「戦略リスク」と「オペレーションリスク」に分類したリスクマネジメントを行いつつ、環境保全に寄与する商品の拡販に注力する取組み、そして、ESGにかかる取組みを通じ、持続的成長・発展を図ることが、より良い地球環境や社会への貢献と考え、その実現を目指す。

目標

(同社資料より)

取組

中期販売戦略(24/3期~)

● 市場・顧客戦略

重点市場:DX・GX関連市場産業機器市場・社会/環境市場の新規優良顧客の開拓

● 製品戦略

バッテリ&電力機器分野をSXの重点市場に位置づけるエネルギーマネジメント及びEV関連商材の発掘と拡販

事業リスクを以下の2種に区分し、リスクマネジメントを行う。

● 戦略リスク

事業戦略の策定及び遂行により健全な範囲で事業成果を獲得するために「敢えて選択して取るリスク」

● オペレーションリスク

戦略遂行を支えるオペレーション上の事象による損失額及び事象発生可能性であり、事業遂行上、「一定以下に抑制すべきリスク」

● 環境(Environment)

ISO14001認証規格の取組化学物質管理(禁止化学物質・環境影響物質の管理)

● 社会(Social)

人権の尊重(同社サプライチェーン内で紛争鉱物調査)従業員の適正な処遇、労働環境の整備と育成

● ガバナンス(Governance)

コーポレートガバナンス・コードへの取組コンプライアンス・災害等危機管理への取組

3-4 資本コストや株価を意識した

経営の実現に向けて

分析指標

現状評価にあたり、下表は「収益構造改革」を着手する前年度である20/3期を起点としている。

|

指標 |

20/3期末 |

21/3期末 |

22/3期末 |

23/3期末 |

24/3期末 |

||

|

資本コスト |

① |

WACC(注1) |

2.1% |

2.0% |

3.8% |

7.3% |

5.3% |

|

資本収益性 |

② |

ROIC(注2) |

2.6% |

3.6% |

6.6% |

13.9% |

6.8% |

|

(②- ①) |

+0.5% |

+1.6% |

+2.8% |

+6.6% |

+1.5% |

||

|

資本コストを上回る資本収益性を達成できているか |

〇 |

〇 |

〇 |

〇 |

〇 |

||

|

株式市場の評価 |

③ |

BPS |

2,670.68円 |

2,832.93円 |

3,137.27円 |

3,548.68円 |

3,566.89円 |

|

④ |

株価(期末時点) |

811円 |

2,011円 |

2,030円 |

2,957円 |

3,325円 |

|

|

PBR |

0.30倍 |

0.71倍 |

0.65倍 |

0.83倍 |

0.93倍 |

||

|

株価で十分な市場評価を得られているか(PBR1倍) |

× |

× |

× |

× |

× |

||

(注1):WACC(%)=加重平均負債コスト(%)+株主資本コスト(%)=資金調達にどのくらいコストをかけているかを示す指標。

なお、20/3期~22/3期末における株主資本コストの計算に使用した期待収益率及び企業のβ値は暫定値を使用。

(注2):ROIC(投下資本利益率)=NOPAT(税引後営業利益)÷投下資本(有利子負債+株主資本)

同社による現状評価

21/3期開始の中期経営期間(3か年)において、「収益構造改革」に着手しており、24/3期開始年度とする現中期経営期間(3か年)は、コロナ禍で積み残した課題への対処を行う総仕上げの期間との位置付け。現中期経営期間においても、ドル金利や仕入れ価格上昇の影響を受けつつも、資本効率の向上を追求した各種施策を実施してきた。しかし24/3期は資本収益性が悪化した。これはディスプレイ分野の主要顧客の民事再生にかかる貸倒関連費用を販管費で計上し、NOPAT(税引後営業利益)が悪化したため。この悪化は一時的なものであり、25/3期以降は再び資本収益性が改善するものと評価。

20/3期からの全期間、PBRが1倍割れとなり、株式市場において十分な評価を得られなかった。しかし、「収益構造改革」による業績の改善や、会社説明会の動画配信などのIR を充実させる取組みを通じて、徐々に改善基調にあるものと評価。

3-2 中期経営方針に示した通り

4.今後の注目点

同社のビジネスを考えるうえでのポイントは、表面的な売上・利益よりも、先を見越して進めている水面下でのパイプラインの整備である。売上・利益は結果であり、その時々の為替やデバイスの市況にも左右されてしまうが、パイプラインが整備されていれば、目先の業績が振れても、中長期の成長に不安はない。今も数年先を見据えた営業努力が続いている。

24/3期は一時的な貸倒引当金の計上により大幅な減益となったものの、この要因を除くと特に下期からは汎用品ビジネスの回復もあり回復傾向が鮮明となっている。また、システム製品が大幅増収となっている。同製品は前中期経営期間に掲げた重要分野であり、その成果が数字を伴って現れている。AIサーバ等が牽引しており、現中期経営期間が進行する中で非常に心強い。

株価は4月以降軟調に推移しており、PBRは1倍を大きく割り込んだ状態。ただし、ROEは24/3期は4.2%にとどまったが、25/3期は中期計画でも目標に置く10%超を再び取り戻すだろう。大幅増配も見込んでおり、利回り面でも妙味大。株価を意識した経営方針も打ち出していることから、今後は割安修正が進みそうだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 10名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2023年11月9日)

基本的な考え方

当社は、コーポレート・ガバナンスの強化・充実を経営上の重要な課題の一つとして位置付けております。

経営環境の変化に柔軟かつ迅速に対応し、グループ全体の持続的な企業価値の向上を図るとともに、企業理念を具現化し発展していくために、意思決定の迅速化及び責任の明確化、並びに内部統制システムの整備等により、経営体制を充実させ、経営の透明性向上とコンプライアンス遵守の徹底を図っていくことを当社のコーポレート・ガバナンスに関する基本的な考え方としております。さらに、株主をはじめとするステークホルダーに対する、企業としての社会的責任を果たすことを、経営の重要な責務として認識し、グループ内における監督機能、業務執行機能及び監査機能を明確化することにより、経営目標の達成に向けた経営監視機能の強化に努めております。

<実施しない原則とその理由>

【補充原則1-2④】

当社は、機関投資家が議決権行使をおこないやすい環境の整備や海外株主に向けた英文による情報提供が必要と認識していますが、現状は、自社の株主における機関投資家や海外投資家が少ないため、英訳は実施しておりません。今後の株主動向等を踏まえ、英文での情報提供の必要性が高まりましたら、実施及び必要な範囲を、あらためて検討してまいります。

【補充原則2-4①】

当社は、管理職や中核人材の登用等において、性別・国籍・採用ルート等の属性による制限なく、役割に必要な能力・知識・経験等に基づいて、適任と判断した人物を登用しております。

現時点では、女性・外国人・中途採用者の管理職・中核人材への登用に対する測定可能な数値目標を定めるには至っておりませんが、今後も引き続き多様性の確保に努めるとともに、今後の企業規模の拡大や環境変化に応じて、適性のある人材を登用してまいります。

【補充原則3-1②】

当社は、海外投資家等に向けた英文による情報提供につき、実施の要否を検討の結果、自社の株主構成を踏まえた場合、海外投資家等の比率が僅少であり、現段階では英文による情報の開示・提供等の実施をしないという結論に至っております。引続き株主構成の変化を注視しつつ、英文での情報提供の必要性が高まりましたら、実施及び必要な範囲を、あらためて検討してまいります。

【補充原則4-1③】

当社は、最高経営責任者である社長の後継者の計画を現時点では明確に定めておりませんが、当社の企業理念・経営理念の実現及び会社の持続的な成長に向けて、経営に参画し研鑽を積むことによって、経験・能力・知見等の向上につながるものと考えております。経営状況や経営計画などに応じて、その局面に必要な経験・能力・知見等のほかリーダーシップや人格などを踏まえ、取締役会において協議し適切に決定してまいります。

【補充原則4-10①】

当社は、独立社外取締役を主要な構成員とする独立した指名委員会・報酬委員会を設置しておりませんが、取締役会等で、取締役や監査役、経営陣等と意見交換や提言をおこなっており、独立社外取締役としての責務を十分に果たしていると考えております。

指名や報酬などの特に重要な事項については、適宜、独立社外取締役から意見や助言を得ながら、取締役会で定めた方針に従い、決定してまいります。

【補充原則4-11③】

取締役会において、取締役は、相互に業務執行状況や経営課題進捗状況について意見交換等が行われているとともに、社外取締役及び監査役から意見表明や提言、助言がなされ、取締役会の実効性は保たれていると判断しております。

引き続き、効果的な議論がなされるよう努めてまいりますが、今後、取締役会の運営に関して見直しが必要と判断した場合には、その実効性についての分析・評価を行い、その結果についての開示も検討してまいります。

<コーポレートガバナンス・コードの各原則に基づく開示>

【原則1-4.政策保有株式】

当社は、現在、政策保有株式を保有しておりません。今後においても保有の必要性は高くないと認識しており、具体的な保有の計画もございません。

今後、政策保有株式を保有する必要性が生じた場合には、当社の企業価値向上に寄与するものであることを説明するとともに、政策保有に関する方針及び当該株式に係る議決権行使への適切な対応を確保するための具体的な基準を策定し、その基準に沿った対応をおこないます。

また、当社が政策保有株式を保有した場合には、その保有目的及び定量的な保有効果について取締役会において定期的な検証を実施するものといたします

【原則5-1.株主との建設的な対話に関する方針】

当社は、株主や投資家との建設的な対話の体制整備のためのIR基本方針と具体的運用を定めた情報開示実施規程を取締役会において決議のうえ定めております。IRポリシーとしてIR基本方針を、当社ウェブサイトで公表しております。

・IRポリシーURL : https://www.shinden.co.jp/ir/managerial/ir_policy.html

IR管掌役員を選任し、経営企画室がIR担当部署として株主や投資家からの取材や問い合わせに対応しております。

また、年1回、社長自らが説明する機会を設け、その際のアンケートの集計結果等の株主や投資家との意見や要望を、経営層にフィードバックし、建設的な双方向の対話の促進に努めております。

【原則5-2.経営戦略や経営計画の策定・公表】

当社は、中期的な経営戦略や経営計画を、ウェブサイトで公表しております。

・中期的な経営戦略や経営計画のURL : https://www.shinden.co.jp/ir/managerial/policy.html

また、資本コストや株価を意識した経営の実現に向けた対応は、自社の資本コストの把握したうえでの収益計画等の基本的な方針のもと、収益力・資本効率や株価に関する戦略及び目標を策定し、2023年3月期決算説明資料において公表しております。