中村超硬(6166) 成長戦略に期待 増収増益を予想

|

井上 誠 社長 |

株式会社中村超硬(6166) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

機械(製造業) |

|

代表取締役社長 |

井上 誠 |

|

所在地 |

大阪府堺市西区鶴田町27-27 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

576円 |

11,020,900株 |

6,348百万円 |

-16.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(倍) |

|

0.00円 |

– |

99.81円 |

5.8倍 |

63.65円 |

9.1倍 |

*株価は6/28終値。各数値は23年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年3月(実) |

2,797 |

-578 |

-716 |

-600 |

-73.16 |

0.00 |

|

2021年3月(実) |

3,806 |

167 |

181 |

7 |

0.75 |

0.00 |

|

2022年3月(実) |

4,038 |

311 |

338 |

-257 |

-23.97 |

0.00 |

|

2023年3月(実) |

3,322 |

33 |

65 |

-124 |

-11.29 |

0.00 |

|

2024年3月(予) |

3,600 |

100 |

50 |

1,100 |

99.81 |

0.00 |

*単位:百万円、円。今期予想は会社側公表。当期純利益は親会社株主に帰属する当期純利益。以下同様。

株式会社中村超硬の2023年3月期決算概要等をお伝えします。

目次

今回のポイント

1.会社概要

2. 2023年3月期決算概要

3. 2024年3月期業績予想

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 23年3月期の売上高は前期比17.7%減の33億22百万円。特殊精密機器事業、化学繊維用紡糸ノズル事業が減収。営業利益は同89.4%減の33百万円。減収に伴い売上総利益が減少した一方、販管費が同1.6%増加した。当期純利益は1億24百万円の損失。減損損失が前期の4億49百万円から34百万円に減少したが、営業利益・経常利益の減少により黒字転換には至らなかった。

- 24年3月期の売上高は前期比8.4%増の36億円、営業利益は同201.6%増の1億円の予想。特殊精密機器事業、電子材料スライス周辺事業は増収を見込むも、化学繊維用紡糸ノズル事業は引き続き低調を予想している。今期の業績を大きく左右するダイヤモンドワイヤ製造装置販売案件の設備・技術対価の計上時期については、顧客との交渉を継続している状況にあり、現時点においてその計上時期を見積もることが困難なことから、通期予想のみの公表としている。

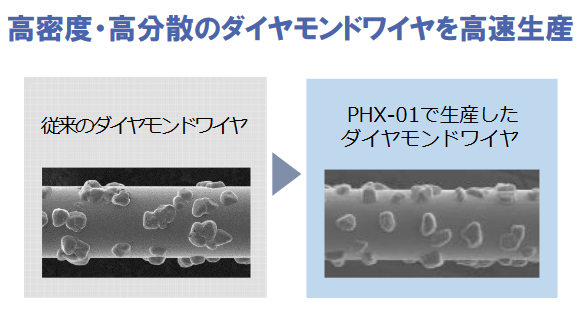

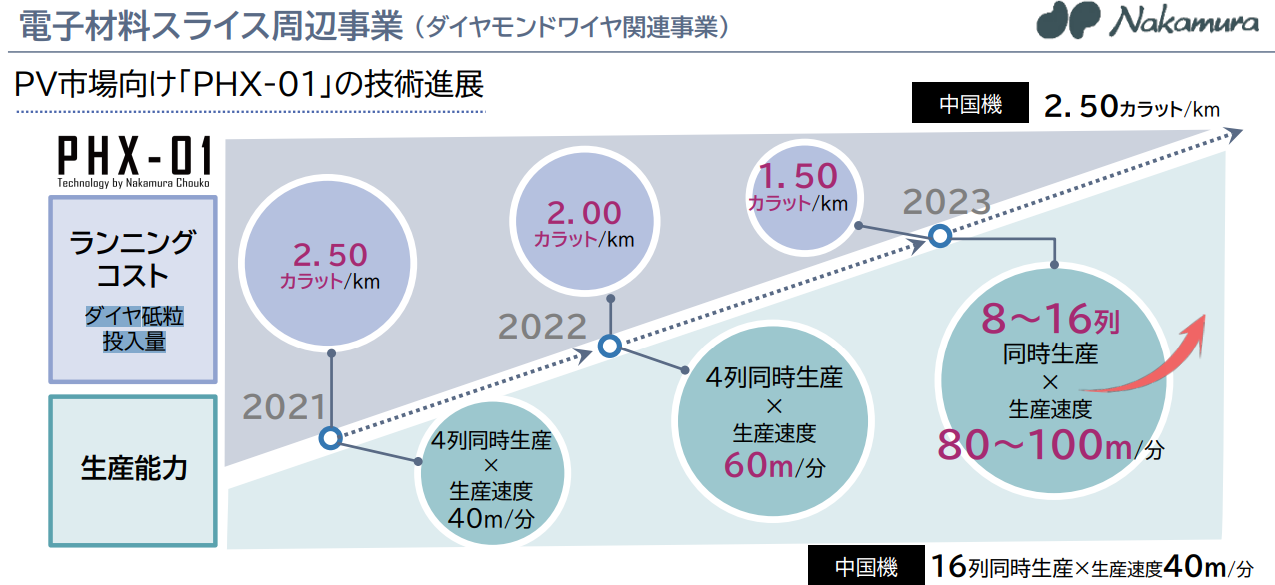

- 損失計上が続く電子材料スライス周辺事業ではあるが、ダイヤモンドワイヤ製造について、同社では「高耐久性」「低コスト」「細線化」を目指し製造技術革新に取り組んできた結果、高密度・高分散により耐久性が向上し、ウエハ1枚当たりのワイヤ使用量を低減することが可能になった。また、単位生産距離に対するダイヤ砥粒投入量を20%削減することで、価格競争力が向上した。加えてSiC加工用途で細線化を実現し、ウエハ取れ枚数増加による生産性向上の提案も可能となった。こうした技術的なアドバンテージを武器に、国内販売シェアNo.1を目指すほか、主導的に細線化を実現し付加価値向上を図る考えだ。

- またダイヤモンドワイヤ製造装置(PHX-01)については、ダイヤ砥粒投入量の減少によるランニングコストの低減、生産速度アップによる生産能力向上の2点で、中国機に大きく差をつけていると同社では考えている。加えて、従来はウエハ生産拠点が中国に集中していたのに対し、インド・アメリカ・ヨーロッパ・日本を含む東アジアなど、生産拠点の多極化が進んでおり、大きなビジネスチャンスが生まれていると見ており、技術的アドバンテージを活かして市場開拓を進める考えだ。

- ナノサイズゼオライトに関しては、「市場とのキャッチボール」の積み重ねによりジャストフィットする案件が増加しており、案件進捗のスピードが上昇している。中でも、早期事業化の期待値が最も高い接着剤用途分野では、前期中の量産採用決定には至らなかったものの、期待値に変化は無く、本格的な量産販売開始は来期(2025年3月期)と見ている。

- 特殊精密機器事業や化学繊維用紡糸ノズル事業の伸長もあり「継続企業の前提に関する重要事象等」の記載を解消した同社だが、投資家の期待を集めた電子材料スライス周辺事業での再度の成長を期待したい。

1.会社概要

特殊精密部品や工具の開発・製造・販売を行う特殊精密機器事業、化学繊維用紡糸ノズル及び周辺部品、不織布製造装置、不織布関連ノズル等の設計・製造・販売を行う化学繊維用紡糸ノズル事業、シリコンウエハ(※)の製造工程で使用されるダイヤモンドワイヤ製造装置の開発・販売、半導体向けダイヤモンドワイヤの開発・販売を行う電子材料スライス周辺事業、ナノサイズゼオライトを用いた製品の開発・販売を行うマテリアルサイエンス事業を展開。

ウエハ(※)

電子材料の塊(インゴット)から目的に応じて薄くスライスされた板状の機能部品。シリコン、サファイア、SiC(炭化ケイ素)、GaN(窒化ガリウム)など、用途に応じて様々な材質がある。ICチップや太陽電池に多く用いられるのがシリコンウエハ。

【1-1 沿革】

1954年10月大阪府堺市においてミシン用の小ネジを作る会社として創業した「中村鉄工所」が前身。

1970年12月に超硬合金を用いた切削工具、耐摩工具である超硬工具を主に取り扱う「株式会社中村超硬」を設立した。1988年には超硬工具からダイヤモンドへ主材料を転換し、1993年にはダイヤモンドノズル(※)の開発・製造・販売を開始。IT産業の製造革新の下支えとなり業容は大きく拡大した。ITバブル崩壊後の2004年にはエネルギー産業をターゲットとしてダイヤモンドワイヤの研究開発をスタートさせ、2010年には販売を開始。ダイヤモンドワイヤの製造販売だけでなく、スライス事業も手掛けてリーマンショックの苦境を乗り越え、2015年6月、東証マザーズ市場に上場した。2022年4月、市場再編に伴い東証グロース市場に移行。

中国市場において最先端技術を武器にダイヤモンドワイヤの極細線化を進め市場をリードしてきたが、ダイヤモンドワイヤ市場における急速な価格下落の影響を受け業績が悪化。2019年11月、太陽光発電向けダイヤモンドワイヤ生産事業から撤退した。

今後は、ダイヤモンドワイヤ製造技術の高さを活かして、ダイヤモンドワイヤ製造装置及び半導体向けダイヤモンドワイヤ開発・販売に注力する。

ダイヤモンドノズル(※)

先端に焼結ダイヤモンドを使用したノズル。電子部品をプリント基板に装着したりする際に用いられる。ダイヤモンドを使用する事がノズルの長寿命化や電子部品の保持能力、画像認識への有効性の向上、実装率向上につながっている。

【1-2経営理念】

| 全員営業、全員製造、全員参加の経営をもってものづくりのエキスパート集団となり夢ある未来をともに育てる。 |

| お客様、協力会社との共栄のために

従業員とその家族の幸せのために 社会と地球環境への貢献のために |

【1-3 事業内容】

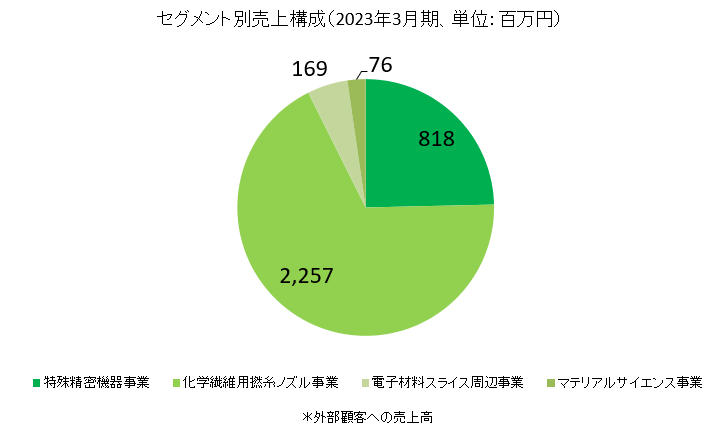

1.セグメント

同社の事業は特殊精密機器事業、化学繊維用紡糸ノズル事業、電子材料スライス周辺事業、マテリアルサイエンス事業の4セグメントで構成されている。

(1)特殊精密機器事業

(概要)

「耐摩耗部品(超硬合金やダイヤモンド等、高硬度材料を用いた実装機用ノズル、耐摩耗治工具等)」および、「実装機用ノズル(電子部品吸着ノズル)」の開発・製造・販売を行っている。

耐摩耗部品は硬脆材料の超精密加工技術を基盤に、焼結ダイヤモンド(PCD)や超硬合金、セラミックスなど高硬度材料を用いた耐摩耗性の高い長寿命部品で、ベアリング製造工程などに用いられる。

実装機用ノズルとは、パソコンやスマートフォンなどのデジタル家電に使われているプリント基板に電子部品を装着する実装機の吸着ノズルのこと。摩耗しやすい先端部分に焼結ダイヤモンドやセラミックスを用いて耐久性や実装率を向上させている。

(市場環境)

耐摩耗部品が使用される工作機械市場は、足元は新型コロナウイルス感染症拡大の影響により前年比7-8割程度まで縮小したが、今後スマートフォンや自動車需要、設備投資需要と共に回復が見込まれている。

実装機関連市場は、5G普及やリモートワークの拡大等ライフスタイルの変化が需要を押し上げ、今後の成長が見込まれる。

(強み・特徴)

実装機の吸着ノズルの先端に焼結ダイヤモンド(PCD)を用いることで耐久性のみならず実装率を向上させている。特に同業他社と比較すると、極小サイズでも高い実装率を実現しており、強力な競争優位性となっている。

精密加工技術及び多種多様な加工設備を有し生産能力が高いこと、焼結ダイヤモンド(PCD)の精密加工技術を保有し、多品種小ロット生産に対応可能であること、同社のサプライチェーンにより一貫した対応が可能であること、地場企業のみならず全国の大手企業からの受注に対応していることなども同事業の特徴である。

(2)化学繊維用紡糸ノズル事業

主に、化学繊維用紡糸ノズル及び周辺部品、不織布製造装置、不織布関連ノズル等の設計・製造・販売を行っている。

同事業を担う子会社日本ノズル株式会社は、1928年に創業して以来、化学繊維用(レイヨン製造用)ノズルを国産化し、化学繊維の紡糸ノズル専業メーカーとして事業展開してきた。紡糸ノズルは、不織布、炭素繊維などの製造において繊維の品質を決定づける基幹部品。その製造にあたっては微細加工(孔(あな)あけ加工、パンチング加工)及び工具・冶具の製造に関して繊細な技術が必要となるが、同社では、長年にわたり同事業に特化してきたことにより多くの技術的蓄積を有し、市場のニーズに対応している。

(市場環境)

不織布は、足元は新型コロナウイルス感染症拡大の影響による医療用途での需要、中長期的には建設、自動車用途での需要拡大により成長が予想される。

炭素繊維は、新型コロナウイルス感染症拡大の影響により航空機需要が大幅に減少した一方で、医療向けや風力発電向け等

新たな需要拡大もあり、今後の成長が見込まれる。

(強み・特徴)

「メルトブローン不織布製造に関する高い技術力」「高機能繊維用ノズルに関する高い対応力」「工具内製による高精密加工技術」など、化学繊維用紡糸ノズル専業メーカーとしての技術力が高く評価され、業界トップクラスのシェアを有している。

特に、全てのノズルが製造可能であることから、たばこフィルター等の特定分野では寡占的シェアを確保している。

(3)電子材料スライス周辺事業

生産技術の優位性を活かして半導体向けダイヤモンドワイヤおよび、ダイヤモンドワイヤ製造装置の開発・製造・販売を行っている。

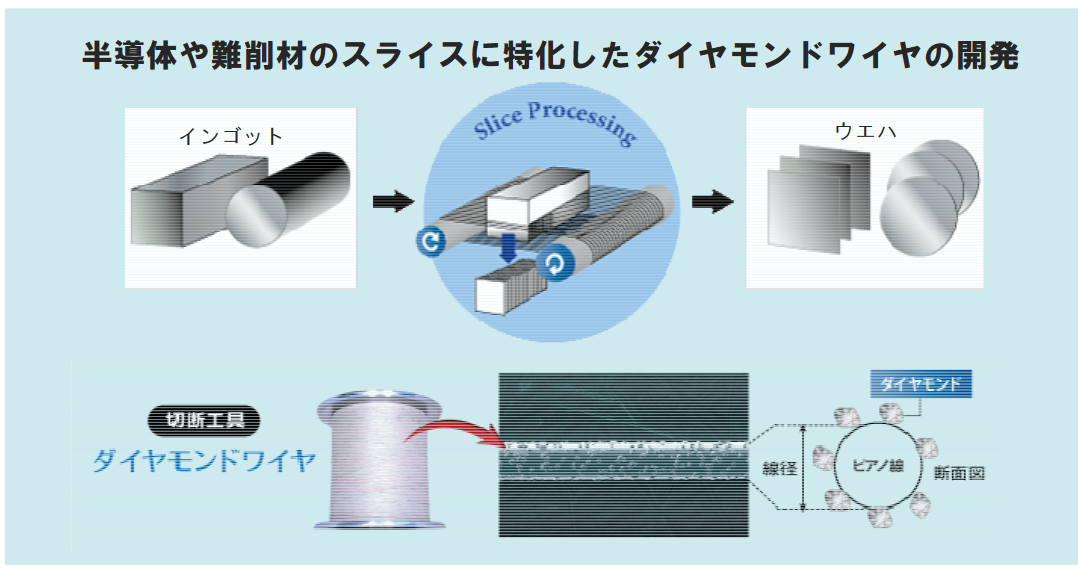

◎ダイヤモンドワイヤとは?

ダイヤモンドワイヤは、太陽光パネルや半導体の基板となるウエハの製造工程のうち、スライス加工工程において使用される。

ウエハ一枚分の大きさに合わせインゴットを薄くスライスする際に用いる工具が「ダイヤモンドワイヤ」。細いピアノ線にダイヤモンドの粒を強く固定した髪の毛より細い糸状の切断工具である。

スライス加工機で、短い間隔で並べられたダイヤモンドワイヤが高速回転するガイドローラーによって走行し、インゴットをスライスしていく。

(同社資料より)

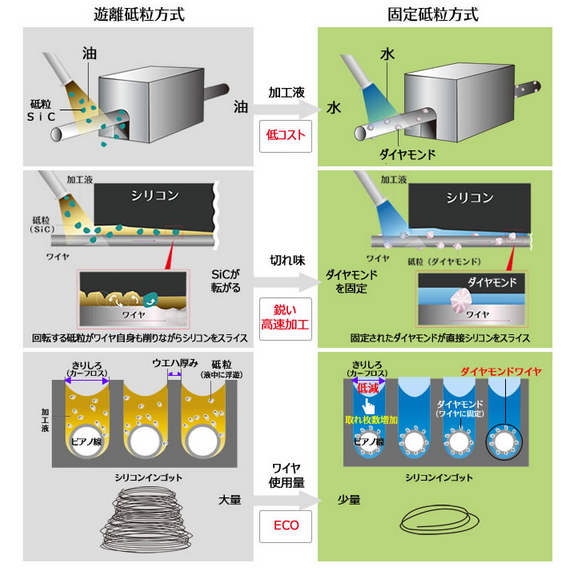

◎シリコンウエハのスライス方法

シリコンウエハのスライス方法には、主として「遊離砥粒方式」とダイヤモンドワイヤを用いた「固定砥粒方式」の2種類がある。

| 方式 |

遊離砥粒方式 |

固定砥粒方式 |

| 仕組み | 砥粒のついていないワイヤ(ピアノ線)にSiC(炭化ケイ素)砥粒を含む加工液(油)を供給しながらスライスする。 | ダイヤモンド砥粒がワイヤ(ピアノ線)に強固に固定されており、ワイヤの走行によりダイヤモンド砥粒が直接的にシリコンを削る。 |

| 特長など | 加工液に含まれるSiC砥粒がワイヤの走行とともに回転しながらシリコンを削りスライス加工する。このため、砥粒がワイヤ自体も削ることになり、ワイヤも消耗する。

|

*切れ味が鋭く、遊離砥粒方式と比べて加工速度が向上する。

*ワイヤの使用量が少なくなり、産業廃棄物が減少し環境に優しい。 *加工液は水を使用するため、コストと環境負荷の低減にもつながる。 *ダイヤモンド砥粒がワイヤ自体を削ることがないため、従来の遊離砥粒方式よりワイヤそのものを細くすることができ、カーフロス(※)を低減し切り出せるウエハの枚数を増やすことが可能。 |

カーフロス(※)

切断溝幅(切り代)のこと。カーフロスは材料のロスとなるため、製造コスト低減のためできるだけ小さくする必要がある。

「加工速度の向上」「低いランニングコスト」「カーフロスの低減」「ワイヤ使用量の削減による環境負荷軽減」といった点から、ダイヤモンドワイヤを用いた「固定砥粒方式」への転換が進み、需要も増大している。

1つのインゴットから製造できるシリコンウエハの枚数を増大させることは、生産性の向上、原価低減の観点からウエハメーカーにとっては重要なポイントであるため、細線化に対するウエハメーカーの需要は高い。

(同社HPより)

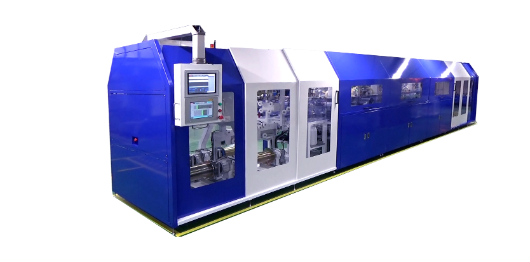

◎ダイヤモンドワイヤ製造装置「PHX-01」

半導体用途のスライス工程においても固定砥粒方式(ダイヤモンドワイヤ) への転換が進みつつあるものの、SiC、窒化ケイ素は難削性が高く、大径ダイヤが必要だが、従来技術ではダイヤが凝集してしまい、均一に大径ダイヤを固定することができないという点が課題であった。

これに対し、同社では砥粒の凝集を解消し、大径ダイヤ砥粒を安定的かつ強固・均一に固定する独自の砥粒分散技術を新たに開発した。

この同社独自のオンリーワン技術を搭載したのが、ダイヤモンドワイヤ製造装置「PHX-01」である。

2021年3月より商談を開始した同製品は、超コンパクト構造(他社製装置では大きさが30メートル程度のものもあるのに対し、同製品は10メートル)であることに加え、独自の砥粒分散技術によりダイヤ砥粒やメッキ液の使用量を極小化でき、コスト面で大きな優位性をもたらす。

また、同装置はダイヤモンドワイヤを4列同時に生産可能で、生産速度は60メートル/分。業界最小線径である30マイクロメートル(μm)に対応可能である。

加えて、高精度CCDカメラ等を使用して4列すべてのワイヤを検査し、メッキ槽内のダイヤ濃度やダイヤ砥粒付着状態を常時監視しており、ダイヤ砥粒数を自動制御し最適化を図る(適切な砥粒数を投入)ほか、無人長距離生産を実現している。

こうした「加工速度の向上」「コスト低減効果」を大きな優位性として、太陽光発電シリコンウエハ、半導体用シリコンウエハ、パワー半導体シリコンウエハ向けに、これまでの中国市場に限らず、インド、米国、欧州、日本、韓国、東アジアなどグローバルな事業展開を目指している。

(同社資料より) |

|

(4)マテリアルサイエンス事業

シリカ(二酸化ケイ素)とアルミナ(酸化アルミニウム)を主成分とし、無数の穴を持つ多孔質構造が特長で、1gでテニスコート1面分以上という大きな表面積を持つ物質であるナノサイズゼオライトおよびそれを利用した製品の開発・販売に取り組んでいる。

(ゼオライト、ナノサイズゼオライトとは?)

ゼオライトは、その特長から、「吸着」、「イオン交換」、「触媒」といった機能を持っており、一般的にはミクロンサイズの粒子が流通しているが、粒子径をナノサイズ化することにより、飛躍的にこれらの基本性能が向上し、新たな用途への展開が期待できる。

ただし、これまでのナノ粒子製造手法では製造コストが高く、具体的な市場評価が進んでいなかった。

そうした中、同社では、東京大学が保有する「粉砕・再結晶化」技術を活用して、ゼオライトのナノ粒子化のための革新的プロセスの開発に着手した結果、低コストで粒子数が通常のゼオライトと重量が同じ場合、百万倍になる「ナノサイズゼオライト」の製造に成功した。(この「粉砕・再結晶化プロセス」は特許取得済み。)

「ナノサイズゼオライト」は吸着速度やイオン交換速度が大幅に向上するほか、沈降速度が低下するなど機能性が上昇。これに伴い用途も大きく拡大する。

(用途例)

①高機能透明フィルム

フィルムにナノサイズゼオライトを添加すると、透明性を保ったまま内部の水分やガスを吸着し品質をキープすることができる。高機能透明フィルムとして薬包材や電子基板の封止剤に用いられる。

大手メーカーにおいて開発ステージから事業化ステージへ移行し、エンドユーザーへのサンプル供給がスタートしている。

②抗菌・抗ウイルス機能付き透明コーティング剤

少ない添加量においてコーティング表面で効果的に抗菌・抗ウイルス機能を発現したことに加え、コーティング面の平滑とコーティング層の透明・薄型化を実現したため、知的財産としての技術確立を目指している。

複数のコーティング剤と金属イオンの組み合わせで実証試験中である。サンプル出荷量も増加傾向にある。

③接着剤・塗料の吸湿用添加剤

ナノサイズゼオライトを接着剤・塗料に均一に拡散させて混錬する技術を獲得した。また、水分の影響により内部発生するガスも吸着できる条件を開発した。

この技術開発により、水の侵入を防ぐとともに内部で発生した水やガスを吸着することで、使用期限の延長(長寿命化)や高品質化(高強度・高品位)が可能となる。

高機能透明フィルム同様、大手化学メーカー等において開発ステージから事業化ステージへ移行し、エンドユーザーへのサンプル供給がスタートした。

➃メーカー・商社と連携したBtoC商品への採用拡大

発熱反応、ガス吸着、徐放性(ナノサイズゼオライトに吸着させた有効成分を徐々に放出すること)といった特性を活かし、パック・クレンジング・マッサージジェル、石鹸・シャンプー、入浴剤・芳香スプレーなどBtoC商品への採用拡大をメーカーや商社と連携して進めていく。

(今後の方針)

これまでの開発過程で、「樹脂材料に混ぜる際の凝集発生」「生産プロセス中におけるナノサイズゼオライトの吸着能力低下」

といった課題が浮かび上がっていたが、表面処理の最適化を実現することで樹脂材料への添加性を大幅に改善することができた。これにより、透明性・吸湿性・脱臭性が大幅に向上。透明吸湿フィルム・透明吸湿コーティング・透明脱臭フィルムにおけるエンドユーザの評価は大きく高まり、事業化へ向け前進したと同社では考えている。

今後も、積極的なPR活動、市場の早期創出、低コスト中量生産体制の確立などに努める。

2.研究開発

「先端技術分野におけるモノづくりの課題解決を目指す」ことを開発ポリシーとし、「産官学連携による技術開発・新規事業の創出」「ものづくりに対するチャレンジ精神」「泥臭い現場技術の重視」を特長としている。

【1-4 成長戦略】

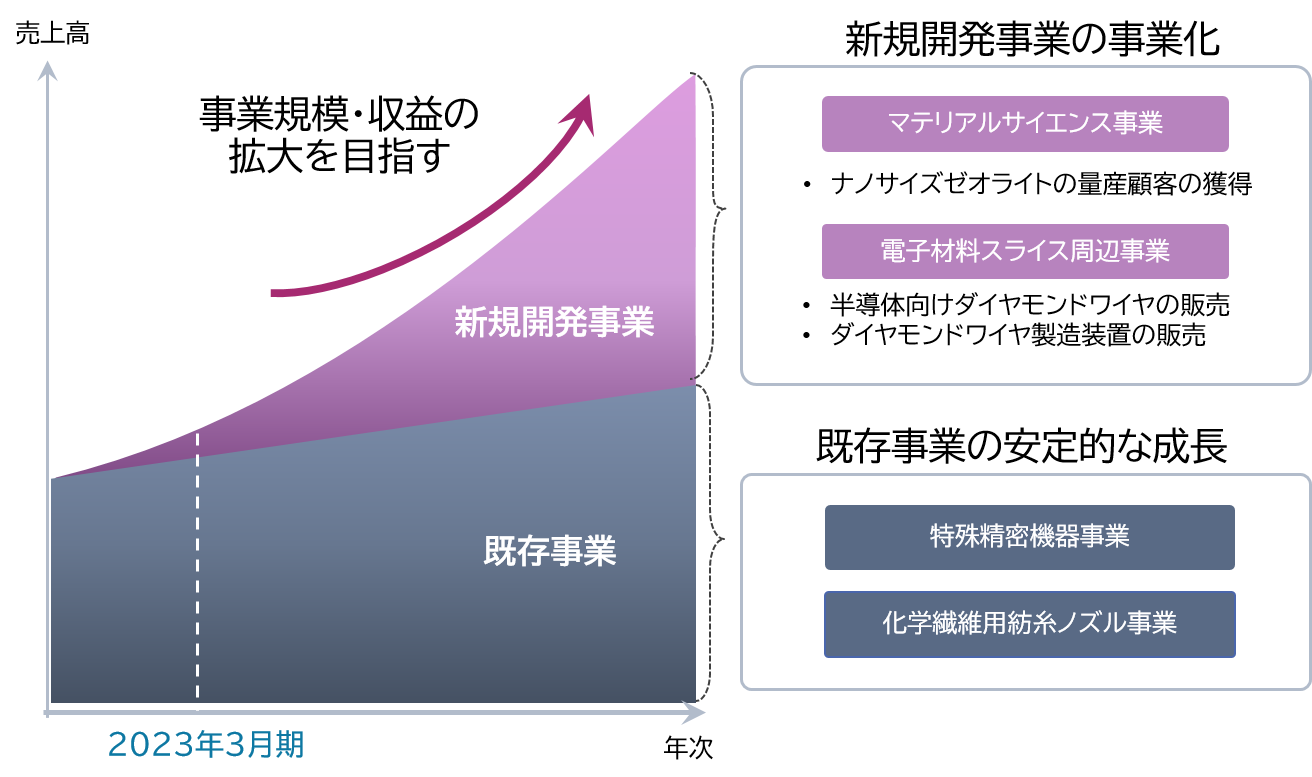

特殊精密機器事業と化学繊維用紡糸ノズル事業による「既存事業の安定的な拡大」をベースに、電子材料スライス周辺事業とマテリアルサイエンス事業において「新規事業開発の事業化」を進め、事業規模および収益の拡大を目指す。

| 既存事業の安定的な拡大 | 特殊精密機器事業 | *サプライチェーン変革に伴う同社の総合的な対応力による優位性を活かした販売強化

*コロナ後の世界的な経済の回復基調にある市場環境を背景にした販売強化 |

| 化学繊維用紡糸ノズル事業 | *炭素繊維市場の拡大に伴う紡糸ノズルの販売拡大

*不織布製造装置の販売強化、機能性不織布の市場開拓 |

|

| 新規事業開発の事業化 | 電子材料スライス周辺事業 | *半導体向けダイヤモンドワイヤの販売

*新たなダイヤモンドワイヤ製造装置の販売

保有技術を生かした事業展開により新たな収益モデルを構築する。 |

| マテリアルサイエンス事業 | *開発ステージから事業ステージに移行している顧客における本格的な販売を目指す

*パイロットプラントでの量産検証

量産化・事業化をスタートし、新たな収益の柱として期待 |

(同社資料より)

2.2023年3月期決算概要

(1)連結業績概要

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

予想比 |

|

|

売上高 |

4,038 |

100.0% |

3,322 |

100.0% |

-17.7% |

+0.7% |

|

売上総利益 |

1,261 |

31.2% |

999 |

30.1% |

-20.8% |

– |

|

販管費 |

950 |

23.5% |

965 |

29.1% |

+1.6% |

– |

|

営業利益 |

311 |

7.7% |

33 |

1.0% |

-89.4% |

+121.0% |

|

経常利益 |

338 |

8.4% |

65 |

2.0% |

-80.6% |

+64.1% |

|

当期純利益 |

-257 |

– |

-124 |

– |

– |

– |

*単位:百万円。予想比は23年2月公表の業績予想に対する増減。

減収減益

売上高は前期比17.7%減の33億22百万円。特殊精密機器事業、化学繊維用紡糸ノズル事業が減収。

営業利益は同89.4%減の33百万円。減収に伴い売上総利益が減少した一方、販管費が同1.6%増加した。

当期純利益は1億24百万円の損失。減損損失が前期の4億49百万円から34百万円に減少したが、営業利益・経常利益の減少により黒字転換には至らなかった。

(2)セグメント別動向

|

22/3期 |

23/3期 |

前期比 |

|

|

売上高 |

|||

|

特殊精密機器事業 |

922 |

818 |

-11.3% |

|

化学繊維用紡糸ノズル事業 |

3,003 |

2,257 |

-24.8% |

|

電子材料スライス周辺事業 |

69 |

169 |

+142.9% |

|

マテリアルサイエンス事業 |

42 |

76 |

+81.3% |

|

合計 |

4,038 |

3,322 |

-17.7% |

|

営業利益 |

|||

|

特殊精密機器事業 |

115 |

40 |

-64.7% |

|

化学繊維用紡糸ノズル事業 |

678 |

376 |

-44.4% |

|

電子材料スライス周辺事業 |

-383 |

-162 |

– |

|

マテリアルサイエンス事業 |

-142 |

-136 |

– |

|

調整 |

43 |

-85 |

– |

|

合計 |

311 |

33 |

-89.4% |

*単位:百万円。売上は外部顧客への売上高。

<特殊精密機器事業>

減収・減益

工作機械向け耐摩工具関連分野、産業機械向け実装機用ノズル分野ともに、中国経済停滞や世界的な半導体不足の影響により、厳しい受注環境が継続したことによる売上高の減少に加え、原材料価格やエネルギーコストの高騰などの影響を受け、損益面も厳しい状況となった。

<化学繊維用紡糸ノズル事業>

減収・減益

風力発電用ブレード向け炭素繊維用紡糸ノズル売上の伸長に加え、不織布製造装置案件が検収されるなど堅調に推移したものの、中国経済停滞の影響を受け既存の化学繊維用紡糸ノズルの受注・販売が低調だった。

<電子材料スライス周辺事業>

増収・損失幅縮小

一部顧客において販売開始が計画より遅れているものの、同社の半導体向けダイヤモンドワイヤを正式採用する企業が徐々に増えており、それに伴いダイヤモンドワイヤの販売量も増加している。また、ダイヤモンドワイヤ製造装置(PHX-01)販売については、中国ダイヤモンドワイヤメーカーへの販売案件において検収作業が完了し、その対価を収益計上した。

期待していたインド向け大口案件は今期の契約締結には至らず、代理店を窓口に交渉を継続する。

<マテリアルサイエンス事業>

増収・損失幅ほぼ変わらず

ナノサイズゼオライトについては、複数の用途分野において開発ステージからエンドユーザでの評価ステージへ移行し、量産採用に向けた評価が進んでいる。ただし、早期事業化の期待が最も高い接着剤用途分野では、23/3期中の量産採用決定には至らなかった。業務提携先である山全社からのパイロットプラントに係る受託収入を計上した。

(3)財務状態と

キャッシュ・フロー

◎主要BS

|

22年3月末 |

23年3月末 |

増減 |

22年3月末 |

23年3月末 |

増減 |

||

|

流動資産 |

4,614 |

3,117 |

-1,496 |

流動負債 |

2,029 |

3,129 |

+1,100 |

|

現預金 |

2,931 |

1,999 |

-932 |

仕入債務 |

564 |

247 |

-316 |

|

売上債権 |

467 |

473 |

+5 |

短期借入金 |

304 |

2,192 |

+1,888 |

|

たな卸資産 |

751 |

539 |

-211 |

固定負債 |

3,005 |

844 |

-2,160 |

|

固定遺産 |

1,260 |

1,571 |

+311 |

長期借入金 |

2,474 |

303 |

-2,171 |

|

有形固定資産 |

1,216 |

1,520 |

+304 |

負債合計 |

5,034 |

3,973 |

-1,060 |

|

無形固定資産 |

9 |

17 |

+8 |

純資産 |

840 |

714 |

-125 |

|

投資その他の資産 |

34 |

32 |

-1 |

負債純資産計 |

5,874 |

4,688 |

-1,185 |

|

資産合計 |

5,874 |

4,688 |

-1,185 |

借入金合計 |

2,779 |

2,495 |

-283 |

*単位:百万円。有利子負債にはリース債務を含む。

現預金、たな卸資産の減少などで資産合計は前期末比11億85百万円減少し46億88百万円。仕入債務、借入金の減少等で負債合計は前期末比10億60百万円減少の39億73百万円。利益剰余金の減少で純資産は同1億25百万円減少し7億14百万円。有利子負債は同2億83百万円減少し24億95百万円。自己資本比率は前期末より0.9%上昇し15.0%となった。

◎キャッシュ・フロー

|

22/3期 |

23/3期 |

増減 |

|

|

営業CF |

175 |

-81 |

-257 |

|

投資CF |

-520 |

-470 |

+49 |

|

フリーCF |

-344 |

-552 |

-207 |

|

財務CF |

228 |

-378 |

-606 |

|

現金及び現金同等物 |

2,931 |

1,999 |

-932 |

*単位:百万円

営業CFはマイナスに転じ、フリーCFのマイナス幅は拡大。

キャッシュポジションは低下した。

(4)トピックス

①「継続企業の前提に関する重要事象等」の記載を解消

23年5月、2023年3月期決算短信において、「継続企業の前提に関する重要事象等」の記載を解消した。

2019年3月期に債務超過となった同社は、資本増強や事業構造改革などの遂行により、2020年3月期末時点において債務超過は解消したものの、金融機関に対する借入金の返済条件について毎年更新することとなっていたことから、継続企業の前提に重要な疑義を生じさせるような事象または状況が存在していた。

しかし、2023年3月期においては、2022年3月期に引き続き営業利益及び経常利益において黒字となるなど、これまで実施した構造改革の成果は現れており、資金面においては、株式会社三菱UFJ銀行をアレンジャーとしたシンジケートローン契約締結により、金融機関との長期契約を締結することができた。

これらの状況から、継続企業の前提に重要な疑義を生じさせる事象または状況は現時点では存在しないものと判断し、「継続企業の前提に関する重要事象等」の記載を解消した。

②千葉大学大学院薬学研究院と「PIP」合成手法の共同研究を開始

22年9月、創薬研究分野においてがん治療薬等に有効と言われている有機化合物である「PIP(ピロール・イミダゾール・ポリアミド)」の合成手法について千葉大学大学院薬学研究院薬化学研究室(根本哲宏教授)と共同研究を開始すると発表した。

(PIPとは?)

ピロールの骨格とイミダゾールの骨格が特定の順番で、アミド結合により連結された化合物の総称であり、このピロール骨格とイミダゾール骨格のそれぞれがDNAの中の特定の塩基構造部分に水素結合することができる。

PIPがDNAの特定の塩基配列部分に相互作用することから、PIPに薬効成分を結合させることにより、DNAに作用する薬の開発が可能となり、がん治療薬等において副作用の少ない医薬品の開発が期待されている。

しかしながら、既存のPIPの合成においては、材料収率等の合成効率が悪く、また合成に手間もかかるため、PIPの価格は非常に高価になり、PIPを利用した研究が進まないことが課題である。

(共同研究開始に至った経緯)

千葉大学大学院薬学研究院薬化学研究室(根本哲宏教授)では、2014年よりPIP の合成に関する研究を行っており、PIP実用化に向け安価で効率よくPIPを合成する技術開発に取り組んでいる。

一方、中村超硬は2009年よりフロー合成用マイクロリアクターの開発を開始し、2011年には最適反応条件自動検索型MRシステム「X-1α」の開発および販売を開始し、マイクロリアクターを用いたフロー合成システム開発技術を蓄積してきた。

同研究室では様々な合成手法を摸索してきた中で、中村超硬のマイクロリアクターを用いたフロー合成システムに係る技術に着目し、2021年に入り9月には既存のフロー合成システムによるPIP合成の研究を開始。12月には中村超硬が新たなシステムを考案し追加導入するなど、PIPフロー合成化に向けた共同研究の可能性を模索してきた結果、一定の成果を期待できることがわかったため、共同研究を開始する運びとなった。

(共同研究の目的)

数年にわたりPIPの研究を続けてきた同研究室におけるPIP合成に係る知見と、中村超硬が保有するマイクロリアクターを用いたフロー合成システムに係る技術を融合することにより、「PIPを効率よく安価」で合成する新規手法の開発を目指す。

3.2024年3月期業績予想

(1)連結業績予想

|

23/3期 |

構成比 |

24/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

3,322 |

100.0% |

3,600 |

100.0% |

+8.4% |

|

営業利益 |

33 |

1.0% |

100 |

2.8% |

+201.6% |

|

経常利益 |

65 |

2.0% |

50 |

1.4% |

-23.8% |

|

当期純利益 |

-124 |

– |

1,100 |

30.6% |

– |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

増収、営業増益を予想

売上高は前期比8.4%増の36億円、営業利益は同201.6%増の1億円の予想。

特殊精密機器事業、電子材料スライス周辺事業は増収を見込むも、化学繊維用紡糸ノズル事業は引き続き低調を予想している。

今期の業績を大きく左右するダイヤモンドワイヤ製造装置販売案件の設備・技術対価の計上時期については、顧客との交渉を継続している状況にあり、現時点においてその計上時期を見積もることが困難なことから、通期予想のみの公表としている。

(2)各事業の取組み

*売上高見込み

|

23/3期 |

24/3期(予) |

前期比 |

|

|

特殊精密機器事業 |

818 |

900 |

+10.0% |

|

化学繊維用紡糸ノズル事業 |

2,257 |

2,100 |

-7.0% |

|

電子材料スライス周辺事業 |

169 |

590 |

+247.8% |

|

マテリアルサイエンス事業 |

76 |

10 |

-86.9% |

|

合計 |

3,322 |

3,600 |

+8.4% |

*単位:百万円

<特殊精密機器事業>

増収予想

耐摩工具関連分野、産業機械向け実装機用ノズル分野ともに、中国経済停滞や世界的な半導体不足の影響を受け、今期も当面の間は厳しい事業環境が継続すると見ているが、既存顧客に対する営業活動を強化するとともに、特定商社を通じた半導体製造装置分野や自動車産業分野での売上拡大を目指す。

加えて、新たな加工技術獲得による大手顧客からの新規アイテムの受注獲得や大手メーカーとのOEM案件における受注拡大も目指している。

<化学繊維用紡糸ノズル事業>

減収予想

前期堅調に推移した風力発電用ブレード向け炭素繊維用紡糸ノズルの販売については、今期も引き続き堅調に推移すると見ている。反面、新型コロナウイルス感染拡大に起因したマスク特需は既に終息していることから、不織布製造装置や不織布関連ノズル等の販売は低調に推移する予想。

建設を進めてきた新工場の稼働開始により、大型不織布製造用ノズル・ダイ等の生産が可能となるため、同分野での受注・売上の拡大を目指す。

*新工場稼働について

23年4月、新工場が稼働した。大型不織布製造用ノズル・ダイであるメルトブローンダイ&ノズル、新規参入分野のフィルム用ダイである高性能フィルムダイ、スパンレースノズルなどを生産し、大型部品加工関連市場の開拓を加速させる。

<電子材料スライス周辺事業>

増収予想

同社製の半導体向けダイヤモンドワイヤを正式採用する企業が増えてきており、今期についてもその傾向は継続すると見ている。また、ダイヤモンドワイヤ製造装置販売についても、現時点においてインド向け案件を含め複数案件の協議を続けており、契約締結に向け注力する。

同社では「高耐久性」「低コスト」「細線化」を目指し製造技術革新に取り組んできた。

その結果、高密度・高分散により耐久性が向上し、ウエハ1枚当たりのワイヤ使用量を低減することが可能になった。

また、単位生産距離に対するダイヤ砥粒投入量を20%削減することで、価格競争力が向上した。

加えてSiC加工用途で細線化を実現し、ウエハ取れ枚数増加による生産性向上の提案も可能となった。

こうした技術的なアドバンテージを武器に、国内販売シェアNo.1を目指すほか、主導的に細線化を実現し付加価値向上を図る。またタングステン素線を用いた新製品の早期の市場投入を進め、ダイヤモンドワイヤ販売拡大を目指す。

ダイヤモンドワイヤ製造装置(PHX-01)については、従来はウエハ生産拠点が中国に集中していたのに対し、太陽電池用Siウエハ生産ではインド・アメリカ・ヨーロッパ、パワー半導体用ウエハ生産ではアメリカ・ヨーロッパ・日本を含む東アジアなど、生産拠点の多極化が進んでおり、大きなビジネスチャンスが生まれていると同社では考えている。

ダイヤモンドワイヤ生産コストの極小化を実現する同製品の強みを前面に押し出し、ウエハの自国生産を国策とするインドなどでPHX-01導入と現地生産立ち上げをサポートする。

同社では、ダイヤ砥粒投入量の減少によるランニングコストの低減、生産速度アップによる生産能力向上の2点で、中国機に大きく差をつけていると考えている。

(同社資料より)

<マテリアルサイエンス事業>

減収予想

開発ステージからエンドユーザでの評価ステージに移行している顧客における本格的な販売を目指すとともに、引き続き様々な分野の企業に対しサンプル提供を行い、早期事業化に向け注力する。本格的な量産販売開始は来期(2025年3月期)と見ている。

また、前期はパイロットプラント立ち上げに係る山全社からの受託収入を計上したが、今期、同受託収入はない。

*ナノサイズゼオライト事業化に関する環境の変化

開発当初、展示会出展・学会発表を積極的に行なった結果、認知度が向上し多くの引き合いを獲得した。しかしながら、引き合い件数は多かったものの、ナノサイズゼオライトの特性にフィットする案件は少なかった。

現在では、「市場とのキャッチボール」の積み重ねによりジャストフィットする案件が増加しており、案件進捗のスピードが上昇している。

*窒素循環型社会の実現に向けた取り組み

吸湿剤、イオン交換材、触媒としてのゼオライトの特徴を活かし、「もみ殻」を用いた窒素循環型社会構築に向けた実験を開始した。

(窒素循環社会モデルの仕組み)

現在、大半のもみ殻は農業廃棄物として再利用されることなく焼却・廃棄されているが、もみ殻の20%はSiO2(シリカ)で構成されており、優れた機能材料の原料である。

そこで、このもみ殻を燻炭化し、ゼオライトの合成技術を応用してアルミノシリケート化しイオン交換材を合成する。

このイオン交換材を畜産場の牛や豚の糞尿に混ぜると、機能性材料の性質から、窒素源(アンモニア)を回収することができる。

畜産の糞尿は、堆肥だけでなく肥料に応用できるほか、アンモニアを回収することで、糞尿の処理エネルギーを低減することが可能である。

このように、もみ殻の有効利用により、炭素の固定化・CO2排出削減と、窒素回収によるNOx排出削減を実現し、窒素循環型社会を実現することができる。

(同社資料より)

(目標)

同社は材料開発と実地検証を担当し、「大阪公立大学:材料開発・肥料効果の検証」「東京大学:材料開発・基礎検証」「堺市:もみ殻の燻炭化、畜産廃水検証、肥料化」との産官学連携により、「地域循環型・窒素循環の産業サイクルの形を作り出す」ことを目指していく。

4.今後の注目点

損失計上が続く電子材料スライス周辺事業ではあるが、ダイヤモンドワイヤ製造について、同社では「高耐久性」「低コスト」「細線化」を目指し製造技術革新に取り組んできた結果、高密度・高分散により耐久性が向上し、ウエハ1枚当たりのワイヤ使用量を低減することが可能になった。また、単位生産距離に対するダイヤ砥粒投入量を20%削減することで、価格競争力が向上した。加えてSiC加工用途で細線化を実現し、ウエハ取れ枚数増加による生産性向上の提案も可能となった。

こうした技術的なアドバンテージを武器に、国内販売シェアNo.1を目指すほか、主導的に細線化を実現し付加価値向上を図る考えだ。

またダイヤモンドワイヤ製造装置(PHX-01)については、ダイヤ砥粒投入量の減少によるランニングコストの低減、生産速度アップによる生産能力向上の2点で、中国機に大きく差をつけていると同社は考えている。加えて、従来はウエハ生産拠点が中国に集中していたのに対し、インド・アメリカ・ヨーロッパ・日本を含む東アジアなど、生産拠点の多極化が進んでおり、大きなビジネスチャンスが生まれていると見ており、技術的アドバンテージを活かして市場開拓を進める考えだ。

ナノサイズゼオライトに関しては、「市場とのキャッチボール」の積み重ねによりジャストフィットする案件が増加しており、案件進捗のスピードが上昇している。中でも、早期事業化の期待値が最も高い接着剤用途分野では、前期中の量産採用決定には至らなかったものの、期待値に変化は無く、本格的な量産販売開始は来期(2025年3月期)と見ている。

「継続企業の前提に関する重要事象等」の記載を解消した同社だが、投資家の期待を集めた電子材料スライス周辺事業での再度の成長を期待したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

10名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2023年6月28日

<基本的な考え方>

当社は、「お客様」「取引先」「株主」「社員」「社会」という全てのステークホルダーから「価値ある企業」として支持され続けるために、企業価値・株主価値の最大化に努めるとともに、経営の透明性・公正性の確保、社会的な責任を果たしていくことが重要であると認識し、コーポレート・ガバナンスの強化に努めております。

<実施しない主な原則とその理由>

「当社は、グロース上場企業としてコーポレートガバナンス・コードの基本原則をすべて実施しております」と記載している。