バリオセキュア株式会社(4494) HEROZとのPOCによる増収に期待

|

稲見 吉彦 代表取締役社長

|

バリオセキュア株式会社(4494) |

|

|

企業情報

|

市場 |

東証2部 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

稲見 吉彦 |

|

所在地 |

東京都千代田区神田錦町1-6 住友商事錦町ビル5F |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,302円 |

3,788,433株 |

4,932百万円 |

13.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

40.44円 |

3.1% |

134.79円 |

9.7倍 |

1,048.52円 |

1.2倍 |

*株価11/30終値。発行済株式数、DPS、EPSは22年2月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

税引前利益 |

当期利益 |

EPS |

DPS |

|

2020年2月(実) |

2,513 |

789 |

723 |

498 |

133.70 |

0.00 |

|

2021年2月(実) |

2,545 |

764 |

707 |

491 |

131.78 |

39.44 |

|

2022年2月(予) |

2,649 |

782 |

732 |

507 |

134.79 |

40.44 |

*単位:円、百万円。予想は会社側予想。IFRS適用。

バリオセキュア株式会社の2022年2月期第2四半期決算概要等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2022年2月期第2四半期決算概要

3.2022年2月期業績予想

4.成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 「インターネットを利用する全ての企業が安心で快適にビジネスを遂行できるよう、日本そして世界へ全力でサービスを提供する」というミッションの下、安全にインターネットを利用することができるようにする総合的なネットワークセキュリティサービスを提供している。

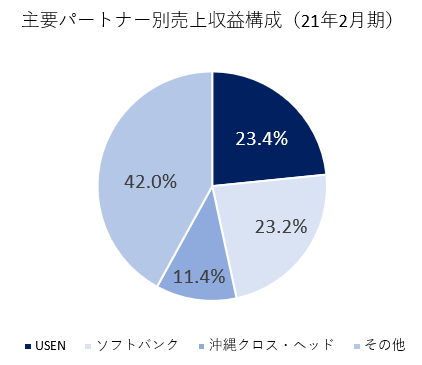

- セキュリティサービスで利用する機器の調達、機器にインストールする基幹ソフトウェアの開発、機器の設置/設定、機器設置後の監視/運用までをワンストップで提供する「独自のビジネスモデル」、月額課金により導入企業数増加に伴い年々収益が積み上がるリカーリングビジネスと低水準の解約率による「安定した収益モデル」、OEMパートナー31社、再販パートナー59 社と全国をカバーする「強力な販売チャネル」、導入しやすさを評価した「中堅・中小企業へにおける高いシェア」などが特長・強み。

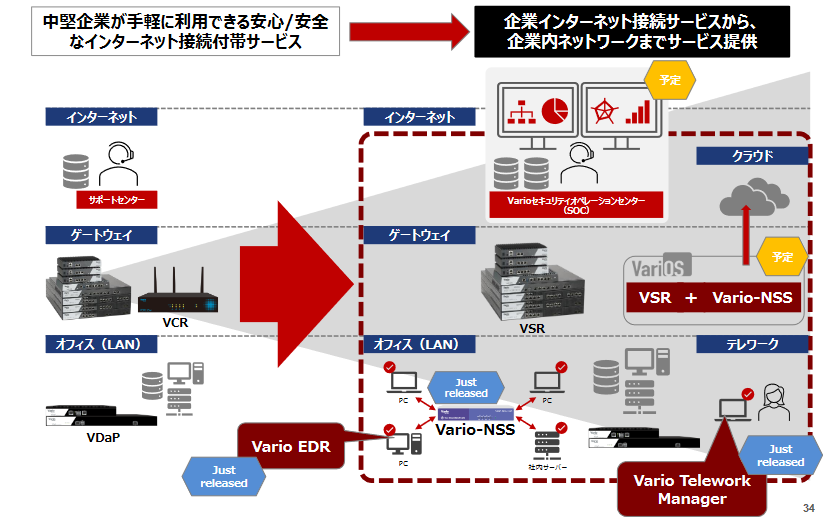

- これまで中堅企業が手軽に利用できる安心/安全なインターネット接続付帯サービスを提供し、事業基盤を構築してきた同社は、インターネットにとどまらず、企業内ネットワークインフラ全般に範囲を拡大してサービスを提供する「情シス as a サービス」構想を掲げている。高成長が期待されるEDRサービス、ネットワークプラットフォーム脆弱性管理における新サービスの販売に注力し、同構想実現を目指す。

- 22年2月期第2四半期の売上収益は前年同期比1.7%増の12億83百万円。マネージドサービスが計画通りに推移した一方、インテグレーションサービスは増収も緊急事態制限長期化の影響を受けオンサイトでの設定に時間のかかる案件もあり、計画に届かなかった。営業利益は同14.2%減の3億63百万円。計画通りマーケティング・営業を強化したほか、法務面強化のための人材採用、セキュリティオペレーションセンターの構築なども行ったため減益となったが計画通りである。エンジニアの確保も想定通り進んでいる。

- 21年9月、HEROZ株式会社(東証1部、4382)と資本業務提携契約を締結した。両社は、バリオセキュアが有する産業ドメイン知識やデータ、HEROZが有する AI 技術といった経営資源を相互に提供・協業することを通じて、シナジーを発現・最大化させ、新規プロダクト及び新規サービスを創造並びに拡販し、両社の企業価値の向上を目指す。アライアンス体制を本格的に立ち上げるにあたり、バリオセキュアとHEROZとの間で、AI 導入を検証するためのサービス共同開発の POC(Proof of Concept)を開始した。

- 業績予想に変更は無い。22年2月期の売上収益は前期比4.1%増の26億49百万円、営業利益は同2.4%増の7億82百万円の予想。マーケティング・営業部門の強化、上場に伴う法務部門の強化など人材採用増、広告宣伝費増、顧問料増加などを見込み営業利益率は前期比0.5ポイント低下するが増益を予想。配当は40.44円/株を予定。予想配当性向はIFRSベースで30.0%。

- HEROZとのPOCは現在進行中だが、現在の進捗状況を確認する限りでは、当初の想定以上に確実な事業化が可能との感触を持つことができており、今から大いに注目される。また、ランサムウェアを始めとしたサイバーセキュリティに関して多くのニュースを目にするようになるのに歩を合わせるように、データバックアップのほか、従来のウィルス対策ソフトでは検知できないウィルス、マルウェア等の備えとして、当社のサービス(VDaP、EDR)に対する引き合いは着実に増大しており、事業環境は引き続き良好だ。積み上げ型の「リカーリングビジネス」であるため、2割、3割といった大幅増収とはなりにくいものの、「新たな商流の開拓」を中心とした取り組みを進めて増収を期待していきたい。

1.会社概要

【1-1 沿革】

2001年6月、情報・通信システム及びセキュリティシステムの開発・運用・コンサルティング業務を事業目的として、同社の前身であるアンビシス株式会社が設立される。2002年5月に統合型インターネットセキュリティアプライアンス機器を利用したマネージドセキュリティサービスの提供を開始、2003年6月に、商号をバリオセキュア・ネットワークス株式会社に変更。独立系インターネットセキュリティサービス企業として業績を着実に拡大させ、2006年6月に大阪証券取引所 ニッポン・ニューマーケット「ヘラクレス」に上場した。

その後、リーマンショックを契機とした企業収益の悪化や民間設備投資の減少に伴い、既存顧客からの解約増加、サービス提供箇所の増加ペース鈍化など、同社成長率も低下した。

そうした中、常に変化するネットワークセキュリティ市場において、機動的かつ柔軟な経営体制の下で、スピーディーな経営判断を行い、企業価値の向上を図るには先行投資を伴い、一時的な収益悪化を招く可能性があることから、株式の非上場化を図り、企業価値の向上に専念することが適切と判断し、2009年12月、ヘラクレス市場の株式上場を廃止した。

非上場化後、数度の主要株主の異動の中、経営体制を刷新し、社内のコスト意識を高めるとともに、既存営業力の強化や新たな販売代理店の開拓によって業容の拡大に努めるとともに、継続的にセキュリティサービスの品質向上のための研究開発を行った。その結果、販売体制の強化、新規事業の創出、サービスメニューの強化などの成果を挙げ、非上場化の目的であった企業価値の向上を実現することができた。(2016年9月に、バリオセキュア株式会社に商号変更し、現在に至る)

そこで、持続的な成長を実現し、企業価値を高めていくためには、機動的かつ多様な資金調達手段を確保することが重要であり、再上場することで、社会的信用の更なる向上、優秀な人材の確保や従業員の労働意欲の向上、適正な株価形成と流動性を目指すことができると考え、2020年11月、東京証券取引所市場第2部に上場した。

【1-2 企業理念など】

ミッションは、「インターネットを利用する全ての企業が安心で快適にビジネスを遂行できるよう、日本そして世界へ全力でサービスを提供する」。

このミッションの下、インターネットに関するセキュリティサービスを提供する企業として、インターネットからの攻撃や内部ネットワークへの侵入行為、またウィルスの感染やデータの盗用といった各種の脅威から企業のネットワークを守り、安全にインターネットを利用することができるようにする総合的なネットワークセキュリティサービスを提供している。

【1-3 市場環境】

◎サイバーセキュリティ需要の拡大

2020年12月、経済産業省はサイバー攻撃の起点の拡大や烈度の増大が続いていることを受け、企業経営者に対し、サイバーセキュリティの取組の強化に関する注意喚起を行った。

この注意喚起によれば、現状は以下の通り。

*昨今、中小企業を含む取引先や海外展開を進める企業の海外拠点、さらには新型コロナウイルスの感染拡大に伴うテレワークの増加に起因する隙など、攻撃者が利用するサプライチェーン上の「攻撃起点」がますます拡大している。

*暗号化したデータを復旧するための身代金の要求に加えて、暗号化する前にあらかじめデータを窃取しておき、身代金を支払わなければデータを公開するなどと脅迫する、いわゆる「二重の脅迫」を行うランサムウェアの被害が国内でも急増しつつある。背景には、攻撃者の側でランサムウェアの提供や身代金の回収を組織的に行うエコシステムが成立し、高度な技術を持たなくても簡単に攻撃を行えるようになっていることがある。

*ビジネスのグローバル化に伴い海外拠点と密に連携したシステム構築が進む一方で、十分な対策を取らないまま海外と日本国内のシステムをつなげてしまった結果、セキュリティ対策が不十分な海外拠点で侵入経路を構築され、国内に侵入されるリスクが増大している。

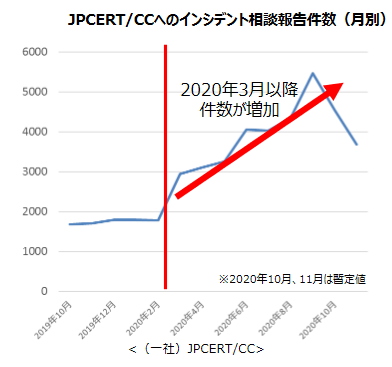

下のグラフのように、新型コロナウイルスの感染が拡大した2020年3月以降、インシデント(突発的な出来事で迅速に対応しなければ被害が広がる事象)の相談件数が増加している。

(経済産業省「最近のサイバー攻撃の状況を踏まえた経営者への注意喚起(概要版)」より)

その上で、企業経営者に以下の対応や取り組みが求められると述べている。

*サイバー攻撃による被害が深刻化し、被害内容も複雑になっており、経営者の一層の関与が必要。

*ランサムウェア攻撃によって発生した被害への対応は企業の信頼に直接関わる重要な問題であり、その事前対策から事後対応まで、経営者のリーダーシップが求められる。

こうした環境下、セキュリティサービス市場は、需要が拡大している。

セキュリティサービス市場は、高度なセキュリティ対策を必要とするものの、自社での運用・管理が困難である企業がセキュリティベンダーへ運用や監視をアウトソーシングする傾向にありサービス利用の拡大に繋がっている。

市場規模は、2019年度の2,237億円から2025年度には約3,222億円に拡大し、年平均成長率6.3%で推移すると予測されている。(同社 有価証券報告書より引用。出所:株式会社富士キメラ総研「2020ネットワークセキュリティビジネス調査総覧(市場編)」2020年11月17日発行)

◎不足するIT人材

経済産業省は、AIの活用を代表例とした企業のIT投資拡大に伴う、IT人材の需給ギャップを試算している。

それによれば、生産性上昇率が0.7%の場合、2030年のIT人材不足数は、高位シナリオ(IT需要の伸び3-9%)で78.7万人、中位シナリオ(同2-5%)で44.9万人、低位シナリオ(同1%)で16.4万人。生産性が2.4%に上昇しても高位シナリオでは43.8万人の不足としている。

こうした状況下、企業は自社内に十分なIT人材リソースを確保することは困難であり、ITシステムを使用する際に機能だけでなく、運用管理なども一体として提供してくれる「マネージドサービス」の需要は着実に拡大するものと見込まれる。

*2030年のIT人材の需給ギャップ(不足数)

|

生産性上昇率 |

低位 |

中位 |

高位 |

|

0.7%のケース |

16.4万人 |

44.9万人 |

78.7万人 |

|

2.4%のケース |

-7.2万人 |

16.1万人 |

43.8万人 |

*経済産業省「IT 人材需給に関する調査(概要版)」(2019年4月発表)などを基にインベストメントブリッジ作成。

【1-4 事業内容】

(1)サービス区分

提供するセキュリティサービスは「マネージドセキュリティサービス」と「インテグレーションサービス」の2つ。

(セグメントはインターネットセキュリティサービス事業の単一セグメント)

セキュリティフレームワークにおける「構築」「特定」「防御」「検知」「対応」「復旧」全てのプロセスについてのサービスを提供している。

①マネージドセキュリティサービス

VSRを利用した統合型インターネットセキュリティサービス、データのバックアップサービス(VDaP)のほか、2021年2月期より、少ない運用負担で、サイバー攻撃の発見と対応を支援するVario EDRサービス、不正端末発見や脆弱性管理を行うVario-NSSが加わった。

<VSRを利用した統合型インターネットセキュリティサービス>

(概要)

インターネットからの攻撃や内部ネットワークへの侵入行為、またウィルスの感染やデータの盗用といった各種の脅威から企業のネットワークを守り、安全にインターネットの利用を行えるようにする総合的なネットワークセキュリティを提供している。

同社の統合型インターネットセキュリティサービスでは、ファイアウォール、IDS(不正侵入検知システム)、ADS(自動防御システム)などの多様なセキュリティ機能を1台に統合した自社開発のネットワークセキュリティ機器である「VSR(Vario Secure Router)」をインターネットとユーザーの社内ネットワークとの間に設置し、攻撃や侵入行為、ウィルスといった脅威を取り除くフィルタとして作動する。

VSRは、同社データセンターで稼働する独自の運用監視システムにより自動的に管理・監視され、運用情報の統計情報や各種アラートが人手を介することなくリアルタイムに処理される。

統計情報やアラートはコントロールパネルと呼ぶレポーティング機能により、インターネットを介してユーザー企業の管理者にリアルタイムに提供される。また、同社では24時間365日のサポートセンターを構築しており、国内全都道府県に対応した保守網並びに機器の設定変更等の運用支援体制を構築している。

台湾の複数の工場で製造し、自社で基幹ソフトウェアを開発していることから、ハードウェアを仕入れてサービスを付加するよりもコストメリットが生まれ、高い営業利益率を確保できる一因ともなっている。

(同社ウェブサイトより)

(特長)

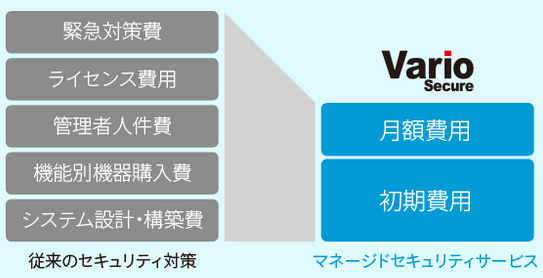

従来は、前述のようなセキュリティシステムを導入するには、各種のセキュリティ機器を自社で導入し、メンテナンスする必要があり、そのためには高度な技術を有する技術者や、高額な投資を要求されることから多くの企業では十分なネットワークセキュリティ対策を導入することが困難であった。

また、セキュリティシステム導入後も監視やアラートへの迅速な対応、ソフトウェアのアップデート、トラブル発生の際の問い合わせなど、多大な労力と時間を必要とし、運用面での負担も極めて大きい点が課題であった。

これに対し、自社開発品である「VSR」の初期導入から運用・保守までワンストップで提供する同社のマネージドセキュリティサービスは以下の点で導入企業に大きなメリットを提供する。

|

VSRが1台で23という多様なセキュリティ機能を提供するため、機器の購入は不要でレンタル機器でセキュリティシステムを導入することができる。 |

|

セキュリティ機能ごとに月額費用が設定されており、ユーザーは多様なセキュリティ機能の中から必要なオプションを選択することができる。 |

|

契約の開始時点のみ発生する初期費用及び月額費用を払うだけで、コントロールパネルの利用や設定変更、ソフトウェアのアップデート、監視や出張対応による現地での保守など、ネットワークセキュリティの運用に際して必要となる殆どの工数を同社に委託することができ、業務負担を低減することができる。 |

|

不具合やトラブルは、顧客(エンドユーザー)から同社又は販売代理店への問い合わせのほか、同社がリモート監視により能動的に検知してサポートを行うため、運用・保守は、同社のエンジニアが可能な限り、遠隔操作により対処する。 一般的なコールセンターを経由したオンサイト対応と比較し、迅速な対応を可能としている。 |

|

ハードウェア等の故障については、全国の業務委託先の倉庫等に在庫を配備し、4時間以内の駆け付け目標により機器交換に迅速に対応している。 |

導入の手軽さ、メニューの明確さなどが中堅、中小企業に高く評価されている。

(同社資料より)

(ユーザー)

ユーザーは、自社で専門技術を持つIT責任者を設置することが困難な中堅、中小企業が中心。2021年2月末で2,917社に導入され、日本全国7,372拠点(VSR設置場所数)で稼働している。

中堅、中小企業において高いシェアを有している。

<データのバックアップサービス(VDaP)>

デバイスにバックアップデータが保存されるVDaPとデータセンターへの保存を組み合わせたバックアップサービスを提供している。

一時的に企業のデジタルデータをVDaPにバックアップした後に、自動的にデータセンターへもデータを転送することで、より一層の耐障害性を高めている。

また、最新及び過去のデータがバージョン管理されたバックアップデータとして保持されているため、データの復旧を行う際にも、ユーザーが利用しやすいインターフェースを提供することで、必要なデジタルデータを簡単に選択して、復旧することができる。

VSRを利用した統合型インターネットセキュリティサービスの監視/運用サービスにおける経験を活かし、機器の設置、障害時の対応に関しても、その仕組みを活かすことで効率的に全国をカバーしてサービスを提供している。

<Vario EDRサービス>

ウィルス対策をすり抜けて侵入しようとするサイバー攻撃を可視化し、セキュリティ事故を未然に回避する。AI、機械学習による高い精度の検知手法を採用し、リスクレベルの高いインシデントに対しては端末の自動隔離やセキュリティスペシャリストによる調査を実施する。

<Vario-NSS>

企業のIT人材不足が深刻化する中、社内システムの効率運用を支援し、「情シスas a サービス」構想を推進する。Vario-NSSでは、資産管理を行うネットワーク内に専用端末を設置するだけで、社内ネットワークに接続された端末を自動的にスキャンし端末情報の可視化や脆弱性対応の把握を行うことができる。そのため、セキュリティリスクのある端末への早期対応や、未許可端末に対する監視が可能となり、属人的業務になりがちな IT資産管理の負荷とリスクを軽減する。継続的なアップデートを重ね、Windows端末だけでなく、社内サーバー等に広く利用されるRed Hat系Linux端末の一元管理にも対応し、企業の情報システム部門の担当者負担を軽減する。

②インテグレーションサービス

中小企業向け統合セキュリティ機器(UTM)であるVCR(VarioCommunicate Router)の販売と、ネットワーク機器の調達や構築を行うネットワークインテグレーションサービスで構成されている。

<中小企業向け統合セキュリティ機器VCRの販売>

サイバーセキュリティ基本法の改定といった法規制の影響もあり、従業員数50名未満のより小規模の事業者やクリニックなどでセキュリティ意識が高まっていることを受け、セキュリティアプライアンス機器であるVCR(Vario Communicate Router)を販売している。

マネージドセキュリティサービスと異なり、海外メーカーよりUTM製品を自社ブランドとして輸入し、中小企業を専門とする販売代理店を通じてエンドユーザーに販売している。

販売した機器、ハードウェア障害などについては、同社又は販売代理店のサポート窓口経由で、メーカーが保証期間に亘りサポートしている。

<ネットワークインテグレーションサービス(IS)>

エンドユーザーのニーズに応じてネットワークの設計/調達/構築全般を当社のエンジニアが行い、企業ネットワーク領域全般への業容拡大を図っている。

VCR販売と同様、販売した機器、ハードウェア障害などについては、同社又は販売代理店のサポート窓口経由で、メーカーが保証期間に亘りサポートしている。

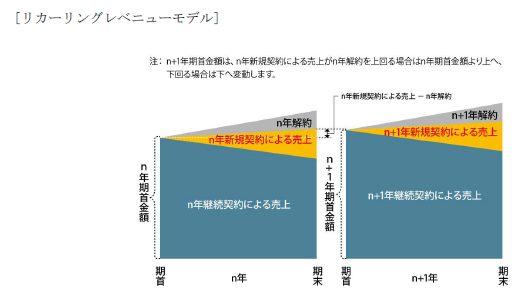

(2)収益モデル

マネージドセキュリティサービスは、ネットワークセキュリティの導入から管理、運用・保守までをワンストップで提供し、ユーザーから初期費用及び定額の月額費用を徴収する積み上げ型の「リカリングビジネスモデル」となっている。

インテグレーションサービスは、VCRの販売やネットワーク機器の調達・構築に伴う一時課金である。

(3)販売チャネル

販売は販売代理店を介した間接販売が中心である。

通信事業者やインターネットサービス事業者、データセンター事業者など、バリオセキュアのサービスを付帯することで顧客へ付加価値を提供することを期待する販売代理店と契約し日本全国をカバーする販売網を構築。継続的に営業案件を創出できる体制を構築している。

販売代理店は、「相手先ブランド提供パートナー(OEMパートナー)」及び「再販売パートナー」に大別される。

「OEMパートナー」は、販売代理店自らのブランドでセキュリティサービスを提供し、顧客(エンドユーザー)と直接、契約を締結するパートナー。2022年2月期上期末時点で31社と契約を締結しており、エンドユーザーは2,661社。

「再販売パートナー」は、バリオセキュアの代理店として顧客(エンドユーザー)の開拓、営業活動を行い、顧客との契約主体はバリオセキュアとなるパートナー。2022年2月期上期末59社と契約を締結しており、エンドユーザーは108社。

このほか、営業活動を推進するためにバリオセキュアがセキュリティの専門家として、販売代理店の代わりに顧客に対して直接技術面の説明をする営業同行や、サービスの導入から設置までのワンストップ支援も実施している。

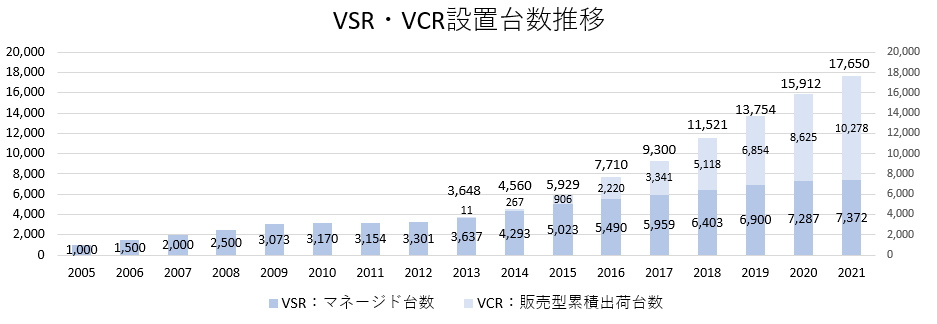

(4)VSR及びVCRの設置台数

2021年2月末時点で、VSRマネージド台数は7,372台、VCR累積出荷台数は10,278台。全国47都道府県に設置されている。

【1-5 特長と強み】

(1)独自のビジネスモデル

同社はセキュリティサービスで利用する機器の調達、機器にインストールする基幹ソフトウェアの開発、機器の設置/設定、機器設置後の監視/運用までをワンストップで提供している。エンドユーザーは、機器の選定や運用サービスを個別に検討する必要がなく、スピーディーにサービスの利用を開始することができる。また、ワンストップでサービスを提供しているため、問題が発生した際の原因の究明と対応が容易である。

サポートは24時間・365日無休で提供しており、エンドユーザーは、問い合わせやトラブルに対するサポートを迅速に受けることができる。同社では機器の交換が必要と判断した場合4時間以内に顧客のもとへ駆付けることを目標としているが、2021年2月期は99%とほぼ目標を達成している。

(2)安定した収益モデル

前述したように、マネージドセキュリティサービスは月額課金により導入企業数増加に伴い年々収益が積み上がる「リカーリングビジネス」であり、2021年2月末で、全国47都道府県に約7,300拠点(VSR設置場所数)に対しマネージドセキュリティサービスを提供している。

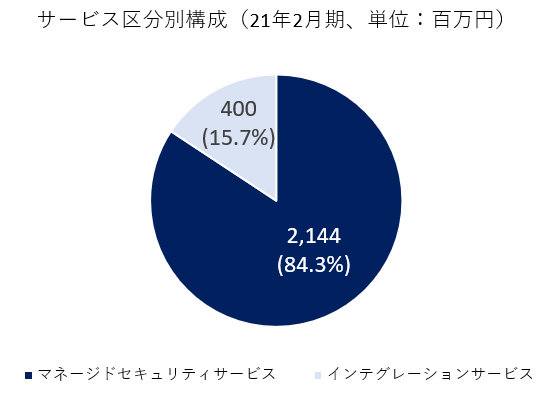

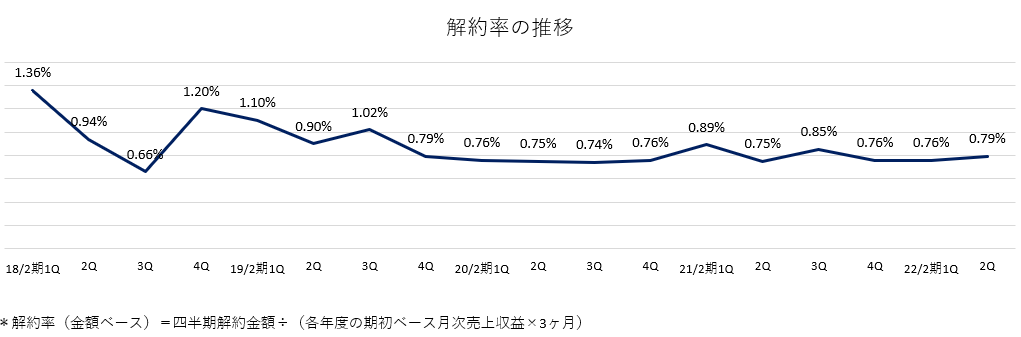

2021年2月期のマネージドセキュリティサービスによる売上収益の売上収益全体に占める比率は84.3%。0.81%と低水準の解約率(2021年2月期)とともに、安定した収益モデルを構築しており、期初の比較的早い段階でベースとなる収益予測が可能である。

(同社資料より)

(3)強力な販売チャネル

前述のように、OEMパートナー31社、再販パートナー59社と強力な販売チャネルを構築し、全国をカバーしている。

中堅、中小企業をメインターゲットとする同社にとっては、効率的な販売を行うための重要な資産となっている。

また、OEMパートナーには通信事業者が多く、事業社のメニューにオプションとして同社サービスが組み込まれているため、ユーザーがインターネット回線の新設や変更を行う際、選択・導入しやすい仕組みとなっており、受注率の高さに繋がっている。

(4)高いシェア

高水準のセキュリティサービスの導入が容易で運用/管理も負担の少ない点が評価され、「ファイアウォール /UTM(※) 運用監視サービス市場」において、従業員 「300~1,000人未満」「100~300人未満」「100人未満」の従業員規模別シェアではトップである。

*ファイアウォール/UTM 運用監視サービス市場:従業員規模別売上金額推移およびシェア(2019年度)

|

|

従業員100人未満 |

従業員100~300人未満 |

従業員300~1,000人未満 |

|

1位 |

バリオセキュア 31.2% |

バリオセキュア 24.7% |

バリオセキュア 23.2% |

|

2位 |

A社 15.8% |

A社 14.2% |

A社 9.8% |

|

3位 |

B社 13.5% |

B社 9.4% |

B社 8.9% |

*同社決算説明資料(出所:ITR 「ITR Market View:ゲートウェイ・セキュリティ対策型SOCサービス市場2020」)を基にインベストメントブリッジ作成

*UTM:Unified Threat Management(統合脅威管理)の略で、複数のセキュリティ機能を1つに集約して運用するネットワークセキュリティ対策のこと。

2.2022年2月期第2四半期決算概要

(1)業績概要

|

|

21/2期2Q |

対売上比 |

22/2期2Q |

対売上比 |

前年同期比 |

|

売上収益 |

1,262 |

100.0% |

1,283 |

100.0% |

+1.7% |

|

売上総利益 |

799 |

63.3% |

792 |

61.8% |

-0.8% |

|

販管費 |

375 |

29.8% |

429 |

33.5% |

+14.2% |

|

営業利益 |

423 |

33.5% |

363 |

28.3% |

-14.2% |

|

税引前利益 |

394 |

31.2% |

337 |

26.3% |

-14.5% |

|

当期利益 |

273 |

21.7% |

233 |

18.2% |

-14.6% |

*単位:百万円

増収減益。利益はほぼ計画通り

売上収益は前年同期比1.7%増の12億83百万円。マネージドサービスが計画通りに推移した一方、インテグレーションサービスは増収も緊急事態制限長期化の影響を受けオンサイトでの設定に時間のかかる案件もあり、計画に届かなかった。

営業利益は同14.2%減の3億63百万円。計画通りマーケティング・営業を強化したほか、法務面強化のための人材採用、セキュリティオペレーションセンターの構築なども行ったため減益となったが計画通りである。

エンジニアの確保も想定通り進んでいる。

(2)主要な指標動向

◎リカーリング収益

在宅勤務における安全な接続を提供するリモートVPNの増加や企業のテレワーク対応による回線増強にともなう上位モデルへの更新の増加などで堅調に推移した。

|

|

21/2期2Q |

22/2期2Q |

前年同期比 |

|

マネージドセキュリティサービス |

1,072 |

1,084 |

+1.1% |

|

インテグレーションサービス |

190 |

199 |

+4.6% |

*単位:百万円

◎解約率

解約率は低水準で推移した。

(3)上期の取り組み

以下3つを課題と認識し、取り組んだ。

①新たな商流の開拓

*システムインテグレータ/ネットワークインテグレータの開拓

*代理店への案件紹介

*ハイタッチセールス(代理店を通さずに企業が直接顧客に対応するセールススタイル)

*特定業種(医療/文教/公共)へのアプローチ

上期の状況

新規サービスである「EDR」の案件化(高確率での成約が見込まれる状況)が進んだ。

九州でのOEMパートナー開拓により、特定業種(医療/文教/公共)へのアプローチが進捗。医療系システム会社へのVSR導入が案件化した。

ただ、新型コロナの影響により、一歩踏み込んだ営業が十分にできなかったこともあり、下期以降も積極的に取り組んでいく。

②サービス認知度の向上

*エンドユーザーへのサービス認知度向上

*サービス名称のアピール

上期の状況

ウェビナー開催:企業のテレワーク対応が求められる中、セキュリティリスクやサイバー攻撃対策に特化したウェビナーを3月から8月の間、全4回開催した。

PR 活動の強化:「BCN Conference Spring 2021」に協賛参加し、小・中規模の企業に共通するセキュリティの課題やサイバー攻撃対策に特化し、企業へのコスト/運用負担を軽減した解決法を紹介した。

こうした活動により自然検索流入数は 2.5 倍に増加した。

ウェビナーの開催回数をさらに増大させたいと考えており、こちらも引き続き取り組んでいく。

③コンテンツの充実

*積極的な動画コンテンツの提供

*Webサイトの見直し

上期の状況

開催後のウェビナーや、サービスユースケースの動画案内を開始し、幅広い顧客に向けたサービス理解の強化を図った。この結果、平均滞在時間が 2.6倍に増加した。

一定の効果を得ることができたと評価している。

(4)財政状態とキャッシュ・フロー

◎主要BS

|

|

21/2月末 |

21/8月末 |

増減 |

|

21/2月末 |

21/8月末 |

増減 |

|

流動資産 |

1,319 |

1,188 |

-131 |

流動負債 |

992 |

2,576 |

+1,583 |

|

現預金 |

593 |

414 |

-179 |

借入金 |

369 |

1,972 |

+1,602 |

|

営業債権 |

461 |

464 |

+2 |

営業債務 |

108 |

120 |

+12 |

|

非流動資産 |

5,896 |

5,871 |

-25 |

非流動負債 |

2,274 |

434 |

-1,839 |

|

有形固定資産 |

293 |

252 |

-41 |

借入金 |

1,889 |

65 |

-267 |

|

のれん |

5,054 |

5,054 |

0 |

負債合計 |

3,266 |

3,010 |

-256 |

|

無形固定資産 |

173 |

204 |

+31 |

資本合計 |

3,949 |

4,049 |

+100 |

|

資産合計 |

7,216 |

7,060 |

-156 |

利益剰余金 |

1,999 |

2,084 |

+84 |

|

|

|

|

|

負債純資産合計 |

7,216 |

7,060 |

-156 |

|

|

|

|

|

借入金合計 |

2,259 |

2,038 |

-221 |

*単位:百万円。借入金にはリース負債を含む。

借入金合計は前期末比221百万円減少。ネットD/Eレシオは前期末比1.1ポイント低下し38.5%。

負債減少と利益剰余金増により自己資本比率は同2.7ポイント上昇し57.4%。

借入金の返済、財務健全化は計画通りに進んでいる。

また、貸倒引当は今期もゼロとなっている。

◎キャッシュ・フロー

|

|

21/2期2Q |

22/2期2Q |

増減 |

|

営業CF |

217 |

243 |

+26 |

|

投資CF |

-57 |

-53 |

+3 |

|

フリーCF |

159 |

189 |

+30 |

|

財務CF |

-235 |

-369 |

-134 |

|

現金同等物残高 |

556 |

414 |

-142 |

*単位:百万円

営業CF、フリーCFのプラス幅は拡大。

キャッシュポジションは低下した。

(5)トピックス

①HEROZ株式会社と資本業務提携契約を締結

21年9月、HEROZ株式会社(東証1部、4382)と資本業務提携契約を締結した。

(アライアンスの背景・目的)

HEROZ社は、「驚きを心に」をコンセプトとして、人々の生活が便利に楽しくなるように、人工知能を活用したサービスを、個人向けには頭脳ゲーム等のアプリケーションとしてスマートフォンやタブレット端末上で展開し、企業向けには様々な領域における機械学習等のAIサービスとして提供している。

バリオセキュアの保有する「希少なセキュリティ人材のドメインナレッジ」と、HEROZが保有する「 AI 人材」を組み合わせた技術専門集団を形成することで継続的な新規サービスを創出し、両社の更なる成長及び企業価値向上を目指すことができると判断し、資本業務提携契約を締結することとした。

(アライアンスの内容)

*業務提携

両社は、バリオセキュアが有する産業ドメイン知識やデータ、HEROZが有する AI 技術といった経営資源を相互に提供・協業することを通じて、シナジーを発現・最大化させ、新規プロダクト及び新規サービスを創造並びに拡販するとともに、両社の企業価値の向上を目指す。

*資本提携

HEROZは、バリオセキュアの主要株主であるアイ・シグマ事業支援ファンド2号をはじめとする株主から、2021年9月13日付でバリオセキュア株式 1,224,000株(発行済株式総数の約32%)を取得した。

*取締役候補者の指名

両社は、このアライアンスにおいて、HEROZが保有するバリオセキュア株式の数が、議決権保有比率で 20%以上の場合には、HEROZはバリオセキュアの取締役候補者1名を指名することができ、バリオセキュアは、HEROZの要請に基づき、HEROZが指名する取締役候補者の選任に係る議案を株主総会に諮ることについて合意していた。

HEROZによるバリオセキュア株式 1,224,000株(発行済株式総数の約32%)の取得が完了したことに伴い、バリオセキュアは、HEROZ取締役CTO井口圭一氏を新任取締役(社外)候補とし、21年11月に開催されたバリオセキュア臨時株主総会で就任した。

なお、バリオセキュアの取締役 福嶋恵理子氏は、同臨時株主総会終結の時をもって辞任により退任した。

(今後の取り組み)

アライアンス体制を本格的に立ち上げるにあたり、バリオセキュアとHEROZとの間で、AI 導入を検証するためのサービス共同開発の POC(Proof of Concept)を開始した。

POCでは、日本全国で 7,372 台が稼働(2021年2月末日時点)しているVSR で収集されたトラフィックの時系列データをHEROZの独自 AI 技術である「HEROZ Kishin」の予測エンジンを用いて分析し、トラフィックの予測を行う試験を行う。セキュリティインシデントリスクや機器の能力不足の早期発見などが可能であるかを確認する。

HEROZとのアライアンスを通じて、マネージドサービスのエンドユーザーへの新たな付加価値の提供を目指しており、具体的なサービス、製品等については順次、公表していく予定である。

②「Vario Data Protect」の新ラインナップの提供を開始

重要データの保管・管理、復旧までをワンストップ対応する「Vario Data Protect」の新ラインナップの提供を開始した。

ユーザーニーズに対応し、受け入れやすい価格に見直すとともに機能も強化した。

下期に入り、ランサムウェア等のサイバー攻撃に対する備えとして、大型案件の引き合いがあるということだ。

③エンドポイントセキュリティにおいてUSEN ICT SolutionsがEDRの取り扱いを開始

従来のゲートウェイセキュリティサービスにエンドポイントセキュリティサービスを加えることで、より安心安全なネットワーク環境の提供を開始、エンドユーザーのサービスに対する関心が高く、今後、代理店とともに販促を強化していく。

④新市場区分「スタンダード市場」の選択を申請

21年7月に株式会社東京証券取引所より、「新市場区分における上場維持基準への適合状況に関する一次判定結果」を受領し、新市場区分「スタンダード市場」の上場維持基準に適合していることを確認した。

この結果を受け、21年10月、「スタンダード市場」を選択することとした。

今後は、東証の定めるスケジュールに従い、新市場区分の選択申請に係る所定の手続きを進めていく。

3.2022年2月期業績予想

◎業績概要

|

|

21/2期 |

対売上比 |

22/2期(予) |

対売上比 |

前期比 |

進捗率 |

|

売上収益 |

2,545 |

100.0% |

2,649 |

100.0% |

+4.1% |

48.5% |

|

売上総利益 |

1,560 |

61.3% |

1,657 |

62.6% |

+6.2% |

47.8% |

|

営業利益 |

764 |

30.0% |

782 |

29.5% |

+2.4% |

46.4% |

|

税引前利益 |

707 |

27.8% |

732 |

27.6% |

+3.4% |

46.1% |

|

当期利益 |

491 |

19.3% |

507 |

19.2% |

+3.3% |

46.1% |

*単位:百万円

業績予想に変更無し。増収増益を予想

業績予想に変更は無い。売上収益は前期比4.1%増の26億49百万円、営業利益は同2.4%増の7億82百万円の予想。

マーケティング・営業部門の強化、上場に伴う法務部門の強化など人材採用増、広告宣伝費増、顧問料増加などを見込み営業利益率は前期比0.5ポイント低下するが増益を予想。

配当性向はIFRSベースで30%を目標としている。2021年2月期の配当は39.44円/株。配当性向はIFRSベースで29.9%、日本基準ベースで53.4%。

世界的な半導体供給不足については、5月頃から対応を進めている。

台湾の仕入先と密にミーティングを実施し、状況を随時確認しながら、先払いで部品を確保することなども含め、機動的に対応している。また、解約が出た際に機器の「回収→再整備」のサイクルを早期化することで、新規の設置までに時間がかからないような体制を構築している。

また、旧モデルのハードウェアに最近のソフトウェアを搭載した場合の動作検証も済ませており、顧客了承済の場合には出荷できるように準備している。

これらの対策によって半導体供給不足について大きな影響は受けていないということだ。

4.成長戦略

(前回レポートを再掲)

これまで中堅企業が手軽に利用できる安心/安全なインターネット接続付帯サービスを提供し、事業基盤を構築してきた同社は、インターネットにとどまらず、企業内ネットワークインフラ全般に範囲を拡大してサービスを提供する「情シス as a サービス」構想を掲げ、その実現を目指していく。

加えて、以下の3点に注力し、サービスの総合力を強化。専用機器とクラウドを組み合わせて、企業にネットワークサービスを提供することで、収益拡大と利益確保を図る。

|

テーマ |

目指すもの |

対応 |

|

ユーザーインターフェースの統合 |

クロスセル拡大 |

利便性向上と相互利用の促進を目指し、ユーザーインターフェースを統合 *統合インターネットセキュリティサービス(VSR)のコントロールパネル *バックアップサービス(VDaP)のコントロールパネル *Vario-NSS(企業内ネットワーク管理)のダッシュボード *VarioTelework Managerのダッシュボード |

|

基盤ソフトの強化/連携 |

チャネル拡大 |

基幹ソフトウェアの性能向上とシステム連携 *統合インターネットセキュリティサービス専用ソフトウェアとVario-NSS(企業内ネットワークサービス)専用ソフトウェアを統合 *新基幹ソフトウェアのクラウド対応を推進 *他社ネットワークサービスとの連携 |

|

セキュリティオペレーションセンターの最適化/自動化 |

コスト削減 |

ニューノーマルに対応したセキュリティオペレーションセンターの実現 *提供サービスのサポートを統合 *クラウド環境利用による、センターのクラウド化を実現 *ヒアリング内容のデジタル化、設定投入から稼働確認まで自動化 |

(同社資料より)

5.今後の注目点

HEROZとのPOCは現在進行中だが、現在の進捗状況を確認する限りでは、当初の想定以上に確実な事業化が可能との感触を持つことができており、同社サービスに大きな付加価値をもたらすことが見込まれ、今から大いに注目される。

また、ランサムウェアを始めとしたサイバーセキュリティに関して多くのニュースを目にするようになるのに歩を合わせるように、データバックアップのほか、従来のウィルス対策ソフトでは検知できないウィルス、マルウェア等の備えとして、当社のサービス(VDaP、EDR)に対する引き合いは着実に増大しており、同社を取り巻く事業環境は引き続き良好である。積み上げ型の「リカーリングビジネス」であるため、2割、3割といった大幅増収とはなりにくいものの、「新たな商流の開拓」を中心とした取り組みを進めて増収を期待していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

7名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年11月11日

<基本的な考え方>

当社は、「インターネットを利用する全ての企業が安心で快適にビジネスを遂行できるよう、日本そして世界へ全力でサービスを提供する。」をミッションとして掲げ、様々なステークホルダーの方々のご期待に応えるために、事業活動を推進しております。その根幹となる、コーポレート・ガバナンスに基づく事業運営は、経営上の最重要項目であり、経営の効率化と監視体制を強化した透明性の高い経営をとおして、企業価値の向上に積極的に取り組んでまいります。

<コーポレートガバナンス・コードの原則を実施しない主な原則とその理由>

|

原則 |

開示内容 |

|

<補充原則4-1② 中期経営計画に関する情報開示> |

当社は中長期的な視点に立って数値目標を策定しておりますが、数値を公表しておりません。企業規模がまだ小さいなか機動的な戦略変更が可能であるように開示いたしておりません。今後、企業規模が一定程度になった段階で提示してまいります。 |

|

原則5-2.経営戦略や経営計画の策定・公表 |

当社は、経営戦略及び収益計画を策定し、取締役間で共有しております。収益力や資本効率に関しては、企業規模がまだ小さいなか機動的な戦略変更が可能であるように開示いたしておりません。今後、企業規模が一定程度になった段階で開示についても提示してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく主な開示>

|

原則 |

開示内容 |

|

<原則1-4.政策保有株式> |

当社は政策保有株式を保有しておりません。また、株式の保有を通じた保有先との提携が当社の中長期的な企業価値の向上に寄与し、かつ、保有による便益やリスクと当社の資本コストとの比較分析等の客観的な検証に基づいて株主の利益に繋がると判断される場合でない限り、保有しない方針でおります。 |

|

<原則3-1.情報開示の充実> |

当社は、法定開示要件を適時、適格に行うことに加え、下記事項における方針を掲載しております。 (ⅰ) 経営理念等や経営戦略、経営計画 当社の「企業理念」は、当社のウェブサイトに掲載しております。 http://www.variosecure.net/company/mission.html (ⅱ) コーポレート・ガバナンスに関する基本的な考え方と基本方針 コーポレート・ガバナンスに関する基本的な考え方と基本方針については、本報告書「Ⅰ.1.基本的な考え方」に記載のとおりです。 (ⅲ)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続 取締役会は、取締役に関する報酬制度・方針、具体的な報酬額の決定にあたっての算定方法ならびに個別報酬額について、任意の報酬委員会に諮問しております。取締役会では株主総会の決議により承認された報酬限度額の範囲内で、任意の報酬委員会から答申された個別の報酬額にて代表取締役が最終決定することを決議しております。 (ⅳ) 取締役会が経営陣幹部の選解任と取締役候補の指名を行うに当たっての方針と手続 取締役の選解任については、各々経営者としての人格に加え、経営者としての経験、実績、専門性を加味して総合的に判断のうえ、取締役会が決定します。 (ⅴ) 取締役会が経営陣幹部の選解任と取締役候補の指名を行う際の、個々の選任・指名についての説明 個々の選任理由については、毎期の定時株主総会もしくは臨時株主総会に記載のとおりです。 |

|

<原則5-1.株主との建設的な対話に関する方針> |

当社は、株主総会のみならず、日々、株主との対話を促進するためにIR部門が窓口となり、ホームページや電話を通じて、情報の提供を行ってまいります。なお、対話を通じた投資家、株主からの意見は都度、経営陣へ報告する体制を取っております。 |