(9698)クレオ デジタル化によりチャンス拡大

|

柿﨑 淳一 社長 |

株式会社クレオ(9698) |

|

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

情報・通信 |

|

代表者 |

柿﨑 淳一 |

|

所在地 |

東京都品川区東品川4-10-27 住友不動産品川ビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,265円 |

8,185,753株 |

10,355百万円 |

12.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

36.00円 |

2.8% |

89.79円 |

14.1倍 |

750.33円 |

1.7倍 |

*株価は11/09終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年3月(実) |

11,559 |

296 |

333 |

267 |

31.11 |

13.00 |

|

2018年3月(実) |

12,268 |

410 |

457 |

305 |

36.79 |

15.00 |

|

2019年3月(実) |

13,526 |

670 |

706 |

664 |

80.05 |

25.00 |

|

2020年3月(実) |

14,624 |

1,044 |

1,095 |

731 |

88.49 |

35.00 |

|

2021年3月(予) |

15,500 |

1,100 |

1,130 |

735 |

89.79 |

36.00 |

* 予想は会社予想。単位:百万円、円。

(株)クレオの2021年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年3月期第2四半期決算概要

3.2021年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期上期は前年同期比1.2%の減収、同6.2%の営業減益。総合ソリューションの大型案件受注が継続したソリューションサービス事業の売上が伸びたが、新型コロナウイルス感染症拡大予防対策として待機状態となった案件の影響によるシステム運用・サービス事業の減収が響いた。利益面では、リモート環境構築や研究開発投資等による販管費の増加が負担になったが、事業全般に収益性の改善が進み、営業利益以下の各利益段階で期初予想を上回った。

- 通期予想は前期比6.0%の増収、同5.3%の営業増益予想。上期の利益が期初予想を上回ったものの、4Q(1-3月)に大型案件の検収が多数予定されているため、「3Q末時点の状況の見極めが必要」として、一先ず、業績予想を据え置いた。実際のところ、上振れ余地が大きいが、仮に予想通りの着地でも2期連続の最高益更新となる。配当は1円増配の36円を予定(予想配当性向40.1%)。

- 2019年4月に「働き方改革関連法」が施行され、一部大企業においては、2020年4月から電子申請義務化への対応が必要となる等、人事・労務担当者の業務負担は増大している。ただ、人事・労務担当者の業務負担の増加は業務のデジタル化が進んでいないことも一因と言われている。デジタル化することで、書類の自動作成はもちろん、役所への申請等もWeb上で行うことができるようになれば、大幅な業務の効率化・負担軽減につながる。同社のビジネスチャンスは拡大している。今後の展開に期待したい。

1.会社概要

多様なソリューションを提供するシステムインテグレーター。2,000社を超える企業ユーザーを誇る業務用パッケージ「ZeeMシリーズ」(人事・会計・資産管理等を網羅するERP)や業務効率の向上・コスト削減に寄与するBPM(Business Process Management:ビジネスプロセス管理)「BIZ PLATFORM」等の業務ソリューション、官公庁・自治体・公益法人・大企業向けシステム開発、国内大手ポータルサイト事業者向けWebシステム開発・運用、更には優良顧客を有するコールセンターサービス等を手掛ける。

グループは、(株)ココト、(株)クリエイトラボ、(株)アイティアイ、(株)アダムスコミュニケーションの連結子会社4社。アマノ(6436)とZホールディングス(4689)が、それぞれ同社株式の32.31%、13.44%を保有し、 同社はアマノ(株)の持分法適用関連会社に当たる。

【ロゴに込めた3つの思い】

|

|

「感動」を生むこと 期待を超え、驚きを提供する姿がロゴのエクスクラメーションマークに託されている。 「創造」し続けること 球体はクレオ自身を示し、人財、製品、サービスが生まれ育つ姿を表現している。 「永遠(とわ)」に寄り添うこと クレオ自身である球体が、顧客や社会、株主に寄り添うイメージを表現している。 |

1-1 事業セグメント

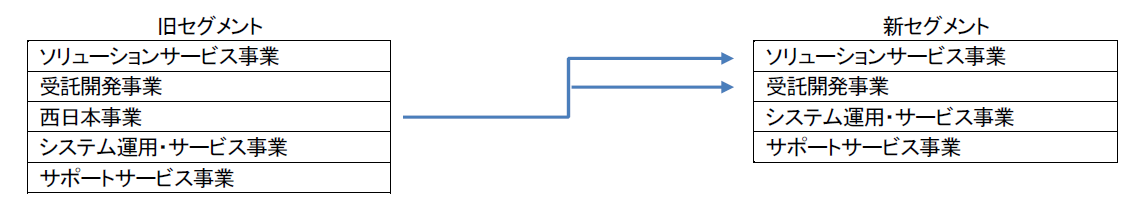

21/3期を初年度とする中期経営計画の遂行にあたり、これまで組織と同一となっていた一部事業セグメントの括り直しを行った。具体的には、「西日本事業」としてきた西日本カンパニーの売上高、利益について、事業内容に応じてソリューションサービス事業と受託開発事業の2つの事業セグメントに振り分けた。5つの報告セグメントを4つの報告セグメントに変更し、経営管理を一層強化することで収益性の最大化を図る考え。

ソリューションサービス事業

2,000社以上のユーザー企業を抱える人事給与・会計・資産管理ERP「ZeeMシリーズ」や業務効率の向上やコスト削減に寄与するBPM「BIZ PLATFORM」等のパッケージソフトの提供とカスタマイズ、顧客企業が法人企業や消費者に提供するソフトウエアやクラウドサービスの開発(顧客企業と共に開発するビジネスであり、同社社内で「共創型受託ビジネス」、或いは「共創型開発」と呼んでいる)、更にはERPとBPMのノウハウと、ホワイトカラーの定型的な作業を自動化するRPA(Robotic Process Automation)技術を組み合わせた新サービスであり、人とロボットが混在した業務プロセスを実現するRPAソリューション等を提供している。

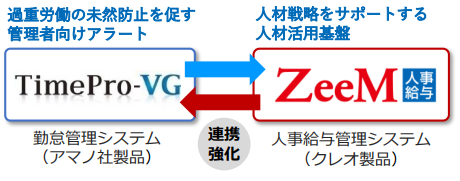

近年、人事給与パッケージ「ZeeM」とアマノ社の勤怠管理ソリューション「TimePro」の連携により、「働き方改革」需要の取り込みに成功しており、案件規模が大型化している。

担当事業体 : ソリューションサービスカンパニー、 ソリューション開発センター(2020年新設)、西日本カンパニー(製品販売)

受託開発事業

大企業向けシステムの受託開発、官公庁・自治体向けのシステム、新聞社の組版システム、公営競技のオッズシステム等、信頼性と実績が重視される案件が多い。また、富士通経由の案件が多い事も特徴であり、短期的なぶれはあるが、安定成長が期待できる事業である。協力会社を含めた「人」の確保がポイントになる。

担当事業体 : ネクストソリューションカンパニー、西日本カンパニー(受託開発)

システム運用・サービス事業

主に国内大手ポータルサイト事業者とそのグループ企業に対して、ポータルサイトやWebサービスの基盤となるサーバシステムの開発、保守、ハッキング対策等も含めた運用サービスを提供している。従来、持株会社傘下の複数のグループ企業で対応してきたが、2016年4月に設立した(株)ココトに集約された。これにより営業・開発面でグループ力を発揮できるようになり、ポータルサイト事業者のグループ企業に取引が広がっている。ポータルサイト事業者の深堀とグループ企業の開拓で事業を拡大させていく考え。

担当事業体 : (株)ココト

サポートサービス事業

ヘルプデスクやテクニカルサポートを中心としたサポート&サービス、及び選挙の出口調査、社会調査、市場調査等、インバウンド・アウトバウンド両対応のコールセンターサービスを提供している。技術系では富士通系とNEC系にサービスを提供する等、優良顧客をバランス良く抱えている事が当事業の強み。安定成長が期待できる事業だが、課題は「人」の確保。このため、外国人採用にも力を入れている。

担当事業体 : (株)クリエイトラボ、(株)アイティアイ、(株)アダムスコミュニケーション

尚、(株)アイティアイ及び(株)アダムスコミュニケーションは(株)クリエイトラボの子会社。

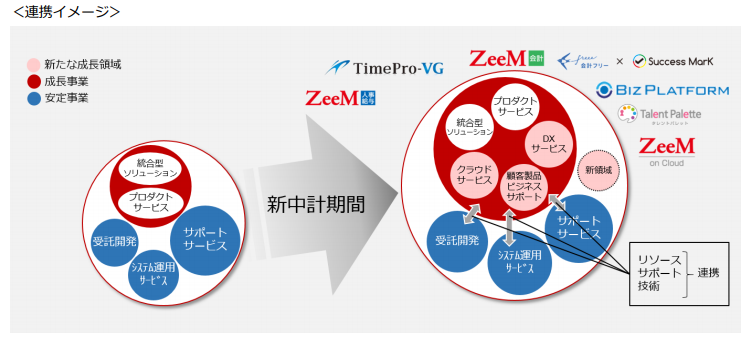

1-2 中期経営計画(21/3期~23/3期)

2024年には創業50周年を迎えるが、その先の50年も全てのステークホルダーに魅力的な企業として存在し続ける「100年企業」を目指して中長期的な視点で事業運営を進めている。この一環として、持続的な成長と企業価値向上を可能にする「仕組み作り」をキーワードとする中期経営計画が、45周年を迎えた21/3期にスタートした。

中期経営計画のビジョンと3つの取り組み

前中計からの継続課題と今後の外部環境の変化を踏まえて、新中計のビジョンを「持続的成長・企業価値向上の仕組み作り」と定めた。このビジョンの下、「事業構造・事業ポートフォリオの転換」、「持続的成長に向けた人財育成・活用」、及び「変化・リスクに対応できる柔軟な組織・業務プロセスへの変革」に取り組んでいく。経営指標としては、営業利益率を重視する。過去3年間の取り組みの成果として、受注・売上高は拡大基調にあるが、コロナウイルス感染拡大による影響がどの程度相殺してしまうか、正確に予想することは難しい。仮に増収のスピードがある程度鈍化したとしても、生産性・収益性(営業利益率)の向上により利益成長を実現していく。

「事業構造、事業ポートフォリオの転換」

ソリューションサービス事業はグループの営業利益の50%を稼ぐ主力事業だが、エンジニアの不足で十分な受注体制を確立できていない。このため、グループ内での人財の流動化(事業セグメントの枠を超えた連携や人財の配置転換)やオフショア・ニアショアの活用により、経営リソースをソリューションサービス事業に集中させていく。また、並行してHR ソリューションの導入により、システム設定等の「自動化」(人手を減らす取り組み)も進めていく。

「持続的成長に向けた人財育成・活用」

「将来世代のリーダー育成」、「グローバル人財の育成」、及び「技術者のレベルアップ」をキーワードに人財の育成にも取り組んでいく。この取り組みを成功させるためには社員の意欲を高めることがポイントであり、様々な領域で異なる強み、能力を発揮する多様な人財を評価し報いていく。また、各種の人事制度も多様性を許容するものである必要があるため、制度の改定、新設も進める。「将来世代のリーダー育成」は恒久的に続く取り組みでもある。一方、「グローバル人財の育成」については、意欲のある若手社員に海外での経験を積ませ徐々にグループ全体にグローバルな視点や意識を浸透させていく。「技術者のレベルアップ」については、やみくもに複数の新しい技術を追うのではなく、強みを発揮できる領域を見定めて特化していく。

「変化・リスクに対応できる柔軟な組織・業務プロセスへの変革」

グループ再編の第二弾を進めると共に、「生産性の向上」と「BCP」の両面から業務プロセスを変革する。グループ再編の第二弾については、20/3期から、より収益性の高い事業に人財をシフトさせる施策が始まっているが、単にシフトさせるだけなく、グループ内でより柔軟に、素早く人財の配置やスキルの転換が行える体制を構築していく。業務プロセスの変革では、テレワークのためのインフラを整備し運用を開始した。再びコロナ禍のような事態が発生して働き方が大きく変わったとしても、高い生産性を維持していくことが可能だ。

投資

新たに投資委員会を設置した。同委員会は、各事業からの投資計画を「評価」「承認」するだけでなく、逆に委員会が自ら投資機会を探索し、実行を促す。委員会のメンバーは各担当領域を持ち、新規事業投資、開発投資、人財投資、設備投資を中心に投資を推進していく。グループ全体での投資額の規模は今中計期間中で5億円程度という目安を設けているが、投資機会と結果を見ながら柔軟に判断する。

経営目標

今中計の最終となる23/3期の目標は、売上高180億円(年率7.2%成長、前中計8.1%成長)、営業利益18億円(同19.9%成長、同39.0%成長)。前期までの増収・増益のペースに比べるとやや鈍化するが、コロナ禍を踏まえて保守的に見積もっていること、及び各種の投資を強化することが要因である。また、今中計では、様々な「仕組み作り」による「質」の転換を最重要視しているため、その推移を示す指標として営業利益率を重視し、10%以上の水準への引き上げを目指している。

財務・資本政策、還元方針

前中計からの変更はなく、「株主還元」、「財務安定性」、「投資」の3点の最適バランスを方針としている。永続的な成長のための「投資」を従来よりも拡大するが、営業利益率の向上により事業活動によって投資の原資を生み出しながら実施していく。このため、「財務安定性」の規律を損なうことはない。還元方針については「連結配当性向40%」の目標を継続する。

2.2021年3月期第2四半期決算概要

2-1 上期連結業績

|

|

20/3期 上期 |

構成比 |

21/3期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

6,832 |

100.0% |

6,748 |

100.0% |

-1.2% |

6,900 |

-2.2% |

|

売上総利益 |

1,539 |

22.5% |

1,574 |

23.3% |

+2.3% |

- |

– |

|

販管費 |

1,098 |

16.1% |

1,161 |

17.2% |

+5.7% |

- |

– |

|

営業利益 |

440 |

6.4% |

413 |

6.1% |

-6.2% |

300 |

+37.7% |

|

経常利益 |

474 |

6.9% |

459 |

6.8% |

-3.1% |

320 |

+43.5% |

|

親会社株主帰属利益 |

306 |

4.5% |

264 |

3.9% |

-13.8% |

170 |

+55.4% |

* 単位:百万円

主力のソリューションサービス事業で大型案件の受注が継続

売上高は前年同期比1.2%減の67.4億円。新型コロナウイルス感染症拡大予防対策として待機状態となった案件の影響でシステム運用・サービス事業の売上が同9.2%減少した他、受託開発事業及びサポートサービスの売上もわずかに減少したものの、総合ソリューションの大型案件受注が継続したソリューションサービス事業の売上が同4.1%増加した。

利益面では、不要不急のコストを抑制したものの、リモート環境構築や新規事業関連の研究開発費に加え、大型プロジェクト向けのオフィス増床や株式給付関連費用もあり、営業利益が4.1億円と同6.2%減少した。待機案件にかかる受取補償金1.1億円の計上等で営業外損益が改善したものの、税負担の増加で最終利益は2.6億円と同13.8%減少した。

期初予想との比較では、セグメント全般で想定よりも収益性の改善が進んだことに加え、不要不急のコスト抑制策が成果をあげたことで営業利益以下の各利益が期初予想を上回った。

2-2 セグメント別動向

|

|

20/3期上期 |

構成比・利益率 |

21/3期上期 |

構成比・利益率 |

前年同期比 |

予想 |

予想比 |

|

ソリューションサービス |

2,249 |

32.9% |

2,341 |

34.7% |

+4.1% |

2,330 |

+0.5% |

|

受託開発 |

1,202 |

17.6% |

1,158 |

17.2% |

-3.7% |

1,220 |

-5.0% |

|

システム運用・サービス |

1,065 |

15.6% |

967 |

14.3% |

-9.2% |

1,030 |

-6.0% |

|

サポートサービス |

2,314 |

33.9% |

2,280 |

33.8% |

-1.5% |

2,320 |

-1.7% |

|

連結売上高 |

6,832 |

100.0% |

6,748 |

100.0% |

-1.2% |

6,900 |

-2.2% |

|

ソリューションサービス |

436 |

19.4% |

459 |

19.6% |

+5.4% |

450 |

+2.0% |

|

受託開発 |

173 |

14.4% |

171 |

14.8% |

-0.7% |

160 |

+7.5% |

|

システム運用・サービス |

44 |

4.1% |

84 |

8.7% |

+87.5% |

45 |

+86.7% |

|

サポートサービス |

175 |

7.6% |

169 |

7.4% |

-3.6% |

135 |

+25.6% |

|

調整額 |

-389 |

– |

-471 |

– |

– |

-490 |

– |

|

連結営業利益 |

440 |

6.4% |

413 |

6.1% |

-6.2% |

300 |

+37.7% |

* 単位:百万円

* 社内の管理区分の変更に伴い報告セグメントを変更しており、前年同期比較については、変更後の区分に基づき算出した前年同期の数値を用いて比較している。

ソリューションサービス事業

売上高は23.4億円(前年同期比4.1%増)、営業利益4.5億円(同5.4%増)。人事給与・会計ソリューション「ZeeM」をはじめとするソリューションサービスを提供している当事業では、人事給与ソリューションでの大型案件の受注等で売上が増加し、収益性も改善した。

受託開発事業

売上高11.5億円(前年同期比3.7%減)、営業利益1.7億円(同0.7%減)。富士通グループ、アマノ(株)をはじめとする大手企業に対して、システム受託開発サービスを提供している当事業では、コロナ禍による西日本地域での製造業向けの受注減少で売上が減少した。一方、利益面では、収益性の改善が進み営業利益率が14.4%から14.8%に改善し、ほぼ前年同期並みの利益を確保した。

システム運用・サービス事業

売上高9.6億円(前年同期比9.2%減)、営業利益84百万円(同87.5%増)。主に国内大手ポータルサイト事業者に対してシステム開発・保守・運用サービスを提供している当事業では、第1四半期に新型コロナウイルス感染症拡大予防対策として待機状態となった案件が発生し売上が減少した。ただ、プロジェクトの利益率改善効果等で営業利益は増加した。

サポートサービス事業

売上高22.8億円(前年同期比1.5%減)、営業利益1.6億円(同3.6%減)。ヘルプデスク、テクニカルサポートを中心としたサポート&サービス及び、社会調査、市場調査等のコールセンターサービスを提供している当事業では、コールセンターサービスの受注減等で売上・利益が減少した。

尚、調整額の増加(3.8億円 → 4.7億円)は、リモート環境構築関連費用、新規事業関連の研究開発費、大型プロジェクト向けのオフィス増床に伴う賃料、及び株式給付関連費用等の計上による。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

20年3月 |

20年9月 |

|

20年3月 |

20年9月 |

|

現預金 |

4,128 |

3,892 |

買掛金 |

665 |

567 |

|

売上債権 |

2,950 |

2,300 |

未払金 |

258 |

172 |

|

流動資産 |

7,558 |

7,004 |

未払法人税等 |

293 |

186 |

|

有形固定資産 |

289 |

328 |

前受金 |

215 |

393 |

|

無形固定資産 |

390 |

496 |

負債 |

2,810 |

2,423 |

|

投資その他 |

730 |

730 |

純資産 |

6,158 |

6,136 |

|

固定資産 |

1,409 |

1,555 |

負債・純資産合計 |

8,968 |

8,559 |

* 単位:百万円

第2四半期末の総資産は前期末の比較で4.0億円減の85.5億円。配当金や法人税等の支払いで現預金が減少したものの、下期の売上予想に基づく手元流動性比率は3.0ヶ月と健全。好調な受注を反映して前受金も増加した。自己資本比率71.5%(前期末68.5%)。

キャッシュ・フロー(CF)

|

|

20/3期 上期 |

21/3期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

339 |

270 |

-69 |

-20.4% |

|

投資キャッシュ・フロー(B) |

-76 |

-213 |

-137 |

– |

|

フリー・キャッシュ・フロー(A+B) |

263 |

57 |

-206 |

-78.3% |

|

財務キャッシュ・フロー |

-214 |

-292 |

-78 |

– |

|

現金及び現金同等物期末残高 |

4,061 |

3,892 |

-169 |

-4.2% |

* 単位:百万円

税前利益4.5億円(前年同期4.7億円)、減価償却費68百万円(同85百万円)、法人税等の支払い△2.9億円(△95百万円)等で2.7億円の営業CFを確保した。投資CFは主に無形固定資産の取得によるもので、財務CFは主に配当金の支払いによる。

尚、「株式給付信託(BBT=Board Benefit Trust)」及び「株式給付信託(J-ESOP)」の導入に伴い、自己株式の取得(4.8億円)及び第三者割当による自己株式の処分(4.8億円)を行った。

3.2021年3月期業績予想

3-1 連結業績

|

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

|

売上高 |

14,624 |

100.0% |

15,500 |

100.0% |

+6.0% |

|

営業利益 |

1,044 |

7.1% |

1,100 |

7.1% |

+5.3% |

|

経常利益 |

1,095 |

7.5% |

1,130 |

7.3% |

+3.2% |

|

親会社株主帰属利益 |

731 |

5.0% |

735 |

4.7% |

+0.5% |

* 単位:百万円

通期予想に変更はなく、前期比6.0%の増収、同5.3%の営業増益予想

通期予想に対する進捗率は、売上高43.5%(通期実績ベースの前年同期46.7%)、営業利益37.6%(同42.1%)、経常利益40.6%(同43.3%)、最終利益35.9%(同41.9%)。上期の利益が期初予想を上回ったものの、進捗率は通期実績ベースの前年同期を下回っている。第4四半期に大型案件の検収が多数予定されていることが要因であり、業績予想を据え置いた理由でもある。「第3四半期以降も計画通り進捗することを見込んでいるものの、第3四半期末時点における受注状況の見極めが必要である」としている。プロジェクトマネジメントに注力することで業績予想の達成を目指している。

配当は1株当たり1円増配の36円を予定している(予想配当性向40.1%)。

3-2 顧客環境の変化と認識課題及び施策

顧客環境の変化

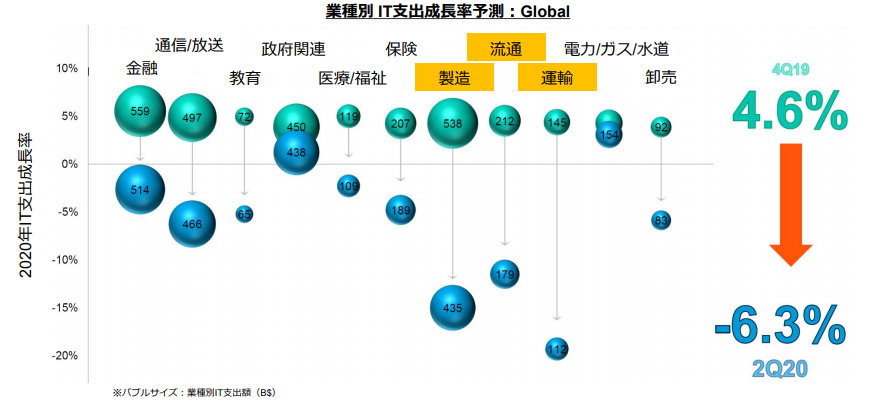

同社資料によると、調査会社は2020年のIT投資の見通しを当初予想の4.6%増から6.3%減に引き下げた。同社においても、通信・放送や政府関連を中心とする首都圏での受注は堅調だが、製造・流通・運輸が中心の関西圏での受注が減速している。

ただ、コロナ禍でデジタル化・DXの重要性が再認識されており、同社が強みを持つERP(基幹システム)の需要は底堅い。同社はDXを加速させるサービスの提供で需要を取り込んでいく考え。

(同社資料より)

新型コロナウイルス感染症拡大の影響と対策

現段階では、新型コロナウイルス感染症拡大の業績への影響は同社が想定していたよりも小さく、足元の需要も引き続き堅調だ。ただ、「ITCサービス市場は景気の影響が半年ほど遅れる傾向があるため、引き続き関連情報の収集と影響の分析を進め、環境の変化に機動的に対応していく」としている。

主なリスクとしては、①従業員・関係者の感染による事業活動の中断及び効率低下、②外出自粛の長期化による製品・サービス供給能力の低下(サポート品質の低下、自社及び提携先の人員確保難)、③中長期的なIT市場変化の可能性(顧客の業績変化によるIT投資の抑制)を挙げることができる。

①従業員・関係者の感染による事業活動の中断及び効率低下への対策として、社員・役員のテレワーク環境を整備することで罹患リスクを低減しており、会議・面談・研修のオンライン化も終えている。このため、現在の出社率は40%弱にとどまる。

②外出自粛の長期化による製品・サービス供給能力の低下(サポート品質の低下、自社及び提携先の人員確保難)への対策として、協業業先も含め、テレワークとのハイブリッド対応により品質維持に努めている。

③中長期的にIT市場が変化していく可能性(顧客の業績変化によるIT投資の抑制)への対策として、コロナによって加速したニュー・ノーマル時代に向けた顧客のDX推進に貢献することで受注を拡大させていく。

認識課題及び施策

課題は、対コロナに加え、人材不足対策、大型プロジェクトマネジメント強化、及びアマノ社との協業である。

人材不足対策としては、中期経営計画の取り組みの中で進めているが、短期的な施策として、製品サービスの導入役務の最適化(標準的な役務のテンプレート化による省人力化)に取り組んでおり、中長期的な施策として、グループ各社連携による人財活用(子会社メンバーからの業務支援による導入役務パワーの拡大)とサービス開発のベトナムオフショア利用を進めている。

大型プロジェクトマネジメント強化としては、プロジェクトの進捗管理の徹底による赤字プロジェクトの発生抑制に努めており、中長期的な施策として、大型プロジェクトをマネジメントできるリーダーの育成に取り組んでいる。

アマノ社との協業では、アマノの勤怠管理と(株)クレオの人事給与の営業連携を強化しており、中長期的には、SE・サポート連携の体制を構築し、強化していく考え。

(同社資料より)

3-3 中期経営計画の進捗状況

「事業構造、事業ポートフォリオの転換」として、グループ内での人財の流動化(事業セグメントの枠を超えた連携や人財の配置転換)やオフショア・ニアショアの活用により、経営リソースをグループ営業利益の50%を稼ぐソリューションサービス事業に集中させている。

具体的には、人財確保が難しい状況の中、グループ内部での対応力を強化することで、グループを牽引するソリューションサービス事業において、より安定した成長を実現するべく、前期後半から、ソリューションサービス事業で受注した大型案件に対応するプロジェクトに受託開発事業に所属するエンジニアを移籍させる等の取り組みを進めている他、HR ソリューションの導入により、システム設定等の「自動化」(人手を減らす取り組み)も実現している。

足元、ソリューションサービス事業を中心にカンパニー・グループ連携が加速しており、第2四半期にはソリューションサービス事業と受託開発事業のハイブリッドによるソリューションサービス開発センターを立ち上げた。これにより、コロナ禍の影響で受注が減速している受託開発事業とリソースが不足しているソリューションサービス事業において案件の共有が実現している。また、顧客サポートでは、ソリューションサービス事業とサポートサービス事業の連携を進めている。

(同社資料より)

4.今後の注目点

2019年4月に「働き方改革関連法」が施行された。一部大企業においては、2020年4月から電子申請義務化への対応が必要となる等、人事・労務担当者の業務負担は増大している。ただ、人事・労務担当者の業務負担の増加は“業務のデジタル化が進んでいないこと”も一因と言われている。デジタル化することで、書類の自動作成など各種業務の自動化やWebでの役所への申請等ができるようになれば、大幅な業務の効率化につながる。加えて、コロナ禍による在宅勤務の広がりで、働き方も大きく変わりつつあり、総合ソリューションを展開する同社のビジネスチャンスは拡大している。

菅義偉内閣の看板政策であるデジタル庁の創設も追い風だ。デジタル庁を設置する法案、IT基本法の改正案作成、更には個人情報保護法やマイナンバー法の改正案等のワーキンググループが発表され、データ戦略策定のタスクフォースが設立される等、具体的な取り組みが急ピッチで進められている。同社は、住民基本台帳関連やマイナンバー関連で官公庁・自治体向けでも豊富な実績を有する。この強みを活かして、デジタル庁関連の案件獲得に向け営業を強化していく考え。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外3名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年06月25日)

基本的な考え方

当社は適正なコーポレート・ガバナンス体制を構築し、不断の向上に努めることが経営の透明性・公正性を高め、企業価値の向上に寄与するものと考えております。特にコーポレートガバナンス・コードを遵守することが当社のより良いガバナンスの確立に寄与するとの基本的な考え方に基づき、基本5原則以外の原則、補充原則についても順次自主的に実施していくことを方針とし、既に実施しているものについてその内容を本報告書に記載しております。

<各原則を実施しない理由>

当社は、JASDAQ上場会社として、コーポレートガバナンス・コードの基本原則のすべてを実施しております。基本原則以外の原則、補充原則のうち、開示が求められ、当社が既に対応を行っている原則については、下記の「コーポレートガバナンス・コードの各原則に基づく開示」にその概要を記載しております。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は現在政策保有株式に該当する株式の保有を行っておりません。

【補充原則4-1 ① 取締役会の役割・責務】

当社は取締役会および取締役会が意思決定の一部と業務執行を委任する経営会議(社内呼称「経営戦略会議」)について、それぞれの決議事項の範囲、委任の範囲を取締役会規程および経営会議規程で定めております。その概要は以下の通りです。

・取締役会

法令上取締役会決議事項と定められた事項のほか、取締役会規程により、主に以下の事項について決議を行う。

1) 1億円以上または経営上重要な投資、出資、契約締結等に関する事項

2) 資本政策にかかわる事項

3) 執行役員の選解任

4) 中期経営計画の決定

5) 単年度の事業計画の決定

・経営会議

経営会議規程および職務権限基準表にもとづき、主に以下の事項について決議を行う。

1) 中期経営計画および単年度の事業計画の立案

2) 人事、組織、採用等に係る計画の決定

3) その他、取締役会に付議する事項の事前審議

【原則5-1 株主との建設的な対話に関する方針】

当社は株主との建設的な対話を通じて、株主との協働により株主価値の向上を図ることを目指します。

これを実現するため、以下の体制を構築し、各施策を実施しております。

1) 株主との対話は主にIR部門が担当するほか、決算説明会、個人投資家向け説明会、スモールミーティング等に代表取締役社長をはじめとする役員が出席、説明を行い、質疑応答にも対応することなどにより、株主と経営陣との直接対話の場を設けております。

2) 当社のIR部門は、株主との対話において得られた意見を逐次経営陣にフィードバックし、中長期の経営方針の検討に活かしております。