インテリジェント ウェイブ 増収減益も、通期予想に変更なし

井関 司 社長 |

株式会社インテリジェント ウェイブ(4847) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

井関 司 |

|

所在地 |

東京都中央区新川1-21-2 茅場町タワー |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

765円 |

26,300,193株 |

20,119百万円 |

11.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

9.00円 |

1.2% |

27.37円 |

28.0倍 |

242.23円 |

3.2倍 |

*株価は5/27終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年6月(実) |

7,205 |

731 |

750 |

513 |

19.48 |

6.00 |

|

2017年6月(実) |

8,469 |

702 |

766 |

547 |

20.78 |

7.00 |

|

2018年6月(実) |

10,603 |

547 |

573 |

377 |

14.36 |

7.00 |

|

2019年6月(実) |

10,443 |

921 |

953 |

683 |

25.99 |

9.00 |

|

2020年6月(予) |

10,600 |

1,000 |

1,040 |

720 |

27.37 |

9.00 |

* 予想は会社予想。単位は百万円、円。

株式会社インテリジェント ウェイブの2020年6月期第3四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年6月期第3四半期決算概要

3.2020年6月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

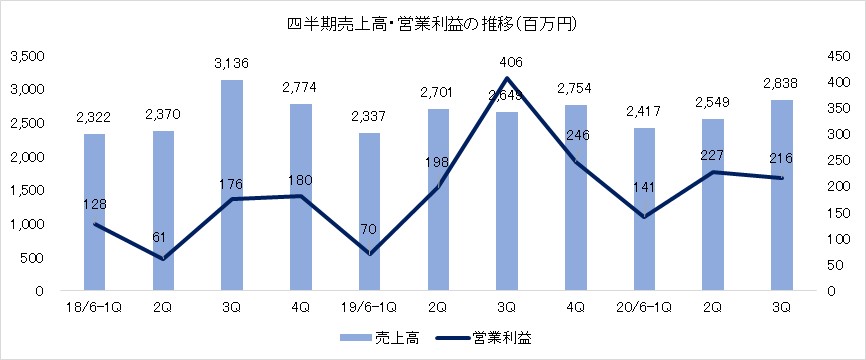

- 20/6期3Q(累計)は前年同期比1.5%の増収、同13.3%の営業減益。ソフトウェア開発やクラウドサービスが順調に推移した金融システムソリューション事業の売上が同1.1%、他社パッケージ中心にプロダクトソリューション事業の売上が同6.6%、それぞれ増加した。自社製パッケージの減少(特に金融システムソリューション事業において前期1-3月に急増した)で減益となったが、計画に沿った着地。全社員が在宅勤務できる環境が整備されており、新型コロナウイルス感染症拡大の影響も限定的なものにとどまった。

- 通期予想に変更はなく、前期比1.5%の増収、同8.5%の営業増益予想。新型コロナウイルス感染症の拡大で外部環境が急激に変化しているものの、3Q(7-3月)までの堅調な進捗に加え、4Q(4-6月)も、計画通りの進行が見込まれる。営業利益は当面の目標としていた10億円の大台に乗る見込み。配当は1株当たり9円の期末配当を予定している。

- 通期予想に対する進捗率は、売上高73.6%、営業利益58.5%。利益面での進捗が遅れているように感じるが、今期は例年以上に4Q偏重の予算となっており、4Qの検収案件も固まっている。ただ、業績下振れリスクが全くないわけではなく、コロナ禍による顧客都合で下振れする可能性があることは頭に入れておきたい。また、テレワークが続くと、営業面でも少なからず影響が出てくるため、一時的に受注が弱含む可能性もある。しかし、いずれも一過性のもの。キャッシュレス化は日本の課題であり、キャッシュレスをキーワードとする良好な事業環境は変わらない。

1.会社概要

クレジットカード決済等のオンラインシステムに利用される金融フロントシステムで国内シェアNo.1のソフトウェア開発会社。金融フロントシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行う。“リアルタイム処理が可能な高度なネットワーク技術”、“システムを止めないためのノンストップ技術”、及び“高度なセキュリティ技術”を技術基盤とし、カード不正利用検知システムや証券関連の情報集配信システムでも豊富な実績を有する。地銀やノンバンク等向けに金融フロントシステムやカード不正利用検知システムのクラウドサービスも伸びている。営業面では、筆頭株主として議決権の50.61%を保有する大日本印刷(株)及びそのグループ企業との連携が強みとなっている。

【経営理念 : 次代の情報化社会の安全性と利便性を創出する】

ネットワークゲートウェイ専門会社として、社員一人ひとりが、進取の気性を持った技術者集団としてあり続ける事で、次世代の新たなキラーシステムを創出し、次の30年を見据えた成長の軌跡を描いていく。そのためには、性別や国境にとらわれない多様な価値観が生み出すエネルギーが必要不可欠というのが同社の考え。また、常に新しい事に挑戦し、働きがいのある企業風土を作りあげる事で、社会における同社の企業価値も高めていく。

カード決済に不可欠な機能を提供するシステムの開発や運用を担う同社は、どのような事業環境になっても業務の継続が求められる。同社に受け継がれている「止まらないシステム」を追求する思想は、IT基盤の構築やセキュリティ機能の向上を支える技術と深く結びついており、今後、あらゆる業界に幅広く浸透していく、というのが同社の考え。

企業は、社会に貢献する事がなければ存在価値がない。同社は、これまでに培ってきた技術力を進化させ、安全でストレスなく情報を取得できる仕組みを築きあげる事で、ユーザーを通じて社会全体から信頼される会社を目指している。

1-1 事業内容

事業は、クレジットカードや証券等の金融業界やシステム開発会社を主な顧客として、ソフトウェア開発、自社製・他社製パッケージ及びハードウェアの販売、更には保守等を手掛ける金融システムソリューション事業と、業種・業界にとらわれず幅広く自社製・他社製パッケージを中心にしたソリューションを提供しているプロダクトソリューション事業に分かれる。18/6期の売上構成比は、それぞれ88%、12%。

金融システムソリューション事業

カード系(金融系)と証券系(非カード系)のビジネスに分かれる。金融系は、クレジットカード会社や銀行、大手システム開発会社等を主な顧客とし、自社開発のパッケージソフト「NET+1」や「ACEPlus」を用いたシステム開発を行っている。「NET+1」を用いたシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行うためのもの(ネットワーク接続機能、決済の前提となるカード認証機能、加盟店の業務を管理する機能等を有する)。専用ハードと共に提供される。この分野で圧倒的なNo.1ブランドであり、大手クレジットカード会社のネットワークへの接続で7割のシェアを有する。

「ACE Plus」は、偽造カード・盗難カード利用などクレジットカードや銀行口座の不正利用の検知を目的とした不正検知システムであり、こちらも豊富な実績を有する(シェア6~7割)。この他、「NET+1」のオンライン接続機能を切り出したアプライアンス製品として「OnCore」を提供している。「OnCore Switch」は低コストかつ短時間で導入できる強みから、カード決済の清算業務(クリアリング)用途やスマートフォン決済時のATM接続・ネットワーク接続用途での導入が増えている。

一方、証券会社を顧客とする証券系では、金融系で培った“リアルタイム処理が可能な高度なネットワーク技術”、“ノンストップ技術”、及び“セキュリティ技術”を活かして、高速情報基盤システム(証券取引所等から提供される市況データや気配値等を素早く社内の各端末に配信するシステム)等の開発を行っている。

上記の他、アクワイアリング業務、「ACEPlus」、「OnCore Switch」のクラウドサービスも提供しており、ユーザー企業の獲得が順調。大日本印刷(株)及びそのグループ企業の顧客資産とネットワークやセキュリティ分野での強みを活かしてサービス(開発)領域の拡大にも取り組んでいる。

プロダクトソリューション事業

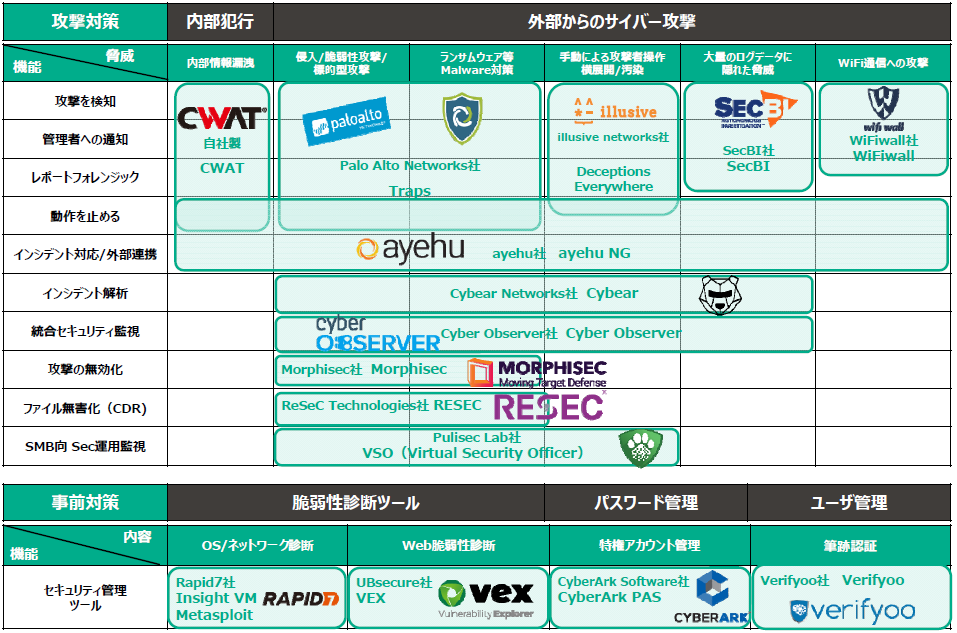

当事業は、カードや証券等の業界に捉われず、全ての業界・企業を顧客対象とし、顧客の業務に使用されるPC 端末(エンドポイント)のセキュリティ対策製品を主な事業領域としている。具体的には、「NET+1」や「ACE Plus」等で培ったネットワーク技術やセキュリティ技術をベースとした情報漏洩対策システム「CWAT(シーワット)」(パソコン等の端末から、コピー、印刷、ネットワーク経由等による情報の内部からの持ち出しを監視)を中心に、内部情報漏洩対策、脆弱性対策、及び外部攻撃対策について、監視・検出・診断・認証と防止・阻止の切り口からソリューションを提供している。

当事業は売上や利益の数字に表れないメリットも大きい。優れたセキュリティ関連製品を扱う事で得られる最新の情報や蓄積される技術・ノウハウ、海外の有力ベンダーとの提携により広がるワールドワイドのネットワーク、更には全ての業界・企業を顧客対象とする事による顧客層の広がりとビジネスチャンスの拡大等、目に見えない部分での貢献も大きい事業である。

1-2 進化3Way

Road to 10B 売上高100億円超の継続と営業利益10億円達成

次世代育成・確立 育て上手な会社になる

風土改革 進取の気性と働きやすさ

単に目標数値を追うのではなく、人材育成・育成システムの確立及び風土改革と一体となった売上高・利益の成長を目指している。このため、採用した人材は教育研修で磨きをかける。具体的には、経営層、部長クラス、課長クラス、リーダークラス、入社2~3年目、新人、と階層別研修制度を整備し、技術職(専門分野の必要スキル)、イノベーション力、人間力を3本柱に次世代人材の育成に力を入れている。社員1人ひとりが働きやすい環境の整備にも取り組んでいる。残業時間の上限規制や年次有給休暇年5日の取得義務化と言った法制度対応はもちろん、同社独自の施策として、テレワーク、裁量労働制、勤務間インターバル制度を導入している。この他、2019年6月には、本社内のリフレッシュスペースを増床し社員に朝食の無料支給を開始した他、7月には営業部門でフリーアドレスを導入した。

また、常に新しい事に挑戦し、働きがいのある企業風土を作りあげる事で企業価値を高めていく。この一環として、メンター制度やフリーエージェント制度を導入している他、従業員満足度調査を定期的に実施している。

2.2020年6月期第3四半期決算概要

2-1 第3四半期(累計)非連結業績

|

19/6期 3Q(累計) |

構成比 |

20/6期 3Q(累計) |

構成比 |

前年同期比 |

|

|

売上高 |

7,689 |

100.0% |

7,805 |

100.0% |

+1.5% |

|

売上総利益 |

2,082 |

27.1% |

2,022 |

25.9% |

-2.9% |

|

販管費 |

1,406 |

18.3% |

1,436 |

18.4% |

+2.2% |

|

営業利益 |

675 |

8.8% |

585 |

7.5% |

-13.3% |

|

経常利益 |

688 |

9.0% |

601 |

7.7% |

-12.7% |

|

親会社株主帰属利益 |

466 |

6.1% |

398 |

5.1% |

-14.7% |

* 単位:百万円

前年同期比1.5%の増収、同13.3%の営業減益

売上高は前年同期比1.5%増の7,805百万円。大型案件終了の影響をソフトウェア開発やクラウドサービス等の増加で吸収して金融システムソリューション事業の売上が同1.1%増加した他、他社製パッケージを中心にプロダクトソリューションン事業の売上も同6.6%増加した。

営業利益は同13.3%減の585百万円。自社製パッケージの売上減少等による利益率の低下で売上総利益が同1.9%減少する中、人件費(18百万円増)や採用費(22百万円増)を中心に販管費が増加した。

セグメント別売上高・利益

|

19/6期 3Q(累計) |

構成比・ 利益率 |

20/6期 3Q(累計) |

構成比・ 利益率 |

前年同期比 |

|

|

金融システムソリューション |

7,068 |

91.9% |

7,144 |

91.5% |

+1.1% |

|

プロダクトソリューション |

620 |

8.1% |

661 |

8.5% |

+6.6% |

|

連結売上高 |

7,689 |

100.0% |

7,805 |

100.0% |

+1.5% |

|

金融システムソリューション |

748 |

10.6% |

732 |

10.2% |

-2.1% |

|

プロダクトソリューション |

-72 |

– |

-146 |

– |

– |

|

連結営業利益 |

675 |

8.8% |

585 |

7.5% |

-13.3% |

* 単位:百万円

2-2 セグメント別動向

金融システムソリューション事業

|

19/6期 3Q(累計) |

構成比 |

20/6期 3Q(累計) |

構成比 |

増減 |

|

|

ソフトウェア開発 |

4,145 |

59% |

4,382 |

61% |

+237 |

|

保守 |

829 |

12% |

926 |

13% |

+97 |

|

自社製パッケージ |

483 |

7% |

207 |

3% |

-276 |

|

クラウドサービス |

459 |

6% |

609 |

9% |

+150 |

|

ハードウェア・他社製パッケージ |

1,150 |

16% |

1,017 |

14% |

-133 |

|

売上高 |

7,068 |

100% |

7,144 |

100% |

+76 |

|

営業利益 |

748 |

11% |

732 |

10% |

-16 |

* 単位:百万円

売上の上位3社は、大日本印刷(以下、DNP)、大手カード会社、大手システム開発会社。DNP向けはスマートフォン決済や決済プラットフォーム等で1,590百万円と296百万円増加し、カード会社向けは、QRコード決済や消費増税対応等のフロントシステム(ネットワーク接続)で732百万円と199百万円増加した。大手システム開発会社向けは、カード会社のシステム更改に伴う「NET+1」を中心としたネットワークゲートウェイ(ネットワーク接続及びハードウェア販売)で693百万円と481百万円増加した。この他、ユーザー企業の増加でクラウドサービスも順調に増加し、大型案件終了の影響5億68百万円(第1四半期3億11百万円、第2四半期2億57百万円)をほぼ吸収した。

利益面では、売上の増加でクラウドサービスの収益が改善したものの、自社製パッケージ(特に3-1月期に大きく伸長)の減少や一部開発案件の利益率低下で営業利益率が10.6%から10.2%に低下した。

四半期売上高

|

19/6-1Q |

2Q |

3Q |

4Q |

20/6-1Q |

2Q |

3Q |

|

|

自社製パッケージ |

103 |

38 |

342 |

29 |

98 |

82 |

28 |

|

クラウドサービス |

126 |

158 |

174 |

178 |

178 |

211 |

219 |

|

ソフトウェア開発 |

1,311 |

1,479 |

1,354 |

1,522 |

1,251 |

1,322 |

1,808 |

|

保守 |

268 |

273 |

287 |

295 |

301 |

305 |

319 |

|

ハードウェア・他社製パッケージ |

329 |

525 |

295 |

242 |

414 |

361 |

241 |

|

金融システムソリューション事業合計 |

2,140 |

2,474 |

2,453 |

2,269 |

2,243 |

2,283 |

2,617 |

* 単位:百万円

プロダクトソリューション事業

|

19/6期 3Q(累計) |

構成比 |

20/6期 3Q(累計) |

構成比 |

増減 |

|

|

自社製品 CWAT |

285 |

46% |

240 |

36% |

-45 |

|

うちソフトウェア開発 |

38 |

6% |

46 |

7% |

+8 |

|

うち保守 |

132 |

21% |

124 |

19% |

-8 |

|

うちパッケージ |

115 |

19% |

69 |

10% |

-46 |

|

他社製品 |

335 |

54% |

421 |

64% |

+86 |

|

うちパッケージ |

333 |

54% |

419 |

63% |

+86 |

|

うちハードウェア等 |

2 |

0% |

1 |

0% |

-1 |

|

売上高 |

620 |

100% |

661 |

100% |

+41 |

|

営業利益 |

-72 |

– |

-146 |

– |

-74 |

* 単位:百万円

前年同期に大手インフラ企業にPC数十万台分のライセンスを販売した反動で情報漏洩対策システム「CWAT」の売上が減少したものの(この影響を除くと堅調な推移)、他社製品の売上増で吸収した。他社製品は、サイバー攻撃に対する複数の製品を組み合わせたトータルソリューションが成果をあげている(イスラエルillusive networks社製高度標的型攻撃対策ソリューション「Deceptions Everywhere」、米ayehu(アエフ)社製IT運用自動化ソリューション「Ayehu NG」、米Morphisec社製エンドポイントセキュリティ「Morphisec」等)。ただ、相対的に利益率の高い「CWAT」の売上が減少したため、営業損失が増加した。

四半期売上高

|

19/6-1Q |

2Q |

3Q |

4Q |

20/6-1Q |

2Q |

3Q |

|

|

自社製品 CWAT |

80 |

110 |

93 |

201 |

71 |

61 |

103 |

|

他社製品 |

116 |

115 |

102 |

281 |

101 |

202 |

116 |

|

うちパッケージ |

115 |

115 |

102 |

201 |

100 |

202 |

116 |

|

うちハードウェア等 |

1 |

0 |

0 |

80 |

1 |

0 |

0 |

|

プロダクトソリューション事業合計 |

197 |

227 |

196 |

485 |

173 |

266 |

221 |

* 単位:百万円

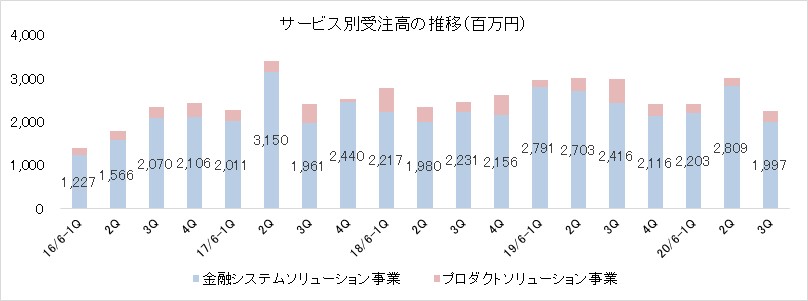

2-3 受注動向

受注高は前年同期比14.3%減の7,672百万円。前年同期及び前期四半期の実績を下回っているが、前年同期の実績には約400百万円の、前期四半期の実績には約600百万円のクラウドサービスの複数年契約の受注が含まれていた影響が大きい。クラウドサービス以外でも四半期毎の振れはあり、この第3四半期もその範囲内である。第4四半期はコロナ禍の影響を受ける可能性がある。

第3四半期に比較的大きなソフトウェア開発案件(約500百万円)の売上が計上されたことで、第3四半期末の受注残高は5,202百万円と前年同期末比8.7%減少した。

2-4 財政状態及びキャッシュ・フロー(CF)

財政状態

|

19年6月 |

20年3月 |

19年6月 |

20年3月 |

||

|

現預金 |

3,254 |

2,786 |

仕入債務 |

332 |

425 |

|

売上債権 |

1,455 |

1,681 |

賞与・役員賞与引当金 |

318 |

441 |

|

流動資産 |

6,054 |

5,654 |

前受金 |

1,428 |

1,405 |

|

有形固定資産 |

540 |

529 |

退職関連引当金 |

475 |

509 |

|

無形固定資産 |

1,341 |

1,455 |

負債 |

3,659 |

3,228 |

|

投資その他 |

2,095 |

2,064 |

純資産 |

6,372 |

6,475 |

|

固定資産 |

3,977 |

4,049 |

負債・純資産合計 |

10,032 |

9,703 |

* 単位:百万円

第3四半期末の総資産は前期末との比較で328百万円減の9,703百万円。法人税や配当金の支払い、及び自己株式の取得等で現預金が減少したが、今期予想売上高ベースでの手元流動性比率3.15ヶ月。大手金融機関との間でコミットメントライン等29億円を設定しており、設定額が第3四半期末の現預金残高を上回る。このため、事業の継続性に対する不安は全くない。自己資本比率66.7%(前期末63.5%)。

キャッシュ・フロー(CF)

|

19/6期 3Q(累計) |

20/6期 3Q(累計) |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

680 |

498 |

-182 |

-26.8% |

|

投資キャッシュ・フロー(B) |

-478 |

-568 |

-90 |

– |

|

フリー・キャッシュ・フロー(A+B) |

202 |

-70 |

-272 |

– |

|

財務キャッシュ・フロー |

-210 |

-399 |

-189 |

– |

|

現金及び現金同等物期末残高 |

2,831 |

2,786 |

-45 |

-1.6% |

* 単位:百万円

営業CFは、税前利益601百万円、減価償却費439百万円、法人税等の支払い△548百万円で498百万円の黒字。投資CFは主に無形固定資産△435百万円・有形固定資産△145百万円の取得によるもので、財務CFは配当金の支払い△236百万円及び自己株式音取得△136百万円による。

3.2020年6月期業績予想

【新型コロナウイルス感染拡大の影響は軽微】

基本方針として、「業務の継続」(重要な社会インフラである決済システムを止めない)を掲げている。在宅勤務を導入されているが、全社員に在宅勤務可能な環境が整備されているため、業務を継続するにあたっての支障はない。顧客対応が必要なシステム開発・運用業務については、部門・案件毎に在宅勤務と出社のケースを分けて運用している。また、不要不急の会合の中止や国内外出張の延期といった措置も講じられているが、案件によっては顧客との個別協議の上で対応策を講じている。

尚、社員の健康状態のモニタリングもしており、現時点で陽性者は発生していない。この他、既に説明した通り、大手金融機関との間でコミットメントライン等29億円を設定した。

業績への影響については、第3四半期終了時点で影響はなかった。第4四半期(4-6月)は、顧客都合により、一部の開発案件や製商品の売上計上時期が来期にずれ込む可能性がある。

3-1 非連結通期業績予想

|

19/6期 実績 |

構成比 |

20/6期 予想 |

構成比 |

前期比 |

|

| 売上高 |

10,443 |

100.0% |

10,600 |

100.0% |

+1.5% |

| 営業利益 |

921 |

8.8% |

1,000 |

9.4% |

+8.5% |

| 経常利益 |

953 |

9.1% |

1,040 |

9.8% |

+9.1% |

| 当期純利益 |

683 |

6.5% |

720 |

6.8% |

+5.3% |

* 単位:百万円

前期比1.5%の増収、同8.5%の営業増益予想

通期予想に対する進捗率は、売上高73.6%、営業利益58.5%、経常利益57.8%、純利益55.3%。利益の進捗率が低いが、売上高が10,600百万円を上回る可能性が高く、利益が予想値にキャッチアップするとみている。ただ、コロナ禍による顧客都合により、一部の開発案件や製商品の売上計上時期が来期にずれ込む可能性あり、第4四半期に売上が想定したほど伸びなければ、利益が下振れする可能性がある。

配当は1株当たり9円の期末配当を予定している。

セグメント別見通し

|

19/6期 実績 |

構成比 |

20/6期 予想 |

構成比 |

前期比 |

|

|

金融システムソリューション |

9,336 |

89.4% |

9,400 |

88.7% |

+0.7% |

|

プロダクトソリューション |

1,106 |

10.6% |

1,200 |

11.3% |

+8.5% |

|

売上高合計 |

10,443 |

100.0% |

10,600 |

100.0% |

+1.5% |

|

金融システムソリューション |

890 |

9.5% |

960 |

10.2% |

+7.9% |

|

プロダクトソリューション |

31 |

2.8% |

40 |

3.3% |

+29.0% |

|

営業利益合計 |

921 |

8.8% |

1,000 |

9.4% |

+8.6% |

* 単位:百万円

プロダクトソリューション事業の売上・利益が期初予想を下回りそうだが、想定外のコロナ禍の影響がなければ、金融システムソリューション事業の売上・利益の上振れが見込まれる。

3-2 20/6期の取り組み

金融システムソリューション事業

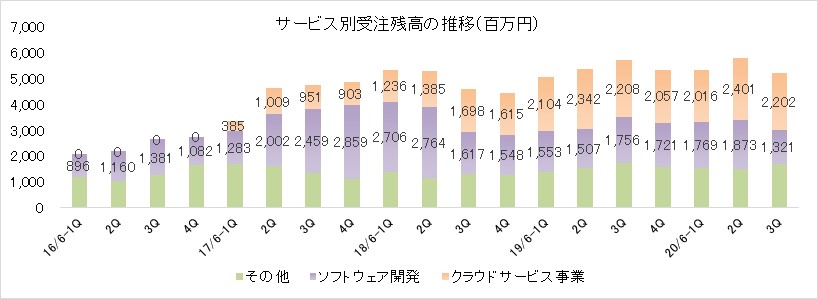

クラウドサービスが拡大し損益改善が想定上のスピードで進んでおり、新製品(次世代不正検知「FARIS」)や不正検知での新たな取り組み(夜間業務の運用代行)でも成果をあげている。クラウドサービスでは第3四半期(1-3月)の売上総損益が黒字転換し、新製品はカード会社1社から採用する旨の内示を受けた。一方、不正検知夜間業務の運用代行は第4四半期半ばにはサービスが始まる予定。

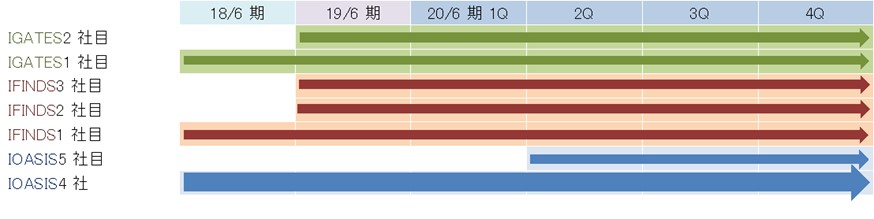

クラウドサービス : 売上高・売上総損益共に上振れの可能性

クラウドサービスは第2四半期にIOASISの5社目が稼働し、第3四半期末現在10社が稼働している。通期で売上高8億円、売上総損益△25百万円を見込んでいるが、足元、売上高・売上総損益共に上振れペースで進んでいる。売上総損益については第3四半期に4百万円の損失を計画していたが、2.3百万円の利益を計上した。売上に上振れ余地があることと合わせて、通期で利益確保の可能性が高まってきた。今期の損益が均衡すれば、前期との比較で1億円強の損益改善となる。

* IFINDS:不正検知、IGATES:スイッチング、IOASIS:アクワイアリング業務 (会社資料を基に作成)

|

1Q |

2Q |

3Q |

4Q |

通期 |

|||

|

売上高 |

19/6期実績 |

126 |

158 |

174 |

178 |

637 |

|

|

20/6期計画 |

180 |

205 |

205 |

210 |

800 |

||

|

20/6期実績 |

178 |

211 |

219 |

|

|

||

|

売上総利益 |

19/6期実績 |

-59 |

-33 |

-9 |

-2 |

-105 |

|

|

20/6期計画 |

-15 |

-4 |

-4 |

-2 |

-25 |

||

|

20/6期実績 |

-8 |

-0.4 |

2.3 |

|

|

||

* 単位:百万円 (会社資料を基に作成)

新製品 : 次世代不正検知「FARIS」

新製品「FARIS」はインターネットショッピング等、非対面でのカードの不正利用の増加に対応した製品(従来の不正検知システム「ACE Plus」は対象をカード会社に絞るとトップシェアだが、店舗での利用を想定して開発された)。AIを利用する事で処理速度と検知精度を向上させ、拡大するEC決済に対応する(AIには、6カ月かけて収集した不正取引データを教師データとして深層学習させている)。契約形態はサブスクリプションによる複数年の利用料契約を予定しており、現在、カード会社1社で実証実験(PoC)が終了し、採用する旨の内示を受けている(売上計上は来期)。この他、2社で実証実験が進められており、1社が準備中である。

新たな取り組み : 不正検知夜間業務の運用代行(受託)

中小カード会社やカード事業への新規参入事業者を対象に、不正検知関連サービスとして、不正検知夜間業務の運用代行(受託)を提案している。夜間の運用については、アウトソーシングを利用しているカード会社が多いようで、同社は24時間365日ノンストップの強みを活かし、ACEPlus, IFINDS, FARIS等の同社不正検知システムの提供と運用代行をセットで提案することで、正検知業務全体の需要を取り込んでいく考え。既に、ユーザーの元で運用方針等の研修を受けている案件があり、第4四半期半ばにはサービスが始まる予定。

プロダクトソリューション事業

イスラエル製サイバーセキュリティ製品のラインアップ拡充に取り組むと共に、新製品の営業活動を強化している。また、放送業界向け新製品「IPフローモニタリングソリューション」の実証実験(PoC)を進めており、国内放送事業者に検証用端末を販売した。

イスラエル製サイバーセキュリティ製品

4月1日には、Wi-Fi通信への攻撃を自動で検知・調査する「WifiWall Dome システム」(イスラエルWifiWall社)の提供を開始した。「WifiWall Domeシステム」は特許取得済みの非常に小さいコンピュータ「Dome」を各アクセスポイントの近くに配備することで、オフィス内あるいは大規模なWiFiネットワークを監視・保護できる環境を構築する。主な導入先として、オフィスや工場施設の他、商業施設、空港、病院、公民館等の公共施設を想定している。

(同社資料より)

放送業界向け新製品(IPフローモニタリングソリューション)

4K・8Kの大容量映像データを高速かつ正確に送信するハードウェア(高速データ送信機器)であり、放送システムのIP化に対応している。放送事業者と共同開発し、共同特許を出願済みである。技術的には、高速情報基盤システム(証券取引所等から提供される市況データや気配値等を素早く社内の各端末に配信するシステム)の技術が活かされている。

マーケティングの一環として、9月IBC(アムステルダム)、10月NAB Show(ニューヨーク)、11月Inter BEE 2019(幕張)、1月Arista社イベント(ラスベガス)と国内外の各種展示会に積極的に出展している(4月はラスベガス「NAB Show」への出展を予定していたが、新型コロナウイルスの影響で展示会が中止になった)。国内では民間放送事業者の実証実験に参画し、BS放送事業者に検証用端末を販売した。

4.今後の注目点

前期の第3四半期(1-3月)は金融ソリューション事業において、収益性の高い自社製パッケージの検収が重なったため近年にない利益水準となり、今期の第3四半期はその反動が出た。ただ、今期業績予想には織り込まれていたことであり、第2四半期の決算説明会で説明もあった。実際、想定通り減益となったわけだが、想定したほどの減益にはならず、利益面で上振れ余地がでてきたようだ。第3四半期までの進捗率を考えると(営業利益の進捗率58.5%)、利益予想の達成が難しいように感じるが、今期は例年以上に第4四半期(4-6月)偏重の予算となっており、第4四半期の検収案件も固まっている。ただ、業績下振れリスクが全くないわけではなく、コロナ禍による顧客都合で検収の期ずれ等が発生すれば下振れする可能性があることは頭に入れておきたい。また、テレワークが続くと、営業面でも少なからず影響が出てくるため、受注が一時的に弱含む可能性もある。しかし、キャッシュレス化は日本の課題であり、キャッシュレスをキーワードとする良好な事業環境は変わらない。

また、第3四半期末の現預金は約28億円を確保しており、これにコミットメントライン等の29億円が加わる。しかも無借金経営。キャッシュ・フローについては、14/6期以降、フリーCFの黒字が続いており、過去10年間でフリーCFがマイナスとなったのは13/6期のみ。財務面でも盤石であり、事業継続性に全く不安はない。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 10名、うち社外2名 |

| 監査役 | 5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年09月27日)

基本的な考え方

当社は、「次代の情報化社会の安全性と利便性を創出する」ことを経営理念として掲げています。これまで培ってきた技術力を進化させ、安全でストレスなく情報を取得できる仕組みを築きあげることで、お客様を通じて社会全体から信頼される会社を目指します。また、当社は、常に新しいことに挑戦し、働きがいのある企業風土を作りあげることで、当社の企業価値を高めていきます。併せて社会的責任(CSR)を果たし、株主や顧客、社員、生活者等様々なステークホルダーから信頼されることが、企業価値の向上に不可欠であると認識しており、内部統制システムを含めたコーポレート・ガバナンスの充実を、重要な経営課題として取組んでいます。的確な経営の意思決定、それに基づく適正かつ迅速な業務執行、並びにそれらの監督、監査を可能とする体制を構築、運用するとともに、社員一人ひとりのコンプライアンス意識を高めるために研修、教育を徹底し、総合的にコーポレート・ガバナンスの充実が図れるように努めています。

<実施しない主な原則とその理由>

【補充原則4-10① 独立した諮問委員会の設置】

当社の社外取締役は取締役会の過半数に達していませんが、取締役の指名及び報酬決議、その他取締役会決議事項については、毎回の取締役会において、独立社外取締役2名により公平、客観的な観点から質疑、助言が行われており、十分な検討と議論を経て決議されています。また、当社では監査役会設置会社として監査役5名、うち独立社外監査役を3名選任しており、全監査役が取締役会に出席して審議の状況を監視、監督しています。当社の組織規模及び取締役会の運営状況から鑑み、現在の取締役会の体制において十分にそのガバナンス機能が発揮されているため、独立した諮問委員会の設置までは不要と判断しています。

【原則5-2 経営戦略や経営計画の策定・公表】

当社は、これまで、経営戦略や経営計画の公表に際しては、具体的な施策を開示する等によってわかりやすい説明を行っています。今後におきましても、当社では、把握している当社の資本コストを今後当社が行う事業計画及び収益計画の立案に活用するほか、その説明に際しては、定量的な評価と理解の一助として、こうした指標を用いるよう努めます。

<開示している主な原則>

【原則5-1 株主との建設的な対話に関する方針】

方針 : 当社は、株主、投資家のみなさまをはじめ、すべてのステークホルダーに対して、当社の経営方針、事業戦略や財務情報に関する情報を、(1)正確であること(2)公平であること(3)タイムリーであること(4)わかり易いことを原則として、情報発信を行っています。

(体制)

(1)当社は、IR業務を兼務する担当者を設置しています。IR活動を行うにあたっては、代表取締役社長も積極的に対話に臨み、建設的な対話を促進しています。

(具体例)

・個人投資家向けの説明会を定期的に開催(東京、大阪ほか地方都市で開催される個人投資家向け会社説明会への参加)

・機関投資家向けの説明会を定期的に開催(四半期決算及び期末決算発表後の説明会の開催)

・機関投資家との個別面談を随時に実施

・情報開示の充実(事業報告書の発行、コーポレートサイトを通じた情報開示)

・四半期短信、決算短信のサマリー、決算説明資料を英文により開示(海外投資家等の比率の増加に応じて情報開示は継続強化予定)

(2)株主等との対話の内容については、必要に応じ、IR担当者から代表取締役社長に報告することとしています。

(3)当社は、IRポリシーに則り適切な情報開示に努めるとともに、「インサイダー取引防止規程」に従い、インサイダー情報の管理、徹底を図り、漏洩防止に努めています。