(9068)丸全昭和運輸株式会社 事業環境に不安も計画通りの進捗

浅井 俊之 社長 |

丸全昭和運輸株式会社(9068) |

|

会社情報

| 市場 | 東証1部 |

| 業種 | 陸運業(倉庫・運輸関連業) |

| 代表取締役社長 | 浅井 俊之 |

| 所在地 | 神奈川県横浜市中区南仲通2-15 |

| 決算月 | 3月末日 |

| HP | https://www.maruzenshowa.co.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

3,160円 |

20,612,844株 |

65,136百万円 |

7.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

65.00円 |

2.1% |

399.84円 |

7.9倍 |

4,432.41円 |

0.7倍 |

*株価1/10終値。発行済株式数、DPS、EPS、BPSは20年3月期第2四半期決算短信より。ROEは19年3月期決算短信より。

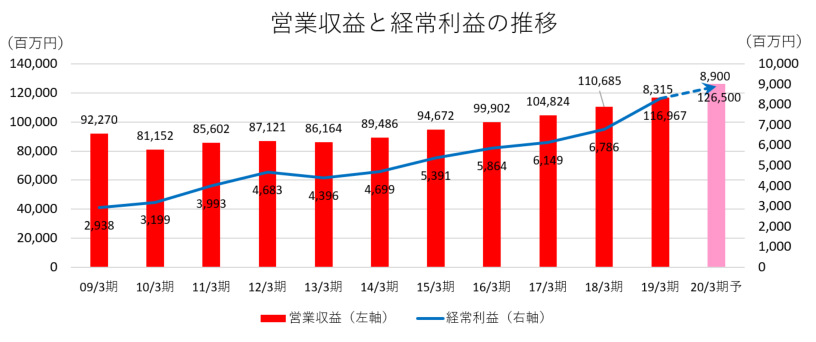

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

99,902 |

5,293 |

5,864 |

3,978 |

222.30 |

50.00 |

|

2017年3月(実) |

104,824 |

5,555 |

6,149 |

4,420 |

247.03 |

55.00 |

|

2018年3月(実) |

110,685 |

6,091 |

6,786 |

4,699 |

258.06 |

60.00 |

|

2019年3月(実) |

116,967 |

7,502 |

8,315 |

5,937 |

298.97 |

65.00 |

|

2020年3月(予) |

126,500 |

8,400 |

8,900 |

8,100 |

399.84 |

65.00 |

*単位:円、百万円。予想は会社側予想。2018年10月1日付で5:1の株式併合を実施。EPS、DPSは遡及して調整。

*当期純利益は親会社株主に帰属する当期純利益。

丸全昭和運輸株式会社の2020年3月期第2四半期決算概要、第7次中期経営計画の進捗などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考1:第7次中期経営計画>

<参考2:コーポレートガバナンスについて>

今回のポイント

- 20年3月期第2四半期の営業収益は前年同期比7.3%増の610億円。物流事業は増収も、構内作業及び機械荷役事業は前年同期並みとなった。中国景気の影響を受けて顧客動向は低調ということだ。料金改定の浸透と原燃料費安などで営業総利益は同21.7%増加し、粗利率は1.3%上昇した。販管費も人件費中心に同24.0%増加したが増収効果で吸収し、営業利益は同20.4%増の42億円となった。前年同期比では増収増益となったが、一部3PL案件の稼働が下期にずれ込んだこともあり、営業収益は期初予想を下回った。

- 業績予想に変更は無い。営業収益は前期比8.1%増の1,265億円、営業利益は同12.0%増の84億円の予想。引続き品質の向上、企業基盤の強化、営業力の強化を図り、7期連続の増収増益を目指す。米中貿易摩擦問題などに起因し足元の顧客動向は決して良好とはいえないものの、期ずれした3PL案件の稼働も含め、通期予想達成に注力する。中間配当、期末配当とも32.50円/株で年間配当は65円/株に予定。予想配当性向は16.3%。

- 営業収益は期初予想を下回ったが、3PL案件の期ずれで下期にはスタートするとのことである。また、同社の営業収益、利益はともに下半期偏重の傾向があるが、今期の営業利益に関しては5割を超えており、概ね計画通りの進捗のようである。ただ、米中貿易摩擦などの影響で、顧客の荷動きがやや低調になっているようで、そこは気になる点だ。まずは、第3四半期の進捗を確認したい。中期的な視点からは、第7次中期経営計画の具体的な取り組みについて注目してきたい。

1.会社概要

海・陸・空の複合一貫輸送に取り組む総合物流企業。現場の「知恵と実績」を活かしたソリューションの提供、「プラスα」のオペレーション、国内外に広がる物流ネットワーク、物流と情報を繋ぐITシステム等が強み。顧客の大半が上場企業という顧客基盤をベースに着実な収益拡大を継続。ロジスティクスを包括的に受託し、全体最適化を実現する「MARUZEN 3PL service」の拡大に注力。減配は一度もなく、前期まで5期連続の増配を実施。

【1-1 沿革】

1931年8月17日 創業者中村全宏(なかむら まさひろ)氏が「丸全昭和運輸株式会社」を創立し、京浜工業地帯の鉄鋼、化学メーカーなど、重厚長大産業の顧客を中心に、工場資材、原料、製品の荷造りなど構内作業や運搬を開始した。

また、設立と同時に、中村氏の名前である全宏の「全」の字を「○」で囲んだ店のマークも作られた。

「○」には「永遠」に続く企業であってほしいという願い、「全」には「一度踏み出した道だ、何があってもこの業を全うしよう」という固い決意が込められている。

店名としては最初、「昭和組」も候補に挙がったが、創業当時は昭和6年と、昭和時代も始まったばかりで、店名に「昭和」をつける企業が多かったことから、「昭和」の上に創業者中村全宏氏の「全」をとった「丸全」をつけた。

創業時から単なるトラック輸送だけではなく、上記の構内作業、通関など様々な業務を一括して請け負う「複合一貫輸送」を特徴として顧客企業のニーズを取り込んでいった。

第二次世界大戦後の復興、高度成長の波にも乗り企業規模は急速に拡大、1963年には東証一部に上場した。

国内ネットワークを拡大するのと並行し1971年には国際航空貨物取扱業務に進出。1974年には「MARUZEN OF AMERICA,INC」(ロサンゼルス)、「丸全昭和(香港)有限公司」を設立するなど、海外ネットワークの拡大も積極的に推進する。

2004年には現在の同社を特徴づける3PL事業システムが本格的に稼働を開始。

その後も、M&Aも活用して国内外のネットワーク拡充を進めている。

【1-2 経営理念】

以下の社是、経営理念を掲げている。

| 社是 |

|

(同社WEBSITEより)

仕事への熱い思い入れと、それをやり遂げる不断の努力が如何に大切であるかということを意味している。

創業者中村全宏の精神であり、今も全社員に受け継がれている。

| 経営理念 | ◇ | 物流の分野に於て、お客様第一主義をモットーに、高品質なサービスの提供をします |

| ◇ | 経営基盤の安定と拡大を通じて、株主の期待に応え、広く社会に貢献します | |

| ◇ | 社員の福祉向上と人材育成に努め、働き甲斐のある職場をつくります | |

| ◇ | 事業運営に当たっては、企業の倫理、社会規範を遵守します |

1991年、物流新時代を自社が切り拓き、物流の発展に貢献するための道標を示したものとして発表された。

【1-3 市場環境】

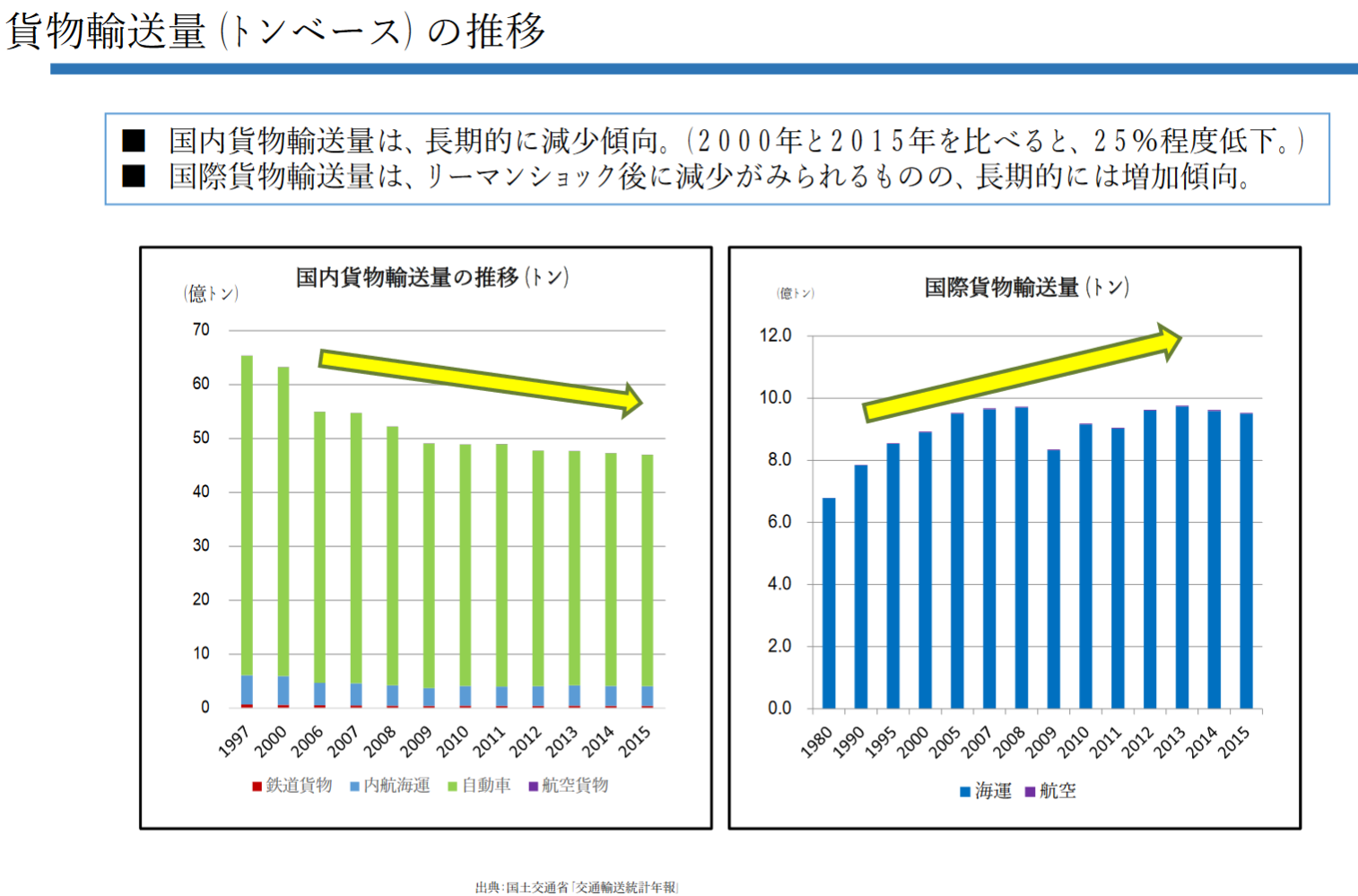

国土交通省が発表した「物流を取り巻く現状について」(2017年2月)によれば、国内貨物輸送量は長期的には減少傾向に、一方国際貨物輸送量は増加傾向にある。

(国土交通省資料より)

また構造的な人手不足も運輸業界にとっては大きな課題となっており、関連企業はIT活用を含めた様々な施策による効率化に取り組んでいるほか、運送費用の値上げを試みている。

(主なベンチマーク企業)

|

コード |

社名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

9062 |

日本通運 |

2,110,000 |

-1.3 |

68,000 |

-14.6 |

3.2% |

9.2 |

623,280 |

13.4 |

1.1 |

|

9065 |

山九 |

568,900 |

-0.6 |

36,700 |

-6.5 |

6.5% |

14.6 |

365,860 |

14.1 |

1.7 |

|

9068 |

丸全昭和運輸 |

126,500 |

+8.1 |

8,400 |

+12.0 |

6.6% |

7.1 |

65,136 |

7.9 |

0.7 |

|

9069 |

センコーGHD |

560,000 |

+5.7 |

20,900 |

+6.5 |

3.7% |

10.1 |

140,480 |

11.4 |

1.1 |

|

9086 |

日立物流 |

700,000 |

-1.2 |

34,000 |

+9.0 |

4.9% |

3.9 |

352,096 |

16.0 |

1.6 |

※売上高、営業利益は今期会社側予想、単位は百万円。ROEは前期実績、単位は%。時価総額は1月10日終値ベース×1月10日時点直近の短信記載の発行済株式数。単位は百万円。PER(予)・PBR(実)は1月10日終値ベース。単位は倍。

同社は他社に比べ企業規模は小さいものの、営業利益率はトップ。

ただ同じBtoB物流企業の中では唯一のPBR1倍割れであり、PERも低水準。一層の認知度向上およびROEの向上が必要であろう。

【1-4 事業内容】

(概要)

3PLサービスや海・陸・空一体の複合一貫輸送によるロジスティクスをグローバルに展開している。

また、工場や大学の移転、プラント輸出等の各種大型機器の解体から、移設・組立・据付まで一貫して行う機工関連業務、精密機器輸送や危険品輸送等、専門知識と高い技術力を伴う高品質な物流サービスを提供している。

(主要顧客)

創業時より重厚長大型産業の顧客企業が多いが、近年では新規開拓により顧客の業種はより幅広いモノとなっている。

主な顧客及びグループは以下の通り。

昭和電工、JFEスチール、富士フィルム、昭和産業、ライオン、旭ファイバーグラス、ニチアス、三井化学、日本電産など。

顧客別売上高ベスト10で総売上の約3割、ベスト50で同約6割、ベスト100で同約7割を占め、ほとんどが上場企業またはそのグループ会社となっており、優良な顧客基盤を有している。

(主な物流サービス)

◎3PLサービス

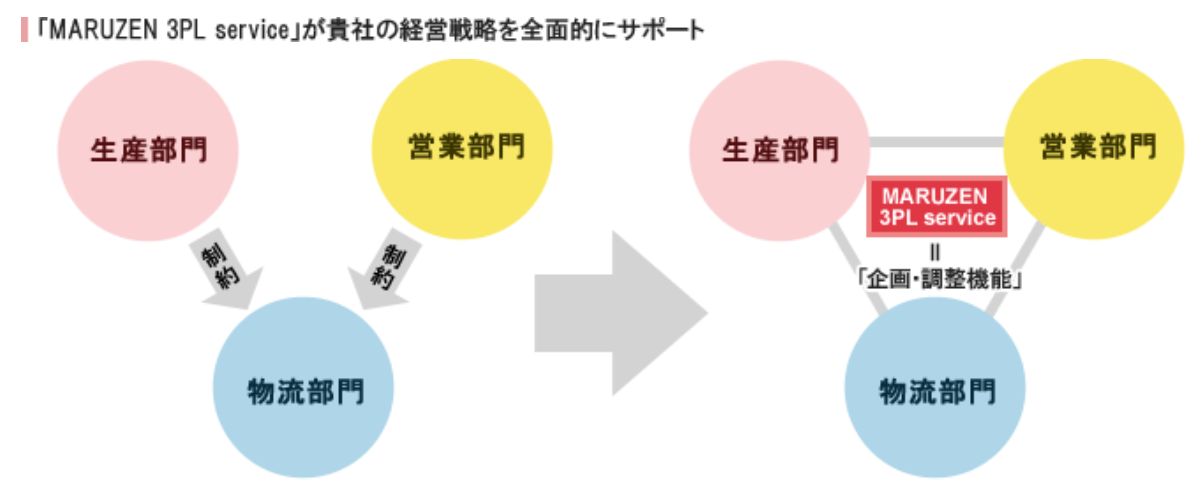

調達・生産・販売・回収に係わるロジスティクスを包括的に受託し、ロジスティクスの全体最適化を実現している。

*3PLとは?

サードパーティー・ロジスティクスの略。企業の抱えるさまざまな業務の内、物流部門を第三者企業に委託する業務形態を指す。

効率的な物流ルートの構築は企業にとって極めて重要な課題であるが、企業が自前でトラックなどの交通手段、荷物を保管しておく倉庫、必要な人的資源やソフトウェアなどを全て揃えるのは大きな手間と資金がかかる。

そこで、そうした物流業務を丸ごと専門に扱っている外部業者にアウトソーシングし、企業は自社の貴重な経済資源を中核業務に集中させるほうが様々なメリットを得ることができるため、3PLの活用が急速に拡大してきた。

3PL導入のメリットとしては、本業集中による商品やサービスの品質向上、在庫最適化を通じた業務の効率化やキャッシュフローの改善などが挙げられる。

例えば、最重要課題となる「単価」と「物量」で構成される物流コストの削減においては、物流部門は物流の管理・運営機能を担っている為、コントロールできるのは「単価」の低減に限られ、それも一定の基準に達すると限界がくる。それに対し、物量はコントロール不可能であり、生産計画・納入条件など「生産部門」、「営業部門」の制約によって決まる。

従って、物流コストの削減は物流部門だけでなく「生産部門、「営業部門」が三位一体となり全体を最適化するSCM(サプライチェーンマネジメント)の実現が不可欠となるわけだが、同社の提供する「MARUZEN 3PL service」では、顧客と共同で経営戦略に沿った物流の全体設計を策定し、従来の物流業者としての立場を超えて、実物流業務、オペレーション管理にとどまらず、SCM全体を見据えた企画・調整機能も提供しており、この点が大きな特徴である。

また、顧客が求める物流の全体設計と共にPDCAサイクルを回し、継続的な改善活動を提案しながら、共同で更なる物流の効率化を追求している。

(同社HPより)

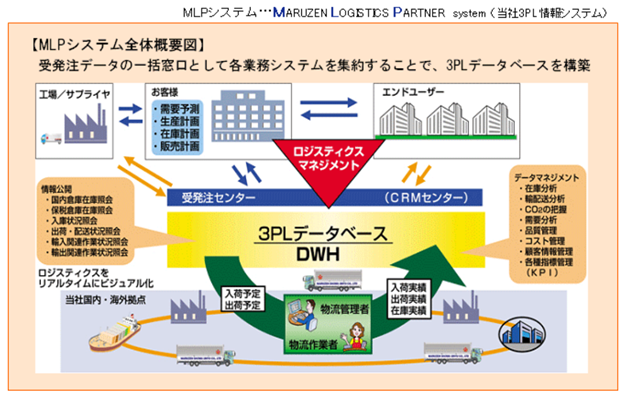

この「MARUZEN 3PL service」の効果的な運用を可能にしているのが自社開発した3PL情報システム「MLPシステム」である。

「MLPシステム」は、全てのロジスティクスプロセスを一元的に管理し、顧客の大切な貨物情報をWeb上でリアルタイムに公開するなど「物流の見える化」を可能としている。

同社では物流改善活動の第一歩は「物流の見える化」の推進であると考えているが、その為の効率的な運用と物流データの蓄積・分析を支える物流システムの構築には多大なコストが必要であり、同システムを利用することにより、顧客企業は新たなシステム投資費用を最小限に抑えることが可能である。

(同社HPより)

3PLにおける同社のもう一つの違い・特徴は、同社が「アセット型3PL」であるという点である。

「アセット型3PL」とは文字通り自社で倉庫や輸送手段、物流拠点などを所有しているプレーヤーであり、これに対し自社ではそれらを所有しておらず、輸送業者や倉庫業者と提携して荷主企業のニーズに対応していく業者を「ノンアセット型3PL」と呼ぶ。

高品質なサービスを追求する同社は倉庫など施設を原則的に自社で保有していることにくわえ、トラックのドライバーの安全教育、構内作業の標準化等にも力を入れているため、顧客からの厚い信頼を得ている。

また自社施設であるため顧客に対しきめ細かいデータの提供も可能で、前述のPDCAサイクルをより効果的に回すことができる点も、同社の3PLサービスが顧客に評価される要因となっている。

◎グローバル物流

国内拠点と世界20か所の拠点網および海外パートナーとの連携により、顧客企業の海外進出、生産拠点の移設などの海外展開をサポートしている。また海外物流システムで現地での物流プロセスを可視化し、海外拠点間の物流効率化、サプライチェーンの効率化を実現している。

◎トラック輸送

コンピューター、医療機器、各種検査装置などの精密機械から建設機械・建設資材などの重量物や危険物等の化学品、また事務所や個人引越等の一般貨物まで幅広く対応。専門スタッフが安心できるきめ細やかなサービスを提供している。

鉄道、内航海運、航空輸送による一貫した最適な物流プランを提案している。

◎港湾サービス

海上輸送の窓口の港湾において、高いセキュリティ、コンプライアンス体制を背景に、輸出入貨物の通関、輸出梱包など迅速なサービスを提供している。

◎鉄道輸送

幹線輸送の鉄道部分を担うJR貨物と全国の集荷・配達の鉄道貨物利用運送事業者と連携し、荷物を戸口から戸口へ届ける複合一貫輸送サービスを行っている。

◎保管・流通加工

全国各地に配置している倉庫・物流センターで、貨物の入出庫から保管(在庫管理)、流通加工などを情報システムを駆使してシームレスに行っている。

MLPシステムが入出庫・保管状況などの情報を一元管理。検品、ラベル貼り、小分け、半製品の組立など、ニーズに合わせた流通加工を行うほか、物流センターやSP倉庫の効率的な運用に関する様々な提案を行い、庫内作業の最適化を実現している。

◎構内作業

顧客の有する工場・倉庫内で梱包や流通加工、横持輸送、本船積みを伴う出荷作業等、ニーズに合わせた構内作業を行っている。

構内作業のスペシャリストがお客様の工場・倉庫内物流の最適化を実現します。

作業進捗、在庫状況などの情報管理を徹底し、お客様のご要望にお応えします。

作業に応じた荷役機械をご用意し、無理・無駄のない構内作業をご提案します。

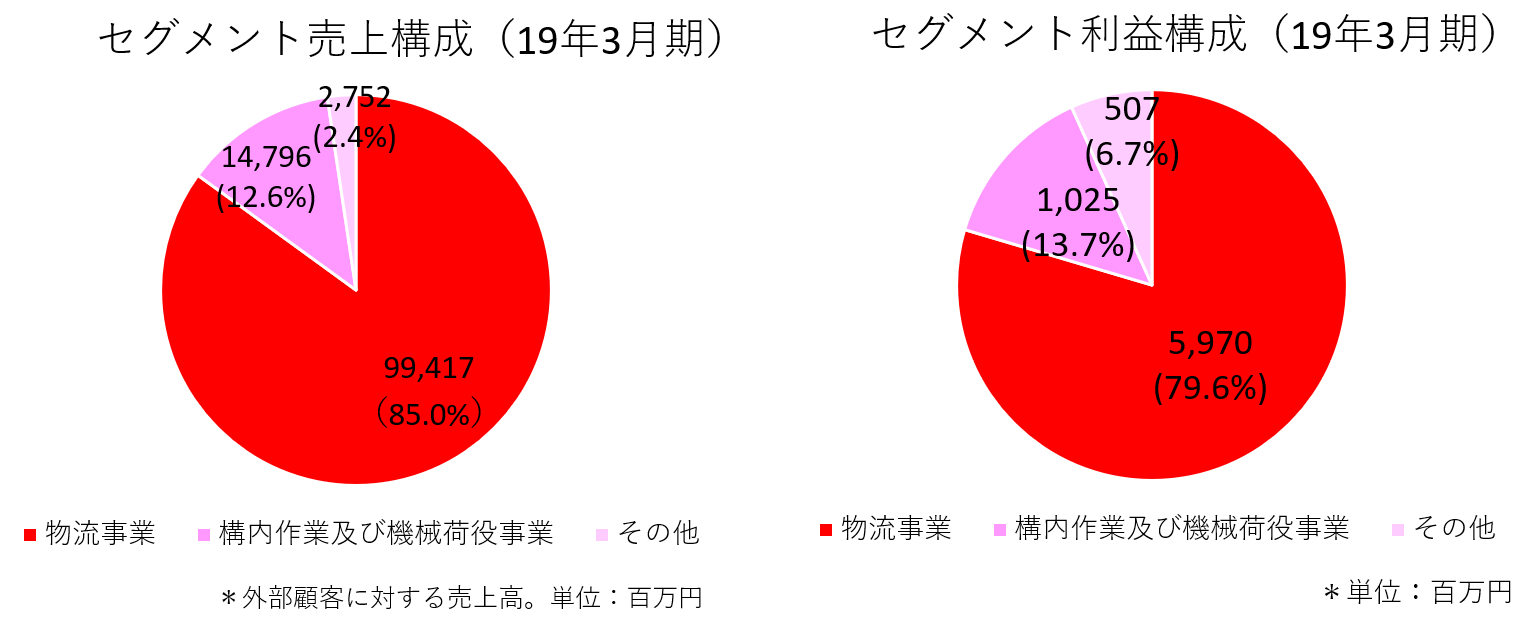

(事業セグメント)

報告セグメントは「物流事業」、「構内作業及び機械荷役事業」の2つ。この他、報告セグメントに含まれない事業として建設業、警備業、不動産業、保険代理業、自動車整備業等のサービスを提供している。

|

セグメント名 |

サービスの種類 |

| 物流事業 | *貨物自動車運送事業

*利用運送事業(貨物自動車・鉄道・外航海運・内航海運・航空) *港湾運送事業(一般港湾運送・港湾荷役(船内、沿岸)・艀運送) *倉庫業 *通関業 *梱包業 *海上運送事業 *航空運送代理店業 |

| 構内作業及び機械荷役事業 | 工場構内での原料、製品、重量物、精密機械等の移送、組立、充填、構内倉庫への保管、入出荷作業とこれらに附帯する諸作業並びに機械の賃貸 |

貨物自動車運送事業においては自社保有1,000台を含め4,000台のトラックを有している。

【1-5 特長と強み】

1931年の創業以来、顧客の製造現場において、顧客と一体となって物流業務を行うことを得意分野としてきた同社の、製品の品質向上、業務の合理化、効率化を追求する挑戦を間近で支えた経験は、アセット型3PL事業者として多様な業界への顧客に対して提供している物流提案や物流サービスの基盤となっている。

①現場の「知恵と実績」を活かしたソリューションの提供

顧客の製造現場、流通現場を支えてきた「現場」を知るスタッフを企画担当として配置し、その専門性と物流知識を活かし、データに基づき物流システムの改革、物流現場レベルでの改善提案などを行っている。

リードタイムの短縮、物流コストの圧縮、在庫適正化によるキャッシュフローの増加など、サプライチェーンを最適化することで、顧客の企業価値を最大化する提案を行っている。

現在、石化業界、鉄鋼業界を始め建設機械、日用品、食品業界など多岐に亘る顧客と取引しており、それらの経験と実績を基に、顧客の業種・業態に合わせた最適なロジスティクス・ソリューションを提供している。

人手不足、高齢化が進む中、こうした知恵と実績をどのようにして継承し、また新たな知恵を生み出すか、持続可能なものとするかは今後の課題であるが、マニュアル化、標準化、IT化など様々な取り組みを進めている。

②「プラスα」のオペレーション

これまでアセット型3PL事業者として、センター内作業、構内作業、流通加工など様々なオペレーションを行ってきた同社のオペレーションの特徴として、通常の物流作業に「プラスα」となる付加価値を顧客に提供していることが挙げられる。

「プラスα」とは、例えば原料の充填や部品のピッキング・梱包など一般的な流通加工に加え、その前後の工程となる、材料の調合、部品の組み立てなど製造工程の一部を代行するサービス。品質はもとより、顧客のニーズに合わせ業務をカスタマイズする力、それを標準化し継続する力は顧客に高く評価されている。

③国内外に広がる物流ネットワーク

国内においては、得意先の多種多様なニーズに対応可能な輸送車両。それらを利用した大都市間を結ぶ幹線ネットワーク、大都市をカバーする配送ネットワークなどの輸送ネットワークを全国に展開する物流拠点と共に運用しており、アセット型3PLである同社の強力な事業基盤となっている。

特に大型コンピュータ輸送からスタートした精密機械輸送、大型建機輸送からスタートした重量物輸送は多くの顧客に支持されている。

海外においては海外現地法人、海外パートナーとの連携により世界のあらゆる地域に貨物を輸送するネットワークを構築している。国内から海外へ、また海外から国内への原材料、部品、完成品の供給に国内外のネットワークを使い、一貫したサービスを提供している。

特に中国を初めとする東南アジアに力を入れており、物流拠点の拡大、車両・荷役機器などハードウエアの装備を推進している。その他、海上輸送での重量物・プラント輸送には、豊富な経験と実績を有し、国内の機工事業と合わせ、国内外で一貫したプラント輸送サービスを提供している。

④物流と情報を繋ぐITシステム

これまで培ってきたノウハウを結集し、自社開発したMLPシステム(3PL情報システム)は、全てのロジスティクスプロセスを一元管理しWeb上で公開することで、在庫情報、輸配送情報、KPI(評価指標)情報等、顧客のロジスティクス戦略をサポートするうえで欠かせない情報を提供している。

物流データの蓄積・分析を支える物流システムの構築には、多大なコストがかかるが、同システムの活用により顧客は新たなシステム投資を最小限に抑えることが可能である。

⑤優良顧客に支えられた安定した事業基盤

前述のように上場企業またはそのグループ会社からの売上が大半を占めており、優良な顧客に支えられた安定した事業基盤と、それをベースに安定した売上・利益を生み出している点も大きな特徴と強みと言えるだろう。

前期まで6期連続で増収増益を達成し、今期も7期連続で増収増益となる見込みである。

また配当についても減配は一度もなく、前期まで5期連続の増配を実施している。

【1-3市場環境】で触れたように、運送業界を取り巻く環境は決して良好ではないが、優良な顧客を多数有する同社は、リーマンショック時には減収を経験したものの、中心顧客となる重厚長大型企業に加え、景気の影響を受けにくい日用雑貨企業など新規顧客開拓を積極的に進めてきた。

今後も後述する「3PLサービス」および「グローバル展開」によって着実な収益拡大を目指している。

【1-6 目標とする指標】

コーポレートガバナンス報告書内、(原則1-3 資本政策の基本的な方針)において以下の3つを掲げている。

(1)財務健全性の確保

持続的な成長と中長期的な企業価値の向上を目指すためには経営基盤を強化することが必要と考え、成長投資とリスクの許容ができる範囲内で自己資本の水準を保持することを基本としており、自己資本比率は、現状では連結ベースで50%以上を考えている。

(2)持続的成長と企業価値向上のための投資

内部留保資金は、物流拠点の確保、保管設備の増強ならびに輸送力強化・環境対応のための車両・機械荷役装置への投資やM&Aによる事業拡大などに活用し、資本の効率向上に努めている。

自己資本利益率(ROE)は連結ベースで6%以上を安定的に達成できる企業体質を目指している。

(3)株主還元

配当については、業績と配当性向、自己資本利益率などを総合的に勘案し、長期的に安定した配当を継続することを基本方針としている。配当性向は、5年間の連結ベースで平均20~30%程度を目途としており、自己株式取得は、財務状況を考慮しつつ市場環境や資本効率等を勘案し、必要に応じて検討する。

【1-7 ROE分析】

|

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

|

ROE(%) |

5.2 |

5.7 |

5.9 |

6.2 |

6.1 |

7.1 |

|

売上高当期純利益率(%) |

3.49 |

3.87 |

3.98 |

4.22 |

4.25 |

5.08 |

|

総資産回転率(回) |

0.86 |

0.84 |

0.87 |

0.88 |

0.88 |

0.91 |

|

レバレッジ(倍) |

1.72 |

1.74 |

1.70 |

1.67 |

1.62 |

1.54 |

ROEは着実に向上している。今後もマージン改善をベースにしたROEの向上実現に取り組んでいくということだ。

マージン改善に向けては、注力している3PLはまだまだ改善の余地が大きいということで、売上の拡大とともに3PLのブラッシュアップに取り組んでいく。

2.2020年3月期第2四半期決算概要

(1)業績動向

|

19/3期2Q |

構成比 |

20/3期2Q |

構成比 |

前年同期比 |

期初予想比 |

|

|

営業収益 |

56,840 |

100.0% |

61,009 |

100.0% |

+7.3% |

-3.2% |

|

営業総利益 |

5,502 |

9.7% |

6,696 |

11.0% |

+21.7% |

– |

|

販管費 |

1,990 |

3.5% |

2,467 |

4.0% |

+24.0% |

– |

|

営業利益 |

3,511 |

6.2% |

4,229 |

6.9% |

+20.4% |

+0.7% |

|

経常利益 |

3,775 |

6.6% |

4,421 |

7.2% |

+17.1% |

+0.5% |

|

当期純利益 |

2,794 |

4.9% |

4,899 |

8.0% |

+75.3% |

-3.9% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

増収増益。営業収益は予想を下回る。

営業収益は前年同期比7.3%増の610億円。物流事業は増収も、構内作業及び機械荷役事業は前年同期並みとなった。中国景気の影響を受けて顧客動向は低調ということだ。

料金改定の浸透と原燃料費安などで営業総利益は同21.7%増加し、粗利率は1.3%上昇した。

販管費も人件費中心に同24.0%増加したが増収効果で吸収し、営業利益は同20.4%増の42億円となった。

前年同期比では増収増益となったが、一部3PL案件の稼働が下期にずれ込んだこともあり、営業収益は期初予想を下回った。

(2)セグメント別動向

|

19/3期2Q |

構成比 |

20/3期2Q |

構成比 |

前年同期比 |

|

|

売上高 |

|||||

|

物流事業 |

47,987 |

84.4% |

51,949 |

85.1% |

+8.3% |

|

構内作業・機械荷役事業 |

7,473 |

13.1% |

7,441 |

12.2% |

-0.4% |

|

その他 |

1,379 |

2.4% |

1,618 |

2.7% |

+17.3% |

|

合計 |

56,840 |

100.0% |

61,009 |

100.0% |

+7.3% |

|

営業利益 |

|||||

|

物流事業 |

2,741 |

5.7% |

3,409 |

6.6% |

+24.4% |

|

構内作業・機械荷役事業 |

505 |

6.8% |

484 |

6.5% |

-4.2% |

|

その他 |

264 |

19.1% |

335 |

20.7% |

+26.9% |

|

合計 |

3,511 |

6.2% |

4,229 |

6.9% |

+20.5% |

*単位:百万円。「構内・機械荷役事業」は、構内作業及び機械荷役事業。営業利益の構成比は営業利益率。

<物流事業>

増収増益。

(貨物自動車運送事業)

増収。関東地区では、精密機器やアルミ製品の取扱いが減少したが、住宅資材や日用雑貨、石炭及び木質ペレットの取扱いは増加した。中部地区では、ステンレス製品の取扱いが減少、関西地区では、化成品やシステム機器の取扱いが増加し、全体では増収となった。

(港湾運送事業)

増収。関東地区では、精密機器の輸出取扱いが減少。中部地区ではステンレス製品の取扱いが減少したが、港湾運送事業を主体とする会社の連結子会社化により、全体では増収となった。

(倉庫業)

大幅増収。関東地区では、木質ペレットや日用雑貨、住宅資材の取扱いが増加。関西地区では、日用雑貨やオフィス家具の取扱いが増加した。

(鉄道利用運送事業)

増収。住宅資材の取扱いが増加した。

(物流附帯事業)

増収。外航船収入では、中東向けプラント案件や国内向け設備輸送の取扱いが増加し、増収。内航船収入も、石炭の取扱いが増加し増収となった。荷捌収入では、住宅資材の取扱いが増加し、増収となった。

<構内作業及び機械荷役事業>

減収減益。

構内作業については、化成品の取扱いが増加したが、工作機械やアルミ製品の取扱いが減少し減収。

全体では若干の減収となった。

<その他事業>

増収増益。

工事収入については、国内の設備移設案件や設備据付案件の取扱いが増加し増収となった。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

19年3月末 |

19年9月末 |

19年3月末 |

19年9月末 |

||

|

流動資産 |

52,199 |

51,652 |

流動負債 |

29,016 |

27,989 |

|

現預金 |

13,196 |

9,441 |

仕入債務 |

12,314 |

11,041 |

|

売上債権 |

26,630 |

25,821 |

短期借入金 |

9,207 |

9,662 |

|

固定資産 |

77,967 |

89,371 |

固定負債 |

14,762 |

21,514 |

|

有形固定資産 |

48,406 |

61,673 |

長期有利子負債 |

10,832 |

15,804 |

|

建物及び構築物 |

23,880 |

26,953 |

負債合計 |

43,779 |

49,503 |

|

無形固定資産 |

2,241 |

3,809 |

純資産合計 |

86,388 |

91,519 |

|

投資その他の資産 |

27,320 |

23,889 |

利益剰余金 |

61,616 |

65,794 |

|

資産合計 |

130,167 |

141,023 |

負債純資産合計 |

130,167 |

141,023 |

*単位:百万円。

現預金が減少したが、有形固定資産の取得などで資産合計は同108億円増加の1,410億円となった。

長期借入金の増加などで負債合計は同57億円増加の495億円。

利益剰余金の増加などで純資産合計は同51億円増加の915億円。

自己資本比率は前期末より2.6ポイント低下し63.7%となった。

◎キャッシュ・フロー

|

19/3期2Q |

20/3期2Q |

増減 |

|

|

営業CF |

3,656 |

3,903 |

+247 |

|

投資CF |

-2,060 |

-8,394 |

-6,334 |

|

フリーCF |

1,596 |

-4,491 |

-6,087 |

|

財務CF |

-863 |

4,345 |

+5,208 |

|

現金同等物残高 |

21,427 |

23,741 |

+2,314 |

*単位:百万円。

子会社株式の取得による支出により投資CFのマイナス幅は拡大し、フリーCFはマイナスに転じた。

長期借入金の返済が減少し財務CFはプラスに転じた。キャッシュポジションは上昇した。

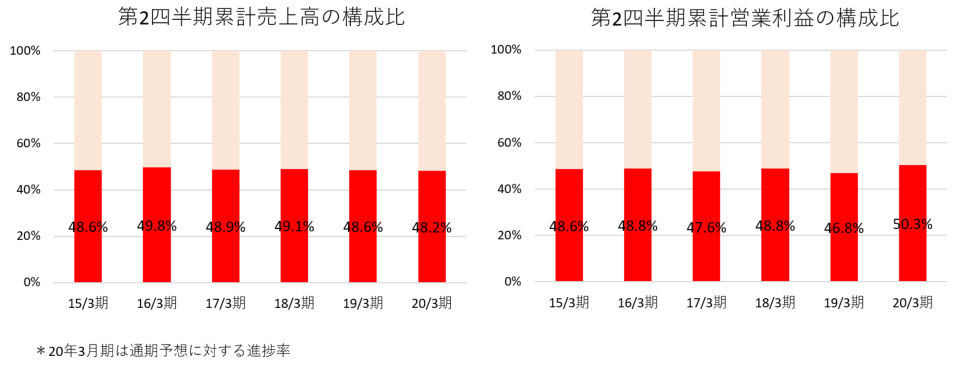

3.2020年3月期業績予想

(1)通期業績予想

|

19/3月期 |

構成比 |

20/3月期(予) |

構成比 |

前期比 |

進捗率 |

|

|

営業収益 |

116,967 |

100.0% |

126,500 |

100.0% |

+8.1% |

48.2% |

|

営業利益 |

7,502 |

6.4% |

8,400 |

6.6% |

+12.0% |

50.3% |

|

経常利益 |

8,315 |

7.1% |

8,900 |

7.0% |

+7.0% |

49.7% |

|

当期純利益 |

5,937 |

5.1% |

8,100 |

6.4% |

+36.4% |

60.5% |

*単位:百万円。予想は会社側発表。

業績予想に変更無し。7期増収増益予想。

業績予想に変更は無い。営業収益は前期比8.1%増の1,265億円、営業利益は同12.0%増の84億円の予想。

引続き品質の向上、企業基盤の強化、営業力の強化を図り、7期連続の増収増益を目指す。

米中貿易摩擦問題などに起因し足元の顧客動向は決して良好とはいえないものの、期ずれした3PL案件の稼働も含め、通期予想達成に注力する。

中間配当、期末配当とも32.50円/株で年間配当は65円/株に予定。予想配当性向は16.3%。

(2)第7次中期経営計画の進捗

第7次中期経営計画はまだスタートしたばかりではあるが、以下のような取り組みが進んでいる。

◎グローバル物流事業の拡大

2020年1月、ベトナムにおいてホーチミンに加え、ハノイ支店が稼働を開始する。

中国での事業展開も積極的に拡大する。

◎3PL事業の強化

今上期は期ずれがあったが、別途新たな案件がスタートする見込みである。

提案からクロージングまでの期間は短縮傾向にあるという。

3PLニーズの拡大に加え、3PLにおける同社の実績が顧客から高く評価されていることがその背景と思われる。

◎人材の確保と育成

「高品質のサービス」をコアコンピタンスとする同社にとって、クオリティを維持・発展させるためには人手不足という構造的な課題を克服することが必須である。

そのために2019年4月、人事制度改革準備室を発足させた。

人事評価体制、雇用形態の多様化、RPAなども含めた機械化やシステム化の進展による働き方改革、物流ネットワークの更なる改善など様々なテーマについて検討し、2021年4月より新人事制度をスタートさせる計画だ。

◎M&A の活用

子会社化した国際埠頭については、売上、利益、設備(倉庫、埠頭)を取り込むというメリット以外に、埠頭運営のノウハウを吸収することで、これまでは手掛けてこなかった規模の大きなターミナル事業を展開することも可能になると考えている。

4.今後の注目点

営業収益は期初予想を下回ったが、3PL案件の期ずれで下期にはスタートするとのことである。また、同社の営業収益、利益はともに下半期偏重の傾向があるが、今期の営業利益に関しては5割を超えており、概ね計画通りの進捗のようである。

ただ、米中貿易摩擦などの影響で、顧客の荷動きがやや低調になっているようで、そこは気になる点だ。

まずは、第3四半期の進捗を確認したい。

中期的な視点からは、第7次中期経営計画の具体的な取り組みについて注目してきたい。

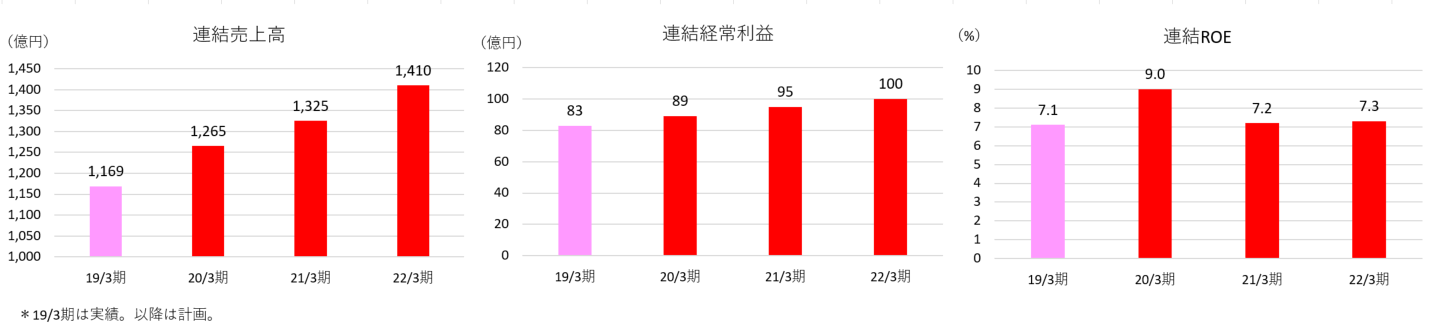

<参考1:第7次中期経営計画>

同社は2019年3月25日、第7次中期経営計画 ~ロジスティクス・パートナーとしての使命を果たすために~ を発表した。

対象期間は2019年4月1日から2022年3月31日の3年間。

第6次中期経営計で実現できた点をさらに伸長させながら、解決に至らなかった課題を克服し、更なる企業価値の向上を目指している。

(1)主な狙い

国内物流市場の人手不足は年々深刻化しており、顧客からは、安定的な物流サービスの継続が切望されている。また、今後大きく進展する輸送や作業の自動化を見据えると、労務の提供だけでなく、顧客の課題を発見し解決する提案力も更に重要になってくる。

社会基盤の一翼を担う企業グループとして、創業以来の成長の基盤となっている「品質」を維持しつつ、安定的な物流サービスを提供し続け、顧客にとっての「ロジスティクス・パートナー」としての使命を果たしたい。

第7次中計は、このビジョンを実現するための計画であり、主な狙いは、以下の通り。

| ①多様な人材のニーズに応える人事制度、組織づくりを進める |

| ②作業現場の機械化、事務作業のシステム化、輸送の自社化を進める |

| ③3PL事業を発展させ「課題解決型ビジネス」を強化する |

| ④ESG(環境、社会、ガバナンス)に重点を置いた取組みを強化する |

(2)重点施策

以下のような重点施策を推進し、企業価値の更なる向上を目指す。

|

重点施策 |

具体的な取り組み |

概要 |

| 1.事業競争力の強化 | (1) 3PL 事業の強化 | 3PL事業の売上拡大

3PL 事業で築いた輸配送網や安全品質に関するノウハウを活用し、化学・建材業界等の既存顧客業界を中心的なターゲットに据え、更なる事業拡大を図る。 また、課題解決型ビジネスの強化に向け、人材の採用・育成を強化し、将来に向けた基盤作りを推進する。 |

| (2) グローバル物流事業の拡大 | 1 海外現地法人の売上拡大

海外関係会社への更なる投資を実施し、その成長を加速させる。同時に、東南アジアやメキシコをはじめとする物流需要拡大が見込まれる地域において、物流拠点を拡充することで、海外売上の拡大を図る。 2 フォワーディング事業の売上拡大 危険品倉庫等のアセットの活用及び港湾と内陸拠点の連携を推進することで、競争力のあるサービスを提供出来る体制を構築し、売上拡大を図る。 |

|

| (3) 設備移設の強化 | 設備移設の売上拡大

長期的には国内物流市場の縮小が予想される中、物流会社としては希少な事業である機工事業、特に工場移転、設備移設及びメンテナンス業務を強化することで、国内における持続的な成長を目指す。 これらの業務を担っている部門やグループ会社間における連携強化とノウハウの共有を進め、技術の向上と営業地域の拡大、海外市場への展開を図る。 |

|

| (4) 基盤事業の強化 | 1 物流ネットワークの強化

自社アセット(車両・倉庫)の拡充、主要都市間・都市内の物流網整備、協力会社との関係強化等を推進し、強固な物流ネットワークを構築する。また、物流拠点のスクラップ&ビルドを積極的に実施し、取扱貨物の特性にあわせ、業務の効率性・専門性を高める設備の導入を推進することで、競争力を強化する。 2 収受料金適正化の推進 持続的にサービスを提供していくために、コスト上昇等の環境変化を反映した収受料金の適正化を推進する。 |

|

| 2.企業基盤の強化 | (1) 人材の確保と育成 | 1 人事制度・教育制度の整備

採用環境が厳しい中、社員数の適正な増加を目指し、多様な人材のニーズに応え、社員の成長と会社の発展が一体となる人事制度の整備を行う。強化事業 (3PL、グローバル、機工)とIT化推進を担う即戦力となる人材の確保のため 中間・中途採用制度の見直しを行う。

2 働き方改革の推進 働き方に対する意識改革を継続し、長時間労働の是正、有給休暇の取得向上、育児・介護休業の見直しに取組む。ワークライフバランスを考慮した、健康で働きやすい職場環境への改善を実現する。 |

| (2) 組織の見直し | 1 グループ会社の再編

グループ会社の再編をすることで、管理体制及び業務体制を強化し、グループ全体の実運送、実作業を担う人材の獲得・育成及びコンプライアンスの推進を効果的に行える体制を構築する。

2専門性、効率性を高める組織再編 各部門がそれぞれ持っている貨物の特性ごとのノウハウを共有・融合し、相乗効果を生み出すと共にアセットや情報システムの専門化を進め、作業の効率化を図る。 |

|

| (3)品質と生産性の向上 | 1 5S・見える化の推進

現場における作業だけでなく、事務作業についても「5S・見える化」を徹底する。「5S・見える化」により、あらゆる「ムダ」を排除し、生産性を向上させることは、利益を生み出すという意識を全グループ社員へ浸透させる。 2 IT・マテハン機器の拡充 倉庫内作業、構内作業における自動化・機械化、事務作業におけるIT活用により、生産性向上を推進する。また、業務の標準化・簡略化に繋がる次期基幹システム開発に取り組む。 |

|

| (4) M&A の活用 | 1 国内企業のM&A

商権の拡大に繋がる企業や当社が保有しない物流機能の獲得、ネットワークの拡充、設備の保守、メンテナンスに強みを持つ企業といったこれまでの方針に加え、設備移設の強化、ノウハウ、人材不足の補強、実輸送力強化のために M&A、資本・業務提携を活用する。

2海外企業のM&A グローバル物流事業拡大のため、ターゲットとするエリアにアセット及びネットワークを有する企業のM&A、資本・業務提携を行う。 |

|

| (5) CSRの推進 | 1 ガバナンスの強化

社会の CSR(企業の社会的責任)に対する関心は、ますます高まり、その範囲も広がりつつある。その変化に適切に対応できるよう、CSR推進体制を見直す。 また、経営の透明性を確保するため、IR 活動の充実を図ると共に、コーポレートガバナンス体制を強化する。 2コンプライアンス、リスクマネジメントの推進 海外展開の加速に伴い、グローバル物流事業拡大に対するリスク管理を強化していくとともに、国内外の課題に対して法務面から支援する体制を整備する。 3 持続可能な開発目標(SDGs)への対応 当社が将来にわたって継続し、さらに発展していくため、長期的な視点で社会のニーズを重視した経営と事業展開を行っていく。持続可能な開発目標 (SDGs)への取組みを通して、経営リスクの回避、社会への貢献を実現し、持続可能な企業を目指す。 |

(3)投資計画

設備投資:250億円

M&A:100億円

(4)資本政策

(配当性向)

株主還元を重要政策と位置付け、配当については、会社の業績と配当性向、自己資本利益率などを総合的に勘案し、長期的に安定した配当を継続することを基本方針とする。

配当性向は、5年間の連結ベース平均で20~30%程度を目途とする。

(5)経営目標

売上高、経常利益ともに3年間の年平均成長率は6.4%の予想。ROEは7%台で推移する。

20年3月期のROE9.0%は国際埠頭株式会社の株式を追加取得したことにより特別利益が発生し当期利益が増大するため。

<主要ポイント>

*設備移設の売上拡大

物流のみでなく構内作業及び機械荷役事業において培ってきた工場構内での原料、製品、重量物、精密機械等の移送、組立などを手掛けている同業は少ないため、競争優位性を発揮できる。

*国内拠点の増強

3年で250億円の設備投資、100億円のM&Aを着実に実施し、拠点間輸送の構築など、第6次中計での進捗遅れを取り戻す。

M&Aについては、2015年に日本電産株式会社から譲受した物流子会社である、現:丸全電産ロジステック株式会社のように、既に商圏を有するメーカーの物流子会社が効率的・効果的なM&Aであると考えている。

*人手不足・働き方改革

これも第6次中計では十分な成果を上げることができなかったIT・マテハン機器の導入及び人材の確保・育成について、より積極的に取り組む。

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 18名、うち社外3名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2019年7月2日

<基本的な考え方>

1.基本的な考え方

当社は激変する経営環境に対し迅速かつ的確に対応し、持続的な成長と中長期的な企業価値の向上を実現できる体制を確立するため、株主をはじめとするステークホルダーに対し経営の透明性をより高めるとともに、経営理念にも掲げております社会規範の遵守を励行し、コーポレート・ガバナンスの強化と充実に取り組むことが重要な経営課題であると位置づけております。

2.基本方針

(1)株主の権利・平等性の確保

当社は、法令に従い株主の権利及び平等性を確保するとともに外国人株主や少数株主に配慮し、株主がその権利を適切に行使することができる環境の整備に努めます。

(2)株主以外のステークホルダーとの適切な協働

当社は、会社の持続的な成長と中長期的な企業価値の創出を実現するためコンプライアンスを重視しつつ、株主、顧客、取引先、社会、従業員等の様々なステークホルダーの利益を考慮して適切な協働と良好な関係の維持に努めます。

(3)適切な情報開示と透明性の確保

当社は、会社の財務情報及び非財務情報について法令に基づく情報開示を適切に行うとともに、法令に基づく情報開示以外にも株主をはじめとするステークホルダーにとって有用性の高い情報については主体的に提供するよう努めます。

(4)取締役会等の責務

当社の取締役会は、株主に対する受託者責任・説明責任を踏まえ、会社の持続的な成長と中長期的な企業価値の向上を促進し、収益力・資本効率等の改善を図るため、

1.中期経営計画を策定し企業戦略の方向性を定める。

2.内部統制システム、リスク管理・コンプライアンス体制を整備し取締役のリスクテイクを支える。

3.社外取締役を複数選任することで取締役に対する実効性の高い監督体制を構築する。

4.社外監査役を過半数選任することで取締役の職務の執行に対する独立性の高い監査体制を構築する。

以上の4点をはじめとする役割・責務を適切に果たすよう努めます。

(5)株主との対話

当社は、会社の持続的な成長と中長期的な企業価値の向上のため、株主との建設的な対話を行い経営計画等の内容について明確に説明するとともに、株主からの意見、要望等は取締役会に報告し、経営に反映させるよう努めます。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| (補充原則 1-2-4)

電子行使や招集通知の英訳 |

当社では現在、議決権の電子行使及び招集通知の英訳を実施しておりませんが、今後、株主構成を勘案し機関投資家が議決権を行使しやすい環境づくり、海外株主に向け英文の情報開示の整備等について検討を行います。 |

| (補充原則 4-2-1) 経営陣の報酬決定 | 取締役報酬については、取締役会で一任を受けた代表取締役社長が、役員報酬規程に基づき、株主総会で決定された報酬の範囲内で、各取締役の職位や職務執行に対する評価、会社業績等を総合的に勘案し、他の代表取締役と協議の上、報酬額を決定しております。今後は、経営陣の報酬が、持続的な成長に向けた健全なインセンティブとして機能するように、検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

|

原則 |

開示内容 |

| (原則1-3)

資本政策の基本的な方針 |

(1)財務健全性の確保

当社は、持続的な成長と中長期的な企業価値の向上を目指すためには経営基盤を強化することが必要と考え、成長投資とリスクの許容ができる範囲内で自己資本の水準を保持することを基本とします。 上記の自己資本の水準は、現状では連結ベースで50%以上を考えています。

(2)持続的成長と企業価値向上のための投資 内部留保資金は、物流拠点の確保、保管設備の増強ならびに輸送力強化・環境対応のための車両・機械荷役装置への投資やM&Aによる事業拡大などに活用し、資本の効率向上に努めます。 自己資本利益率(ROE)は連結ベースで7%以上を安定的に達成できる企業体質を目指します。

(3)株主還元 配当につきましては、会社の業績と配当性向、自己資本利益率などを総合的に勘案し、長期的に安定した配当を継続することを基本方針としています。 配当性向は、5年間の連結ベース平均で20~30%程度を目途にしています。 自己株式取得は、財務状況を考慮しつつ市場環境や資本効率等を勘案し、必要に応じて検討します。 |

| (原則1-4)

政策保有株式の方針、議決権行使 |

当社は、企業価値を向上させるための中長期的な視点に立ち、今後の営業戦略上での取引関係の維持強化等を勘案し、政策的に必要とする株式については保有していく方針です。

保有の意義が必ずしも十分でないと判断される銘柄については、縮減を図ります。 個別の政策保有株式については、毎年、取締役会のモニタリング事項として、中長期的な視点に立ち事業戦略、取引先との事業上の関係などを定期的に確認し、保有継続の可否および株式数の見直しを行います。 議決権につきましては、発行会社における財務の健全性に悪影響を及ぼす場合、違法行為が発生した場合等における該当議案には反対するなど、発行会社の持続的成長並びに当社の中長期的な企業価値の向上につながるかどうかを判断基準として、適切に行使してまいります。 |

| (原則5-1)

株主との対話に関する方針 |

当社は、持続的な成長と中長期的な企業価値の向上に資するため、株主との対話を積極的に行い、意見や要望を経営に反映させ、株主の期待に応え広く社会に貢献することを経営理念に掲げております。そのため、総務部・経理部・経営企画部を中心に連携を取り、株主や投資家との対話の場を設けるなど、株主や投資家からの取材にも積極的に応じております。また、社内規程で内部者取引(インサイダー取引)防止規程を策定し、情報管理の徹底を図っています。

なお、大株主に対しましては、本決算・第2四半期決算等の説明を行っております。 |