経常収支の構造変化から考える日本円の需給

経常収支の構造変化から考える日本円の需給

-

- 経常黒字の中身は2000年代半ば以降、貿易収支の黒字から第一次所得収支の黒字に変化。

- 第一次所得収支の黒字は一般に再投資され円高要因になりにくい、最近はデジタル赤字に注目。

- デジタル赤字は円売り要因、旅行収支の黒字は円買い要因、円の需給ではサービス収支も重要。

経常黒字の中身は2000年代半ば以降、貿易収支の黒字から第一次所得収支の黒字に変化

ドル円は年初からドル高・円安が進み、足元で1ドル=155円に近づきつつあります。背景には、景気の底堅さを背景とする米利下げ期待の後退(ドル高要因)や、日銀が当面緩和的な金融環境を継続するとの見方(円安要因)などがあると思われます。ドル円は目先、日米の金融政策や金利差の動きに、敏感に反応する展開が予想されますが、今回のレポートでは、やや中期的な観点から、日本の経常収支の構造変化と円の需給について考えます。

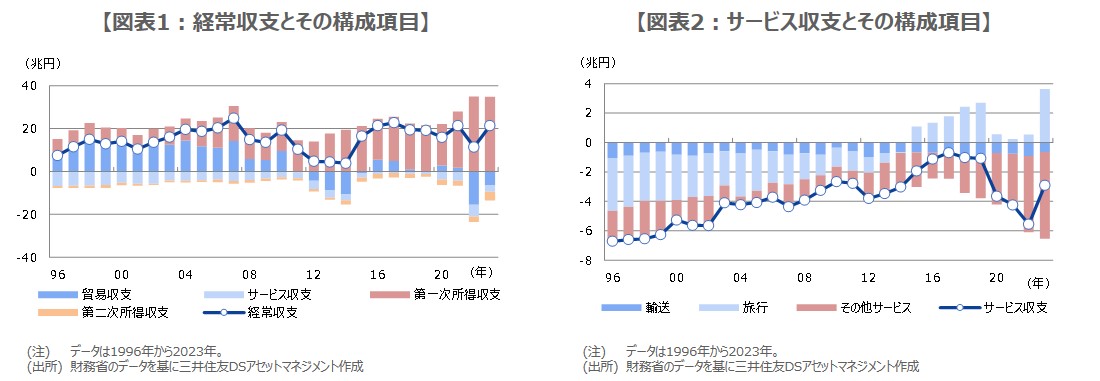

図表1は、1996年から2023年までの期間における、年間の経常収支とその構成項目の金額推移を示したものです。経常収支は1996年以降、黒字が続いていますが、構成項目をみると、2000年代前半までは貿易収支の黒字が多くを占めていたことが分かります。しかしながら、2000年代半ば以降は、貿易収支に代わって第一次所得収支の黒字が、経常収支の黒字をほぼ構成するようになりました。

第一次所得収支の黒字は一般に再投資され円高要因になりにくい、最近はデジタル赤字に注目

貿易収支の黒字が減少した要因として、海外生産比率の上昇による輸出の減少、原油価格の上昇による輸入の増加などが考えられます。なお、第一次所得収支とは、対外金融債権・債務から生じる利子・配当金などの収支状況です。第一次所得収支を構成する直接投資収支と証券投資収支は1996年以降、増加傾向にあるため、過去に行った対外直接投資や対外証券投資のリターンが積み上がり、第一次所得収支の黒字増加につながったと推測されます。

一般に、貿易収支の黒字は輸出超過であるため、為替市場で外貨売り・円買い取引が発生し、円高要因と考えられる一方、第一次所得収支の黒字は対外直接投資や対外証券投資のリターンであるため、海外で再投資されるケースが多く、円高要因にはなりにくいと考えられます。また、最近では、サービス収支のうち、海外企業のウェブ広告やクラウドなどデジタルサービスに支払う、「デジタル赤字」の拡大が注目されています。

デジタル赤字は円売り要因、旅行収支の黒字は円買い要因、円の需給ではサービス収支も重要

サービス収支は、輸送、旅行、その他サービスで構成され、1996年から2023年までの年間金額の推移は図表2の通りで、赤字基調にあります。デジタル赤字を計算する際によく用いられる、①著作権等使用料、②通信・コンピューター・情報サービス、③専門・経営コンサルティングサービスは、その他サービスに含まれますが、足元で、その他サービスの収支の赤字は増加傾向にあり、これは外貨買い・円売り要因となります。

旅行収支は赤字から黒字に転じていますが、これは日本から海外への旅行より、海外から日本への旅行が増えているためで、外貨売り・円買い要因となります。このように、日本はこの28年ほどで、「輸出で稼ぎ海外に旅行する」構造から「対外金融資産で稼ぎ、デジタルサービス料を払い、海外の訪日客で賑わう」構造へと変化したと判断されます。そのため、円の需給をみる上では、貿易収支に加え、サービス収支の中身も重要と思われます。

(2024年4月17日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会