日本コンピュータ・ダイナミクス(4783) 主要顧客取引拡大 増収増益

|

下條 治 社長 |

日本コンピュータ・ダイナミクス株式会社(4783) |

|

会社情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表者 |

下條 治 |

|

所在地 |

東京都品川区西五反田 4-32-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

990円 |

8,071,068株 |

7,990百万円 |

14.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

32.00円 |

3.2% |

105.31円 |

9.4倍 |

619.62円 |

1.6倍 |

*株価は6/16終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2023年3月期実績。DPS、EPSは2024年3月期予想。

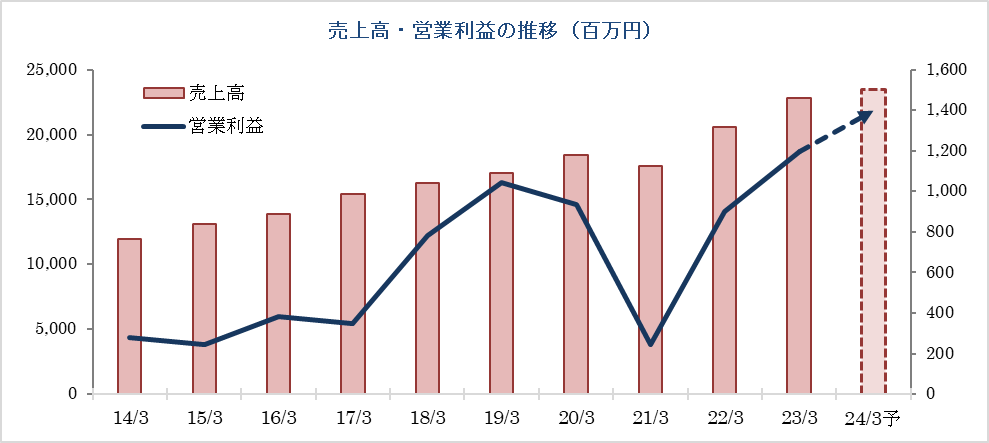

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2019年3月(実) |

17,007 |

1,045 |

1,089 |

615 |

77.45 |

14.00 |

|

2020年3月(実) |

18,390 |

936 |

953 |

648 |

81.62 |

14.00 |

|

2021年3月(実) |

17,563 |

242 |

388 |

145 |

18.11 |

14.00 |

|

2022年3月(実) |

20,550 |

902 |

956 |

458 |

56.78 |

14.00 |

|

2023年3月(実) |

22,853 |

1,195 |

1,212 |

672 |

83.31 |

20.00 |

|

2024年3月(予) |

23,500 |

1,400 |

1,400 |

850 |

105.31 |

32.00 |

(単位:百万円、円)

*予想は会社予想

日本コンピュータ・ダイナミクスの2023年3月期の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期決算

3.2024年3月期業績予想

4. 中期経営計画

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23/3期は11.2%増収、32.5%営業増益。システム開発事業が10.5%、サポート&サービス事業は13.0%、パーキングシステム事業が9.9%の増収。システム開発事業では主要顧客である保険会社との取引が拡大するとともに、会計シェアードサービス、ワークフロー導入案件も堅調に推移した。サポート&サービス事業においては、大手企業における情報システム部門業務のアウトソーシング案件の業務領域が拡大、クラウド関連等の新規案件も受注した。パーキングシステム事業においては、鉄道・商業施設利用の回復と、料金改定効果が寄与した。利益面では、売上総利益率が前期15.9%から16.8%に改善、人的資本等への投資を強化し販管費が増加したものの営業利益率は前期4.4%から5.2%に向上した。セグメント別にはパーキングシステム事業が大幅な増益。特別損失の計上があったが、親会社株主に帰属する当期純利益は同46.7%増の6億72百万円となった。

- 新たな中期経営計画初年度にあたる24/3期は前期比2.8%増収、17.1%営業増益を計画する。IT関連事業では、DXへの投資、セキュリティ意識の高まりなどを背景に、今後も顧客企業におけるIT投資の拡大が見込まれる。同社では、ITフルアウトソーシングの推進による既存顧客の領域拡大および新規顧客の獲得などに取り組む。パーキングシステム事業においては、収益性の安定化を目指し、料金改定の更なる推進や駐輪場運営のDX化など、事業の構造改革を加速させる。引き続き全社的な取り組みとして人的資本やDX推進に伴う戦略的投資の拡大を予定しているものの、各事業で利益率を改善させる考え。配当は、前期より12.00円/株増配の32.00円/株(うち中間配当16.00円/株)を予想。

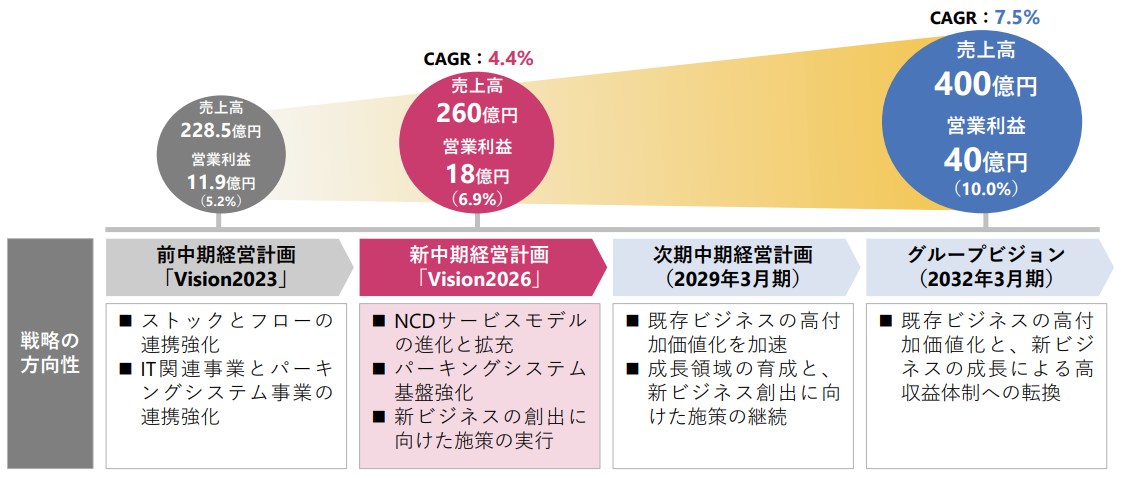

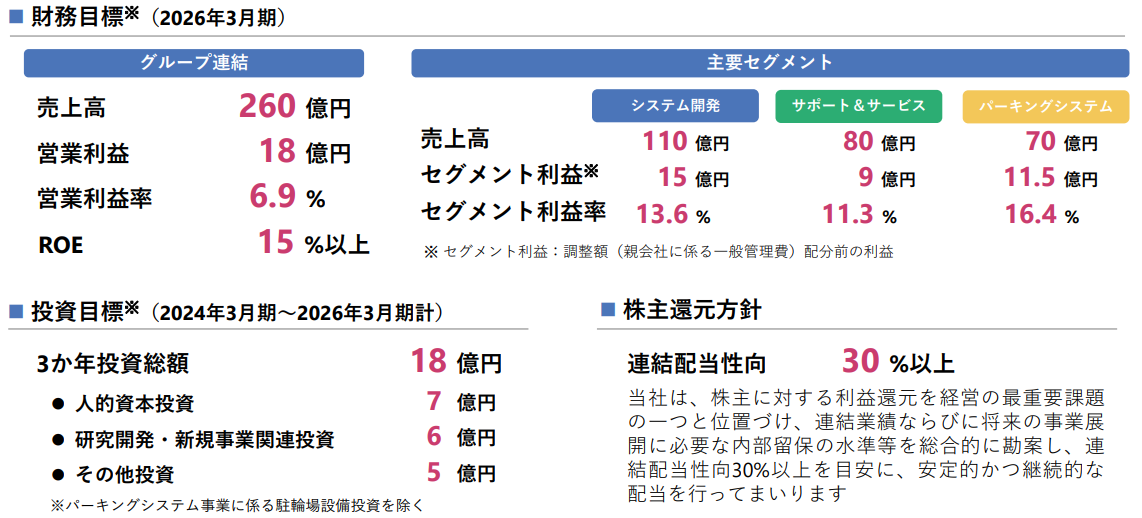

- 新中期経営計画「Vision2026」を発表した。2032年のビジョンとして掲げた売上高400億円、営業利益40億円からバックキャストして策定したもの。既存ビジネスの土台固めと長期的視点による投資を行い、飛躍に繋げる考え。26/3期に売上高260億円、営業利益18億円、ROE15%以上を目指す。基本方針は、①既存ビジネスの付加価値向上と新しいビジネスの創出による更なるNCDバリューの追求、②企業価値向上に向けた経営基盤の強化、③最適なグループ事業体制の再構築。また、株主還元として配当性向30%以上を目安に行う方針も示した。

- 前中期経営計画の最終年度にあたる23/3期はIT関連事業の成長継続とパーキングシステム事業の利益率改善が顕著に現れ2桁増収増益、計画を達成し着実な実績を残した。そして、待望の新中期経営計画「Vision2026」が発表された。パーキングシステム事業の回復に加え、IT関連事業では顧客企業のDX関連への投資意欲は引き続き旺盛である。売上成長は保守的な印象もあるが、今回の中期経営計画では利益率の改善に注力する方針。人的資本や研究開発・新規事業関連投資をこなしながら、いかに利益率を向上させていくかに注目したい。PERは低位にあり、配当性向30%以上と具体的な水準を示したことや、中期経営計画で掲げる利益水準(「Vision2026」を達成すれば、EPSは150円程度が想定される)を考慮すると株価はさらなる見直し余地があるだろう。

1.会社概要

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの保守・運用とテクニカルサポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運営を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、パーキングシステム事業では、電磁ロック式駐輪場の導入実績が国内最大級である。

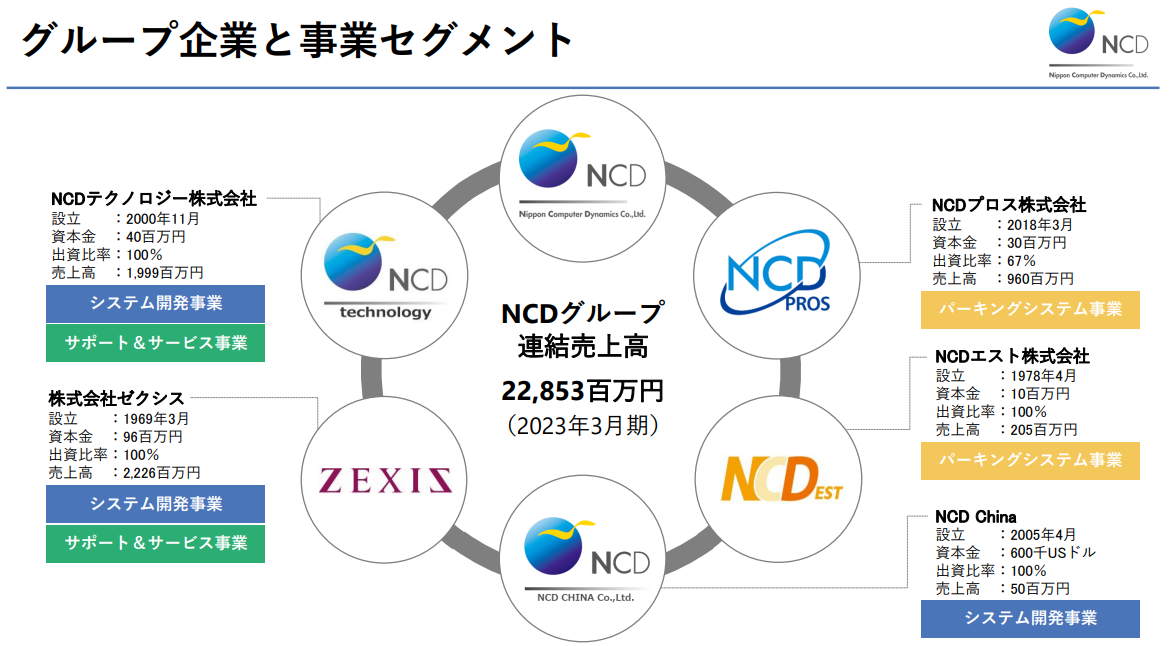

事業拠点は本社(東京都品川区)のほか、お台場オフィス(東京都江東区)、江東サービスセンター(東京都江東区)、福岡オフィス(福岡県福岡市)、小倉オフィス(福岡県北九州市)、長崎オフィス(長崎県長崎市。第2MSC(マネージドサービスセンター)を含む)、五島オフィス(長崎県五島市)を構えている。連結子会社は、国内にはIT関連事業を行うNCDテクノロジー(株)(東京都品川区)、主に関西エリアでIT関連事業を行う(株)ゼクシス(大阪府大阪市)、駐輪場管理・運用事業を行うNCDプロス(株)(東京都品川区)、九州でパーキングシステム事業を行うNCDエスト株式会社(福岡県福岡市)がある。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD CHINA)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。

日本コンピュータ・ダイナミクスのグループ概要

(同社提供資料より)

社名の”日本コンピュータ・ダイナミクス”には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

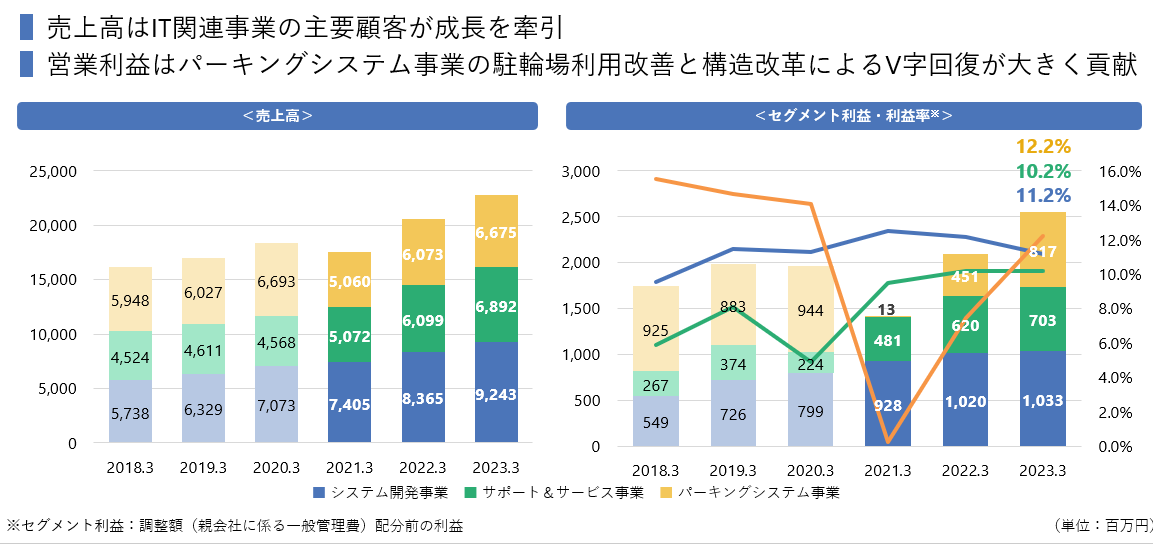

23/3期の売上構成比はシステム開発事業40.5%、サポート&サービス事業30.2%、パーキングシステム事業29.2%。営業利益の構成比はシステム開発事業40.5%、サポート&サービス事業27.5%、パーキングシステム事業32.0%。

【IT関連事業の概要】

■システム関連事業を祖業とした50年以上の豊富な実績

|

IT関連事業 「システム開発事業」セグメント 顧客の課題解決・戦略実行に最適なシステムの構築や各種パッケージ製品に関する導入支援などのソリューションサービスを提供

「サポート&サービス事業」セグメント システムの障害対応、テクニカルサポート、サービスデスク、運用管理、アウトソーシングまで、顧客のIT業務全般を幅広く確実にサポート

|

主要サービス ✓ITコンサル ITプロフェッショナル派遣によるコンサルティングやプロジェクト管理支援業務など ✓SIサービス 業務用アプリケーションの開発や保守など ✓パッケージ導入 奉行シリーズを中心としたパッケージ製品の導入 ✓ITインフラ 基幹システムの設計・構築・運用・監視 サービスなど ✓サービスデスク 業務用アプリケーションや基幹システムに関する問い合わせ窓口業務など |

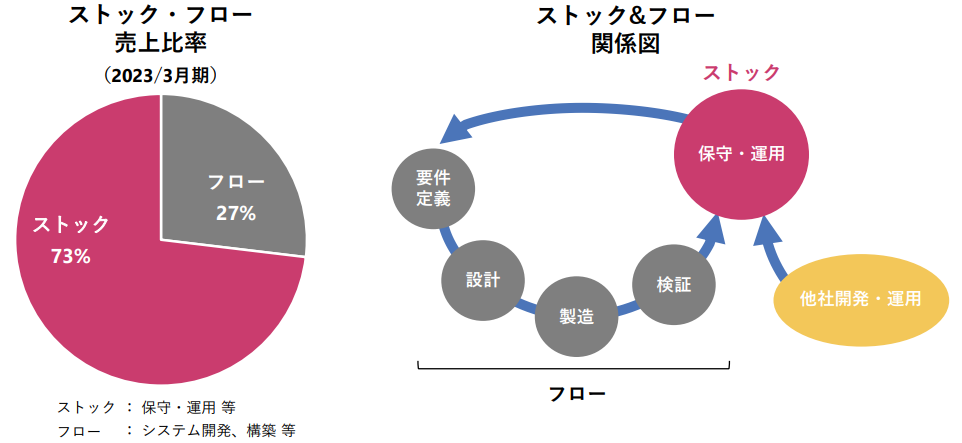

■開発から保守・運用までワンストップのビジネスモデル

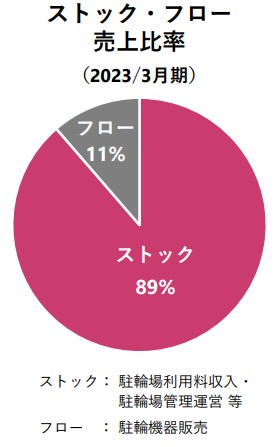

■ストック売上が7割以上を占める安定した収益構造

(同社提供資料より)

【IT関連事業の取引先】

■蓄積したノウハウ及び地方拠点の活用が評価され、大手生損保企業との取引が拡大

■今後も同業他社への横展開を推進

主な取引先と取引期間

| 50年以上の取引 | 高砂熱学工業、東京ガスグループ、パナソニックグループ |

| 30年以上の取引 | エスアールエル、西部ガスグループ、日本生命グループ、富士フイルムグループ

メットライフ生命 |

| 20年以上の取引 | KADOKAWA、商船三井、電通グループ、ニッスイ、福岡県庁 |

| 10年以上の取引 | 大阪府農協電算センター、九電工、ソニーグループ、東京海上日動火災

東京鐵鋼、マニュライフ生命、ヤクルト本社 |

| 近年の取引 | エラストミックス、FWD生命、オリックス生命

JTBアセットマネジメント、匠大塚、ベイシアグループソリューションズ ベネッセコーポレーション、みずほフィナンシャルグループ 三菱商事ライフサイエンス、LIXILグループ他 |

(2023年4月1日時点)

(同社資料を元にインベストメントブリッジ作成)

【システム開発事業の強み】

| ■大手顧客との長期取引を背景とした案件獲得

・既存顧客の深耕 ストック業務の実績評価を受け、既存顧客で新領域獲得 ・新規顧客への横展開 生保業界で培ったノウハウを活用し、新規顧客獲得へ展開

■豊富な実績を活かしたパッケージ導入が好評 ・同社累計の導入件数は691社 ・奉行シリーズ※の導入実績が評価され、「OBC Partner Award 2022」において「OBC Partner of the Year」を受賞 ・大企業の会計シェアードサービスの需要が旺盛

※奉行シリーズ:オービックビジネスコンサルタント(OBC)の国内有数のERPソフト |

(同社提供資料より) |

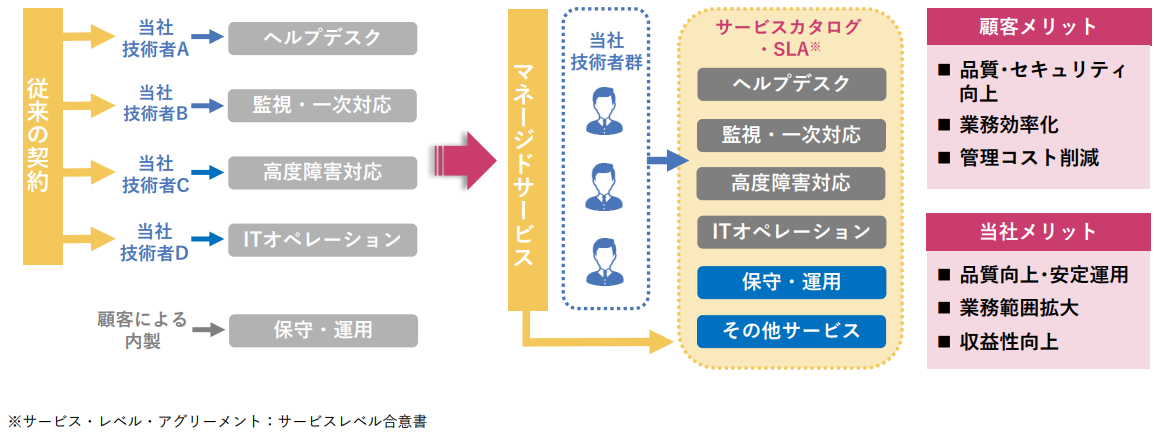

【サポート&サービス事業の強み】

■マネージドサービスセンターの活用

| ・東京と長崎の拠点間の密な業務コミュニケーションによる 24時間×365日監視体制が可能

・災害時等におけるBCP(事業継続計画)にも対応 ・小規模な開発から保守・運用までワンストップで対応

|

(同社提供資料より) |

■大規模案件に対応可能な豊富なノウハウの蓄積

・保険会社を中心に、システム基盤運用、サービス運用、ヘルプデスクを他社へ横展開

■Amazon Web Services、Microsoft Azure等のクラウドサービス導入支援が好調

■他社構築アプリケーションの保守・運用にも対応

【マネージドサービス(全体像)】

■包括的なサービス提供ができるマネージドサービスを推進し、高付加価値ビジネスモデルへ転換

(同社提供資料より)

【IT関連事業のトピックス】

保険会社におけるマネージドサービス契約の更新と拡大

・広範囲なインフラ領域の運用業務において、マネージドサービス契約を3年間更新

・アプリケーション領域の開発・保守において業務範囲を拡大、インフラ領域と連携したシームレスな保守・運用体制の実現を目指す

大手製造業における開発・保守領域を拡大

・グループ全体を対象としたクラウドベースの経営情報分析システムの構築など、基幹システム刷新プロジェクトに参画し、開発・保守ともに領域を拡大

クラウド人材の拡充

・サポート&サービス事業の過半数のエンジニアがクラウド関連資格取得者

・今後さらにクラウド人材を拡充し、顧客のDXやクラウドシフトの推進に貢献

【パーキングシステム事業の歩み】

■IT×駐輪場プラットフォームのパイオニア

| ・1992年・・・二次元コードを活用し、自治体の月極駐輪場のIT化に着手

・1997年・・・パーキングシステム事業を開始 ・2013年・・・駐輪場管理台数が30万台を突破 ・2019年・・・キャッシュレス決済機能を導入、コロナ対策としても好評価 ・2021年・・・江戸川区、大阪市、神戸市での管理台数が増加、全国で60万台を突破

2023年4月1日現在 駐輪場管理台数660,768台 現場数2,161箇所

|

(同社提供資料より) |

【パーキングシステム事業の概要】

■用途に応じた利便性の高いサービスを展開

|

|

| ・同社駐輪場の主力ブランド

・放置自転車問題を解決する電磁ロック式駐輪場システム ・街全体を視野に入れた総合コンサルティングで地域に貢献 |

・ITにより駐輪場管理運営を省力化し、効率的な経営を可能に

・狭小地活用も可能な月極駐輪場 ・1都3県を中心に全国に展開、拡大中 |

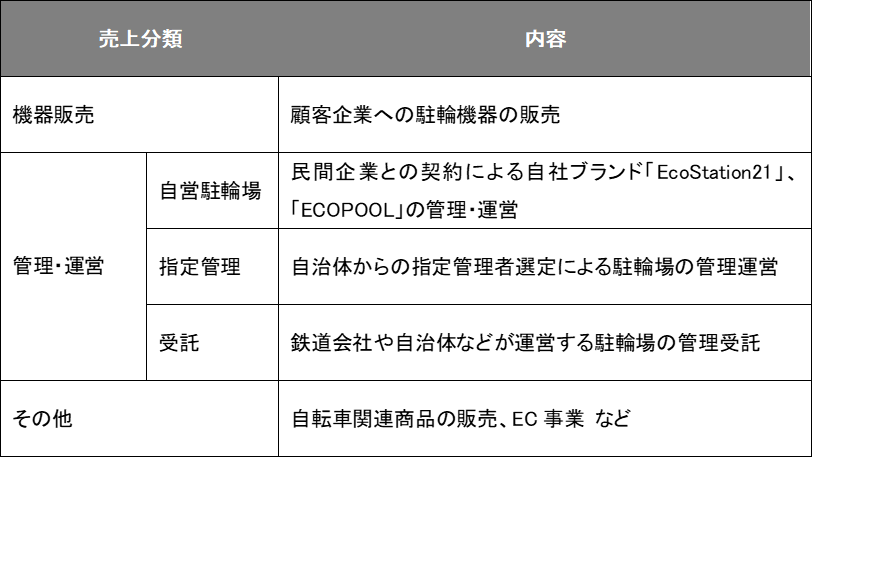

【パーキングシステム事業のビジネスモデル】

■売上構成は主に駐輪機器販売と駐輪場の管理運営

(同社提供資料より)

【パーキングシステム事業の取引先】

■幅広い顧客層と多様な駐輪場モデル

主要取引先

| 自治体 | 荒川区、大田区、葛飾区、北区、渋谷区、新宿区、杉並区、世田谷区、台東区、中央区、豊島区、中野区、練馬区、朝霞市、市川市、川口市、狛江市、習志野市、府中市、横浜市、和光市、福岡市 他

(以下は指定管理者に選定)板橋区、江戸川区、江東区、品川区、港区、目黒区、柏市、川崎市、さいたま市、相模原市、立川市、多摩市、戸田市、京都市、名古屋市 |

・財務健全性や管理運営の品質面で高評価

・関西、中部、九州地区等にも展開 |

| 商業施設 他 | アトレ、イオンリテール、イトーヨーカ堂、大丸松坂屋、コモディイイダ、ザイマックス、住友不動産、西友、ダイエー、タイムズ24、高島屋、東急ストア、東急不動産、東神開発、野村不動産、パルコ、ビックカメラ、丸井、三井不動産、三越伊勢丹、ヨドバシカメラ 他 | ・キャッシュレス決済等、IT技術を付加した提案 |

| 鉄道事業者 | 小田急電鉄、京王電鉄、京成電鉄、京浜急行電鉄、相模鉄道、首都圏新都市鉄道、西武鉄道、秩父鉄道、東急電鉄、東武鉄道、東日本旅客鉄道 他 | ・主要鉄道事業者を網羅 |

| その他団体等 | 川崎市交通安全協会、北区シルバー人材センター、相模原市まち・みどり公社、

世田谷区シルバー人材センター、練馬区環境まちづくり公社、まちづくり三鷹、横浜市交通安全協会 |

・各種団体との連携により地域社会へ貢献 |

(2023年4月1日時点) ※指定管理者:公の施設の管理を行わせるために期間を定めて指定する団体

(同社資料を基にインベストメントブリッジ作成)

2.2023年3月期決算

(1)連結業績

|

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

売上高 |

20,550 |

100.0% |

22,853 |

100.0% |

+11.2% |

23,000 |

-0.6% |

|

売上総利益 |

3,257 |

15.9% |

3,840 |

16.8% |

+17.9% |

- |

- |

|

販管費 |

2,354 |

11.5% |

2,644 |

11.6% |

+12.3% |

- |

- |

|

営業利益 |

902 |

4.4% |

1,195 |

5.2% |

+32.5% |

1100 |

+8.7% |

|

経常利益 |

956 |

4.7% |

1,212 |

5.3% |

+26.7% |

1130 |

+7.3% |

|

親会社株主に帰属する当期純利益 |

458 |

2.2% |

672 |

2.9% |

+46.7% |

600 |

+12.1% |

(単位:百万円)

※数値にはインベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

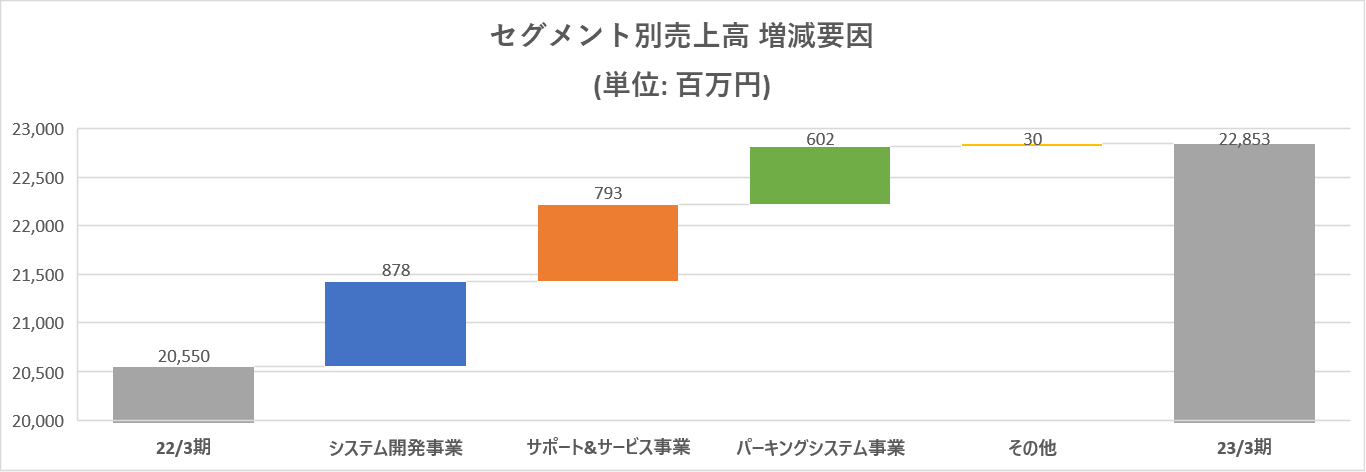

前期比11.2%増収、32.5%営業増益

売上高は前期比11.2%増の228億53百万円。システム開発事業が10.5%、サポート&サービス事業は13.0%、パーキングシステム事業が9.9%の増収。システム開発事業では主要顧客である保険会社との取引が拡大するとともに、会計シェアードサービス、ワークフロー導入案件も堅調に推移した。サポート&サービス事業においては、大手企業における情報システム部門業務のアウトソーシング案件の業務領域が拡大、クラウド関連等の新規案件も受注した。パーキングシステム事業においては、鉄道・商業施設利用の回復と、料金改定効果が寄与した。

情報サービス業界においては、企業のIT投資の重要性がより一層高まっている。自転車駐輪場業界においては、駐輪場利用状況は、行動制限の緩和などに伴い外出機会が増加したことにより、改善した。

営業利益は前期比32.5%増の11億95百万円。売上総利益率が前期15.9%から16.8%に改善、人的資本等への投資を強化し販管費が増加したものの営業利益率は前期4.4%から5.2%に向上した。セグメント別にはパーキングシステム事業が大幅な増益。経常利益は同26.7%増の12億12百万円。駐輪場設備に係る減損損失や確定拠出年金制度への移行に伴う特別損失の計上があったが、親会社株主に帰属する当期純利益は同46.7%増の6億72百万円となった。

(2)セグメント別動向

セグメント別売上高・セグメント利益

|

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

|

システム開発事業 |

8,365 |

40.6% |

9,243 |

40.5% |

+10.5% |

|

サポート&サービス事業 |

6,099 |

29.7% |

6,892 |

30.2% |

+13.0% |

|

パーキングシステム事業 |

6,073 |

29.6% |

6,675 |

29.2% |

+9.9% |

|

その他 |

11 |

0.1% |

41 |

0.2% |

+262.2% |

|

連結売上高 |

20,550 |

100.0% |

22,853 |

100.0% |

+11.2% |

|

システム開発事業 |

1,020 |

48.8% |

1,033 |

40.5% |

+1.2% |

|

サポート&サービス事業 |

620 |

29.6% |

703 |

27.5% |

+13.5% |

|

パーキングシステム事業 |

451 |

21.6% |

817 |

32.0% |

+81.1% |

|

その他、調整額 |

-1,189 |

- |

-1,358 |

- |

- |

|

営業利益 |

902 |

100.0% |

1,195 |

100.0% |

+32.5% |

(単位:百万円)

*営業利益の構成比は報告セグメントの対利益合計比

*インベストメントブリッジが開示資料を基に作成

システム開発事業は、売上高92億43百万円(前期比10.5%増)、営業利益10億33百万円(同1.2%増)。保険会社の新商品のシステム開発案件を獲得したことに加え、業務効率化やコスト削減意識の高まりを背景とした、会計シェアードサービスやワークフローシステム導入案件の獲得や進行により、前年同期比で増収となった。利益面では、新規案件の開始に伴う人件費等の先行コストが発生し、微増益にとどまった。

サポート&サービス事業は、売上高68億92百万円(前期比13.0%増)、営業利益7億3百万円(同13.5%増)。大企業の情報システム部門のアウトソーシング案件において、業務領域が拡大した。また、保険会社のクラウド関連等の新規案件を受注したことにより、増収となった。利益面では、増収効果に加え、スポット案件の取り込みなどにより増益となった。

パーキングシステム事業は、売上高66億75百万円(前期比9.9%増)、営業利益8億17百万円(同81.1%増)。機器販売については、半導体不足による機器調達への影響は収束に向かったものの、前期比では下回った。一方、駐輪場利用料収入は、鉄道および商業施設利用の回復に加え、料金改定の効果も寄与したことにより、感染症による行動制限等がなかった20/3期の水準を上回った。利益面では、感染症の影響を受けていた委託元の収支が改善し、駐輪場管理運営に係る収入が増加した。また、料金改定等により主に自営駐輪場の採算性が改善した。加えて、グループ子会社を活用した外部委託業務の内製化に努めたことなどもあり、大幅な増益となった。

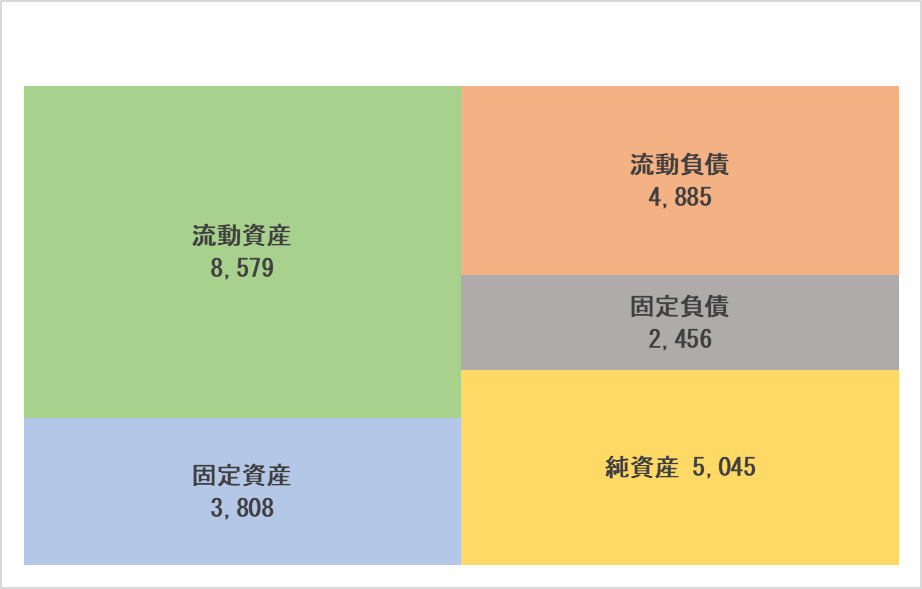

(3)財政状態及びキャッシュ・フロー

財政状態

|

|

22年3月 |

23年3月 |

22年3月 |

23年3月 |

|

|

現預金 |

3,928 |

3,913 |

仕入債務 |

929 |

1,010 |

|

売上債権 |

2,945 |

3,608 |

短期借入金 |

807 |

807 |

|

流動資産 |

7,949 |

8,579 |

流動負債 |

4,721 |

4,885 |

|

有形固定資産 |

1,421 |

1,486 |

退職給付に係る負債 |

1,262 |

1,224 |

|

無形固定資産 |

223 |

239 |

固定負債 |

2,701 |

2,456 |

|

投資その他 |

2,295 |

2,082 |

純資産 |

4,468 |

5,045 |

|

固定資産 |

3,941 |

3,808 |

負債・純資産合計 |

11,890 |

12,387 |

(単位:百万円)

*インベストメントブリッジが開示資料を基に作成。

23/3期末の総資産は前期末比4億96百万円増加し、123億87百万円となった。増加した主なものは、売掛金5億92百万円及びリース資産(純額)1億円。一方、減少した主なものは、リース債権及びリース投資資産1億13百万円であった。負債は、前期末比80百万円減少し、73億42百万円となった。減少した主なものは、未払法人税等2億48百万円及びリース債務60百万円。一方、増加した主なものは、賞与引当金2億8百万円及び株式報酬引当金1億25百万円であった。純資産は、前期末比5億76百万円増加し、50億45百万円となった。

自己資本比率は前期末37.3%から40.4%と3.1%改善した。

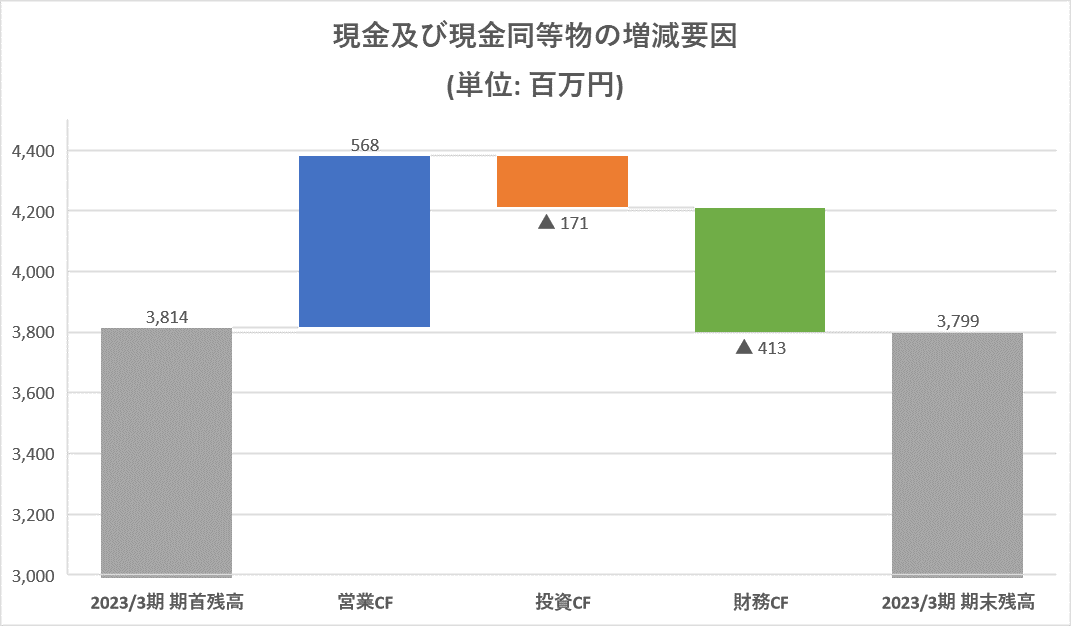

キャッシュ・フロー(CF)

|

22/3期 |

23/3期 |

前期比 |

||

|

営業キャッシュ・フロー |

1,918 |

568 |

-1,350 |

-70.4% |

|

投資キャッシュ・フロー |

-48 |

-171 |

-123 |

– |

|

フリー・キャッシュ・フロー |

1,870 |

396 |

-1,473 |

-78.8% |

|

財務キャッシュ・フロー |

-779 |

-413 |

+366 |

– |

|

現金及び現金同等物期末残高 |

3,814 |

3,799 |

-15 |

-0.4% |

* 単位:百万円

*インベストメントブリッジが開示資料を基に作成。

23/3期末における現金及び現金同等物は、前期末比15百万円減少して37億99百万円となった。

営業CFは5億68百万円の流入(前期は19億18百万円の流入)。主な流入要因は、税金等調整前当期純利益9億83百万円、減価償却費3億37百万円、賞与引当金の増加額2億8百万円、及び減損損失1億36百万円。一方、主な流出要因は、売上債権の減少額6億61百万円及び法人税等の支払額6億26百万円。

投資CFは1億71百万円の流出(前期は48百万円の流出)。主な流出要因は、有形固定資産の取得による支出5億40百万円。一方、主な流入要因は、有形固定資産の売却による収入4億73百万円。

財務CFは4億13百万円の流出(前期は7億79百万円の流出)。主な流出要因は、リース債務の返済による支出3億2百万円及び配当金の支払額1億10百万円であった。

※2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、この差異を翌期1年間で償却するため。これら特殊要因を除外すると増益である。2021年3月期はパーキングシステム事業において感染症の影響を大きく受けた。

3.2024年3月期業績予想

(1)連結業績

|

|

23/3期 実績 |

構成比 |

24/3期 予想 |

構成比 |

前期比 |

|

売上高 |

22,853 |

100.0% |

23,500 |

100.0% |

+2.8% |

|

営業利益 |

1,195 |

5.2% |

1,400 |

6.0% |

+17.1% |

|

経常利益 |

1,212 |

5.3% |

1,400 |

6.0% |

+15.5% |

|

親会社株主に帰属する当期純利益 |

672 |

2.9% |

850 |

3.6% |

+26.4% |

(単位:百万円)

24/3期は、前期比2.8%増収17.1%営業増益を見込む

24/3期は新たな中期経営計画「Vison2026」初年度にあたる(詳細は後述)。24/3期の予想売上高は前期比2.8%増の235億円。IT関連事業では、DXへの投資が顧客企業のビジネス変革の手段として定着しつつある。また、セキュリティ意識の高まりなどを背景にクラウドサービスの普及が進んでいることや、IT人材不足の解消やBCP対策のためシステムの運用・保守業務等をアウトソーシングする動きが見られる。こうしたことなどから、今後も顧客企業におけるIT投資の拡大が見込まれる。同社では、ITフルアウトソーシングの推進による既存顧客の領域拡大および新規顧客の獲得などに取り組む。パーキングシステム事業においては、足元では駐輪場利用料収入は、感染症拡大前の水準まで回復した。しかし、働き方の多様化に伴う行動変容など、今後も外部環境に起因するリスクが懸念されるため、環境変化や需要変動に柔軟に対応できるビジネスモデルへの転換が必要となる。同社では、収益性の安定化を目指し、料金改定の更なる推進や駐輪場運営のDX化など、事業の構造改革を加速させる。また、駐輪場用地となり得る土地オーナーに対する営業活動を強化し、ストック売上の拡大に取り組む。さらには、市場ニーズにマッチした利便性の高い無人駐輪場や、多様なモビリティに対応する次世代駐輪場の拡大などサービスの高付加価値化にも取り組む。

営業利益は17.1%増の14億円を計画する。引き続き全社的な取り組みとして人的資本やDX推進に伴う戦略的投資の拡大を予定しているものの、各事業で利益率を改善させる考え。

配当は、前期より12.00円/株増配の32.00円/株(うち中間配当16.00円/株)の予想。配当性向は30.4%となる予想。尚、今期より新たに配当性向30%以上を目指す方針を示した。

(2)セグメント別業績見通し

| (単位:百万円) | 23/3期実績 | 24/3期予想 | 増減額 | 増減比 | |

|

システム開発事業 |

売上高 |

9,243 |

9,650 |

+406 |

+4.4% |

| セグメント利益 |

1,033 |

1,250 |

+216 |

+21.0% |

|

| セグメント利益率 |

11.2% |

13.0% |

– |

+1.8pt |

|

|

サポート& サービス事業 |

売上高 |

6,892 |

7,150 |

+257 |

+3.7% |

| セグメント利益 |

703 |

803 |

+99 |

+14.2% |

|

| セグメント利益率 |

10.2% |

11.3% |

– |

+1.1pt |

|

|

パーキング システム事業 |

売上高 |

6,675 |

6,700 |

+24 |

+0.4% |

| セグメント利益 |

817 |

920 |

+102 |

+12.5% |

|

| セグメント利益率 |

12.2% |

13.7% |

– |

+1.5pt |

|

※売上高:セグメント間取引消去後の外部顧客への売上高

※セグメント利益:調整額(親会社に係る一般管理費)配分前の利益

(3)各部門 主要戦略

IT関連事業

■サービスメニュー拡充によるNCDサービスモデルの進化

■マネージドサービスの適用拡大によるITフルアウトソーシングの推進

■中途採用強化、リスキル促進による高度IT人材の育成

パーキングシステム事業

■ECOPOOLの機能拡充と次世代駐輪サービスの導入推進

■自治体戦略の見直しによる収支改善

■戦略企画部門の機能強化

コーポレート部門

■マテリアリティへの取り組み強化による経営への本格実装

■人材の確保・育成をはじめとした人材マネジメント力強化

■グループ全社でのコンプライアンス・リスク管理体制の強化

4.中期経営計画

(1)中期経営計画「Vision2023」の振り返り

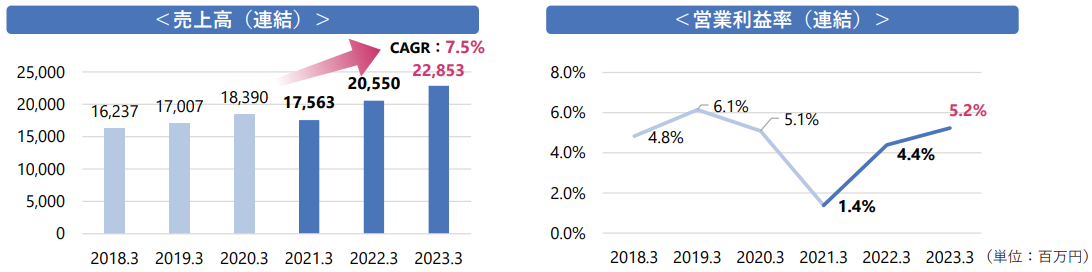

連結業績の推移

■売上高、営業利益ともに過去最高を更新し修正計画を達成も、営業利益率は当初計画に及ばず

|

|

当初計画 |

修正計画※ |

23/3期実績 |

差異 |

達成率 |

|

売上高 |

20,000 |

21,000 |

22,853 |

+1.853 |

108.8% |

|

営業利益 |

1,200 |

1,000 |

1,195 |

+195 |

119.6% |

|

営業利益率 |

6.0% |

4.8% |

5.2% |

+0.4pt |

– |

|

ROE |

15.0% |

12.0%以上 |

14.3% |

+2.3% |

– |

※22年5月公表 修正計画値

(同社提供資料より)

主要セグメント別業績

■売上高はIT関連事業の主要顧客が成長を牽引

■営業利益はパーキングシステム事業の駐輪場利用改善と構造改革によるV字回復が大きく貢献

(同社提供資料より)

重要施策の振り返り

■各部門の施策において一定の成果をあげるも、事業部間連携、新規事業の創出については課題を残す

|

基本方針 |

主な成果 |

|||

|

バリュー |

NCDバリューの追求と更なる進化 |

⇒ |

IT関連事業では、特にインフラ保守・運用領域を中心にNCDサービスモデルの構築が進み、大型案件獲得に寄与パーキングシステム事業では、ECOPOOLの導入が拡大、20年3月比で管理台数は約1.4倍(+26,538台) | |

|

ドメイン |

NCDの特色を生かした事業ドメインの一層の拡大 |

⇒ |

IT関連事業では、既存顧客の領域拡大が大きく進行、売上高の大幅な目標達成に貢献パーキングシステム事業は、新たに3自治体(4プロジェクト)の指定管理者に選定され、ドメインを拡大 | |

|

体制 |

事業体制の強化グループフォーメーションの最適化 |

⇒ |

IT関連事業、パーキングシステム事業ともにグループ会社間の役割を見直し、体制を最適化グループガバナンスの強化や、人的資本経営を始めとしたサステナビリティ推進を本格化 |

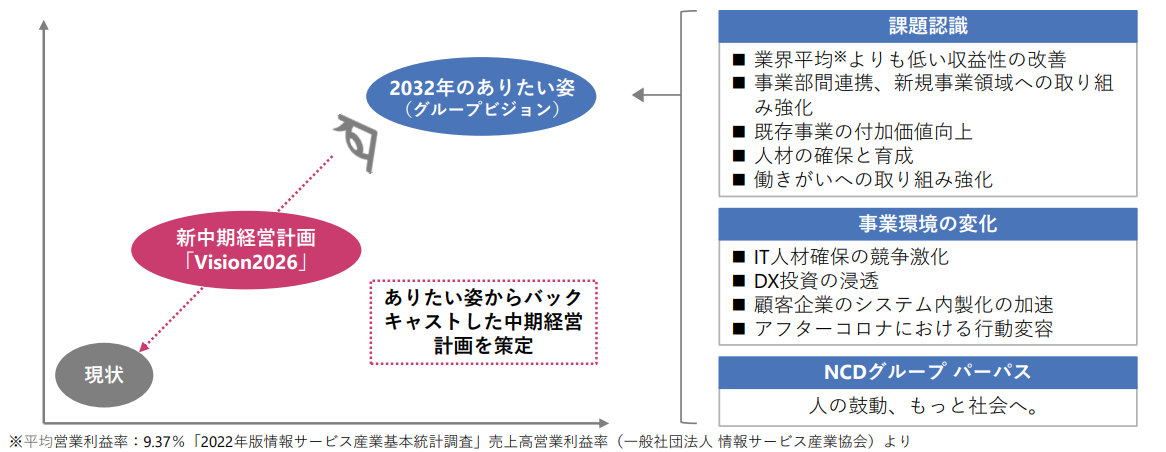

(2)新中期経営計画「Vision2026」の概要

新中期経営計画の方向性

■持続的成長と企業価値向上を目指して、2032年のありたい姿(グループビジョン)を検討

■ありたい姿からバックキャストした新中期経営計画「Vision2026」を策定

(同社提供資料より)

NCDグループビジョン

|

ワクワク・イキイキと働く環境を通して、 お客様や社会と共に、より多くの価値を創造する企業へ

基本方針 ✓より収益性の高い企業への変革を図り、NCDグループの持続的成長へ繋げる ✓新しい事業領域への挑戦により、第3の事業柱を構築する ✓NCDグループで働くことに幸せを感じ、かつ成長することのできる、“Well-being カンパニー”を目指す 数値目標(2032年3月期) 売上高 400億円 営業利益 40億円(10.0%) |

「Vision2026」の位置付け

■既存ビジネスの土台固めと長期的視点による投資を行い、2032年に向けた飛躍に繋げる

(同社提供資料より)

「Vision2026」数値目標

■26/3期に売上高260億円、営業利益18億円、ROE15%以上を目指す。

(同社提供資料より)

「Vision2026」基本方針

|

基本方針 ✓既存ビジネスの付加価値向上と新しいビジネスの創出による更なるNCDバリューの追求 ・IT関連事業とパーキングシステム事業の更なる連携強化 ・新規事業創出の制度化による、第3の事業柱構築に向けた新しいビジネスの追求

✓企業価値向上に向けた経営基盤の強化 ・サステナビリティ経営の推進 ・人材の価値を最大限に引き出す人的資本経営への取り組み強化 ・DXの推進によるビジネス変革と持続的成長への貢献

✓最適なグループ事業体制の再構築 ・事業シナジーを最大化する組織体制の追求 |

各部門基本方針サマリー

|

Vision2026の基本方針 |

グループビジョン実現への方向性 |

|||

|

IT関連事業 |

・提供サービス・顧客基盤・体制の強化

・アウトソーシングビジネスの更なる拡大 |

⇒ |

・高付加価値サービス提供型への変革

・ITフルアウトソーサーとしてユニークなポジションを確立 |

|

|

パーキング システム事業 |

・構造改革プロジェクトの完遂による収益基盤の安定化

・提案型ビジネスの推進と新サービスの提 供を通じた高付加価値ビジネスの創出 |

⇒ |

・リーディングカンパニーとして、強固な地位を確立

・駐輪場事業で培った強み・ノウハウを新しい事業領域へ展開 |

|

|

コーポレート 部門 |

・サステナビリティ経営の推進

・人的資本経営への取り組み強化 ・ガバナンス態勢の高度化 |

⇒ |

・人的資本経営への取り組み強化による、人材戦略の主導

・プライム上場企業に求められるガバナンス水準の整備 |

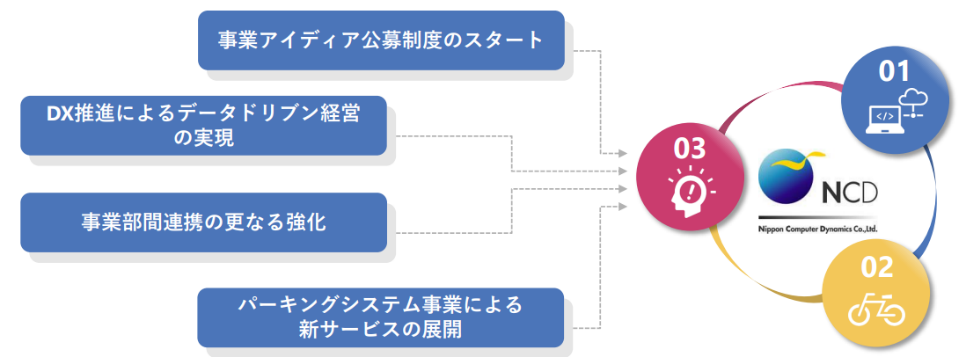

新規事業創出に向けた戦略

■事業アイディア公募制度をはじめ、新規事業創出に繋がる多方面的な取り組みを展開

■グループビジョン実現に向け「第3の事業柱」の構築を目指す

(同社提供資料より)

サステナビリティ経営の本格実装

■マテリアリティを各部門施策に反映し、KPIのモニタリングをスタート

■非財務情報開示の拡充へ向けた取り組みを強化

| マテリアリティ | 主要施策 |

KPI |

|

| ①カーボンニュートラル実現への貢献

・DXの推進 ・高付加価値な駐輪サービスの提供 |

⇒ |

・高度DX人材の育成

・多様なモビリティへ対応した駐輪場の導入 |

・DX人材研修の実施

・導入件数 |

| ②安心・安全で豊かな社会づくり

・レジリエントな社会インフラの提供 ・地方創生への貢献 |

⇒ |

・クラウド案件の獲得

・地方拠点活用による就労機会の創出 |

・クラウド資格保有率

・地方拠点人員数 |

| ③多様な人材が活躍できる社会へ

・ダイバーシティ&インクルージョンの推進 ・働きやすさと働きがいの両立 ・次世代リーダーの育成 |

⇒ |

・女性活躍推進の継続

・エンゲージメントの向上 ・自律的キャリア形成プログラムの充実 |

・女性管理職比率

・男性育児休業取得率 ・研修制度の再整備 |

| ④社会からの信頼を

・ガバナンス体制の高度化 ・コンプライアンスの推進 ・適切なリスクマネジメント |

⇒ |

・人権デュー・ディリジェンスの実施

・コンプライアンス委員会の実効性向上 ・マネジメントシステムの再構築 |

・人権DD実施

・研修受講率 ・ERMの体制構築 |

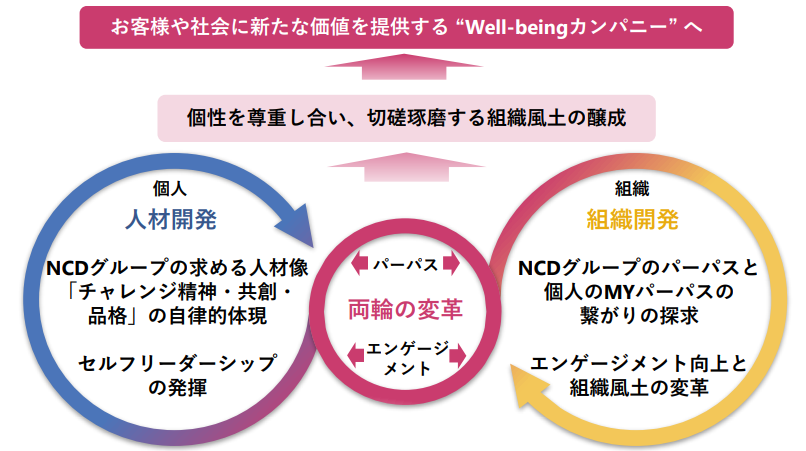

人的資本経営への取り組み強化

■人材戦略の基本コンセプトとして「自律的なキャリア形成と対話を通じた組織風土の変革」を掲げ、人材開発と組織開発を両輪とした人材マネジメントの変革を図る

(同社提供資料より)

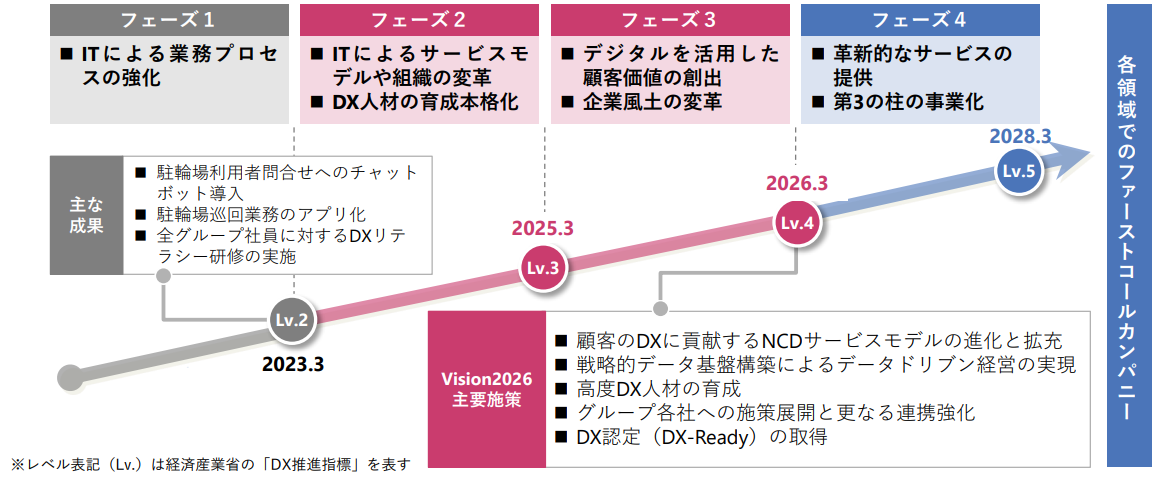

DX戦略

■DXの推進による既存ビジネスモデルの高付加価値化と、事業基盤の更なる高度化を図る

(同社提供資料より)

商号変更

■創業の精神を継承しつつ、パーパスの実現に向け今後もグループ企業が一体となり、ブランド価値向上・持続的成長を目指すという決意のもと、2024年1月1日付で商号を変更予定(6月28日開催予定の同社定時株主総会に付議)。

(同社提供資料より)

5.今後の注目点

前中期経営計画の最終年度にあたる23/3期はIT関連事業の成長継続とパーキングシステムシステム事業の利益率改善が顕著に現れ2桁増収増益、計画達成し着実な実績を残した。そして、前回レポートでも言及した、待望の新中期計画「Vision2026」が発表された。パーキングシステム事業の回復に加え、IT関連事業では顧客企業のDX関連への投資意欲は引き続き旺盛である。売上成長は保守的な印象もあるが、今回の中期経営計画では利益の改善に注力する方針。人的資本や研究開発・新規事業関連投資をこなしながら、いかに利益率を向上させていくかに注目したい。尚、「Vision26」を達成すれば、EPSは150円程度が想定される。

連続の2桁増益予想を受けて決算発表後に株価は上昇したものの、依然としてPERは低位。配当性向30%以上と具体的に水準を示したことや、中期経営計画で掲げる利益水準(「Vision2026」を達成すれば、EPSは150円程度が想定される)を考慮すると株価はさらなる見直し余地があるだろう。

株主還元策として株主優待制度を導入、保有株式数に応じて付与するほか、長期優遇制度の導入も行っている。

贈呈品 : クオカード

(同社提供資料より)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿の記録により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員除く) | 9名、うち社外5名 |

| 監査等委員 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年6月28日

<基本的な考え方>

同社のコーポレート・ガバナンスに関する基本的な考え方は、「ユニークな技術とサービスにより、明るい未来に貢献する」という経営理念のもと、全てのステークホルダーの期待に誠実に応え、経営の健全性、透明性、効率性を確保していくことが、同社グループの持続的な成長と中長期的な企業価値の向上に不可欠であると認識し、経営上の重要課題としてコーポレート・ガバナンスの充実を図ることとしている。

<実施しない主な原則とその理由>

【補充原則3-1-2 (情報開示の充実 英語での情報開示)】

同社株主における機関投資家や海外投資家の比率は相対的に低い状況にあることより、株主総会招集通知を除いては、英語での情報の開示・提供は実施していない。今後は、株主構成等の推移や同社の事業展開を踏まえ、必要性に応じ、対応を検討する。

【補充原則5-2-1】

同社は、中期経営計画において連結売上高、連結営業利益、ROE を財務目標数値として公表しており、 決算説明会や個別のミーティング等を通じ、目標達成に向けた事業毎の具体的な施策やその進捗状況について説明している。今後は次期中期経営計画を見据え、事業ポートフォリオに関する基本的な方針等について分かりやすい説明を検討していく。

<開示している主な原則>

【原則1-4 (政策保有株式に係る基本方針)】

(1)基本方針

同社は、取引関係やパートナーとの良好な関係を構築・維持し、事業の円滑な推進を図ることで中長期的な企業価値の向上を実現する目的で、限定的に上場株式を保有することがある。個別の政策保有株式の保有適否については、上記目的に適合しているかを中心に、経済合理性等を基準に毎年定期的に取締役会で検証を行い、保有が不適と判断するものについては縮減を進めていく。

(2)議決権行使方針

政策保有株式に係る議決権行使に際しては、保有先及び同社の持続的成長や中長期的な企業価値向上に寄与するものかを基準に適切に判断する。

(3)政策保有株主からの売却等の意向への対応

同社は、同社の株式を政策保有株式として保有している会社(政策保有株主)からその株式の売却等の意向を示された場合は、取引の縮減を示唆する等の売却を妨げることは一切行わず、売却等に対応する。

【補充原則2-4-1】

<多様性の確保についての考え方>

同社は、「NCD グループ行動規範」において、「国籍、民族、人権、宗教、信条、性別、年齢、社会的身分及び障害の有無等の理由による差別や個人の尊厳を傷つける行為を行わない」こと、「自主性と創造性を重視する職場風土をつくり、各人の能力を最大限に発揮して成果をあげるため、お互いの人格と個性を尊重する」ことを定めております。また、これらを受け「人事ポリシー」においても「個性を尊重し、認め合い、切磋琢磨する企業文化の実現こそが社員一人ひとりの自律的な成長、持続的な事業の発展、そして社会への貢献につながるものと考え、さまざまな人事・人材開発の施策を実行」していくことを明文化し、人材育成、キャリア開発、組織開発等にかかる様々な施策に取り組んでいる。更に、「ダイバーシティ&インクルージョンの推進」をサステナビリティ経営におけるマテリアリティ(重要課題)の一つとして特定し、人材の多様性の確保に向けた社内環境整備を行っている。

<多様性の確保の自主的かつ測定可能な目標、その状況>

女性社員、外国人社員、中途採用社員の管理職登用等について、以下のとおりの目標を定めている。

(1)女性社員

・女性管理職比率 : 現状(2022 年 3 月末時点。以下同様)10.5%を 2026 年度に 20%、2030 年度に 25%とする目標を設定している。

・従業員全体の女性比率 : 現状 27.7%を 2026 年度以降に 30%以上とする目標を設定している。

・常勤取締役/執行役員数(合計) : 現状 0 名を 2026 年度に 1 名、2030 年度に 2 名とする目標を設定している。

(2)外国人社員

・外国人社員管理職比率 : 現状 0.9%を 2026 年度以降に現状以上とする目標を設定している。

(3)中途採用社員

・中途採用社員管理職比率 : 現状 55.3%を 2026 年度以降も現状程度とする目標を設定している。

【補充原則3-1-3】

<サステナビリティについての取組み>

同社は、サステナビリティに対する取組みを重要な経営課題と認識しており、「サステナビリティ基本方針」のもと事業を通じた社会課題の解決に努めている。また、持続可能な社会の実現と企業価値の向上を目指すうえで、中長期的な視点で優先的に取り組むべきマテリアリティを特定している。推進体制としては、同社社長を委員長とする「サステナビリティ推進委員会」を設置し、個別課題解決のための目標設定や実行計画の策定等を行うことにより、サステナビリティへの取組みを強化している。

なお、これらの取組み等については、同社の HP や決算説明会等において開示している。

<人的資本、知的財産への投資>

同社は、人的資本への投資を現中期経営計画における重要課題の一つと捉え、人材育成・キャリア開発、組織開発への取組みを一層強化するための専門部署として「人財開発室」を設置し、ダイバーシティ推進を含む各施策を展開している。また、知的財産への投資等につきましては、マテリアリティへの取組みの一環でもある DX(デジタル・トランスフォーメーション)の推進や高付加価値な駐輪サービスの提供などにおいて必要となるものについては、積極的に行っていく。

【補充原則4-11-3 (取締役会全体の実効性について)】

同社は、毎年、取締役会の実効性に関する分析・評価を行い、結果の概要を開示する。

2021 年度は、全取締役に対し無記名式のアンケートを実施した(2022 年 3 月)。アンケートの大項目は以下のとおり。

(1)取締役会の運営について

(2)取締役会における審議について

(3)適切な情報提供について

(4)取締役会の構成

(5)取締役会による意思決定・監督について

<評価結果の概要>

アンケート結果の分析・評価について指名・報酬委員会で審議したのち、2022 年 5 月度の取締役会において審議した結果、当社の取締役会について実効性は概ね確保されているとの結論に至った。また、取締役会の更なる実効性向上に向けた2022 年度の主な取組課題として以下が挙げられた。

(1)取締役会資料の品質改善

(2)取締役会付議基準の見直し

(3)経営戦略等大きな方向性にかかわる議論及び情報提供の機会づくり

(4)取締役トレーニングの継続実施