株式会社 ID ホールディングス(4709) DX関連サービスの拡大見込み

|

舩越 真樹 社長 |

株式会社 IDホールディングス(4709) |

|

|

会社情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

舩越 真樹 |

|

所在地 |

東京都千代田区五番町12-1 番町会館 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

900円 |

17,195,263株 |

15,475百万円 |

8.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

40.00円 |

4.4% |

59.32円 |

15.2倍 |

546.16円 |

1.6倍 |

*株価は11/17終値。発行済株式数は第2四半期期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

*2021年7月1日付で1:1.5の株式分割を実施。発行済株式数、DPSとEPS、BPSは株式分割を考慮した数値。

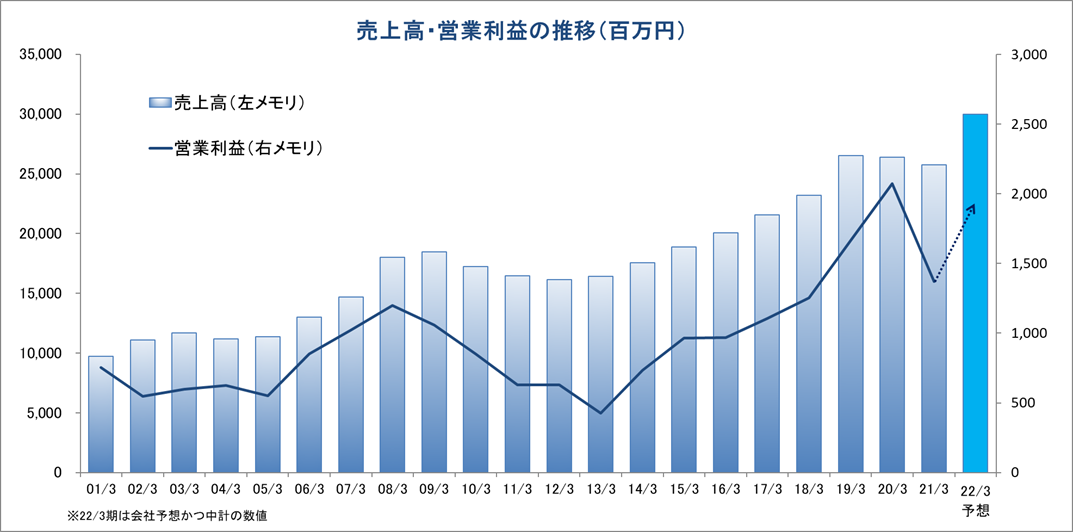

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

23,207 |

1,254 |

1,274 |

622 |

37.89 |

26.67 |

|

2019年3月(実) |

26,515 |

1,667 |

1,724 |

1,028 |

62.10 |

26.67 |

|

2020年3月(実) |

26,377 |

2,073 |

2,111 |

1,297 |

77.81 |

33.33 |

|

2021年3月(実) |

25,766 |

1,372 |

1,553 |

747 |

44.37 |

33.33 |

|

2022年3月(予) |

30,000 |

1,900 |

1,950 |

1,020 |

59.32 |

40.00 |

※単位:百万円、円。

※予想は会社予想。

※当期純利益は、親会社株主に帰属する当期純利益。

※2021年7月1日付で1:1.5の株式分割を実施。DPSとEPSは2018年3月期まで遡及して再計算。

IDホールディングスの2022年3月期第2四半期決算概要等についてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営計画

3.2022年3月期第2四半期決算概要

4.2022年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/3期第2四半期の売上高は133億40百万円。売上高面では、買収した子会社の寄与やシステム運営管理が堅調に推移したことが寄与した。営業利益は7億4百万円。利益面では、前期に子会社3社を取得したことによるのれん償却費75百万円、ニューノーマル適応プロジェクトに係る費用の計上等があったものの、売上高の増加にともなう利益の増加が寄与した。

- 第2四半期が終わり、22/3期の会社計画は売上高が300億、営業利益が19億円から修正なし。売上高面では、新たにグループ化した3社の業績寄与に加えて、既存の事業会社とのシナジー並びにDX関連サービスの拡大が見込まれる。利益面では、グループ化した3社ののれん償却費が増加するものの、現在取り組んでいるサービスの高付加価値化ならびにDX関連技術者の育成等が収益力向上に寄与する。

- 1株当たり配当予想も年40円の予定を据え置き。2021年7月1日付で実施する1株につき1.5株の株式分割を考慮すると、実質的に10円の増配となる。

- 同社では事業拡大のために最終顧客からの直接受注を拡大させるとともに戦略パートナー経由の受注も積極的に拡大させたいと考えている。業界全体としてDX人材が不足する中、約1,000名のDX関連技術者を抱える同社の成長ポテンシャルは大きい。近年育成してきたDX関連技術者が活躍できるフィールドが拡大している。今後の戦略パートナー経由の売上高の動向が注目される。

1.会社概要

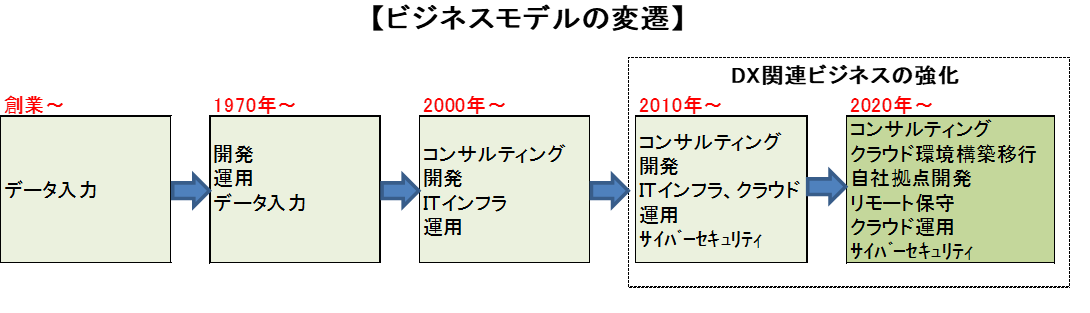

金融向けITアウトソーシングに強みを持つ独立系の情報サービス会社である株式会社インフォメーション・ディベロプメントを中核とする持株会社。システム運営管理とソフトウェア開発・保守を二本柱とし、一つの顧客に対し、コンサルティングからソフトウェア開発、システム運営管理等の複数のサービスを提供するBusiness Operations Outsourcing(BOO)戦略を推進しており、好不況の波の大きいIT業界にあって、相対的に業績の変動が小さく、高配当を継続している。尚、2013年12月17日、JASDAQから東証2部に市場変更。2014年9月8日、東証1部に上場し、2019年4月1日、持株会社体制に移行した。

【IDグループの強み】

① ストックビジネスであるシステム運営管理が5割弱と高いことから、業績が安定している。

② IT投資の積極的なグローバル大手企業との取引高が約7割と高いことから、今後も安定的な取引が見込める。

③ 直接契約が約7割と高いことから、顧客ニーズが直接把握でき、的確な提案を行うことができる。

【IDグループのサービスの特徴】

◎50年の経験、大手優良企業を中心に実績は1,000社以上

同社は、1969年の会社設立以来、大手金融機関や社会インフラ企業を中心に1,000社以上の企業との取引実績がある。コンサルティングからシステム基盤、ソフトウェア開発、システム運営管理、クラウド、サイバーセキュリティまでワンストップで提供し、顧客の様々な要望に最適な提案で対応することで、顧客より高い評価を得ている。

◎国内最大級の運営管理プロフェッショナル集団

同社は、顧客の業務に精通した1,600名以上ものシステム運営管理エンジニアを有し、ソフトウェア開発やシステム基盤との連携を図り、トータルサービスの提供によって、安定したシステム運営と業務効率化を実現している。また、マルチクラウドソリューションサービスを提供し、近年需要の高い顧客のクラウドシフトを強力にバックアップしている。

◎ユーザ視点でシステム開発

同社は、長年蓄積した顧客のシステムに関する業務知識やノウハウを持ち、金融機関やエネルギーなど幅広い分野への開発実績がある。また、顧客のニーズに柔軟かつスピーディーに対応できるアジャイル開発も行っており、従来型の手法と使い分けることで、コスト効率の高い、安定したシステムを構築している。

◎DXへの対応

RPA・AIなどのデジタル技術を活用した既存ビジネスの変革(DX)に対するニーズが高まっている。同社はこうした先端技術の調査・研究を行う部門や、DXを推進する専門組織を設置し、顧客の業務変革に貢献する付加価値の高いサービスを提供している。

◎世界各国でグローバルな事業をサポート

2004年に中国武漢市に現地法人を設立して以来、東南アジア、北米、欧州に拠点を設立。海外ネットワークを通じ、時差を利用した24時間/365日体制で、グローバルなサービスをスピーディーに提供している。

◎コンプライアンスの徹底

同社は、個人情報保護や品質管理、情報セキュリティに関するマネジメント体制を確立するとともに、コンプライアンスハンドブックを全グループ社員の行動規範として活用。経営理念のIDentityにも掲げている通り、つねに「私たちは損か得かで判断するのではなく、正しいか正しくないかで行動する」ことを徹底している。

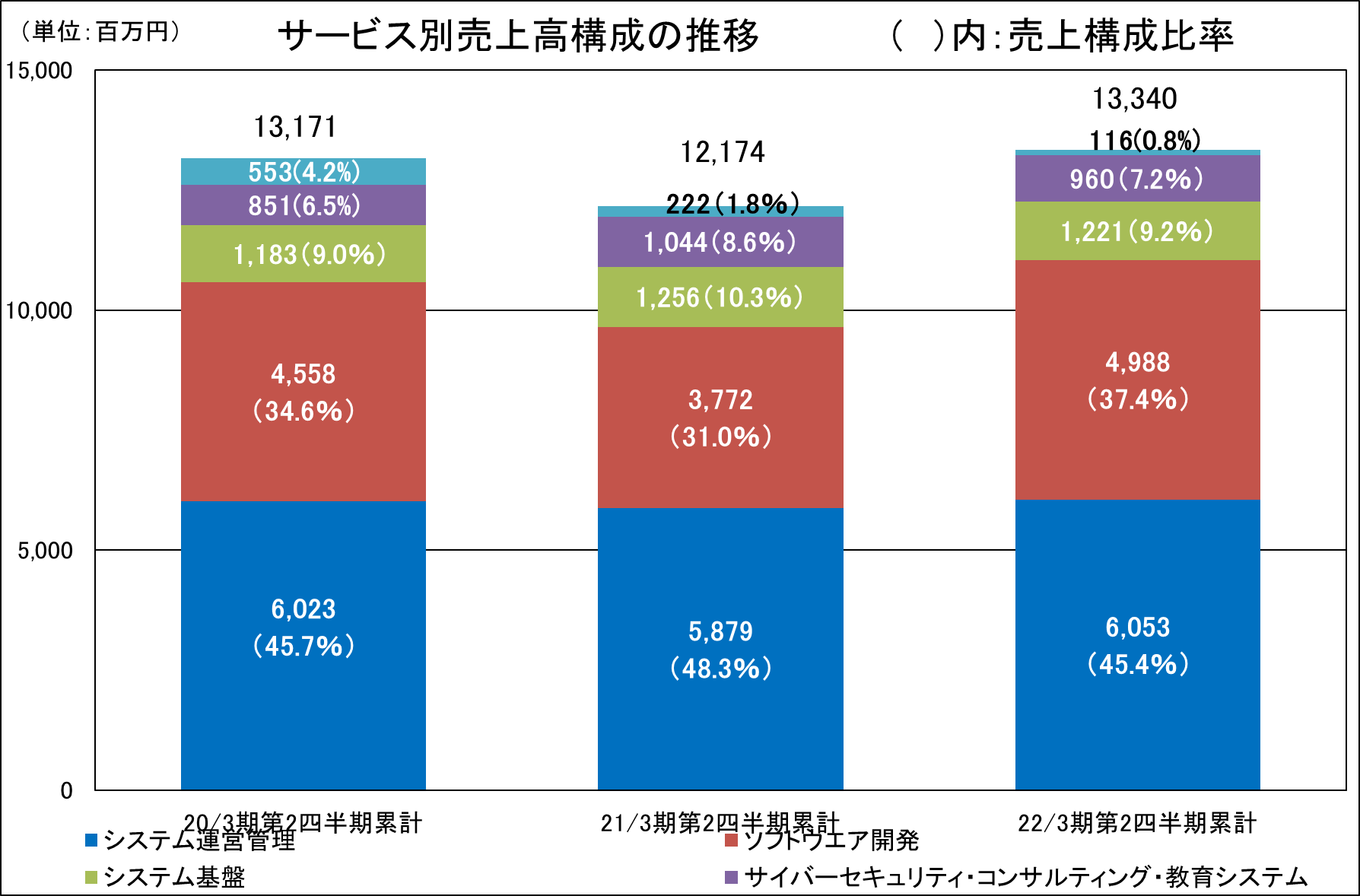

【サービス別の業績動向】

売上高は、システム運営管理、ソフトウェア開発、ITインフラ、サイバーセキュリティ・コンサルティング・教育、その他に分かれ、サービス別の概要と売上構成比は次のとおり。なお、22/3月期より、サービス区分名を「システム基盤」から「ITインフラ」へ変更した。

システム運営管理(22/3期第2四半期売上構成比45.4%)

金融機関、運輸、エネルギーをはじめとする幅広い分野の顧客へ安定した業務運営に貢献。顧客目線での最適なシステム基盤の構築 「24時間365日システムを動かす」安定したシステム運営管理サービスを提供している。また、オフショアを活用した高品質・廉価な一括受託にも対応している。

ソフトウェア開発(22/3期第2四半期売上構成比37.4%)

金融機関、運輸、エネルギーをはじめとする幅広い分野の顧客へ総合システムビルダーとして多くのソフトウェア開発実績を築いている。グループ内にコンサルティング、オフショア(海外子会社に委託開発)、ニアショア(地方事業所での開発)体制を構築しており、多数の高度な専門技術者が高品質なサービスを実現。国内外の有力先進企業と提携し、顧客の既存ビジネスの強化・拡大、新たな領域への挑戦を支援しており、「Ruby」認定や「ISO9001」認証(受託開発部門)取得など、常に技術・品質の向上に努めている。

ITインフラ(22/3期第2四半期売上構成比9.2%)

金融機関、運輸、エネルギーをはじめとする幅広い分野の顧客へシステム運用部門・ソフトウェア開発部門・セキュリティ部門と連携し、高品質なシステム基盤を提供。メーカーソフトやシェルスクリプトなどを駆使し、環境の自動起動からバックアップ取得、更に障害時自動切替などの設計・構築を行うことで、システムの安定稼働やコスト削減・省力化を実現している。また、同社は独立系として、特定のハードやOS・開発言語にとらわれることなく、顧客目線での最適なシステム基盤を構築している。

サイバーセキュリティ・コンサルティング・教育(22/3期第2四半期売上構成比7.2%)

海外の大手ベンダーと提携し、各種セキュリティ製品の提供からコンサルティング、セキュリティ環境の構築・導入・運用・サポートまで一貫したサービスを提供。同社は、様々なベンダーの製品を取り扱っており、特定ベンダーにこだわることなく、顧客の環境、要望、状況に応じて、最適な製品を柔軟に組み合わせ、提案している。

その他(22/3期第2四半期売上構成比0.8%)

システム運営管理、ソフトウェア開発、サイバーセキュリティ環境の構築などに付随した製品販売などがある。

22/3期第2四半期の売上高は133億40百万円であった、収益認識基準適用前の売上高は137億78百万円であり、収益認識基準適用による売上高への影響額は、4億37百万円の減少となった。

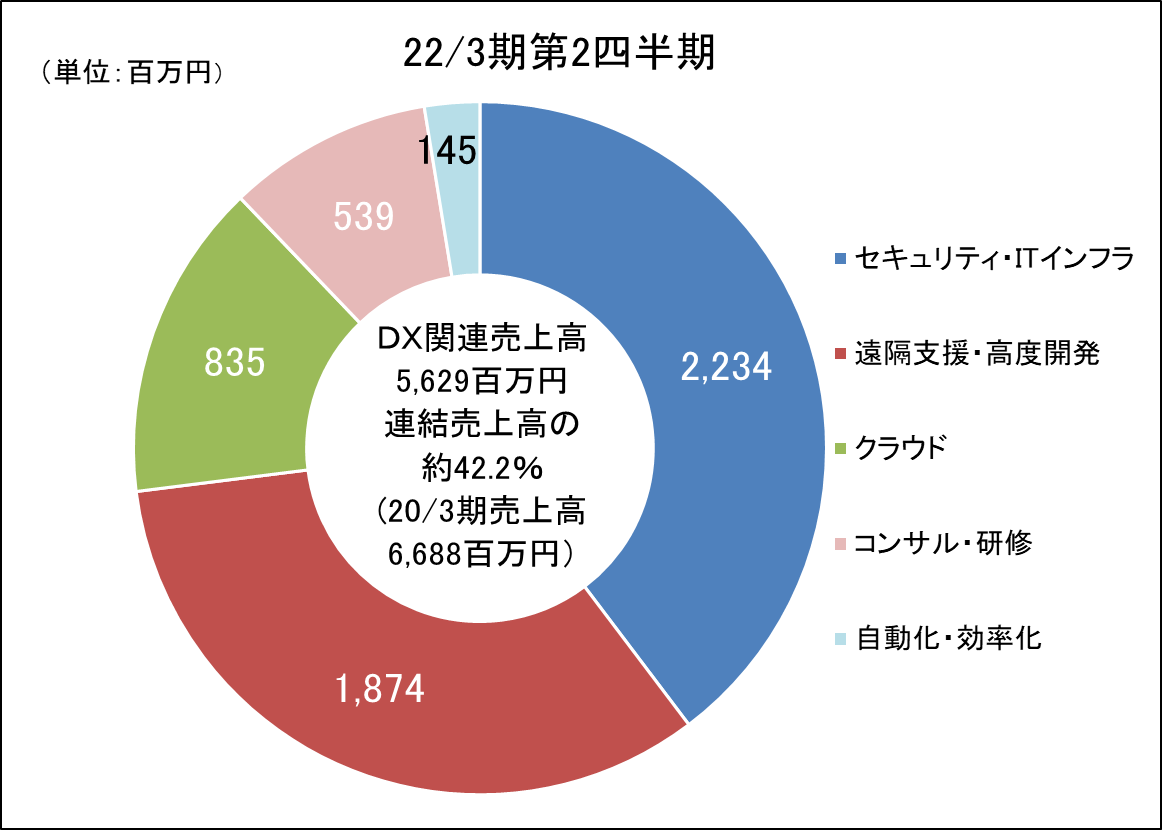

DX関連ビジネスは、サイバーセキュリティ、クラウド、RPA、AI、IoTなどの先端技術を活用した高付加価値業務、持帰り開発・リモート分散開発、アジャイル、ローコードを利用した高速開発、ならびにITSM手法等を活用したコンサルティング業務を指す。21/3期のDX関連売上高は、66億88百万円であった。22/3期第2四半期累計のDX関連売上高は、56億29百万円。22/3期のDX関連の目標売上高は105億円であり、達成に向け順調な進捗率となっている。

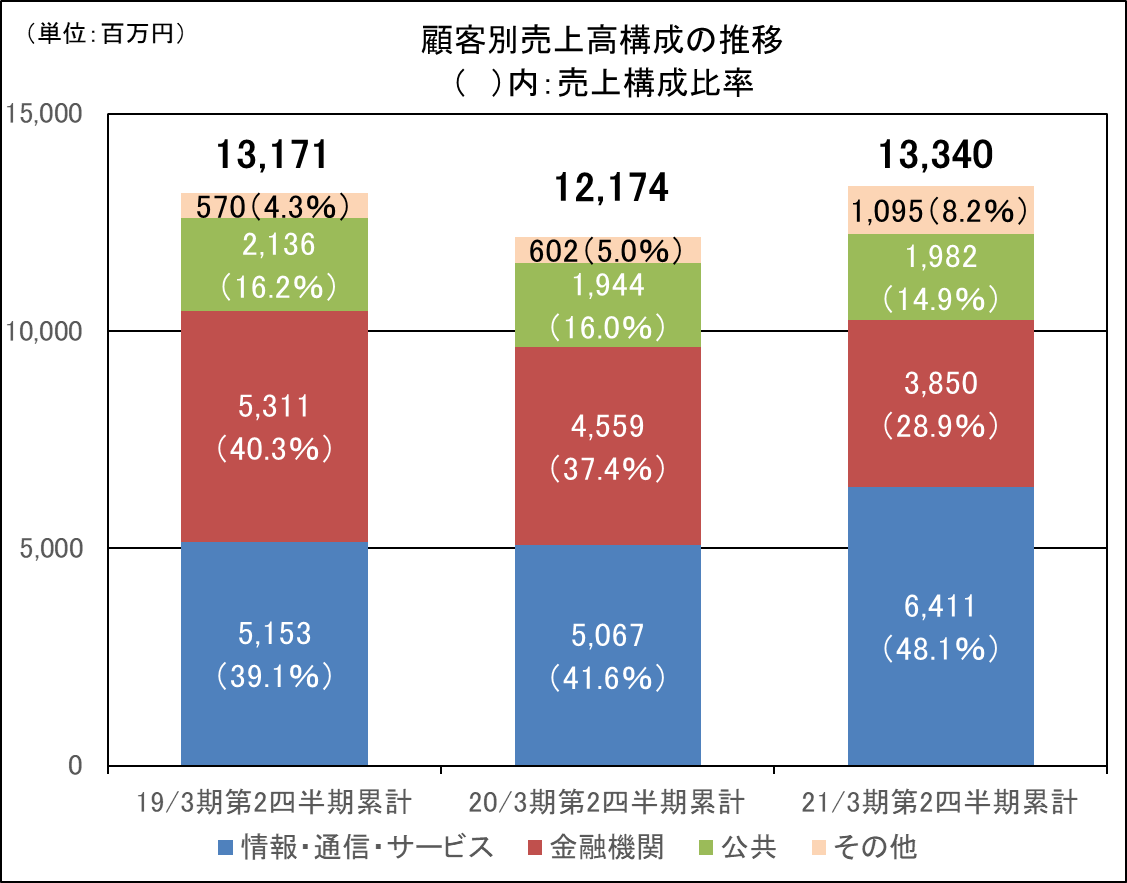

また、顧客別の22/3期第2四半期累計の売上構成比は、SIer、情報通信機器ベンダー、或いは通信キャリア系情報サービス大手等の情報・通信・サービスが48.1%、メガバンク、有力地銀、生損保、農林系等の金融機関が28.9%、公共が14.9%、製造、輸送、エネルギー等のその他が8.2%。みずほフィナンシャル・グループの再編により、みずほフィナンシャル・グループ向けの一部売上高がIBMとの合弁会社へ変更となった影響により、金融機関の顧客別売上構成比が低下し、情報・通信・サービスの顧客別売上構成比が上昇した。

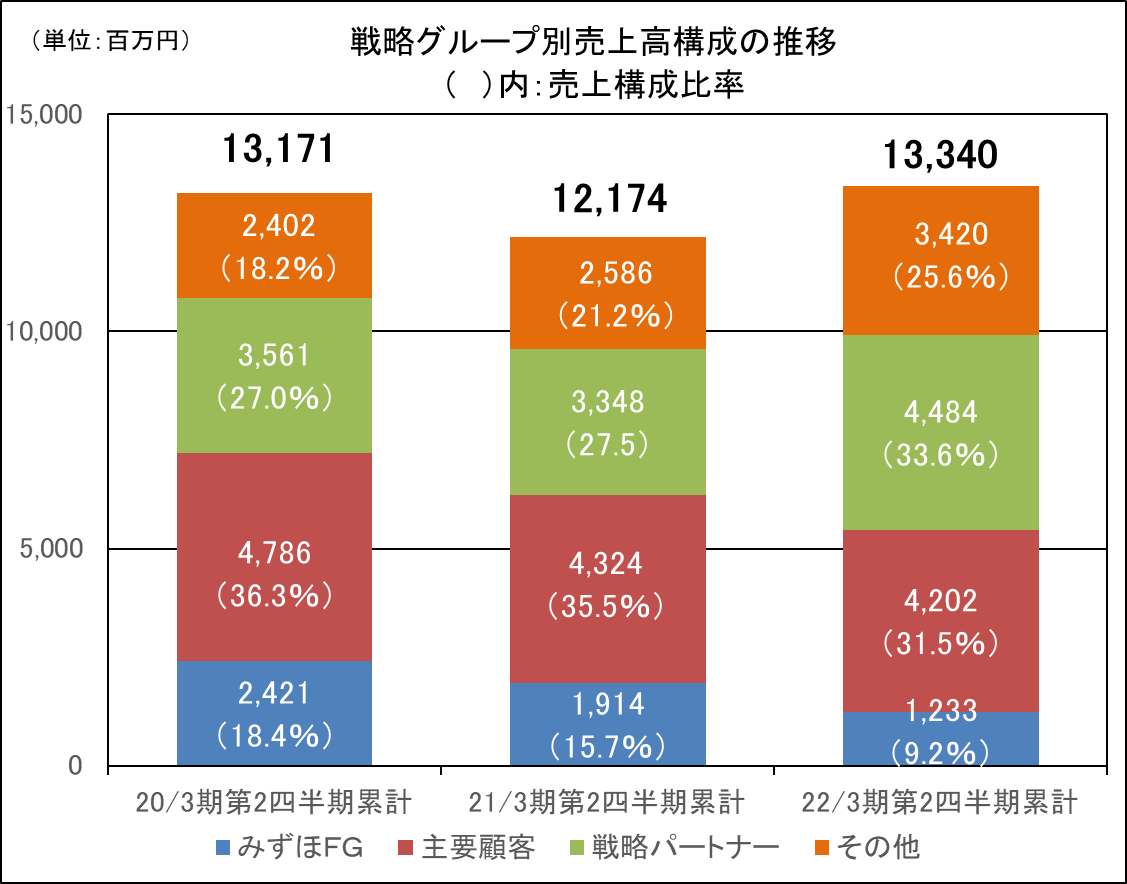

戦略グループ別でも、みずほフィナンシャル・グループの再編により、みずほフィナンシャル・グループ向けの一部売上高がIBMとの合弁会社へ変更となった影響により、みずほフィナンシャル・グループの比率が低下した一方、戦略パートナーの比率が上昇した。

【グローバル展開】

同社グループは2004年に中国(武漢市)に現地法人を設立して以来、シンガポール、アメリカ、ミャンマーに子会社を設立。

これらの拠点及び海外アライアンスパートナーとの協業により、中国(武漢、無錫、上海)、シンガポール、ミャンマー、アメリカ、イギリス、オランダにおいて、海外でも高品質のデータセンターの運用・保守サービスを受けたい、システム開発を高品質かつ短納期で行いたい、サイバー攻撃に備えるセキュリティ対策を万全にしたいという顧客のニーズに対して、グローバルなIT高品質サービスをスピーディーに提供することを目指している。

【ビジネスモデルの変遷とこれまでの業績推移】

同社は、2021年5月末現在でこれまで9回のM&Aを実施したが、未来を見据えたビジネスモデルのアップグレードとM&A戦略により業容を拡大してきた。

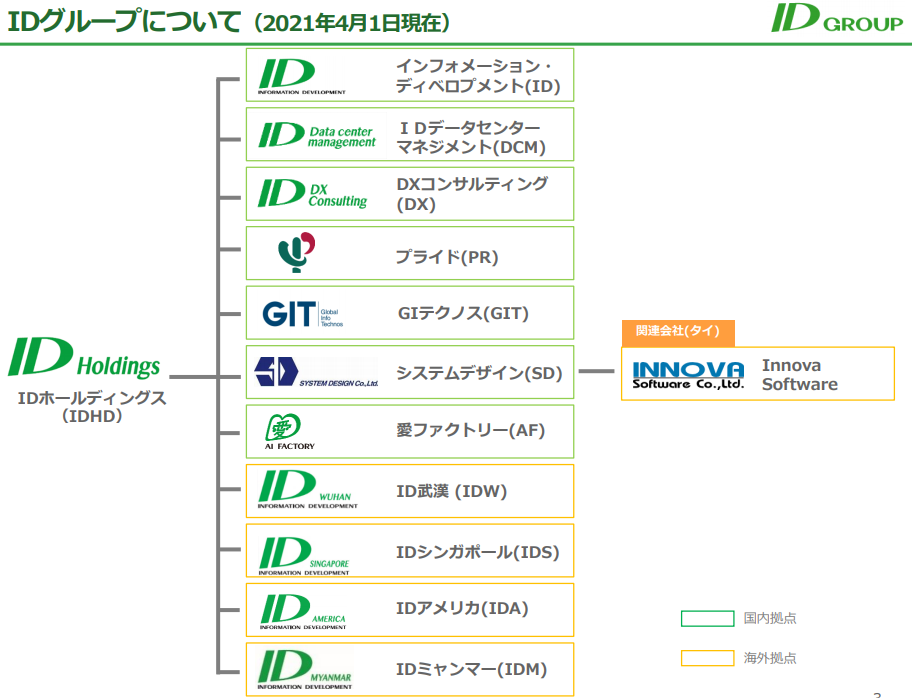

【IDグループの組織図】

ITサービス業界を取り巻く環境は、顧客ニーズの高度化に加え、技術革新スピードの加速化などにより、従来になく変化の激しいものとなっている。こうした環境下、迅速かつ的確な経営判断と業務執行が不可欠と考え同社グループは、2019年4月に持株会社制へ移行した。組織再編は、傘下においた事業会社を大幅に見直すことで、変革を加速し、さらなる企業価値向上と競争力強化を目指すものである。更に同社は、2020年4月1日より、グループ会社の組織再編を実施した。その主な概要は、下記の通り。

①完全子会社である株式会社フェスのITSM事業と、同じく完全子会社である株式会社インフォメーション・ディベロプメントのRPA推進事業を、新設予定の株式会社DXコンサルティングに承継させる会社分割(吸収分割)。

②株式会社インフォメーション・ディベロプメントのシステム運営管理事業の一部をフェス社に承継させる会社分割(吸収分割)を行い、フェス社の商号を株式会社IDデータセンターマネジメントに変更。

この他、2020年6月にはアクティブ・ティ株式会社を、同年8月には株式会社GIテクノスを完全子会社化した。なお、2021年1月には完全子会社化により、株式会社システムデザインが同社に仲間入りした。

(同社決算説明資料より)

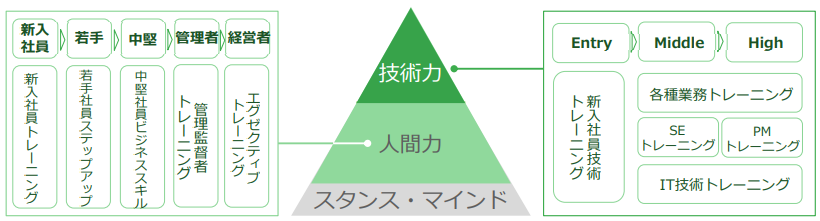

【非財務情報】

人財戦略

◎採用・確保-多様な人財の確保に注力し、組織の活性化を目指す

過去4年間のM&Aにより855名の人財を確保するとともに、未来の中核人財を241名採用したことで、現状2,555名体制となった。また、女性比率23.4%、女性管理職比率14.8%、外国籍社員比率7.9%と多様な人財が活躍している。

◎育成-充実した研修により技術力・人間力の両面から社員の成長をサポート

(同社決算説明資料より)

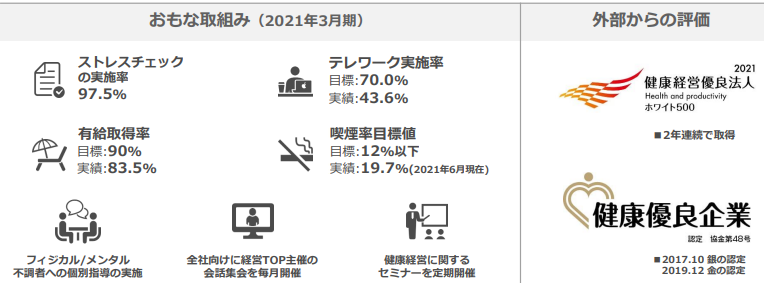

健康経営

同社グループは、「健康経営」を重要な経営課題として認識し、全従業員の健康維持に向けて、メンタルヘルスの向上、ワークライフバランスの推進、生活習慣病の予防などの分野でさまざまな取組みを進めている。

(同社決算説明資料より)

SDGs

グループは、事業活動を通じて、様々な社会課題の解決に向けた取り組みを行っている

◎SDGsの代表的な事例

|

社会課題 |

事業活動 |

|

ITの遅れ |

DXの推進 |

|

地域の活性化 |

本社機能の一部を地方拠点へ移管 |

|

平等な働き甲斐 |

障害者雇用 |

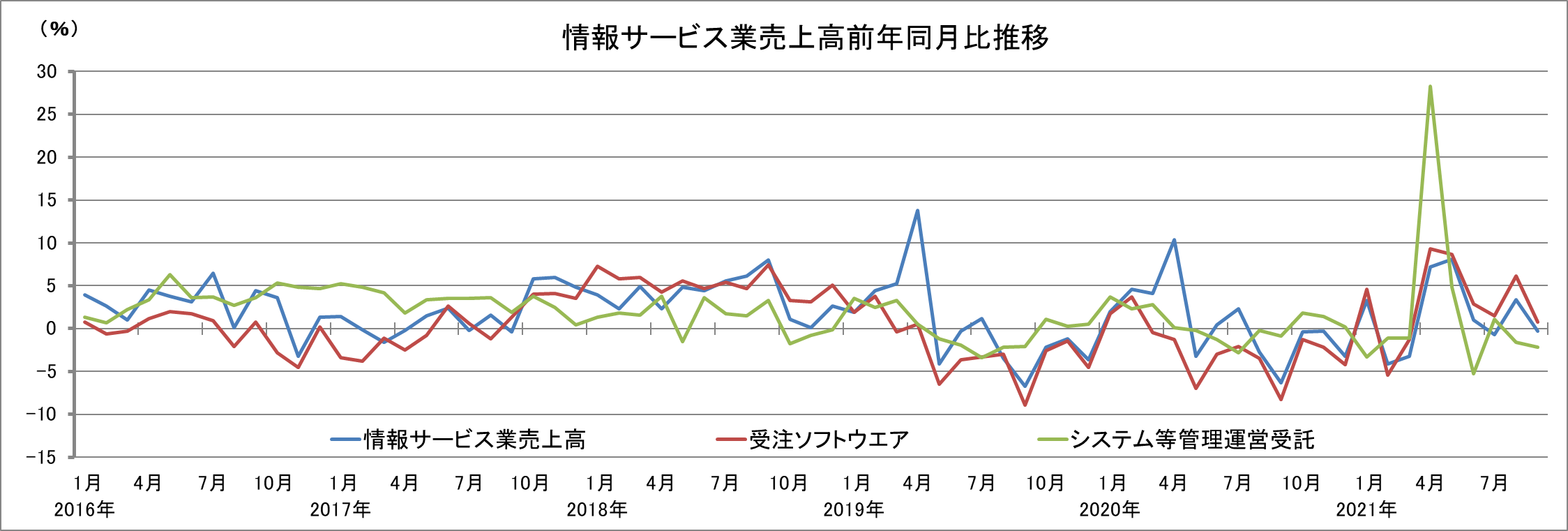

【情報サービス業の動向】

(経済産業省「特定サービス産業動態統計調査」を基に(株)インベストメントブリッジ作成)

内閣府が11月15日に発表した21年7-9月の国内総生産(GDP、季節調整済み)1次速報値は、物価変動の影響を除いた実質で前期比0.8%減(年率換算で3.0%減)となった。GDP統計の多くを占める個人消費が2四半期ぶりに減少に転じ、全体の悪化に影響した。情報サービス産業との関連性が深い民間企業設備(実質)も前期比3.8%減と、2四半期ぶりにマイナスへ転じた。部品の供給制約などで自動車の生産ができず、一般企業が事業用の車を購入できなかったことが影響した他、建設や生産用機械などもマイナスに影響した。また、経済産業省発表の「特定サービス産業動態統計調査」(11月16日発表、21年9月分確報値)によると、9月の情報サービス産業売上高は前年同月比0.3%減と1ヶ月ぶりのマイナスとなった。また、同社と関連性の高い受託ソフトウェアは前年同期比でプラス傾向が継続しているものの、システム等管理運営受託の売上高は2ヶ月連続の同マイナス成長となった。

2.中期経営計画

【中期経営計画「Next 50 EpisodeⅠ覚醒(Awakening)!」(2020年3月期~2022年3月期)】

1.概要

近年、情報サービス業界において、RPA・AIなどのデジタル技術を活用した既存ビジネスの変革(DX【Digital Transformation】)の急速な進展や、システムの「所有」から「利用」への転換、IoT機器の急激な増加、高度化するサイバー攻撃など、ITをとりまく顧客ニーズが多様化し、経営環境が大きく変動している。このような市場の変化を成長機会ととらえ、更なる事業拡大に取り組むべく、同社グループでは、中期経営計画「Next 50 Episode Ⅰ覚醒 (Awakening)!」を策定した。

「Next 50 Episode Ⅰ覚醒 (Awakening)!」は、3つの基本方針【「未来志向型企業文化の醸成」「デジタルトランスフォーメーション(DX、注1)によるUP-GradeされたBusiness Modelの展開」「ESG(注2)の推進」】からなり、新中期経営計画の3年間を、新たな50年の飛躍の基盤を作るための期間と位置づけ、将来の成長を見据えた戦略を実行し、企業価値の向上をさせながら、安定的かつ継続的な株主還元を実施する方針。

また、最終年度である2022年3月期の重点数値目標は、当初売上高300億円、営業利益18億50百万円、営業利益率6.2%であったが、2021年3月31日に売上高300億円、営業利益19億円、営業利益率6.3%へ修正された。売上高は、新型コロナウイルス感染症の影響等の理由により、21/3期の通期業績予想は当初計画よりも下振れた。しかし、新たにグループ化した3つの事業会社の業績寄与と既存の事業会社とのシナジーならびにDX関連サービスが堅調に推移することを見込み22/3期は当初の数値計画が据え置かれた。また、営業利益は、グループ化した3社ののれん償却費は増加するものの、現在取り組んでいるサービスの高付加価値化ならびにDX関連技術者の育成等が収益力向上に寄与する見込みであり、当初計画が上方修正された。

|

|

19/3期 実績 |

22/3期 当初の中計 |

21/3期 実績 |

22/3期 修正後の中計 |

|

売上高 |

26,515 |

30,000 |

25,766 |

30,000 |

|

営業利益 |

1,667 |

1,850 |

1,372 |

1,900 |

|

売上高営業利益率 |

6.3% |

6.2% |

5.3% |

6.3% |

※単位:百万円

(注1)Digital Transformation(デジタルトランスフォーメーション)とは、既存のサービスソリューションに、RPAやAI、IoTなどアドバンスド・テクノロジー(先端技術)を組み合わせることで、既存ビジネスを変革すること。

(注2)ESGとはEnvironment(環境)、Social(社会)、Governance(企業統治)の頭文字。各分野への適切な対応が企業の長期的成長の原動力となり、持続可能な社会の形成に役立つという考え方。

2.基本方針と取組み状況

(同社中期経営計画より)

①未来志向型企業文化の醸成

持続的な成長には、人材の多様性およびイノベーションの創出が欠かせないとの考えのもと、多様な人材の採用・育成に取り組むとともに、各自が能力を最大限発揮できるよう、引き続き組織・制度・環境を整備する。また、未来に向けて挑戦する風土の醸成およびイノベーションの創出を進める。

【取組み実績】

・プロジェクト型組織へと移行し、ソフトウェア開発業務とITインフラ業務の垣根を超えたワンストップなサービス提案を実現するため、株式会社インフォメーション・ディベロプメント(以下、「ID社」)において、SIS第1部~第3部およびITPS部をグローバルイノベーションセンター(GIC)に集約

・管理部門のコア業務を地方拠点へ移管し、さらなる業務効率化とリスク分散を推進するため、社内改革「ニューノーマル適応プロジェクト STEP2」を促進

・社員のスキルアップや多様な働き方の実現を目指し、副業制度の導入に向けて「とっとりビジネス人材マッチング・活躍サポート」の活用を開始

・サブスクリプション型の新たなビジネスモデルの構築を目指し、「「サブスク」ビジネスモデル提案制度」を新設

・社員の資格取得をサポートするため、自習スペースとしてのサテライトオフィスの活用を開始

②デジタルトランスフォーメーション( DX )によるUP-GradeされたBusiness Modelの展開

近年の急激なデジタル化の流れを受けて、顧客企業は新たなテクノロジーの導入・活用を積極的に進めている。同社グループは、長年蓄積してきた顧客システムに関する業務知識やノウハウをもとに、既存のサービスソリューションにアドバンスト・テクノロジー(RPA、AI、クラウド、サイバーセキュリティ、IoT等のデジタル技術や、ITサービスマネジメントやアジャイル等の高度マネジメント手法)を組み合わせることで、顧客ニーズにあった付加価値の高い、UP-Gradeされたサービスモデルを提供する。こうしたサービスモデルの実現に向けて、この3か年は技術者育成に重点をおき、積極的に教育投資を行う。また、従来のサービスをより上流工程へとシフトすることで、人月型ビジネスから成果報酬型ビジネスへ転換を図る。更に、既存事業の拡大に加え、新規領域への積極的な投資を行い、競争優位性を高め、収益性向上を図る方針。

【取組み実績】

・開発期間の短縮とシステム構築プロセスの最適化を目指し、ローコード/超高速開発ツール「WebPerformer」を活用したシステム開発を開始(ID社)

・顧客の運用負荷低減や高度セキュリティ対策を実現するため、「ID-Cross マネージドセキュリティサービス」の提供を開始(ID社)

・クラウド技術者育成プログラム「ID-Cross クラウドトレーニングAWS編」の提供を開始し、クラウド技術者育成事業に進出(ID社)

・リモートワークの普及による顧客の働き方の多様化に対応するため、顧客のPC運用管理業務を代行する「ID-Cross PC管理サービス」の提供を開始(ID社)

・現状のセキュリティ対策の可視化・定量化サービス提供をおこなうSecurityScorecard社と協業を開始し、顧客のセキュリティ支援を強化(ID社)

・遠隔作業支援システムIDEye(アイディアイ)の機能を拡充するとともに、海外での利用に対応するなど、顧客の利便性向上を実現(ID社)

③ESGの推進

同社は情報サービスの提供を通じて社会課題の解決に積極的に取り組むとともに、持続的な成長および社会価値の創造を目指している。ESGの各分野での取組みを強化することで、顧客、株主、従業員などすべてのステークホルダーとともに成長・発展していけるよう努める。

【取組み実績】

・東京オリンピック競技種目であるセーリング日本代表選手の強化支援等を目的とし、日本セーリング連盟「日の丸セーラーズ」に協賛

・環境に配慮した経済活動を継続的に実現するため、環境マネジメントシステムISO14001の取得に向けた取組みを推進・サステナビリティに関する課題への取組みをよりいっそう加速させるため、「サステナビリティ委員会」を新設

・新型コロナウイルス感染拡大による献血協力者の減少を受け、昨年に引き続き「IDグループ献血DAY」を開催・女性活躍推進の点を評価され「SDGs 日本を代表する500社」として週刊東洋経済に掲載・新型コロナウイルス感染拡大により活動が制限されている演奏家を支援するため、七夕コンサートを開催

・中国河南省で発生した洪水被害に対し、艾迪系統開発(武漢)有限公司が、医療物資と緊急支援物資を寄付

・事業活動が環境に及ぼす影響の再認識と的確な情報開示の拡充を目指し、TCFDコンソーシアムに参画

3.2022年3月期第2四半期決算概要

(1)連結業績

|

|

21/3期 第2四半期 |

構成比 |

22/3期 第2四半期 |

構成比 |

前年同期比 |

|

売上高 |

12,174 |

100.0% |

13,340 |

100.0% |

– |

|

売上総利益 |

2,942 |

24.2% |

3,157 |

23.7% |

– |

|

販管費 |

2,289 |

18.8% |

2,452 |

18.4% |

– |

|

営業利益 |

653 |

5.4% |

704 |

5.3% |

– |

|

経常利益 |

704 |

5.8% |

741 |

5.6% |

– |

|

当期純利益 |

611 |

5.0% |

375 |

2.8% |

– |

※単位:百万円。

※当期純利益は、親会社株主に帰属する四半期純利益。

※「収益認識に関する会計基準」(企業会計基準第29号 2020年3月31日)等を今第1四半期連結会計期間の期首から適用しており、

今第2四半期に係る上記の連結経営成績は当該会計基準等を適用した後の数値となっていることから、前年同期比については記載していない。

売上高は133億40百万円、営業利益は7億4百万円

売上高は133億40百万円。買収した子会社3社の寄与やシステム運営管理が堅調に推移したことが寄与した。

営業利益は、7億4百万円。前期に子会社3社を取得したことによるのれん償却費75百万円、ニューノーマル適応プロジェクトに係る費用の計上等があったものの、売上高の増加にともなう利益の増加が寄与した。

売上高総利益率は23.7%、売上高販管費比率は18.4%となった。また、経常利益は7億41百万円、親会社株主に帰属する四半期純利益は前期に有価証券売却益を3億8百万円計上した反動により、前年同期比で減少し3億75百万円となった。その他、EBITDA(営業利益+減価償却費+のれん償却額)は、10億9百万円となった。

なお、収益認識基準適用により、売上高で4億37百万円、営業利益で17百万円減少した。収益認識基準の適用がなければ、売上高は前年同期比13.2%増、EBITDAは同17.9%増、営業利益は同10.6%増であった。

収益認識基準適用による影響

|

|

22/3期 2Q (収益認識基準適用前) |

構成比 |

22/3期 2Q (短信開示数字) |

構成比 |

収益認識基準適用 による影響 |

増減率 |

|

売上高 |

13,778 |

100.0% |

13,340 |

100.0% |

-437 |

-3.2% |

|

売上総利益 |

3,174 |

23.0% |

3,157 |

23.7% |

-17 |

-0.5% |

|

販管費 |

2,452 |

17.8% |

2,452 |

18.4% |

0 |

+0.0% |

|

EBITDA |

1,027 |

7.5% |

1,009 |

7.6% |

-17 |

-1.7% |

|

営業利益 |

722 |

5.2% |

704 |

5.3% |

-17 |

-2.4% |

|

経常利益 |

758 |

5.5% |

741 |

5.6% |

-17 |

-2.3% |

|

当期純利益 |

386 |

2.8% |

375 |

2.8% |

-11 |

-3.0% |

※単位:百万円

※当期純利益は、親会社株主に帰属する四半期純利益

※EBITDA=営業利益+減価償却費+のれん償却額

収益認識基準適用前の損益状況

|

|

21/3期 2Q |

構成比 |

22/3期 2Q |

構成比 |

増減額 |

増減率 |

|

売上高 |

12,174 |

100.0% |

13,778 |

100.0% |

+1,604 |

+13.2% |

|

売上総利益 |

2,942 |

24.2% |

3,174 |

23.0% |

+232 |

+7.9% |

|

販管費 |

2,289 |

18.8% |

2,452 |

17.8% |

+163 |

+7.2% |

|

EBITDA |

871 |

7.2% |

1,027 |

7.5% |

+155 |

+17.9% |

|

営業利益 |

653 |

5.4% |

722 |

5.2% |

+68 |

+10.6% |

|

経常利益 |

704 |

5.8% |

758 |

5.5% |

+54 |

+7.7% |

|

当期純利益 |

611 |

5.0% |

386 |

2.8% |

-224 |

-36.7% |

※単位:百万円

※当期純利益は、親会社株主に帰属する四半期純利益

※EBITDA=営業利益+減価償却費+のれん償却額

サービス別売上の収益認識基準適用による影響

|

|

22/3期 2Q 適用後 |

影響額 |

21/3期 2Q 適用前 |

22/3期 2Q 適用前 |

前年同期比 適用前 |

|

システム運営管理 |

6,053 |

-2 |

6,055 |

5,879 |

+3.0% |

|

ソフトウェア開発 |

4,988 |

-39 |

5,027 |

3,772 |

+33.3% |

|

ITインフラ |

1,221 |

-3 |

1,225 |

1,256 |

-2.5% |

|

サイバーセキュリティ・コンサルティング・教育 |

960 |

-321 |

1,282 |

1,044 |

+22.8% |

|

その他 |

116 |

-70 |

187 |

222 |

-15.8% |

|

合計 |

13,340 |

-437 |

13,778 |

12,174 |

+13.2% |

※単位:百万円

※22/3月期より、サービス区分名を「システム基盤」から「ITインフラ」へ変更

サービス別売上では、サイバーセキュリティ・コンサルティング・教育において収益認識基準適用の影響額が大きくなったものの、収益認識基準適用の前のサイバーセキュリティ・コンサルティング・教育の売上は順調に増加している。

サービスごとの業績動向(22/3期第2四半期)

|

|

22/3期 第2四半期 |

|

|

システム運営管理 |

売上高 |

6,053 |

|

売上総利益 |

1,449 |

|

|

売上総利益率 |

24.0% |

|

|

ソフトウェア開発 |

売上高 |

4,988 |

|

売上総利益 |

1,096 |

|

|

売上総利益率 |

22.0% |

|

|

ITインフラ |

売上高 |

1,221 |

|

売上総利益 |

292 |

|

|

売上総利益率 |

24.0% |

|

|

サイバーセキュリティ・ コンサルティング・教育 |

売上高 |

960 |

|

売上総利益 |

315 |

|

|

売上総利益率 |

32.8% |

|

|

その他 |

売上高 |

116 |

|

売上総利益 |

2 |

|

|

売上総利益率 |

2.6% |

|

|

合計 |

売上高 |

13,340 |

|

売上総利益 |

3,157 |

|

|

売上総利益率 |

23.7% |

|

※単位:百万円

システム運営管理の売上高は、60億53百万円となった。医療関連既存顧客における案件の終了があったものの、前期に買収した子会社の寄与や、大手ITベンダーへの営業強化による受注の拡大、運用支援業務およびサポートデスク案件の新規獲得などが寄与した。売上総利益は、14億49百万円、売上総利益率は24.0%となった。

ソフトウェア開発の売上高は、49億88百万円となった。公共および金融関連既存顧客における前期大型プロジェクトの完了にともなう反動減があったものの、前期に買収した子会社の寄与や、公共および金融関連既存顧客における取引の拡大、製造関連既存顧客における新規案件の獲得などが寄与した。売上総利益は、10億96百万円、売上総利益率は22.0%となった。

ITインフラの売上高は、12億21百万円となった。医療関連顧客における新規案件の獲得があったものの、新型コロナウイルス感染拡大による運輸関連既存顧客におけるシステム投資の縮小や、公共関連既存顧客における人員の削減、案件の収束

などが影響した。売上総利益は、2億92百万円、売上総利益率は24.0%となった。

サイバーセキュリティ・コンサルティング・教育の売上高は、9億60百万円となった。サイバーセキュリティにおける製品販売の増加やオペレーターの増員にくわえ、コンサルティングにおける大型案件の獲得があったものの、収益認識会計基準の適用による3億21百万円のマイナスの影響があった。売上総利益は、3億15百万円、売上総利益率は32.8%となった。

その他売上高は、1億16百万円となった。製品販売において前期にあった大口受注の反動減にくわえ、収益認識会計基準の適用による70百万円のマイナスの影響があった。売上総利益は、2百万、売上総利益率は2.6%となった。

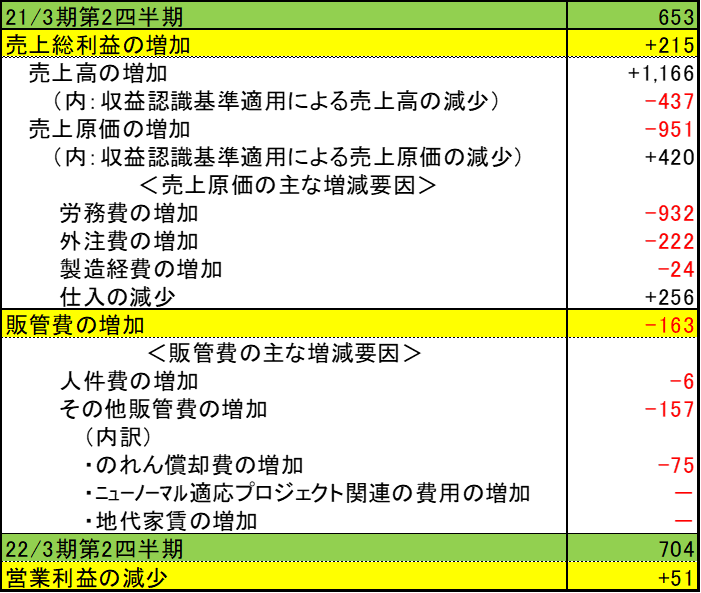

営業利益の増減要因

※単位:百万円。

※22/3月期第1四半期から「収益認識に関する会計基準」を適用しているが、前年同期比は同基準適用前の21/3月期第2四半期実績との比較。

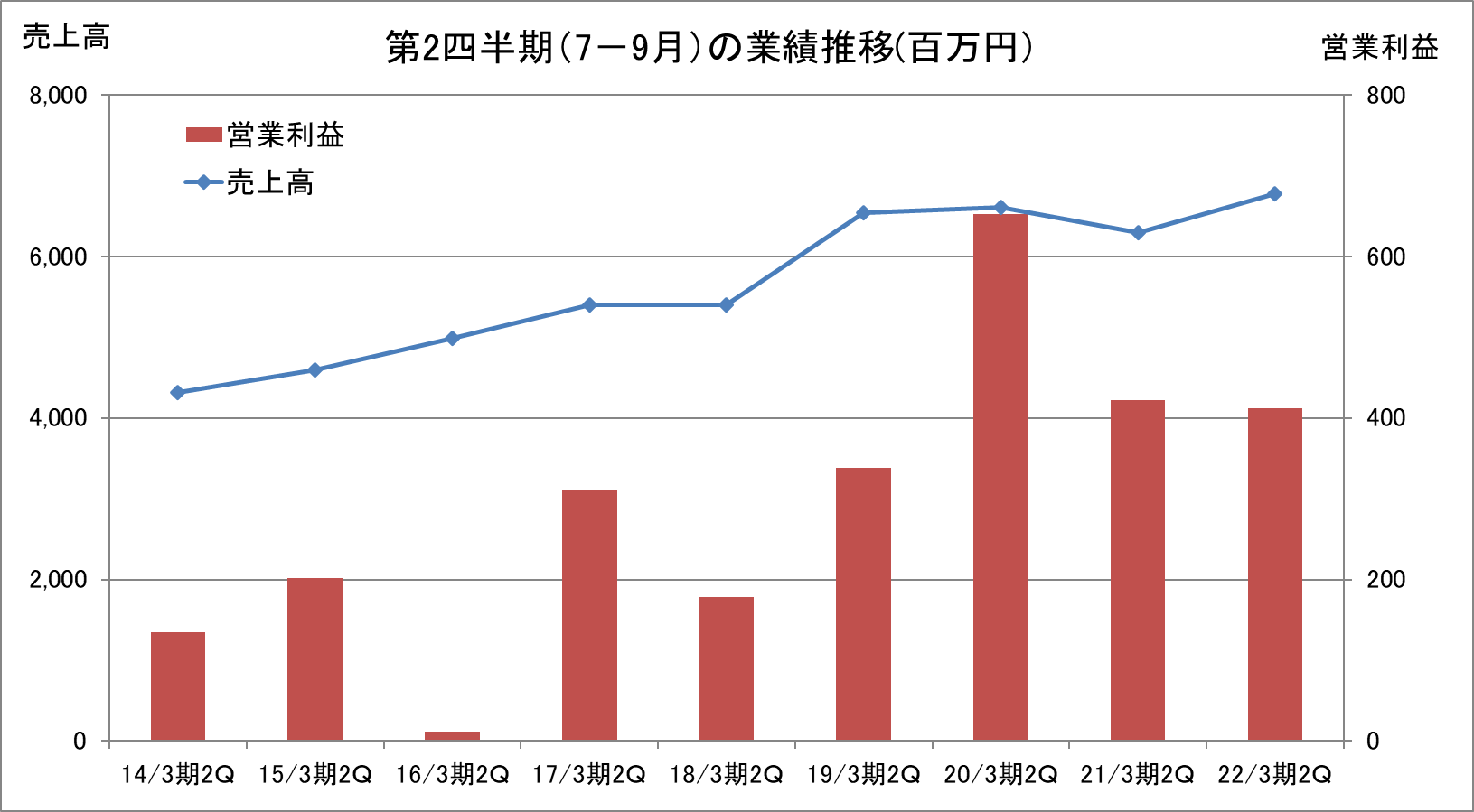

第2四半期(7-9月)の業績推移

※22/3月期第1四半期から「収益認識に関する会計基準」を適用しているが、前年同期以前は同基準適用前の実績。

22/3期第2四半期(7-9月)は、過去と比較して高水準の売上高と営業利益となった。一方、過去の第2四半期(7-9月)のピークである20/3期第2四半期の営業利益を上回ることはできなかった。

(2)サービス別受注残高の状況

|

|

2020年9月 |

2021年9月 |

増減額 |

増減率 |

|

システム運営管理 |

1,808 |

1,498 |

-310 |

-17.1% |

|

ソフトウエア開発 |

913 |

1,209 |

+296 |

+32.4% |

|

ITインンフラ |

254 |

368 |

+114 |

+44.9% |

|

サイバーセキュリティ・コンサルティング・教育 |

330 |

258 |

-72 |

-21.8% |

|

その他 |

122 |

112 |

-10 |

-8.2% |

|

合計 |

3,429 |

3,448 |

+19 |

+0.6% |

※単位:百万円

2021年9月末の受注残高は、2020年9月末比で0.6%増加した。主にシステム運営管理の受注残高が減少した一方、ソフトウェア開発の受注残高が増加した。

(3)財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

21年3月 |

21年9月 |

|

21年3月 |

21年9月 |

|

現預金 |

5,016 |

4,588 |

短期有利子負債 |

3,013 |

2,110 |

|

売上債権 |

4,823 |

4,404 |

賞与・役員賞与引当金 |

814 |

695 |

|

たな卸資産 |

47 |

17 |

長期有利子負債 |

434 |

291 |

|

流動資産 |

10,487 |

9,467 |

退職給付に係る負債 |

142 |

148 |

|

有形固定資産 |

1,437 |

1,404 |

負債 |

7,388 |

6,132 |

|

無形固定資産 |

2,308 |

2,083 |

純資産 |

9,408 |

9,691 |

|

投資その他 |

2,563 |

2,868 |

負債・純資産合計 |

16,796 |

15,824 |

|

固定資産 |

6,309 |

6,357 |

有利子負債合計 |

3,447 |

2,402 |

※単位:百万円

2021年9月末の総資産は前期末比9億71百万円減少の158億24百万円。資産面では現預金、売上債権、未収入金、のれん等が主な減少要因となった。負債・純資産面では短期と長期の有利子負債、賞与引当金等が主な減少要因となった。有利子負債は、前期末比10億49百万円の減少となった。自己資本比率は61.0%と前期末比5.3ポイント上昇した。

キャッシュ・フロー

|

|

21/3期 第2四半期 |

22/3期 第2四半期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

-1,245 |

967 |

2,213 |

– |

|

投資キャッシュ・フロー(B) |

34 |

-58 |

-93 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-1,211 |

908 |

2,120 |

– |

|

財務キャッシュ・フロー |

854 |

-1,333 |

-2,188 |

– |

|

現金及び現金同等物期末残高 |

4,004 |

4,250 |

246 |

+6.1% |

※単位:百万円

前年同期に比べ、賞与引当金や未払金や未払消費税等の減少額の縮小や法人税等の支払額の減少などにより営業CFがプラスへ転じた。定期預金の払戻による収入の減少などにより投資CFがマイナスとなったものの、フリーCFもプラスへ転じた。一方、短期借入金の減少などにより財務CFがマイナスへ転じたものの、第2四半期末のキャッシュポジションは前年同期比高まった。

(4)21/3期にグループ入りした3社の概要

|

買収企業 |

アクティブ・ティ株式会社 |

株式会社GIテクノス |

株式会社システムデザイン |

|

売上高と従業員数 |

・売上高 347百万円 (2019年9月期) ・従業員数 43名 (2021年3月31日時点) |

・売上高 1,918百万円 (2019年7月期) ・従業員数 202名 (2021年3月31日時点) |

・売上高 2,797百万円 (2019年12月期) ・従業員数 171名 (2021年3月31日時点) |

|

狙い |

◆大手自動車、官公庁向けソフトウェア開発技術者の獲得 ◆中部エリアを中心としたサービス力の向上 |

◆モバイルアプリケーション開発事業への領域拡大 ◆通信キャリア、官公庁を中心とした顧客基盤の強化 |

◆業界最大手の戦略パートナー(大手製造企業)の獲得 ◆グループシナジーを活用した大型案件の獲得、およびITインフラ・運用ビジネスへの展開 |

24/3期における業績寄与は、売上高57億円、営業利益4億円の見込み。

※現時点の予想数値であり、今後変更される可能性がある。

※2024年3月期の3社に係わるのれん償却費の合計は202百万円。

(5)最近のトピックス

◎週刊東洋経済「SDGs 日本を代表する500社」に掲載

同社は、2021年6月28日発売の週刊東洋経済「SDGs ESG+CSR」特集号において、「SDGs 日本を代表する500社」として掲載された。今回の特集は、人材活用・環境・社会性・企業統治の4つのカテゴリーで企業を評価するもので、同社はとくに「人材活用」の女性活躍推進の点において高い評価を得た。同社は、中期経営計画の三大方針のひとつに「ESGの推進」を掲げ、環境・社会・ガバナンスに関する課題への対応に注力してきた。今後は、ESGの取組みにSDGsの視点をくわえ、「持続可能な開発目標」を見据えることで目標達成へのつながりを意識し、活動の幅を広げていく方針である。

◎新市場区分「プライム市場」の選択

同社は、2021年7月28日、株式会社東京証券取引所より、2022年4月実施予定の市場区分の見直しにおける上場維持基準への適合状況に関する一次判定結果として、「プライム市場」に適合している旨の通知を受領した。これを受け、2021年10月29日開催の取締役会において「プライム市場」を選択する旨決議した。

◎日経「スマートワーク経営調査」で星3つ半の評価

同調査は、「人材活用力」「イノベーション力」「市場開拓力」の3分野に関する調査企業の回答をもとに、スマートワーク経営を実践し、組織のパフォーマンスを高めているかを星の数(最上位は星5つ)で評価するもの。同社グループは、人財の育成・登用を会社経営の重要な課題のひとつと考え、女性の活躍推進にくわえて、DX技術者の育成に力を入れてきた。さらに、テレワークの拡大やサテライトオフィスの活用による多様な働き方を推進している。また、DXを活用した新たなビジネスモデルの構築、先端技術をもつ企業との連携強化などに注力してきた。今回の調査において同社グループは、評価対象分野のなかでも「人材活用力」「イノベーション力」を認められ、前回調査での評価より一段階上の星3つ半を取得した。

4.2022年3月期業績予想

(1)連結業績

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

売上高 |

25,766 |

100.0% |

30,000 |

100.0% |

– |

|

EBITDA |

1,877 |

7.3% |

2,597 |

8.7% |

– |

|

営業利益 |

1,372 |

5.3% |

1,900 |

6.3% |

– |

|

経常利益 |

1,553 |

6.0% |

1,950 |

6.5% |

– |

|

当期純利益 |

747 |

2.9% |

1,020 |

3.4% |

– |

※単位:百万円。

※当期純利益は、親会社株主に帰属する当期純利益。

※22/3期の期首より「収益認識に関する会計基準」(企業会計基準第29号)等を適用するため、上記の連結業績予想は当該会計基準等を適用した

後の金額となっていることから、対前期増減率については記載していない。

売上高300億円、営業利益19億円の計画

第2四半期が終了し、22/3期の会社計画は、売上高が300億円、営業利益が19億円から修正なし。

同社が属する情報サービス業界においては、新型コロナウイルス感染症拡大の影響が懸念されるものの、テレワークを想定したIT環境の導入・整備や、情報資産のクラウド化の加速などの新たなニーズが生まれ、今後も継続的な需要が期待されている。こうした環境下、売上高面では、新たにグループ化した3社の業績寄与、既存の事業会社とのシナジーならびに現在積極的に推進しているDX関連サービスの拡大が見込まれる。

また、利益面では、グループ化した3社ののれん償却費が増加するものの、現在取り組んでいるサービスの高付加価値化ならびにDX関連技術者の育成等が収益力向上に寄与する。売上高営業利益率は、6.3%の計画。なお、EBITDA(営業利益+減価償却費+のれん償却額)は、25億97百万円の予定(収益認識基準適用前の前期は、18億77百万円)。

また、1株当たり配当予想も、40円の予定を据え置き。2021年7月1日付で実施した1株につき1.5株の株式分割を考慮すると、実質的に10円の増配となる。

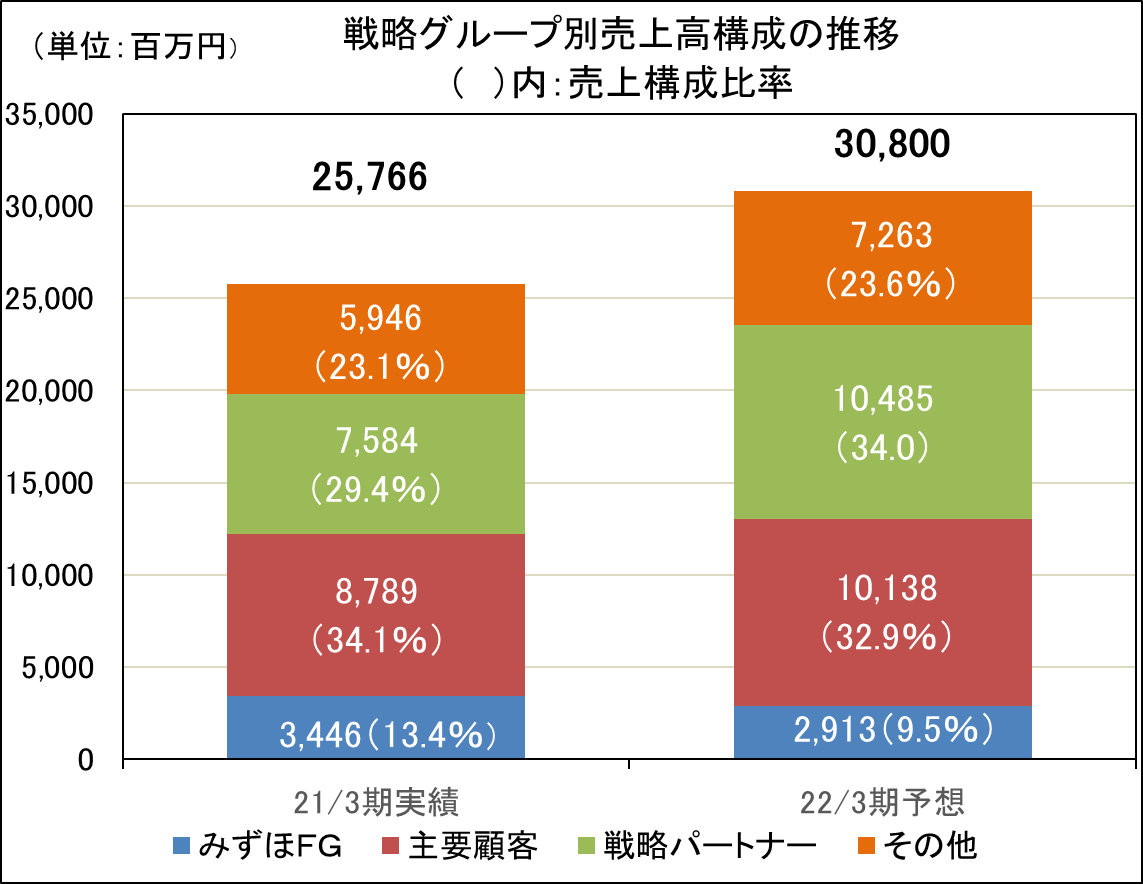

戦略グループ別売上高構成

※収益認識基準適用前の数値。

※「主要顧客」の内訳を一部変更。21/3月期の売上高も変更後の区分に基づき算出。

みずほフィナンシャルグループの売上高が減少する計画となっているのは、システム統合が完了した反動減に加え、みずほフィナンシャルグループの組織再編に伴い、従来みずほフィナンシャルグループに計上されていた売上高が、主要顧客と戦略パートナーへ区分変更となった影響。同社では、22/3期のみずほフィナンシャルグループ全体の売上高は、概ね前期並みを想定している。

(2)同社におけるDX戦略

DX関連ビジネスの領域

システム運営管理、ソフトウェア開発、ITインフラ、サイバーセキュリティなどの現行ビジネスに、クラウド、RPA、IoT、AI、リモート、ノーコード、モバイルなどの先端技術を組み合わせ、DX関連ビジネスの展開を図る。

|

DX関連ビジネスの領域 |

主な戦略 |

|

クラウド |

AWSやAzureなどの大手IT基盤を活用し、クラウド環境の構築・移行を支援 |

|

セキュリティ・ITインフラ |

24 時間体制でのネットワーク監視、インシデント対応、セキュリティ製品の導入 |

|

遠隔支援・高度開発 |

モバイルアプリ開発の拡大、リモートやノーコードを活用した開発の早期化 |

|

コンサル・研修 |

システム運用やセキュリティに関するコンサルティング・研修を実施 |

|

自動化・効率化 |

RPAやAI、スマートグラスを活用し、顧客の業務の自動化・効率化を支援 |

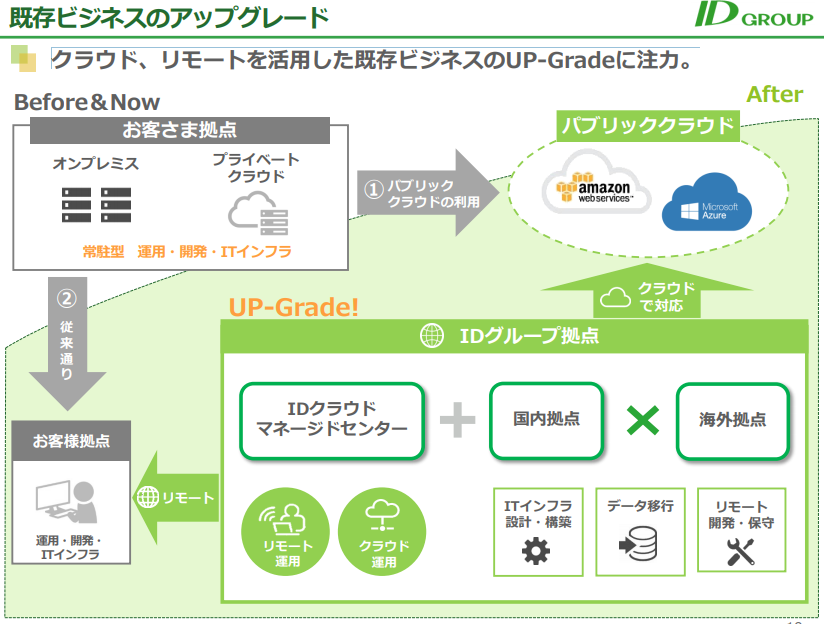

既存ビジネスのアップグレード

クラウド、リモートを活用した既存ビジネスのUP-Gradeに注力する。

(同社決算説明資料より)

DX関連売上高の目標

DX戦略の推進によるビジネスモデルのUP-Gradeを加速し収益力の強化を図ることにより、今期に連結売上高の35.0%となる105億円(21/3期は連結売上高の約26.0%の売上高66億88百万円)のDX関連売上高の達成を目指す。

目標の達成に向け、国内拠点と海外拠点において、営業戦略の変革、ビジネスモデルの変革、スキル変革、組織変革を断行するとともに、グループ間の連携を図る。

|

|

DX関連売上高(百万円) |

DX売上高比率 |

DX関連技術者数(人) |

|

2020年3月期 |

5,070 |

21.8% |

861 |

|

2021年3月期 |

6,688 |

26.0% |

949 |

|

2022年3月期(目標) |

10,500 |

35.0% |

1,016 |

同社は、従来型の人月ビジネスからサービス提供型ビジネスへのシフトを目指し、DX技術者の育成と売上高の拡大に注力している。

5.今後の注目点

同社のDX関連売上高が順調に拡大している。今期のDX関連売上高の目標は105億円であるが上期に約56億円となり約53%の進捗となった。また、連結売上に占めるDX関連売上の目標は35%であるが、上期で約42%まで上昇している。従来型の人月ビジネスからサービス提供型ビジネスへのシフトを目指し、近年DX技術者を積極的に育成してきた成果と言えよう。通期において、DX関連売上をどこまで拡大できるのか注目される。また、同社では事業拡大のために最終顧客からの直接受注を拡大させるとともに戦略パートナー経由の受注も積極的に拡大させたいと考えている。業界全体としてDX人材が不足する中、約1,000名のDX関連技術者を抱える同社の成長ポテンシャルは大きい。DX市場において顧客大手企業からの旺盛な需要に直面している戦略パートナーからどれ位の受注量を獲得することができるのか注目される。更に、高付加価値案件が多いDX関連売上高比率の上昇は、同社の収益性向上にも大きな影響を与えるものと期待される。こうした一方で、収益認識基準の適用がなかったベースで今上期の売上総利益率は前年同期比で1.2%の低下と収益性の改善が確認できなかった。同社では、DX関連の売上高拡大のため、営業戦略の変革、ビジネスモデルの変革、スキル変革、組織変革を加速させており、先行投資負担の増加というマイナス要因が避けられない。DX関連売上の拡大が、いつの時期から同社の収益性向上に本格的に結び付くのか、引き続き期待を込めて注目したい。

加えて、今期は中期経営計画の最終年度である。どのような次期中期経営計画が策定されるのか今から楽しみである。今下期より次期中期経営計画のヒントとなる施策が徐々にスタートすることが予想される。今後のニュースフローにも注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外3名 |

|

監査役 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日: 2021年11月18日

<基本的な考え方>

当社では、「継続的に企業価値を高める」ことを経営における最重要項目と位置づけ、(1)経営と執行の分離による透明性と健全性の確保、(2)スピーディーな意思決定と事業遂行の実現、(3)アカウンタビリティー(説明責任)の明確化および(4)迅速かつ適切で公平な情報開示を基本方針として、コーポレート・ガバナンスの強化および監視機能の充実に取り組んでいます。なお、当社のコーポレート・ガバナンスに関する考え方を「コーポレートガバナンス・ガイドライン」(以下、「ガイドライン」という)として取りまとめ、当社ウェブサイトにおいて公開しています。(https://www.idnet-hd.co.jp/corporate/policy.html)

<実施しない主な原則とその理由>

|

原則 |

開示内容 |

|

【補充原則4-11① 取締役会の多様性に関する考え方】 |

取締役会は、専門知識や経験等のバックグラウンドが異なる多様な取締役で構成するとともに、その機能がもっとも効果的、効率的に発揮できる員数としています。また、役員の選考については、ジェンダーや国際性、職歴、年齢の面を含む多様性と適正規模の両立にも十分配慮します。社外役員は、他社での企業経営経験者、学識教育経験者、技術経験者、会計士等をおもな対象とします。 現在の社外取締役の3名は、他社での経営経験はありませんが、全員が独立社外取締役であり、且つ豊富な経験と幅広い見識を有しています。今後も多様性と適正規模を両立させる構成となるよう努めてまいります。 なお、当社の取締役および監査役の個人別のスキル、多様性については、当社ウェブサイトに掲載しています。 <取締役会のスキルマトリックス、多様性> https://www.idnet-hd.co.jp/corporate/policy.html |

|

【補充原則5-2① 事業ポートフォリオの基本方針や見直し状況の公表】 |

現時点において、当社が公表している中期経営計画には、事業ポートフォリオの基本方針やその見直しに関する事項の記載はしておりませんが、今後は公表可能な範囲内で記載ならびに説明を行い、投資家・株主様の理解促進に努めてまいります。 |

<開示している主な原則>

|

原則 |

開示内容 |

|

【原則1-4政策保有株式】 |

(1)上場株式の政策保有に関する方針 事業上の関係を維持・強化し、中長期的な企業価値の向上を図るため、取引先等の株式を保有することがあります。取締役会は、毎年個別の政策保有株式について、保有目的および保有にともなう便益やリスクが資本コストに見合っているか等を具体的に精査し、その結果を開示するとともに、継続保有の合理性が認められない場合は、適切な時期に当該株式の売却を実施します。 (2)政策保有株式の議決権行使に関する基準 投資先企業のコーポレートガバナンス体制の整備状況や中長期的な企業価値の向上に資する議案であるかどうか、また、当社への影響などを総合的に勘案して、判断しています。 |

|

【原則5-1 株主との建設的な対話に関する方針】 |

株主との建設的な対話が、会社の持続的成長と中長期的な企業価値の向上に資するよう、株主からの対話(面談)の申込みに対しては、株主の希望と面談のおもな関心事を踏まえたうえで、合理的な範囲で社外取締役を含む取締役または経営陣幹部、監査役が臨むことを基本とします。 また、IR担当役員は、以下の通り行動します。 ・当社グループの関係各部署と協力し、建設的な対話の実現に努力する。 ・個別面談のほか、経営説明会等を開催し、IR活動の充実を図る。 ・対話において把握した株主からの意見・要望について、取締役会および関連する経営陣幹部へ適時適切にフィードバックするよう努める。 ・未公表の重要な内部情報(インサイダー情報)が外部に漏洩することを防止するため、当社の情報セキュリティースタンダードに基づき、情報管理統括責任者と連携を図り、情報管理を徹底する。 ・株式名簿に基づき、定期的に株主構造の把握を行い、取締役会に報告する。 |