自律制御システム研究所 営業損益が黒字転換

太田 裕朗 社長 |

株式会社 自律制御システム研究所(6232) |

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

機械(製造業) |

|

代表者 |

太田 裕朗 |

|

所在地 |

千葉県千葉市美浜区中瀬2-6-1 WBGマリブウエスト 32階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

3,185円 |

10,742,721千株 |

34,215百万円 |

6.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

468.56円 |

6.8倍 |

*株価は05/13終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年3月(実) |

156 |

-533 |

-486 |

-488 |

– |

– |

|

2018年3月(実) |

370 |

-542 |

-454 |

-460 |

– |

– |

|

2019年3月(実) |

807 |

-330 |

-176 |

-183 |

– |

– |

|

2020年3月(実) |

1,278 |

15 |

231 |

239 |

23.00 |

– |

|

2021年3月(予) |

– |

– |

– |

– |

– |

– |

* 会社予想は未定。単位は百万円、円。

(株)自律制御システム研究所の2020年3月期決算の概要と2021年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期決算概要

3.2021年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

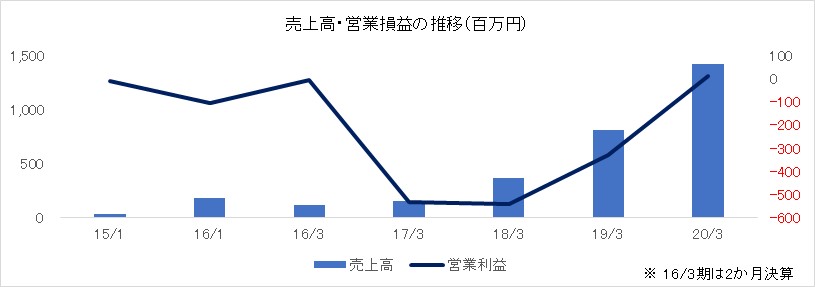

- 20/3期は、かねてからの公約通り、営業損益が黒字転換した。新型コロナウイルスによる大きな影響はなく、ソリューションの構築(STEP1, 2)をけん引役に売上が前期比58.4%増と伸長。大型案件の寄与による売上総利益率の改善とコストコントロールにより前期は330百万円の損失だった営業損益が15百万円の利益に転換。助成金収入や繰延税金資産の計上等で、当期純利益は期初予想(119百万円)を大幅に上回る239百万円を確保した(前期は183百万円の損失)。

- 21/3期は、顧客の需要動向や生産体制に新型コロナウイルス・リスクの影響が一定程度あると想定しているものの、対処可能と考えている。このため、前期比増収及び営業利益以下の各利益段階での黒字を見込んでいるが、事業の新規性の高さに加え、顧客の需要動向の合理的な見通しが困難であるため、金額ベースでは非開示とした。

- 黒字化を達成したことで、今後は、Our mid-term corporate strategyとして掲げる「From “Prototype factory” To “Drone Manufacturer”」の下、黒字体質を維持しつつ“Drone Manufacturer”を目指していく考え。開発・販売の両面で外部パートナーとの連携を推進し、同社はコア技術であるSLAMを含めた大脳・小脳の自律制御開発に経営資源を集中する。また、安全・安心を求めて、国産ドローンに対する需要が高まっていることから、業界団体との連携を積極的に進め国産ドローンの活性化に取り組むと共に、自律制御技術含めシステム全体として提供できる同社のプレゼンスを高めていく考え。

1.会社概要

コントローラで操作する必要がなく、離陸から帰還まで全てを自動で行う完全自律型ドローン(事前のプログラミング等により人の操縦がなくても飛行可能)の開発・販売を行っている。高いレベルでの自律飛行を多頻度で行う事が求められる「インフラ点検」、「物流・郵便」、及び「防災・災害対策」分野にフォーカスしており、同社のドローンはこの分野で人の代替として業務を行う。このため、同社のビジネスは単なる機体の製造・販売ではなく、業務効率化・無人化・IoT化ソリューション。検討段階からシステム開発・導入・アフターサービスまでワンストップで対応する。

【経営の基本方針】

同社が有する自律制御技術を軸に、様々な分野で継続的な取引関係構築が見込めるパートナー企業(コアクライアント)に対して、独自のドローン機体やシステム開発能力を用いて、有償の概念検証(PoC:Proof of Concept)プロジェクトを通じ、実際の経済効果を生み出すドローン用途を創出している。また、PoCから顧客業務への実装を行うシステムインテグレーション、更には、その量産(代替プレッシャーの低い特注インダストリアル製品の量産)までを一貫して手掛ける事で、高水準の収益の持続と開発投資の継続により技術革新を推進できるビジネスモデルの確立を目指している。

【沿革】

1998年から完全自律型ドローンの技術開発を行っていた千葉大学野波研究室にルーツを持つ。野波研究室は基礎研究から研究成果を積み上げ、2001年8月に世界に先駆けて自律制御化に成功した。自律制御技術の幅広い産業利用を念頭に、2013年11月に(株)自律制御システム研究所(ACSL)として法人化。2016年7月に現在代表取締役社長を務める太田裕朗氏をCOOに迎えてマネジメント及び開発体制を整備し、2018年12月に東証マザーズに上場した。

1-1 プラットフォーム技術

GPS環境下での自律飛行はもちろん、非GPS環境下での自律飛行を実現する画像処理による自己位置推定(Visual SLAM)、ドローンの飛行ログや取得画像データ蓄積・解析を行うための独自通信・クラウドシステム、人間や通路確認等の飛行制御向けAI、更には安全機能強化としてのパラシュート等、自律飛行に必要な技術を開発し、商用化している。

この技術を集約したプラットフォーム機体を用途別にカスタマイズした産業用特注機体を提供している。

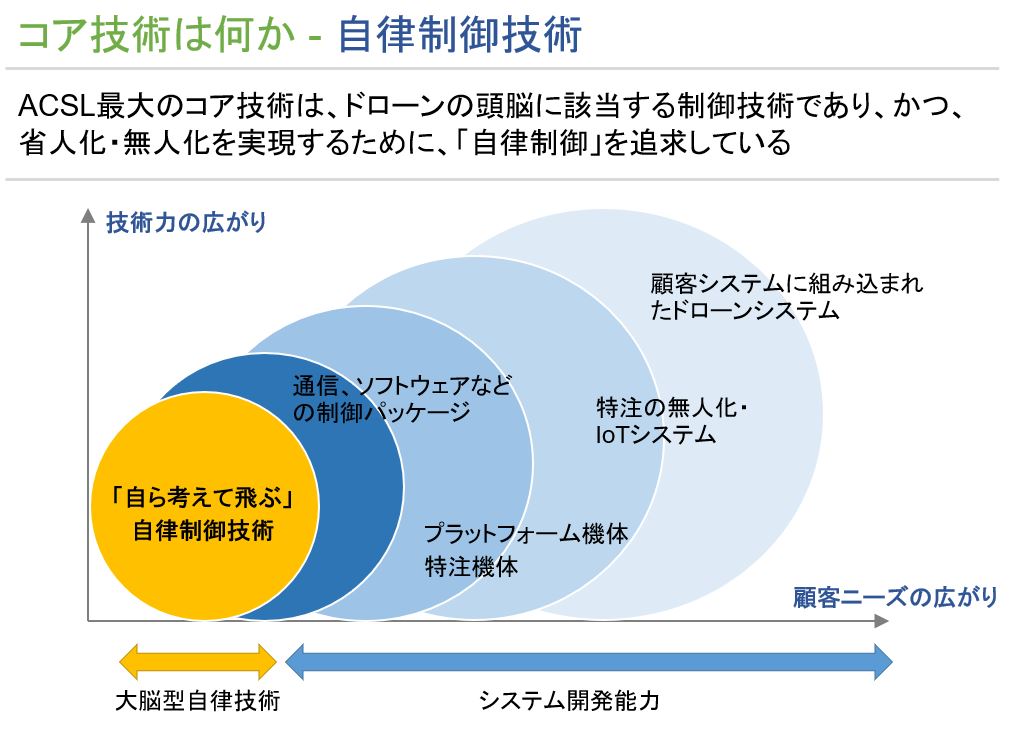

コア技術である「自律制御技術」

ドローンの頭脳に当たる制御技術をコア技術としており、省力化・無人化を実現するために、「自律制御」を追求している。

(同社資料より)

自ら考えて飛ぶ自律制御技術 - 画像処理を用いた非GPS環境下での自律飛行技術「Visual SLAM」 -

同社のドローンは、目で見て、自ら考える事ができる。具体的には、下向きの「SLAM単眼カメラ」と、2つのカメラモジュールからなる前方向の「距離制御用ステレオカメラ」を搭載しており、「SLAM単眼カメラ」で自己位置及び方角推定を行い、「距離制御用ステレオカメラ」で対象物との距離(水平・垂直面の方角)を測る。「SLAM単眼カメラ」と「距離制御用ステレオカメラ」が撮影した画像を機体に搭載されたGPUがリアルタイムで解析処理(演算)する事で自己の置かれた環境を認識し(環境認識技術「Visual SLAM」)、この認識結果を姿勢制御や飛行動作制御等と連動させる事で自律飛行を実現している。

環境認識技術、姿勢制御、飛行動作制御等、必要な技術を全て独自開発している事が同社の強みであり、特徴である。また、既存の環境認識技術は、GPSデータ(位置情報)、気圧センサー(気圧高度を計測)、デジタルコンパス(方位を計測)を使用するが、同社が開発した環境認識技術「Visual SLAM」はこれらを使用しない。GPSデータを利用しないため、GPSが入らない屋内や構造物の近接においても安全に自律飛行できる。言い換えると、非GPS環境下での完全自律飛行が可能な画期的な技術である。

1-2 ビジネスモデル

同社のサービスは、顧客ニーズに合わせて概念検証(PoC:Proof of Concept)を行う「STEP1」、概念検証に基づいたカスタム機体の設計・開発を行う「STEP2」、機体の少量生産と実際の業務への導入を行う「STEP3」、「STEP4」に分かれる。

| STEP 1 | 顧客のドローン導入ニーズを踏まえて、課題解決のために同社のテスト機体を用いた概念検証(PoC)を有償で行う。概念検証とは、新たな概念やアイデアの実現可能性を示すため、可能な範囲で手段を組み合わせて試験的な実験を行う事。同社においては、最小限のシステム構成により、顧客のドローン導入の目的である業務効率化・無人化・IoT化等の検証を行う。デモンストレーションによって概念・理論の実用化が可能である事を示す。 |

| STEP 2 | 顧客の既存システムへの組み込みも含めた特注システム全体の設計・開発を行い、ドローンの安全な導入に不可欠な操作シミュレータやドローンの保守点検サービス(システム導入・運用サポー卜)も提供する。 |

| STEP 3 | STEP2で開発した特注システムの顧客先における試用(パイロット)や商用ベースでの導入のための生産供給(販売)と、機体販売後の保守・メンテナンスサポートを行う。保守・メンテナンスサポートにおいては、販売後定常的に発生する機体の保守手数料や消耗品の販売料及びスポットでのコンサルティングサービスに係るサービス提供料を受け取っている。また、顧客の実務設計善にも継続的に取り組んでいる。

ドローン導入の事例としては、工場設備や建物・橋梁等の点検、下水道管内等の閉鎖環境の調査、物流・郵便のドローンによる配送、更には災害現場の初期把握等を挙げる事ができ、こうした業務にドローンを組み込む事で業務の効率化・無人化・IoT化が可能になる。 |

| STEP 4 | 各事業年度の受注数(生産供給)が10台以上と定義しており、STEP3との違いとしては具体的な業務への本格導入を想定している。 |

1-3 強い顧客基盤

大手企業を中心に顧客基盤が順調に拡大しており、量産機体まで見据えた顧客が約80社にのぼる。

|

|

|

(同社資料より)

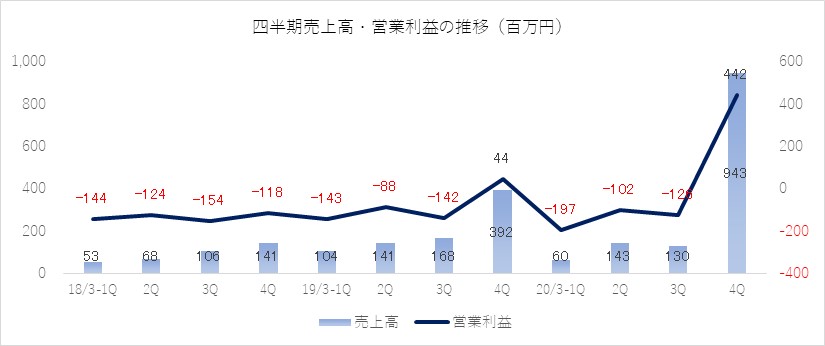

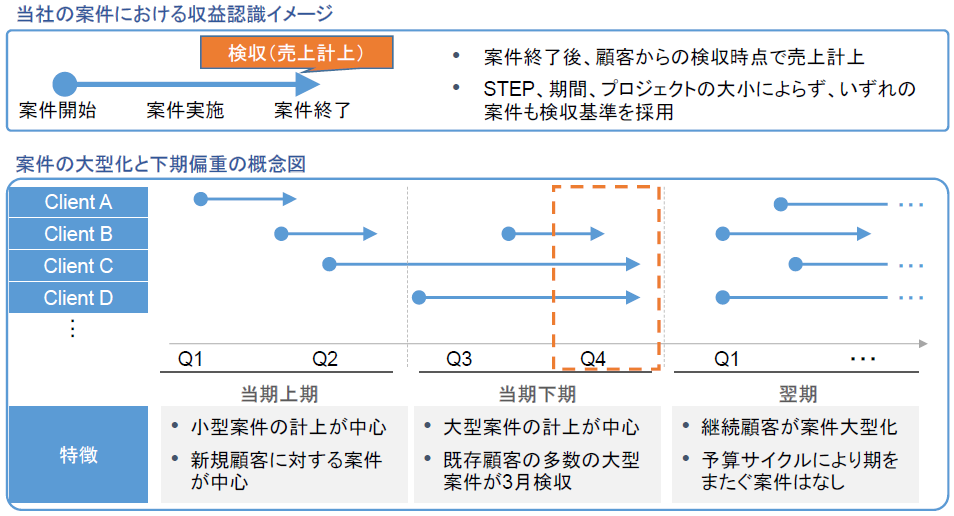

1-4 収益計上基準と業績の下期偏重

同社は全ての案件において、検収基準(案件終了時)で売上を認識しており、既存顧客を中心に案件の大型化が進む中で業績の第4四半期偏重が強まっている(顧客の予算サイクルにより、期をまたぐ案件はない)。

(同社資料より)

2.2020年3月期決算概要

2-1 非連結業績

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上高 |

807 |

100.0% |

1,278 |

100.0% |

+58.4% |

1,418 |

-9.8% |

|

売上総利益 |

403 |

50.0% |

808 |

63.2% |

+100.5% |

850 |

-4.9% |

|

販管費 |

733 |

90.9% |

792 |

62.0% |

+8.0% |

841 |

-5.7% |

|

営業利益 |

-330 |

– |

15 |

1.2% |

– |

9 |

+75.8% |

|

経常利益 |

-176 |

– |

231 |

18.1% |

– |

187 |

+23.2% |

|

当期純利益 |

-183 |

– |

239 |

18.8% |

– |

119 |

+100.2% |

* 単位:百万円

前期比58.4%の増収、営業損益が黒字転換

売上高は前期比58.4%増の1,278百万円。既存顧客によるソリューションの構築(STEP1、2)への予算配分等で機体販売(STEP3、4)が減少した他、国家プロジェクトにかかる売上も減少したが、新規顧客の獲得と既存顧客による実業務への導入に向けた取り組みの加速でソリューションの構築(STEP1、2)が866百万円と前期実績293百万円の3倍弱に拡大した。

営業損益は15百万円の利益。大型のソリューション案件の受注もあり、売上総利益率が63.2%とターゲットとしていた60%を上回ったことで売上総利益が808百万円と前期比倍増する一方、人員を増強する中でもコストコントロールにより販管費は同8.0%の増加にとどまった。研究開発費は売上比22%の275百万円(前期は売上比45%の366百万円)。人員を増強しつつも効率化努力により、目標としていた売上比20~25%の水準で着地した。産業用プラットフォームの次世代機として中型機のACSL-PF2をリリースした他、高い需要が見込まれる小型機の非GPS対応ドローンのMiniを開発した。

経常損益は231百万円の利益。助成金収入が増加(192百万円→221百万円)する一方、IPO関連費用がなくなったことで営業外損益が改善した。繰越損失により税負担が軽い中、繰延税金資産の計上もあり、239百万円の最終利益を確保した。

STEP別売上高

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

ソリューションの構築(STEP1、2) |

293 |

36.4% |

866 |

67.7% |

+194.7% |

|

量産機体の販売(STEP3、4) |

384 |

47.6% |

304 |

23.8% |

-20.6% |

|

その他 |

129 |

16.0% |

107 |

8.4% |

-16.7% |

|

合計 |

807 |

100.0% |

1,278 |

100.0% |

+58.4% |

* 単位:百万円

期初予想との差異要因

売上面では、ソリューションの構築(STEP1,2)の継続・追加の増加で想定したほど量産機体の販売(STEP3、4)への移行が進まず量産機体の販売台数が予想を下回った。ただ、大型のソリューション案件の受注による利益率の改善で売上総利益は同4.9%の下振れにとどまり、売上規模に応じたコストコントロールにより販管費の伸びを抑えたことで営業利益は期初予想を上回った。加えて、事務所移転に伴う営業外費用等の抑制や繰延税金資産の計上等で当期純利益は期初予想の2倍に当たる239百万円で着地した。

2-2 STEP別動向

ソリューションの構築(STEP1、2)

|

17/3期 |

18/3期 |

19/3期 |

20/3期 |

|

|

売上高(百万円) |

– |

217 |

293 |

866 |

|

案件数(件) |

12 |

60 |

81 |

112 |

新規顧客の開拓が進んだことに加え、これまでにソリューション構築を実施してきた既存顧客において、現場導入を見据えた更なる機能の磨き込みのための新たなカスタム開発需要が発生した。また、既存顧客では、これまでとは別用途の概念検証(PoC)の需要も拡大した。これらの結果、112件を実施し、866百万円の売上を計上。案件単価も362万円から773万円に上昇した。

機体販売(STEP3、4)

|

|

17/3期 |

18/3期 |

19/3期 |

20/3期 |

|

売上高(百万円) |

- |

90 |

384 |

304 |

|

販売台数(台) |

40 |

40 |

106 |

101 |

既存顧客のソリューションの構築(STEP1、2)が拡大した結果として、機体販売(STEP3、4)へのシフトが想定ほど進まなかった。ただ、ソリューションの構築の拡大により、顧客システムへの組み込みが進んだ他、ニーズの把握が可能となり、機体販売(STEP3、4)のポテンシャルが一段と高まった。

その他売上

|

17/3期 |

18/3期 |

19/3期 |

20/3期 |

|

|

メンテナンスサービス(百万円) |

- |

34 |

64 |

88 |

|

国家プロジェクト(百万円) |

- |

28 |

65 |

18 |

|

合計(百万円) |

- |

62 |

129 |

106 |

* 単位:百万円

ドローン製品の部品販売、機体の修理サービス、及び一部の国家プロジェクトにかかる売上が計上されている。通常、国家プロジェクトにおいて収受する補助金は営業外収益として計上するが、委託された実験を行うことが主目的である「NEDO 性能評価基準」プロジェクトはその他売上として計上している。20/3期は国家プロジェクトにかかる売上が減少したものの、事業の拡大を反映して、メンテナンスサービスにかかる売上は増加した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

期末総資産は前期末との比較で341百万円増の5,268百万円。借方では、第4四半期の売上の増加で売上債権が増加した他、外部パートナーとの連携強化の一環として米国AutoModality社へ出資したことで投資有価証券が311百万円増加した。一方、貸方では純資産が増加した。手元流動性比率35.4ヶ月(前期66.3ヶ月)、自己資本比率95.5%(同95.4%)。

|

19年3月 |

20年3月 |

19年3月 |

20年3月 |

||

|

現預金 |

4,465 |

3,775 |

買掛金 |

17 |

24 |

|

売上債権 |

256 |

815 |

未払金・未払費用 |

49 |

75 |

|

流動資産 |

4,858 |

4,818 |

前受金・預り金 |

110 |

12 |

|

有形固定資産 |

23 |

27 |

流動負債 |

225 |

233 |

|

無形固定資産 |

13 |

35 |

株主資本 |

4,700 |

5,029 |

|

投資その他 |

31 |

387 |

純資産 |

4,701 |

5,034 |

|

固定資産 |

68 |

449 |

負債純資産合計 |

4,926 |

5,268 |

* 単位:百万円

キャッシュ・フロー(CF)

営業CFは、税引前利益231百万円、減価償却費27百万円、売上債権の増加△559百万円等で407百万円のマイナス。投資CFは、主に投資有価証券の取得(米国AutoModalityへの出資)及び有形・無形固定資産の取得によるもので、財務CFは新株予約権の行使による株式の発行に伴うもの(前期はIPOに伴う株式の発行による収入)。

|

19/3期 |

20/3期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

-176 |

-407 |

-231 |

– |

|

投資キャッシュ・フロー(B) |

-58 |

-369 |

-311 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-235 |

-777 |

-542 |

– |

|

財務キャッシュ・フロー |

2,631 |

87 |

-2,543 |

-96.7% |

|

現金及び現金同等物期末残高 |

4,465 |

3,775 |

-689 |

-15.5% |

* 単位:百万円

2-4 事業ハイライト

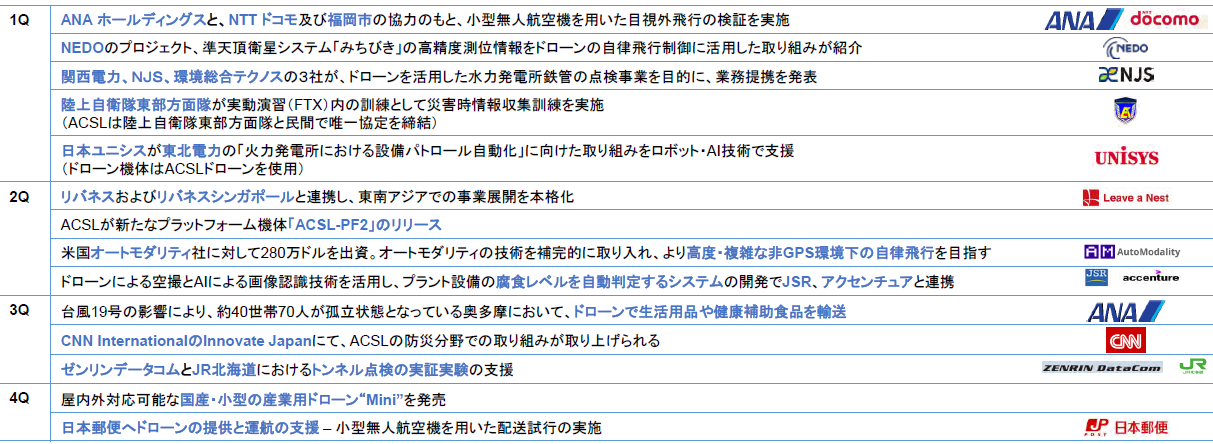

20/3期はインフラ点検、物流、防災といった分野において、同社ドローンを用いた実証実験や実用の展開が進んだことに加え、新機体の販売や米国企業への投資等でも実績を残した。インフラ点検では、既存目視点検の代替や高所作業リスク低減、或いは、これまで点検できなかった高所・閉鎖環境の近接目視といった目的で実証実験や実用化が進められている。また、物流では、既存物流網の代替やコスト改善・生産性向上、防災では人がアクセスできない、またはリスクが高い環境の早期現状把握といった目的で実証実験や実用化に向けた取り組みが進められている。

(同社資料より)

インフラ点検

JSR、アクセンチュアとの連携による腐食判定システムの開発支援、日本ユニシスとの設備パトロール業務自動化システムの開発支援、ゼンリンデータコム、JR北海道とのトンネル内でのドローン飛行の実証実験等を行っている。JSR、アクセンチュアとの連携による腐食判定システムの開発支援では、ドローンによる空撮とAIによる画像認識技術を活用し、プラント設備の腐食レベルを自動判定するシステムの開発を進めている。日本ユニシスとの設備パトロール業務自動化システムの開発支援では、東北電力の「火力発電所における設備パトロール業務を、ロボットやAI技術等により自動化させるシステム」において、日本ユニシスが実施しているドローン活用による技術検証を支援している。

(株)ゼンリンデータコムとのJR北海道(株)の実証実験支援

非GPS環境下のトンネル内で、ドローンを自律飛行させる実証実験を(株)ゼンリンデータコムとJR北海道(株)が実施しており、ACSLは機体の提供によりこの実証実験を支援している。JR北海道(株)では、将来的な労働力不足等を見据えた設備の維持管理の効率化や線路内立ち入り機会の減少による作業時の安全性の向上を目的に、人の目や手で行っている検査の一部についてドローンの活用を検討しており、この一環として実証実験が進められている。ACSLが提供しているドローンは、レーザーセンサーやカメラ認識技術を用いて、非GPS環境下での安定飛行を実現しており、トンネルの断面形状のリアルタイム把握やその瞬間の位置の把握も可能である。

物流

ANAホールディングス他3社と共同で、国内初の2路線同時補助者なし目視外飛行を実施し、あわび等の海産物の離島間搬送を成功させた他、日本郵便によるドローンを用いた郵便物等の配送試行で、ドローンが中山間地の配達先(居宅)に実際の郵便物や荷物を届けることにも成功した。

防災

台風19号の影響により都道204号が崩落し、約40世帯70人が孤立状態となっている奥多摩において、ドローンで生活用品や健康補助食品を輸送した。また、ACSLのドローン開発や防災分野での取り組みが、CNN Internationalが提供する特集番組「CNN Innovate Japan」で紹介された。同番組は、各回テーマを決めて放映され、ACSLが紹介された放送回では、「最先端の防災技術」の日本の取り組み例として、ACSLの災害用ドローンが取り上げられた。同社CTOのクリス・ラーベ氏が最先端のAIを活用した人検知技術や、災害時へのドローンの活用可能性についてコメントしている。

次世代機としてACSL-PF2とMINIを開発

|

中型ドローンACSL-PF2

|

・ 点検、物資輸送、広範囲の空撮など幅広い用途に対応 ・ 様々なセンサーが搭載可能なことによる高い拡張性 ・ 中型で、トップクラス性能の飛行時間を実現 ・ 独自開発の制御技術と、ISO9001に即した品質管理 |

|

小型ドローンMINI

|

・ 橋梁点検などの需要を受け、カメラの機体上部にも搭載可能な設計 ・ 安全機能として、6方向の衝突回避センサーを搭載し、前方にはステレオカメラによる衝突防止 ・ 小型で、トップクラス性能の最高飛行時間48分を実現 ・ 独自開発の制御技術と、ISO9001に即した品質管理 |

(同社資料を基に作成)

3.2021年3月期業績予想

【新型コロナウイルスによる影響】

20/3期において新型コロナウイルスによる大きな影響は発生しておらず、21/3期についても、顧客の需要動向や生産体制での一定のリスクを想定しているものの、対処可能と考えている。

顧客動向、サプライチェーン、同社の運用体制、及び財務面での想定されるリスクと対応状況は下記の通り。

|

想定されるリスク |

対応状況 |

|

|

顧客動向 |

・ 景気及び業績悪化を受けて、顧客におけるドローン等の新規技術への投資予算削減 |

・ 顧客を個別訪問し、状況の精査、進め方検討 ・ 多くの既存顧客においてドローン事業を引き続き推進することを確認 |

|

サプライチェーン |

・ サプライヤーの部品供給遅れ・製造中止による主要部品の調達難及び製造の遅れ |

・ 主要部品については代替候補を検討 ・ 上半期に一定の調達遅れがあるものの、下期には解消できる見込み |

|

同社の運用体制 |

・ 営業及び事業開発活動の低下 ・ 感染拡大に伴う、事業活動の停止及び減速 |

・ 3月後半より全社員、原則リモートワーク対応 ・ 状況を判断しつつ、限定された人数での出社等により開発・生産活動を実施 |

|

財務面 |

・ 販売減少による現金の減少 ・ 投資企業の事業活動低迷による減損リスク |

・ 十分な現預金の保有(約38億円) ・ 投資先企業においてコスト抑制を行い、キャッシュ・フローを重視 |

3-1 21/3期の方針と業績予想

新型コロナウイルス感染症の拡大と先行きの不透明感から、合理的な予測が困難である、として業績予想を非開示としたものの、下記の方針の下、前期以上の売上及び黒字維持に取り組んでいく考え。

21/3期方針

・ 売上成長、黒字維持を目指す

・ Autonomous(自律飛行)、SLAM(自己位置推定・環境地図作成)などコアR&Dへの投資を継続

・ 国家プロジェクト等を通じてセキュリティへの投資

・ 用途別の製品投入などPrototypeからManufacturerへ

・ 人員増強継続、テレワーク等”WithCorona”体制を構築

売上高

新規性が高い事業であることに加え、新型コロナウイルスの影響もあり、顧客の需要動向を予測することが困難であるものの、前期以上の売上を目指している。ソリューションの構築(STEP1, 2)については、前期と同程度の案件数の確保を目指しているが、大型案件がなくなる影響で案件単価が低下する見込み。機体販売(STEP3, 4)についてはMINIの販売に伴い、単価が低下するものの、販売台数の増加が見込まれる。

営業利益

コストコントロールによる営業黒字の維持を目指している。60%以上の売上総利益率を目標としており、販管費の主要科目である研究開発費については、売上高対比20%~25%の水準で効率的に活用する。

3-2 21/3期の事業計画

プロトタイプ製作所から量産メーカーへの進化を目指し、用途別に純化された社会実装可能な量産モデルの開発・生産・販売を推進していく。また、外部パートナーとの連携を強め、同社自身はコアな技術開発に注力する他、開発能力の強化や管理・ガバナンス体制向上に向けた社内体制の強化にも取り組む。

社会実装可能な用途別量産モデルの生産・販売・開発

コアクライアントと共に社会実装に必要な要件の洗い出しを行い、量産モデル開発へとフィードバックする。これまでの概念検証(PoC)の知見とフィードバック情報を活かし、全用途向けのプロトタイプから進化し、用途別に純化された量産モデルの開発・生産・販売を推し進める。また、新機種Miniを始めとした、低価格帯の高セキュリティ小型空撮ドローンの量産販売を推進する他、国家プロジェクト等を通じて国産品質のセキュリティ対応に開発投資を行い、国内で最もセキュアな製品を実現する。

外部パートナーとの連携強化による販売網の拡大、コア技術開発へ注力

ソリューションパートナーの増強や、業界団体との販促連携を積極的に行い、顧客へのチャネルを増やすことで市場のプレゼンスを高める。開発面では、同社はコア技術であるSLAMを含めた大脳・小脳の自律制御開発にフォーカスすると共に、この取り組みを加速する。一方、筐体や駆動系等、ノンコア部分については外部パートナーに積極的に委託し、先方の量産ノウハウを活かして生産委託体制を構築する。

開発能力の強化、管理・ガバナンス体制向上に向けた社内体制の強化

多様化した開発人員よる高いレベルの開発体制の構築に引き続き取り組むと共に、報酬委員会の導入等でガバナンスの向上等の社内統制を強化する。

4.今後の注目点

20/3期は公約通り黒字化を達成した。機体販売(STEP3、4)が減少し、想定を下回る等、想定通りの進捗ではなかった面もあり、この点は21/3期以降の課題ではあるが、あまり神経質になる必要はない。例えば、コアクライアントの1社であり、上水道・下水道に関するコンサルタント業務等を手掛ける(株)NJS(2325)とは、2016年から閉鎖空間の点検用カスタムドローンの開発を進めており、下水道点検業務のコストを20%近く削減できるドローンの開発に成功した。ただ、開発の過程で水力発電所の点検ドローン(水圧鉄管内部を調査)の開発ニーズが派生したため、現在、下水道における社会実装を進めつつ、水力発電所の点検用途への応用展開を進めている。こうしたケースでは、開発予算がソリューションの構築(STEP1、2)に重点的に振り向けられるため、機体販売(STEP3、4)が想定通りに進まなくなる。ただ、用途が下水道点検から水力発電所の水圧鉄管点検に広がり、量産機体の潜在マーケットが拡大したため超長期的には同社にとってプラスだ。

21/3期以降は、Our mid-term corporate strategyとして掲げる「From “Prototype factory” To “Drone Manufacturer”」の下、黒字体質を維持しつつ“Drone Manufacturer”を目指していくことになる。資金や時間を有効活用するために、開発・販売の両面で外部パートナーとの連携を推進し、同社はコア技術であるSLAMを含めた大脳・小脳の自律制御開発に経営資源を集中する。また、安全・安心を求めて、国産ドローンに対する需要が高まっていることから、業界団体との連携を積極的に進め国産ドローンの活性化に取り組むと共に、自律制御技術含めシステム全体として提供できる同社のプレゼンスを高めていく考え。ドローンメーカーとして真価が問われるのはこれからであり、これまで以上にスピード感が求められる。今後の展開に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年06月28日)

基本的な考え方

当社は、「技術を通じて、人々をもっと大切なことへ」をミッションとして掲げ、「世界で最も優れた自律技術を追求し、その社会実装を全うすることで、人が行う業務を一つでも多く自動化・無人化する、そして、社会の進化を推し進めていく」という経営理念の下、当社を支えている株主をはじめとした全てのステークホルダー(従業員、取引先、顧客、債権者、地域社会等)との信頼関係を構築・維持し、皆様の利益を重視した経営を行うことが当社の使命であると考えております。そのためには、当社事業が安定的かつ永続的な発展を果たすことが不可欠であり、このような発展の基盤となる経営の健全性及び透明性の向上を目的とするコーポレート・ガバナンスの強化は重要な経営課題であると認識し、積極的に取組んでおります。具体的には、株主総会の充実、取締役会及び監査役会の機能強化、適時適切な情報開示・IR活動の実施、内部管理体制の強化等によりコーポレート・ガバナンスの一層の強化に努めております。

【コーポレートガバナンス・コードの各原則を実施しない理由】

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。