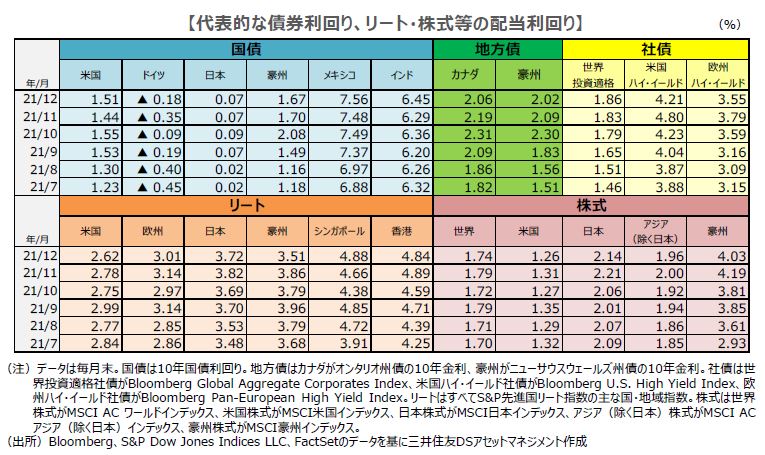

主要な資産の利回り比較(2021年12月) FRBやECBの金融緩和縮小から国債利回りが上昇

主要な資産の利回り比較(2021年12月)

■債券は、国債利回りが概ね上昇しました。一方、ハイ・イールド社債は利回りが低下しました。米国では、連邦準備制度理事会(FRB)が12月に量的緩和の縮小(テーパリング)の加速を決定し、2022年の利上げ見通しを3回としました。このため、金融政策の正常化が進むとの見方が強まり、国債利回りは上昇しました。また、欧州中央銀行(ECB)も金融緩和の縮小を進める方針を示したため、国債利回りの上昇につながりました。

■株式は、世界的に配当利回りが小幅に低下しました。米国では、FRBのテーパリング加速や2022年の利上げ見通しで金融緩和の縮小が意識された一方、新型コロナウイルスのオミクロン型への警戒感が後退したことから、株価が上昇し、配当利回りは低下しました。

■リートは、配当利回りが概ね低下しました。オミクロン型への警戒感が後退したことや、欧米の中央銀行が金融緩和縮小を決定したものの、金利の上昇幅が限定的だったことなどから、リート価格は上昇し、リートの配当利回りは低下しました。

(2022年1月12日)

印刷用PDFはこちら↓

関連マーケットレポート

三井住友DSアセットマネジメント株式会社

世界の経済やマーケットの動向や、マーケットで注目される旬なキーワードを運用のプロがわかりやすく、丁寧に説明します。

■当資料は、情報提供を目的として、三井住友DSアセットマネジメントが作成したものです。特定の投資信託、生命保険、株式、債券等の売買を推奨・勧誘するものではありません。

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会