意外と知らない債券ファンドの基本 債券ファンドは低リスク投資の有力な選択肢

意外と知らない債券ファンドの基本

債券ファンドは低リスク投資の有力な選択肢

1.そもそも債券とは

2.個別債券と債券ファンドの違い

3.債券ファンドは相対的にリスクを抑えた投資の有力な選択肢

はじめに

資産形成にあたって真っ先に思い当たるのは長期の期待リターンが高い株式です。しかし、株式市場は大きく下落する局面もあるため、運用期間が短~中期の場合など、リスクを抑えた運用を志向する際にはそぐわない場面もあります。

そこで目を向ける候補となるのが債券です。債券は株式と比較して価格変動の度合いが低く、国債からハイイールド社債まで幅広い選択肢があります。また、債券ファンドでは個別債券と比べて投資のタイミングの自由度が高く、分散効果を得ることもできます。ここでは、意外と知らない債券ファンドの基本について紹介していきます。

1.そもそも債券とは ~定期的な利息、満期に償還金を受け取り~

①債券は貸付金の証文

■債券は、国や企業に対する貸付金のいわば証文です。債券の保有者は基本的には貸付金と同様に、四半期や半年ごとに発行体から利息を受け取り、返済期限の満期になった際に償還金を受け取ります。

■債券の発行体には事前に約束された利息と償還金を債券保有者に支払う義務があります。利払いや償還が滞ると債務不履行と認定され、国や企業のその後の経済や事業活動は大きく制約されます。債券投資家が資金を受け取る権利は株式投資家よりも優先されており、この点が企業の一存で配当や自社株買いなどの還元の程度を決められる株式との違いです。

②満期まで保有すると事前に約束された利息と償還金を獲得

■債券では発行体となる企業がどれだけ成長しても得られる利益は事前に約束された利息と償還金だけになります。この点も企業の成長を反映し理論上の上限価格が存在しない株式との違いです。債券は英語でFixed Incomeですが、概ね固定収入という性質を帯びています(一部には利息や元本がインフレ率や市場金利に応じて変動するものもあります)。

③満期までは主に物価要因と信用力要因で価格は変動

<物価要因>

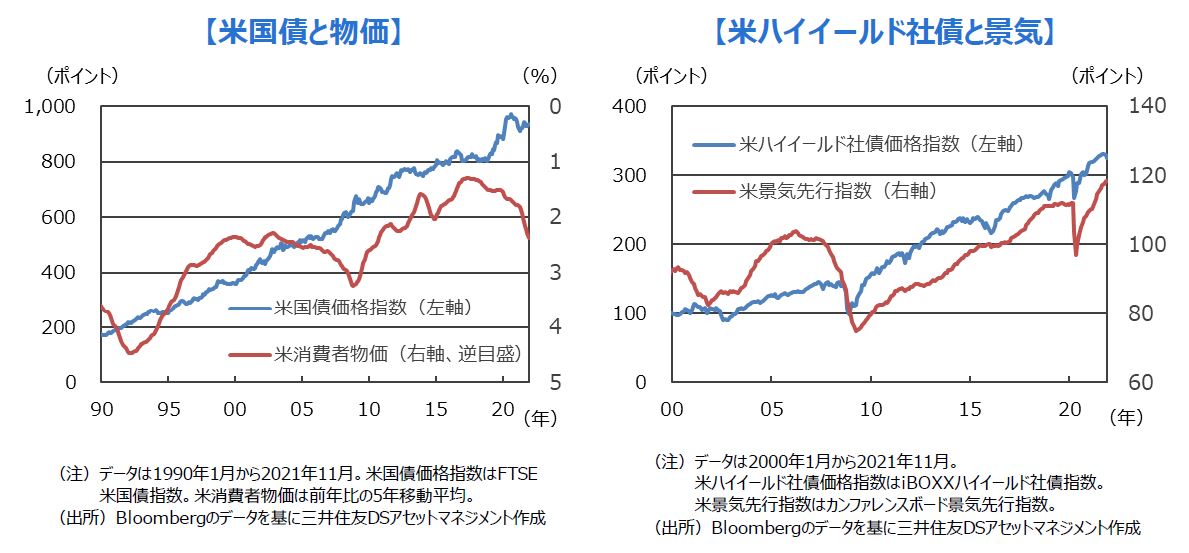

■債券の利息と償還金は事前に決まっているため、債券が発行された後にインフレが進行すると、債券の実質的な価値は下がってしまいます。そのため、インフレ進行が予想される局面では一般的に債券価格は下がります。逆に、低インフレやデフレ局面で債券価格は上昇する傾向にあります。

<信用力要因>

■発行体となる企業が倒産すると利息も償還金も受け取ることができません。そのため、景気や発行体の経営状態によって債券価格は変動します。また、前述のように債券投資家の収入はあくまでも固定のため、たとえ有望であっても経営的にリスクの高い大型の企業買収などは株式投資家からは好感されますが、債券投資家からは嫌気されます。

■経営状態が安定しない企業の社債は価格変動において信用力要因で動く割合が高く、逆に支払い能力が高い国債は物価要因で動く割合が高いです。そのため、過去の動きを見ると、社債は景気が良く企業業績が拡大する局面で値上がりします。一方、国債は物価上昇率が鈍化する局面で上昇します。

2.個別債券と債券ファンドの違い ~投資タイミングと分散効果~

■債券投資は債券ファンドを購入する方法と、個別の債券の投資に申し込む方法があります。両者の違いとして投資タイミングと分散効果が挙げられます。

①投資タイミング

<開始時>

■個別債券は流動性が低いため、既に発行された債券の購入はあまり一般的ではなく、発行のタイミングで申し込まないと希望の金額を投資することが難しくなります。一方、公募投信の債券ファンドでは、基本的に毎営業日投資を希望する金額で始めることが可能です。

<終了時>

■個別の債券では償還によって投資が終わってしまいます。債券ファンドでは償還金を別の債券に再投資するため、個別債券よりも長期にわたって投資を行うことが可能です。

<途中解約時>

■個別債券の投資を途中で取りやめる際には、流動性が低いことによりしばしば利息よりも高い売買コストが発生するなど、途中売却には高いハードルが設けられています。一方、債券ファンドでは解約のハードルは相対的に低くなっています。

②分散効果

■また、債券ファンドに投資することで分散効果を得ることもできます。個別の債券では、確率は低いながらも発行体の企業が倒産してしまうと利息どころか元本も返ってこず、大きな損失となります。しかし、数十銘柄を組み入れている債券ファンドでは、そうした個別企業のリスクを分散投資によって低減することが可能です。

3.債券ファンドは相対的にリスクを抑えた投資の有力な選択肢

■これまで、世界的なインフレ率の鈍化を受け、国債価格の値上がりと金利の低下が続いてきました。しかし、足もとでは米国を中心にインフレ率が加速しています。また、国債の利回りは日本や欧州を中心にマイナスや非常に低水準のものが多くなっています。

■そのため、今後はより金利の高い社債への投資が候補となります。その際には、個別企業の信用力要因を分散するためにも、個別債券ではなく債券ファンドを検討しても良いかもしれません。過去には国債と社債を組み合わせた投資は比較的安定したリターンを上げてきました。

■以上のような特徴を踏まえると、相対的にリスクを抑えた資産形成にあたり、債券ファンドは有力な選択肢となりえます。

(2021年12月28日)

印刷用PDFはこちら↓

意外と知らない債券ファンドの基本 債券ファンドは低リスク投資の有力な選択肢

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会