米長期金利上昇の影響をどう考えるか

市川レポート(No.572)米長期金利上昇の影響をどう考えるか

- 強めの米経済指標に米長期金利が上昇、利上げの織り込みが進み、ドルも対主要通貨で上昇。

- 米長期金利上昇で主要国の株価は総じて下落、ただ、米長期金利の上昇余地は限定的とみる。

- 今回は良い金利の上昇、株安を受けた円高圧力は徐々に後退し、日本株の調整も収束を予想。

強めの米経済指標に米長期金利が上昇、利上げの織り込みが進み、ドルも対主要通貨で上昇

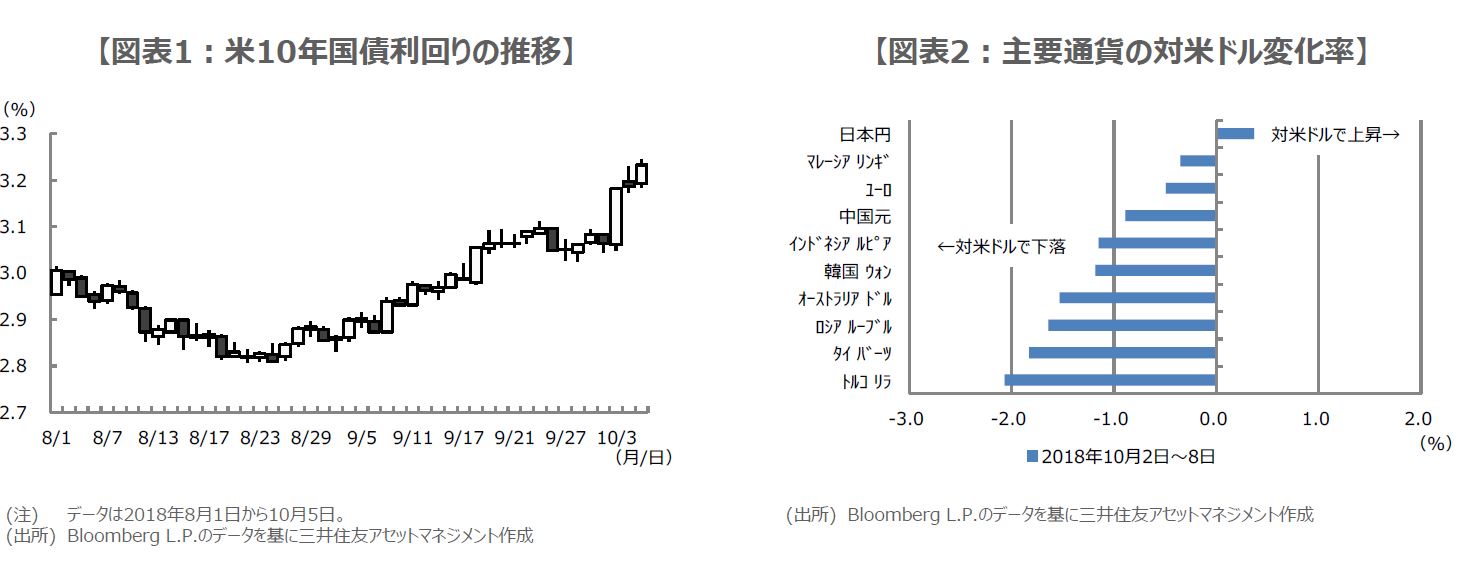

米10年国債利回りは10月3日、9月のISM非製造業景況感指数とADP全米雇用リポートが市場予想を上回る良好な結果となったことを受け、大幅に上昇しました。また、10月5日に発表された9月の米雇用統計では、失業率の低下など労働市場の底堅さが確認されたことから、米10年国債利回りは同日、一時3.24%台に上昇し、約7年5カ月ぶりの高水準に達しました(図表1)。

フェデラルファンド(FF)金利先物市場でも、好調な米経済指標を受け、2019年3月と6月の米連邦公開市場委員会(FOMC)における追加利上げの織り込みがそれぞれ進みました。このように、米長期金利の上昇と米追加利上げの織り込みが進行するなか、為替市場では10月2日から10月8日までの間、米ドルが主要通貨に対し、上昇する動きが顕著にみられました(図表2)。

米長期金利上昇で主要国の株価は総じて下落、ただ、米長期金利の上昇余地は限定的とみる

ただ、予期せぬタイミングで米長期金利の上昇と米ドル高が進んだため、主要国の株価は下落で反応しました。米国では、長期金利上昇と米ドル高が将来の企業業績にマイナスの影響を及ぼすとの見方が広がり、株価の重しとなりました。新興国では、アジアを中心に、「米金利上昇→資本流出」、「ドル高→通貨安」との連想から、物価上昇や景気に対する懸念が強まり、総じて株価は下落しました。

この先、米長期金利上昇の持続性は気になるところです。弊社では、米10年国債利回りについて、目先は多少上振れ余地があるものの、年末の着地は3.2%程度と予想しています。また、米追加利上げについて、年内は12月、来年は3月と6月に行われ、いったん打ち止めとみています。市場でも利上げ終了が意識されつつあるなか、米10年国債利回りの持続的な上昇は見込めず、ドル円は年内、115円程度がドル高・円安の目途と考えています。

今回は良い金利の上昇、株安を受けた円高圧力は徐々に後退し、日本株の調整も収束を予想

10月8日は米債券市場が休場であったため、10月2日から10月5日までの期間をみると、米10年国債利回りは約17ベーシスポイント(bp、1bp=0.01%)上昇しました。内訳は、実質金利の上昇分が約13bpで、期待インフレ率の上昇分はわずか約4bpに過ぎません。つまり、今回の米長期金利の上昇は、インフレ見通しの悪化による「悪い金利の上昇」ではなく、景気の強さを反映した「良い金利の上昇」といえます。

そのため、米長期金利の上昇が一服すれば、当初下落で反応した主要国の株価は、次第に落ち着きを取り戻すと思われます。なお、米長期金利上昇は、本来ドル高要因ですが、主要国の株安で円高圧力が強まったため、ドル円相場は足元でドル安・円高に振れています。ただ、米長期金利の上昇一服で株価が回復すれば、円高圧力は後退するとみており、日本株の調整売りも収束に向かうと予想します。

(2018年10月9日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会