日銀の当座預金残高コントロール

市川レポート(No.531)日銀の当座預金残高コントロール

- 現行の国債買い入れとマイナス金利は相反する政策だが、これを両立させているのが「基準比率」。

- 国債買い入れで超過準備が増加しても、「基準比率」で実質的にマイナス金利適用残高を抑制。

- 日銀は「基準比率」の引き上げにより、当座預金残高のマイナス金利の影響を極力緩和している。

現行の国債買い入れとマイナス金利は相反する政策だが、これを両立させているのが「基準比率」

日銀は、現行の長短金利操作付き量的・質的金融緩和において、イールドカーブ・コントロールだけではなく、日銀当座預金の残高(正確には付利の対象となる残高)もコントロールしています。今回のレポートでは、この仕組みについて解説します。日銀は、イールドカーブをコントロールするため、国債の買い入れを行っていますが、これは日銀当座預金残高の増加要因です。

一方、日銀当座預金残高の一部には、マイナス金利が付利されており、これは残高の抑制要因になります。つまり、国債買い入れとマイナス金利は相反する政策であり、それを内包する長短金利操作付き量的・質的金融緩和の実行は、容易ではないといえます。しかしながら、それを可能にしているのが「基準比率」です。日銀は、この比率を操作することで、マイナス金利の影響を緩和しています。

国債買い入れで超過準備が増加しても、「基準比率」で実質的にマイナス金利適用残高を抑制

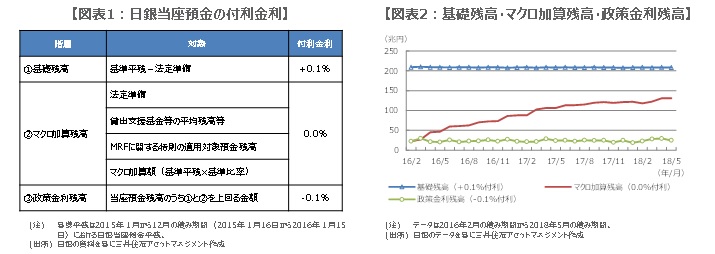

基準比率についてお話しする前に、日銀当座預金の三層構造を確認します。日銀の当座預金残高は、①基礎残高、②マクロ加算残高、③政策金利残高に分類され、①には+0.1%、②には0.0%、③には-0.1%、それぞれ付利されています(図表1)。付利に関する大まかな考え方は、法定準備にはゼロ%、2015年程度の超過準備には+0.1%、それを上回る超過準備には-0.1%、というものです。

日銀が国債の買い入れを継続すると、超過準備は2015年の実績を上回って増加します。この部分は、③の政策金利残高(-0.1%付利)に分類されるため、国債買い入れの継続で、マイナス金利の影響は拡大します。そこで、日銀は基準比率という仕組みを導入しました。基準比率を2015年の当座預金平残に掛け合わせた金額は、計算上②のマクロ加算残高(0.0%付利)として扱われ、実質的に③の政策金利残高がその分減少します。

日銀は「基準比率」の引き上げにより、当座預金残高のマイナス金利の影響を極力緩和している

国債買い入れの継続により、超過準備残高は増加し続けますので、日銀はこれまで基準比率を段階的に引き上げてきました。その結果、当初0.0%だった基準比率は、3カ月毎に見直され、現在30.5%に達しています。つまり、日銀は、基準比率を引き上げ、超過準備残高の増加分をマクロ加算残高(0.0%付利)に転嫁することで、政策金利残高(-0.1%付利)が一定となるよう、コントロールしていることになります(図表2)。

この操作によって、都市銀行、地方銀行など、各業態別の当座預金残高の付利は、加重平均ベースで全てプラスとなり、マイナス金利政策の下でもネットの支払いは生じていません。このように、日銀は、長短金利操作付き量的・質的金融緩和を実行するにあたり、基準比率という仕組みを導入し、極めて巧みな操作によって、当座預金残高におけるマイナス金利の影響を、極力緩和するよう努めています。

(2018年7月13日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会