EPS・PERマトリックスで考える日経平均の価格水準

市川レポート(No.492)EPS・PERマトリックスで考える日経平均の価格水準

- 日経平均が織り込む直近本決算のEPS約1,700円は、新年度の利益見通し反映で変化しよう。

- EPSが2%上昇し、PERが現状水準で不変ならば、日経平均は計算上22,000円台を回復する。

- EPS2%上昇とPER13.29倍で23,000円近接、23,000円台の回復はそれほど困難ではない。

日経平均が織り込む直近本決算のEPS約1,700円は、新年度の利益見通し反映で変化しよう

EPS(Earnings Per Share)」とは「1株あたり利益」のことです。利益を発行株数で割ったもので、企業業績を反映して変動します。「PER(Price Earnings Ratio)」とは「株価収益率」のことです。株価を1株あたり利益で割ったもので、投資家にとって株価の割高・割安を判断する尺度になります。EPSとPERを掛け合わせると、現状の株価水準が得られます。

4月11日の日経平均株価の終値は21,687円10銭で、PERは12.79倍でした。したがって、日経平均株価を構成する225社の直近本決算におけるEPSは、1,695円63銭(日経平均株価ベース)程度が見込まれていることになります。なお、4月下旬から3月決算企業の決算発表が本格化します。その際、公表される2018年度の利益見通しによって、EPSは変化していくことになります。

EPSが2%上昇し、PERが現状水準で不変ならば、日経平均は計算上22,000円台を回復する

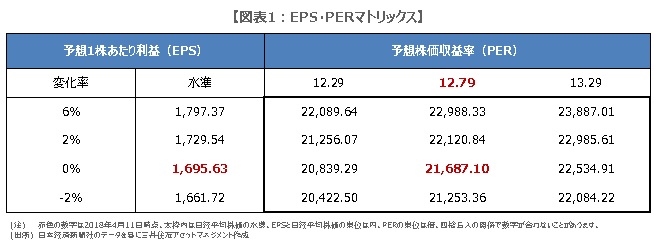

日経平均株価を構成する225社のうち、8割強が3月決算企業です。そのため、日経平均株価のEPSは、決算発表が一巡する5月中旬頃には、3月決算企業の2018年度の利益見通しを織り込んだ水準に変化していると思われます。そこで以下、EPSが変化した場合、PERとの組み合わせで、株価水準がどのように動くのか、EPSとPERの行列表(マトリックス)を使って考えてみます(図表1)。

例えば、日経平均株価のEPSが、3月決算企業の2018年度の利益見通しを織り込んで、2%上昇すると、1,729円54銭程度になります。PERが現状の12.79倍で変わらなければ、日経平均株価は計算上、22,000円台を回復します。また、EPSは6%上昇で1,797円37銭程度になるので、PERが12.79倍で不変とすれば、日経平均株価は計算上、23,000円近くまで上昇します。いずれのケースもPERが上昇すれば、株価はさらに上昇します。

EPS2%上昇とPER13.29倍で23,000円近接、23,000円台の回復はそれほど困難ではない

日経平均株価のPERは、直近3年平均で約14.87倍なので、現状の12.79倍は割安な水準といえます。ただ、米中貿易摩擦問題や中東問題などで、先行きの不透明感が強い場合、株価はそのリスクを反映するため、PERが低くても一概に割安と判断されないことがあります。逆に、決算を受けてEPSが上昇するなかで、これらの問題への懸念が後退すれば、株価は割安との見方が強まり、PERが切り上がる形で株価の上昇が予想されます。

ここで再び、前述の1つめの例を確認します。日経平均株価のEPSが2%上昇して1,729円54銭程度となり、PERが現状の12.79倍から13.29倍に上昇したとします。この時、日経平均株価は計算上、23,000円に近接します。弊社は、2019年3月末における日経平均株価の水準について、23,300円程度を予想していますが、それほど達成が難しい水準ではないと考えています。

(2018年4月12日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会