日経平均株価~31年半ぶり膠着の理由

市川レポート(No.423)日経平均株価~31年半ぶり膠着の理由

- 日経平均の7月値幅は31年半ぶりの小ささに、ただし世界的に株価の膠着感が強い訳ではない。

- 31年半前はプラザ合意後の円高と日銀の低金利政策で相場が膠着、その後は空前のバブルへ。

- 今回の膠着は、決算発表などに絡む一時的な要因の可能性、日経平均は徐々に上向くと予想。

日経平均の7月値幅は31年半ぶりの小ささに、ただし世界的に株価の膠着感が強い訳ではない

日経平均株価はこのところ、節目の2万円を挟んでの小動きが続いており、膠着感が強まっています。実際に、2017年7月の値幅(月間の高値と安値の差)をみると、わずか344円23銭でした。これよりも小さな値幅は、1986年1月に記録した273円65銭まで遡ることになります。つまり足元でみられる日経平均株価の膠着感は、31年半ぶりの強さということになります。

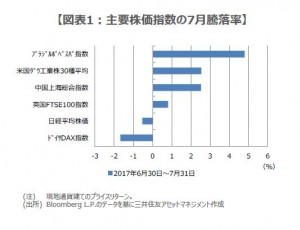

世界の株式市場で、日本と同様の動きがみられるかというと、そうではないようです。米国では7月26日に、ダウ工業株30種平均、S&P500種指数、ナスダック総合指数がそろって過去最高値を更新しました。またドイツ総合指数(DAX)は、6月19日に過去最高値をつけた後、7月は下落に転じています。米国やドイツのみならず、ブラジルや中国などでも、株価の方向性ははっきりしています(図表1)。

31年半前はプラザ合意後の円高と日銀の低金利政策で相場が膠着、その後は空前のバブルへ

このようにみると、日経平均株価の膠着の背景には、日本独自の要因があるように思われます。参考までに、273円65銭の値幅となった1986年1月前後の日経平均株価の動きを振り返ってみます。日米欧の5カ国(G5)は1985年9月22日、ドル高を是正することで合意しました(プラザ合意)。その後、大幅な「ドル安・円高」が進行したことから、日銀は円高不況を避けるため、低金利政策を継続しました。

その結果、日本国内は「カネ余り状態」になり、だぶついた資金が株式市場に向かい始めます。円高が進行するなかで、過剰流動性が相場を下支える格好となり、日経平均株価は1986年1月まで膠着商状が続きました。そして翌2月から株価の上昇基調が強まり、空前のバブル相場が始まります。日経平均株価は1989年12月29日の取引時間中に38,957円44銭の高値をつけ、バブルは崩壊しました。

今回の膠着は、決算発表などに絡む一時的な要因の可能性、日経平均は徐々に上向くと予想

1986年1月当時と2017年7月では、経済状況や市場環境が全く異なるため、単純な比較はできません。ただ為替が足元で、2015年6月5日高値の1ドル=125円86銭水準よりも「ドル安・円高」で推移していることや、日銀の金融緩和で日本国内は「カネ余り状態」にあることは、共通点と考えられます。それでも以下の諸点を考えれば、今回は過去のようなバブル相場の始まりには、なりそうにありません。

足元の日経平均株価の膠着は、①日銀のETF購入による下げ幅の抑制、②内閣支持率急低下を受けた政局不安、③決算内容を見極めたいという投資家姿勢の強まり、④決算発表後の値がさ株への調整売り(図表2)、が主因と考えられます。①のETF購入は当面続くと思われますが、②は内閣改造を経た支持率の回復が焦点となります。また③と④は、時間の経過とともに無難な消化が見込まれ、日経平均株価は徐々に上向きの動きを強めるのではないかとみています。

(2017年8月2日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会