年後半のリスクシナリオを考える

市川レポート(No.404)年後半のリスクシナリオを考える

- 「適温相場」に不透明感が強まれば、それを口実に米国株などリスク資産の調整が始まる恐れも。

- 米国で追加利上げが続くなか景気対策が遅れた場合、「適温相場」に不透明感が強まる可能性。

- ただしリスクシナリオ実現でも過度な懸念は不要、米国の利上げペース緩和などで混乱は回避へ。

「適温相場」に不透明感が強まれば、それを口実に米国株などリスク資産の調整が始まる恐れも

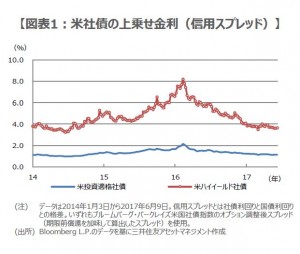

6月13日の米国株式市場では、ダウ工業株30種平均とS&P500種株価指数が終値ベースで過去最高値を更新しました。米国株については割高感を指摘する向きも多いなかで、堅調な値動きが続いています。また米国社債市場では、格付けが投資適格に満たない企業が発行する社債(ハイイールド社債)の上乗せ金利(信用スプレッド)も低下傾向が鮮明になっています(図表1)。

足元では、世界的に緩やかな景気回復と金融緩和が併存しているため、いわゆる「適温相場」が株式などリスク資産の価格を下支えしているものと推測されます。そのため適温相場に変化が生じた場合は注意が必要です。例えば、世界的な景気回復と金融緩和の見通しに不透明感が強まれば、それを口実に米国株やハイイールド社債は割高という判断が一気に増え、調整が始まる恐れがあります。

米国で追加利上げが続くなか景気対策が遅れた場合、「適温相場」に不透明感が強まる可能性

世界的な景気回復と金融緩和の見通しについては、米国の金融・財政政策の方向性次第で、不透明感が強まる可能性があります。米国の景気拡大局面はすでに8年目を迎えていますので(図表2)、米連邦準備制度理事会(FRB)による追加利上げや保有資産(バランスシート)の縮小は、そのペース次第では景気拡大局面の終了を早める要因となり得ます。これを緩和するのが大規模減税やインフラ投資です。

減税などの景気対策は18年度予算次第であるため、米議会の予算審議に注目が集まります。ただ米議会は、医療保険制度改革法(オバマケア)の廃止とその代替法案の承認、政府高官の承認、債務上限引き上げ問題などにも対処する必要があり、予算審議が遅れることも予想されます。景気対策のないまま、米利上げとバランスシート縮小だけが進んだ場合、市場は米景気減速や適温相場の終了を先取りし、リスクオフ(回避)に傾きやすくなります。

ただしリスクシナリオ実現でも過度な懸念は不要、米国の利上げペース緩和などで混乱は回避へ

米景気減速の先取りということに関しては、足元で7月以降の米利上げの織り込みが進んでいないこと、米期待インフレ率と米10年国債利回りが低下傾向にあること、その結果、ドルが対主要通貨で軟調に推移していることがやや気になります。6月13日、14日の米連邦公開市場委員会(FOMC)がタカ派的な内容となれば、これらの動きの反転も見込まれますが、最終的に景気対策が見えてこなければ、反転は一時的となる可能性があります。

適温相場に不透明感が強まるというリスクシナリオが実現した場合、円急騰や日本株急落が予想されますが、それでも過度な懸念は不要です。その理由として、①市場が混乱した場合、FRBは直ちに追加利上げやバランスシート縮小のペースを緩めると思われること、②日銀と欧州中央銀行(ECB)は資産の買い入れを続けており、市場には依然として過剰流動性が溢れていること、が挙げられます。そのため世界の金融市場が大崩れとなり、一気に弱気相場入りするような事態は回避できると考えます。

(2017年6月14日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会