米利上げ期待による日本株上昇の持続性

市川レポート(No.362)米利上げ期待による日本株上昇の持続性

- 米金融当局者の利上げ示唆は株式市場の過熱を防ぎつつ早めの金融正常化を促進するためか。

- 米利上げ観測を背景とする緩やかなドル高・円安は、日経平均が上昇基調を強める1つの条件。

- ただトランプ政策の日本企業への影響はまだ明らかになっておらず日経平均の下押しリスクは残る。

米金融当局者の利上げ示唆は株式市場の過熱を防ぎつつ早めの金融正常化を促進するためか

米連邦準備制度理事会(FRB)のブレイナード理事は3月1日の講演で、早期の追加利上げが適切との見解を示しました。またパウエル理事も3月2日、米CNBCのインタビューで、3月に利上げする論拠がそろってきたと述べました。この他、ニューヨーク地区連銀のダドリー総裁らも早期利上げに強い意欲を示しており(図表1)、3月14日、15日の米連邦公開市場委員会(FOMC)で利上げが行われる可能性はかなり高まったと思われます。

ここ数日間で、複数のFOMCメンバーが揃って早期利上げに前向きな姿勢を示しました。その背景には、①ダウ平均が連日最高値を更新していたため、金融市場の過熱を防ぐべく調整的な引き締めの必要性が高まったこと、②米税制改革などのスケジュールが依然不透明で、市場が安定しているうちに金融正常化を進める必要性が高まったこと、などがあると考えられます。

米利上げ観測を背景とする緩やかなドル高・円安は、日経平均が上昇基調を強める1つの条件

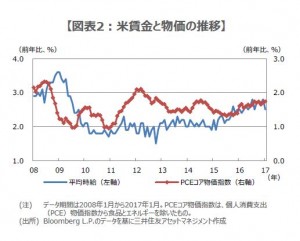

米国では、足元の賃金の伸びにやや一服感がみられ、個人消費支出(PCE)物価指数も食品とエネルギーを除くコア指数の伸びは緩やかです(図表2)。そのためFOMCメンバーがここにきて市場に利上げを一気に織り込ませたのはやや唐突感があります。ただ前回FOMC(1月31日、2月1日)後の米国株式市場やトランプ政権の動きをみて、前述の通り市場の過熱を防いで金融正常化を早めることが適切との判断に至ったものと思われます。

なお2月23日付レポートにおいて、日経平均株価やTOPIXが上昇基調を強めるための条件として、①米国の通商政策や財政政策の内容が明らかになり、日本企業への影響が限定的と確認できること、②米国の経済が底堅く推移するなかで利上げ観測が強まり、ドル円相場が緩やかなドル高・円安方向で安定すること、を挙げました。現時点では、②の条件が整いつつあります。

ただトランプ政策の日本企業への影響はまだ明らかになっておらず日経平均の下押しリスクは残る

米金融政策に関する目先の材料は、3月3日のイエレンFRB議長とフィッシャーFRB副議長の講演、3月10日の2月米雇用統計、そして3月14日、15日のFOMCです。FOMCで利上げが決定された場合、市場は年内の利上げペースを探るべく、イエレン議長の記者会見や、最新の経済見通しにおけるFOMCメンバーが適切と考える政策金利水準の分布(ドットチャート)に注目すると思われます。

FRBは基本的に慎重なペースでの利上げを続け、年内にはインフラ投資や税制改革などで米景気浮揚も見込まれることから、弊社では3月に利上げが行われた場合、年内の追加利上げは9月と12月を予想します。日経平均が上昇基調を強める前述の2条件のうち、ドル円相場の条件は満たされる可能性が高まりましたが、トランプ政策の詳細と日本企業への影響については、依然明らかになっていません。そのため日経平均の下押しリスクはまだ残っているとみた方が良いと考えます。

(2017年3月3日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会