ボラティリティと為替ヘッジ

市川レポート(No.267)ボラティリティと為替ヘッジ

- 外貨建て資産価格と為替レートの「標準偏差」や「相関係数」は、為替ヘッジ判断の1つの目安。

- 為替ヘッジなしで円換算した米国債の標準偏差は、米国債そのものの標準偏差よりも大きくなる。

- 低ボラティリティ外貨資産には為替ヘッジが有効、ただ金利差見通しも含め総合的な判断が必要。

外貨建て資産価格と為替レートの「標準偏差」や「相関係数」は、為替ヘッジ判断の1つの目安

日本円から外貨建ての株式や債券に投資する場合、円と外貨の為替変動により、外貨建て資産の円換算価値が変化することがあります。外貨建てで利益が生じていても、投資開始時点から大幅に円高が進行していれば円換算で利益が減少、または損失に転じる恐れがあります。逆に大幅に円安が進行していれば円換算で利益が増加する可能性もあります。この不確実性を「為替変動リスク」といい、これを低減する手法が「為替ヘッジ」です。

外貨建て資産への投資にあたっては、為替ヘッジをするかしないかという判断が必要になります。そこで今回のレポートでは、外貨建て資産の価格と為替レートについて、両者の変動の「大きさ(標準偏差)」と「関連性(相関係数)」に注目します。この標準偏差や相関係数は、為替ヘッジをするかしないかを判断するにあたって、1つの目安になります。

為替ヘッジなしで円換算した米国債の標準偏差は、米国債そのものの標準偏差よりも大きくなる

米国債指数とドル円の為替レートについて、1978年1月から2016年6月までのデータを使って月次の平均リターン、標準偏差、相関係数を計算してみると、図表1の通りになります。変動の大きさ、つまりボラティリティを表す標準偏差をみると、米国債指数が1.58%であるのに対し、ドル円レートは3.33%と、米国債指数の倍以上の大きさになっていることが分かります。

相関係数は-1から1の値をとり、-1に近いほど逆方向、1に近いほど同方向に変動する傾向が強くなります。米国債指数とドル円レートの相関係数が-1に近ければ、為替ヘッジなしで円換算した米国債指数の標準偏差が小さくなる効果が期待できます。ただ相関係数は図表1の通り-0.21と変動の関連性が弱いため、実際に円換算の標準偏差を計算すると3.37%となり、もとの標準偏差である1.58%を大きく上回ります。

低ボラティリティ外貨資産には為替ヘッジが有効、ただ金利差見通しも含め総合的な判断が必要

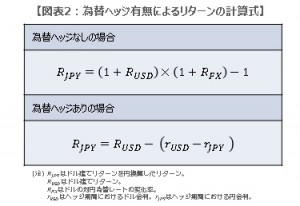

このように考えると、米国債のような一般にボラティリティの小さい外貨建て資産に投資する場合は、為替ヘッジが効果的と考えられます。ただし図表1はいずれも過去のデータによる試算にすぎませんので、必ずしも将来の投資にあてはまるとは限りません。また為替ヘッジをしていなくても、ドル高・円安が大幅に進むような場面では、図表2の上段の計算式にある通り、ドル建て資産の円換算リターンは上昇しやすくなります。

そして常に為替ヘッジが効果的かというと、それもまた必ずしもそうは言えません。為替ヘッジをしていても、日米金利差が大幅に拡大するような場面では、図表2の下段の計算式にある通り、ドル建て資産の円換算リターンは低下しやすくなります。そのため為替ヘッジに関しては、標準偏差、相関係数、金利差見通し、これらを総合的に考えて判断する必要があります。

(2016年6月23日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会