日銀基準比率引き上げの意味合い

市川レポート(No.261)日銀基準比率引き上げの意味合い

- 日銀は6月9日に基準比率の引き上げを決定、マイナス金利適用残高の増加抑制を図る方向に。

- マイナス金利適用残高は10兆円台に減少の見通しも、これは当初の日銀の想定に沿ったもの。

- 比率引き上げで追加緩和の余地が生じたとも解釈できるが、最終的には黒田総裁の判断に注目。

日銀は6月9日に基準比率の引き上げを決定、マイナス金利適用残高の増加抑制を図る方向に

日銀は6月9日に基準比率の見直しを行い、従来の2.5%から7.5%へ引き上げることを決定しました。基準比率とは、昨年1年間の日銀当座預金平均残高(基準平均残高)約220兆円に乗じる比率です。計算すると、約220兆円×7.5%=約16.5兆円になりますが、この金額には、日銀が当座預金に設定する3段階の金利(プラス金利、ゼロ金利、マイナス金利)のうち、ゼロ金利が適用されます。

なおマイナス金利適用残高は、「日銀当座預金残高-プラス金利適用残高-ゼロ金利適用残高」で求められます。日銀当座預金残高は年間約80兆円のペース、すなわち3ケ月で約20兆円のペースで増加しますので、プラス金利とゼロ金利の適用残高が不変なら、マイナス金利適用残高も同じペースで同額増加します。ただし基準比率を引き上げてゼロ金利適用残高を増やせば、マイナス金利適用残高の増加を抑制することができます。

マイナス金利適用残高は10兆円台に減少の見通しも、これは当初の日銀の想定に沿ったもの

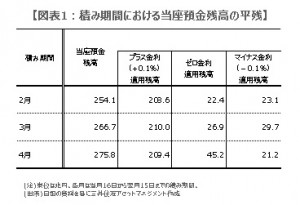

7.5%の基準比率は、6月から8月の積み期間(金融機関が準備預金制度に基づき日銀当座預金に所定額の積み立てを行う毎月16日から翌月15日までの期間)に適用されます。日銀によれば、6月から8月の積み期間におけるマイナス金利適用残高は、平均して概ね10兆円台になる見込みとのことです。4月の積み期間におけるマイナス金利適用残高は約21兆円でしたので(図表1)、同残高は先行き減少見通しが示されました。

日銀は「マイナス金利付き量的・質的金融緩和」の導入を決定した1月29日、「本日の決定のポイント」という資料を公表しました。その資料ではQ&A方式でマイナス金利の仕組みが解説されています。このうちQ8は2月3日に追加され、3月15日に修正されたものですが、マイナス金利適用残高を10兆円程度に維持する方法が例として示されています。今回の基準金利引き上げは、まさにこの例を具体化したことになります。

比率引き上げで追加緩和の余地が生じたとも解釈できるが、最終的には黒田総裁の判断に注目

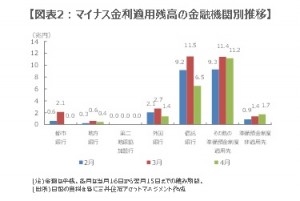

マイナス金利適用残高を金融機関別にみると、その他準備預金制度適用先(ゆうちょ銀行等)や信託銀行の残高の多さが目立ちます(図表2)。一方、都市銀行や地方銀行の残高は相対的に少なく、都市銀行の場合、4月の積み期間におけるマイナス金利適用残高はゼロになっています。そのため今回の基準金利引き上げは、その他準備預金制度適用先(ゆうちょ銀行等)や信託銀行にとって恩恵が大きいと思われます。

6月15日、16日に日銀金融政策決定会合が行われます。基準金利の引き上げという技術的な対処により、マイナス金利適用残高が減少する見通しとなったことで、マイナス金利の深掘りを含む追加緩和の余地が生じたとみることもできます。ただ政策据え置きとなった場合は、足元でドル円の円高方向のリスクが意識されるなか、円の急騰も懸念されます。追加緩和は最終的には黒田総裁の判断になりますが、日本株への影響も大きいことから、両日の会合には注目したいと思います。

(2016年6月10日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会