量・質・金利の緩和は限界か?

市川レポート(No.249)量・質・金利の緩和は限界か?

- 「量」の緩和は資産買い入れなどで行われ、「質」の緩和は資産の対象・金額の拡大で行われる。

- 増額余地は国債に少なく、ETFやJ-REITにいくらか残る、CPと社債はもともと企業支援の措置。

- 「金利」引き下げの場合は、基準比率の引き上げなどマイナス金利の影響を和らげる対処が必要。

「量」の緩和は資産買い入れなどで行われ、「質」の緩和は資産の対象・金額の拡大で行われる

日銀による現行の「マイナス金利付き量的・質的金融緩和」について(図表1)、市場の一部では限界論もささやかれています。そこで今回のレポートでは、「量」・「質」・「金利」の3次元で緩和を進めるにあたっての問題点を改めて整理してみます。「量」の緩和では、マネタリーベースが年間約80兆円に相当するペースで増加するよう市場調節を行います。このマネタリーベースは、主に国債など資産の買い入れによって供給されます。

「質」の緩和では、国債、ETF、J-REIT、CP等、社債等を買い入れます。2015年12月末において、国債及び国庫短期証券の発行残高は約1,035.8兆円、ETFの純資産総額は16.2兆円、J-REITの純資産総額は約7.3兆円、CPの発行残高は約16.4兆円、普通社債の発行残高は約57.4兆円です。同時点での日銀バランスシートでは、国債保有額が約325.0兆円、ETFは約6.9兆円、J-REITは約2,700億円、CPは約2.2兆円、社債は3.2兆円となっています。

増額余地は国債に少なく、ETFやJ-REITにいくらか残る、CPと社債はもともと企業支援の措置

日銀は現在、保有残高の年間増加ペースについて、国債を約80兆円、ETFを約3.3兆円、J-REITを約900億円としており、国債については毎月8~12兆円程度の買い入れを行っています。今年度の国債発行予定額は市中発行分で約152.2兆円ですので、日銀が今のペースを継続した場合、年換算の買い入れ額は最大で発行額の9割超に達してしまいます。そのため国債の買い入れ額を増やす余地は、あまり大きくないと考えられます。

一方、ETFやJ-REITはいくらか増額の余地はありますので、「質」の緩和にあたって検討される可能性があります。ただ実際の増額にあたっては、市場規模などを十分に勘案した金額になると思われます。またCP等と社債等について、日銀はそれぞれ約2.2 兆円と約3.2 兆円の残高を維持しています。これらは、もともと企業の資金繰り支援のための措置でしたので、増額する際には相応の理由付けが必要です。

「金利」引き下げの場合は、基準比率の引き上げなどマイナス金利の影響を和らげる対処が必要

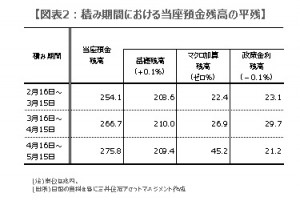

金融機関は毎月16日から翌月15日までの1ケ月間を積み期間とし、その期間の平残が法律で定める所要金額を上回るよう、日銀当座預金に積み立てを行います。2月から4月までの積み期間における平残実績は図表2の通りです。現行の政策により日銀当座預金残高は毎月増加しますが、2月と4月を比べると、日銀当座預金の増加分はゼロ金利適用のマクロ加算残高の増加分にほぼなっており、マイナス金利適用の政策金利残高は、むしろ若干減少していることが分かります。

これは4月の積み期間から、①基準比率が0%から2.5%へ引き上げられたこと、②金融機関のMRF受託残高相当額がマクロ加算残高に加えられたことによるものです。その結果、ゼロ金利適用のマクロ加算残高が増え、マイナス金利適用の政策金利残高の増加は大幅に抑制されました。基準比率については、基準平均残高(2015年の当座預金平残で約220兆の固定値)と掛け合わせた金額がマクロ加算残高に加えられますので、基準比率の引き上げはマイナス金利の影響を和らげます。追加で「金利」を引き下げる場合は、このような対処も求められます。なお基準金利の見直しは6月9日、日銀金融政策決定会合は6月15日、16日に行われます。

(2016年5月19日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会