マイナス金利下での投資行動

市川レポート(No.236)マイナス金利下での投資行動

- 生命保険会社の3月の対外中長期債投資は、2005年1月以来で最大の買い越し額となった。

- 銀行も対外中長期債投資を継続、信託勘定は株式・投資ファンド持ち分への投資増が顕著に。

- マイナス金利の環境で投資を考える場合、為替ヘッジ付きの外債投資は1つの選択肢になろう。

生命保険会社の3月の対外中長期債投資は、2005年1月以来で最大の買い越し額となった

財務省は4月8日、3月分の「対外及び対内証券投資売買契約等の状況(指定報告機関ベース)」を公表しました。そこで本データに基づき、1月に日銀によるマイナス金利導入の決定を受け、本邦機関投資家の投資行動は足元でどのように変化したのか確認してみたいと思います。具体的には、①生命保険会社、②銀行等(銀行勘定)、③銀行等及び信託銀行(信託勘定)について、3月の対外証券投資の内容を検証します。

はじめに①の生命保険会社からみていきます。対外証券投資総額は1兆5,028億円の買い越しになりました。これは財務省が公表する2005年1月からのデータで、過去最大規模の買い越しです。内訳は、株式・投資ファンド持ち分が532億円、中長期債が1兆4,153億円(図表1)、短期債が343億円のそれぞれ買い越しとなっています。全体の9割強を占める中長期債の買い越しも2005年1月以来最大となります。

銀行も対外中長期債投資を継続、信託勘定は株式・投資ファンド持ち分への投資増が顕著に

次に②の銀行等(銀行勘定)を確認します。対外証券投資総額は1兆8,931億円の買い越しになりました。内訳は、株式・投資ファンド持ち分が1,251億円の売り越し、中長期債が2兆2,828億円の買い越し(図表1)、短期債が2,646億円の売り越しです。過去、対外証券投資総額や中長期債は、買い越しが3兆円を超える月もありましたが、それでも3月の対外証券投資総額と中長期債の買い越しは、まずまず大きな金額とみてよいと思います。

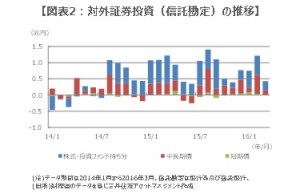

最後に③の銀行等及び信託銀行(信託勘定)の対外証券投資総額は4,260億円の買い越しでした。内訳は、株式・投資ファンド持ち分が2,790億円、中長期債が1,443億円、短期債が27億円のそれぞれ買い越しです。③の銀行等及び信託銀行(信託勘定)は、主に年金資金の動向を反映するとされており、①の生命保険会社や②の銀行等(銀行勘定)に比べて株式・投資ファンド持ち分への投資が顕著で、2014年8月から買い越しが続いています(図表2)。これは年金積立金管理運用独立行政法人(GPIF)の運用改革を機に、年金が外国株運用の比率を増やしたことによるものと思われます。

マイナス金利の環境で投資を考える場合、為替ヘッジ付きの外債投資は1つの選択肢になろう

以上より、生命保険会社や銀行等(銀行勘定)は、日銀のマイナス金利政策を受け、中長期の外債投資を積極化したことが分かります。両者の中期債買い越し額の合計は年明けから3月までで累計7兆円近くに達しており、為替ヘッジなしであれば相当な円安圧力となります。しかし実際のドル円相場は同期間で7円超ドル安・円高に振れていますので、外債投資の多くは為替ヘッジ付きで行われたと推測されます。

なお日本の金融緩和と米国の金融引き締めが進むと、日米金利差の拡大によって為替ヘッジコストは増大します。しかしながら米金融当局は現在ハト派的な姿勢にあるため、米利上げペースが緩やかなものにとどまれば、日米金利差が急拡大する可能性は低いと考えられます。したがってマイナス金利の環境で投資を考える場合、生命保険会社や銀行等(銀行勘定)の投資行動にみられるように、為替ヘッジ付きの外債投資は1つの選択肢になると思われます。

(2016年4月13日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会