金融緩和期待と株式相場

市川レポート(No.153)金融緩和期待と株式相場

- 非伝統的金融政策の導入で過剰流動性相場が形成され、ここ数年株価は大幅に上昇した。

- 現在米国では年内利上げ観測が後退、日本とユーロ圏では追加緩和期待が強まっている。

- 足元の株価反発は高い緩和依存度の証左であり、出口戦略は想定以上に難航する恐れも。

非伝統的金融政策の導入で過剰流動性相場が形成され、ここ数年株価は大幅に上昇した

日米欧の中央銀行は、2008年9月のリーマンショックから現在に至るまで、国債の買い入れを中心とする非伝統的金融政策を導入し、段階的に拡大してきました。その結果、世界の金融市場では過剰流動性相場が形成され、株価は大幅に上昇しました。先進国と新興国を含む世界46カ国の代表的な株価指数で構成されるMSCI世界株価指数(米ドル建て)は、2009年3月9日から2015年10月6日までの価格上昇率が129.4%となっています(図表1)。

非伝統的金融政策は、金融危機などで金融市場の機能が毀損された場合、中央銀行が国債の買い入れなどを通じてその機能を補完し、政策金利の緩和効果の実現を助けることを本来の目的としています。政策導入後、金融システムは回復に向かい、主要国の長期金利も総じて低位安定推移したことから、リーマンショック後の金融危機からの脱却には有効な政策であったと考えられます。

現在米国では年内利上げ観測が後退、日本とユーロ圏では追加緩和期待が強まっている

株式投資にとって過剰流動性相場は極めて心地良い環境ですが、米国の利上げ観測が強まった今年は将来の流動性縮小を先取りする形で大幅な株価調整が夏場に進行しました。しかしながら9月の米雇用統計で非農業部門雇用者数が前月比14.2万人増と、市場予想の同20.1万人増を大幅に下回ると、米連邦準備制度理事会(FRB)による年内利上げの観測は大幅に後退しました。

一方、日本では消費に明るい兆しが見え始めたものの、9月の日銀短観における全規模全産業の1、3、5年後の物価見通しが、2014年3月の調査開始以来初めて揃って下がっており、市場では日銀による早期追加緩和観測が浮上しています。またユーロ圏でも9月の消費者物価指数が前年同月比で-0.1%と6カ月ぶりにマイナスとなりました。デフレへの逆戻りを回避すべく、ユーロ圏でも追加金融緩和への期待が高まっています。

足元の株価反発は高い緩和依存度の証左であり、出口戦略は想定以上に難航する恐れも

このような日米欧の金融政策見通しを受けて、前述のMSCI世界株価指数は9月30日から10月6日まで3.8%上昇し、夏場からの調整に底入れの動きもみられます。現時点では年内にFRBが利上げを行う可能性は極めて低くなり、また日銀と欧州中央銀行(ECB)は早ければ年内に追加緩和を実施する公算が大きいとみているため、金融緩和の維持・拡大期待が株式市場のセンチメントの改善につながっていると思われます。

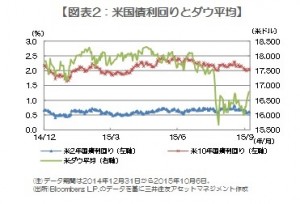

ただ株式市場は過剰流動性相場の長期化によって、緩和依存度が極めて高くなってしまった可能性があります。実際、利上げ観測に対して株価は過度に反応する傾向にあり、今回は米長期金利の低位安定推移にもかかわらず株安が進行しました(図表2)。中央銀行の過剰流動性供給により、適正な企業価値以上に株価が押し上げられているとすれば、本格的な緩和縮小局面を迎えた場合、株式市場に大きなショックが発生する恐れがあります。そのため非伝統的金融政策からの出口戦略は、中央銀行の想定以上に難航することも考えられます。

(2015年10月7日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会