FOMCの注目点と相場への影響(その2)

市川レポート(No.146)FOMCの注目点と相場への影響(その2)

- 9月利上げは織り込み不十分で市場混乱のリスクをとってまで利上げを急ぐ理由はない。

- 利上げ決定ならばいったん株安、ドル円は上昇後にリスクオフの円買い優勢の展開か。

- 利上げ先送りと政策見通しの不透明感払拭なら、日本株とドル円は下値を固める動きに。

9月利上げは織り込み不十分で市場混乱のリスクをとってまで利上げを急ぐ理由はない

前回のレポートでは、9月16日、17日に開催される米連邦公開市場委員会(FOMC)の注目点についてお話ししました。利上げについては今会合で決定される可能性はゼロではないものの、相場には十分織り込まれていないため、実際に決定されれば、金融市場に相応の影響を及ぼすとみられます。このようなリスクをとってまで米連邦準備制度理事会(FRB)が利上げを急ぐ理由はないように思われます。

予想通りに金融政策が据え置かれた場合、あるいは予想に反して金融引き締めが行われた場合、金融市場がどのように反応するか、その可能性についてあらかじめ整理しておくことは有用と思われます。そこでFOMCの政策決定に関するシナリオをいくつか想定し、それぞれにおける日本株およびドル円相場の動きについて考えます。

利上げ決定ならばいったん株安、ドル円は上昇後にリスクオフの円買い優勢の展開か

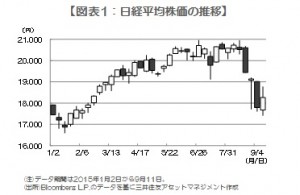

今回の会合で利上げが決定された場合は大きなサプライズとなる恐れがあります。そのため株式市場では警戒感が強まり、いったんリスクオフ(回避)の動きに傾くのではないかと思われます。米国株が大きく動揺し、その後の利上げペースに対する懸念が残った場合は、9月18日の東京市場にも影響が及ぶとみられます。日経平均株価については9月8日の取引時間中につけた安値の17,415円61銭を意識しておくことも必要と考えます。

ドル円は利上げ直後に上昇で反応し、120円台後半に位置する200日移動平均線を一時的に大きく上回り、122円水準に近づく可能性があります。しかしながら株価が大幅に下落するなかでは、結局リスクオフの円買いがドル円の下押圧力になることが予想されます。株安と円買いの度合いが和らぐには、やはり①FOMC声明、②イエレン議長の記者会見、③FOMCメンバーの経済および政策金利の見通しが重要であり、これらによって利上げペースに関する懸念が払拭されることが必要と考えます。

利上げ先送りと政策見通しの不透明感払拭なら、日本株とドル円は下値を固める動きに

一方、利上げ見送りは相場にほぼ織り込まれていますので、それ自体が強い材料になることはないと思われます。相場がより大きく反応するのは、前述の①~③から読み取れる利上げ時期だと考えます。仮に③の見通しにおいて、利上げは年内1回が適切とみるメンバーが多いということになれば、市場は10月もしくは12月の利上げを織り込み、利上げ時期に関する不透明感はある程度後退する可能性があります。

その場合、日経平均株価は18,000円台で下値を固める動きを強め、ドル円は見送りでいったん118円付近まで下げる可能性はあるものの、年内利上げ観測を背景として、徐々に値を戻す展開が予想されます。つまり利上げ決定の場合でも、利上げ見送りの場合でも、先行きの政策見通しに関する懸念の払拭が相場安定のカギと考えます。そのためいずれの場合においても、よほどFRBによる市場との対話が不十分でない限り、日経平均株価とドル円が年初来安値(ともに1月16日の16,592円57銭と115円86銭水準)を更新する公算は小さいと思われます(図表1、図表2)。

(2015年9月16日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会