FOMCの注目点と相場への影響(その1)

市川レポート(No.145)FOMCの注目点と相場への影響(その1)

- 雇用は改善、物価は利上げ遅延リスクという観点からすれば、9月利上げの判断も。

- ただ不安定な市場で利上げを急ぐ根拠は乏しく、今会合での利上げ決定は見送られよう。

- FOMCメンバーの新たな政策金利見通しで、利上げ時期の不透明感が後退する可能性も。

雇用は改善、物価は利上げ遅延リスクという観点からすれば、9月利上げの判断も

米連邦準備制度理事会(FRB)は9月16日、17日に米連邦公開市場委員会(FOMC)を開催し、金融政策の正常化に向けた協議を行います。今回はイエレンFRB議長の記者会見と、FOMCメンバーによる米国経済および政策金利に関する最新見通しの公表が予定されています。一部には本会合で利上げを決定するとの見方も残っており、金融市場への影響を考えた場合、極めて注目度の高いイベントとなっています。

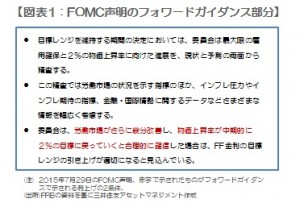

フォワードガイダンスで示される利上げの2条件は、①「労働市場がさらに幾分改善すること」と、②「物価上昇率が中期的に2%の目標に戻っていくと合理的に確信できること」です(図表1)。雇用は条件が整ったと考えられますが、物価に関する「合理的な確信」は明確な定義がなく、判断は困難です。ただイエレン議長は5月の講演で、物価目標達成まで金融引き締めを遅らせた場合の景気過熱リスクを指摘しており、現時点における利上げ判断の可能性もゼロではないと解釈できます。

ただ不安定な市場で利上げを急ぐ根拠は乏しく、今会合での利上げ決定は見送られよう

しかしながらおそらく今回のFOMCでは利上げ決定が見送られると思われます。FOMC声明には、雇用と物価を精査する際、「金融・国際情勢に関するデータなどさまざまな情報を幅広く考慮する」と明記されています(図表1)。そのため中国の景気減速懸念を背景とする足元の金融市場の不安定な動きは、今会合でも十分議論されることが予想されます。こうした状況では、FRBが敢えて利上げを急ぐ根拠は乏しいと考えます。

フェデラルファンド(FF)金利先物市場から算出される9月利上げの確率は、9月11日時点で30%に達していませんでした。つまり70%強が利上げ決定を見送ると予想していることから、仮に利上げ実施ということになれば、やはり金融市場には相応のインパクトを与えることになります。FRBがこのようなリスクをとってまで利上げに踏み切るとは、やはり考えにくいと思われます。

FOMCメンバーの新たな政策金利見通しで、利上げ時期の不透明感が後退する可能性も

利上げ見送りの場合、次の利上げ時期を占う上で注目すべき材料は、①FOMC声明、②イエレン議長の記者会見、③FOMCメンバーの経済および政策金利の見通しです。ただ利上げ見送りの理由は、FOMC声明に記載されている政策方針で説明できるため、①のFOMC声明が大きく修正されることはないと思われます。また②の記者会見でも、利上げは経済データ次第で会合ごとに検討、想定通りに景気回復が続けば年内のある時点で最初の利上げを行うことが適切、という従来の主張が基本的に繰り返されるとみられます。

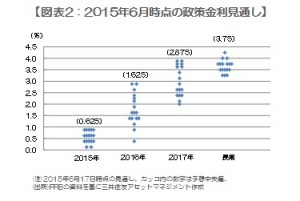

大きく変化がありそうなのは③の見通しです。政策金利については、適正水準の予想値が「点(ドット)」の分布で示されます。6月時点で2015年末のドットの中央値は0.625%でしたが(図表2)、今回これが0.375%へ低下するとの見方もあります。実際にそうなれば、利上げは年内1回が適切とみるメンバーが多いということになり、市場は10月もしくは12月の利上げを織り込み、利上げ時期に関する不透明感はある程度後退する可能性があります。そこで次回のレポートでは、FOMCの政策決定に関するシナリオをいくつか想定し、それぞれにおける株式および為替相場の動きについて考えてみたいと思います。

(2015年9月15日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会