主要株価指数のパフォーマンス比較

市川レポート(No.132) 主要株価指数のパフォーマンス比較

- ギリシャや中国の不安材料で、国や地域による株価のパフォーマンス格差が発生。

- パフォーマンス上位はQE実施の日欧、下位は中国景気減速懸念などが重しのアジア諸国。

- 格差縮小は時間を要するも、利益見通しは株式市場全体を落ち着かせる材料となろう。

ギリシャや中国の不安材料で、国や地域による株価のパフォーマンス格差が発生

このところ、ギリシャ問題や中国株の下落、そして直近では人民元切り下げなど不安材料が相次ぎ、世界の金融市場はその進展に一喜一憂する展開が続いています。そしてこの先には、おそらく年内と思われる米国の利上げ開始も控えているため、投資家は今しばらく慎重姿勢を維持すると考えられます。

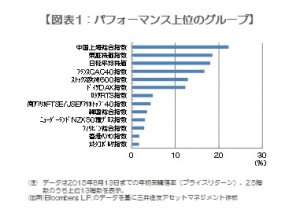

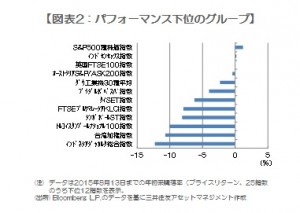

これら不安材料は株式市場にも影響し、国や地域によってパフォーマンスの格差が生じています。実際、主要株価指数について、8月13日までの年初来騰落率を比較してみると、パフォーマンス上位のグループには中国、日本、欧州が含まれた一方(図表1)、マイナスのパフォーマンスとなった下位のグループには、アジアやトルコ、ブラジルが含まれています(図表2)。そして米国、豪州、インドはこの中間に位置しています。

パフォーマンス上位はQE実施の日欧、下位は中国景気減速懸念などが重しのアジア諸国

上位グループで最もパフォーマンスが良かったのは上海総合指数で、年初来+22.3%でした。ただこれまでもお話しした通り、中国株はかなり特殊なマーケットですので、その点を理解しておくことが大切です。次に強力な量的緩和が実施されている日本とユーロ圏の株価指数が続きます。自国内の金融システムに潤沢な資金が供給されている限り、相当な悪材料が浮上したとしても、直ちに銀行間市場で資金調達が困難になることはありません。このような金融環境にある日本やユーロ圏では、悪材料が出てもリスクオフ(回避)の度合いが軽減されやすく、株高につながったと推測できます。

一方、アジア諸国が目立つ下位グループのなかで最もパフォーマンスが悪かったのはインドネシアのジャカルタ総合指数で、年初来-12.3%でした。インドネシアでは行政の効率化を目指して省庁再編を進めた結果、予算の執行が遅延して景気回復が遅れており、これが株価の重しになっていると考えられます。その他の株安要因として、主要輸出先である中国の景気減速懸念や米利上げを警戒した通貨安も挙げられますが、これらはともにインドネシアのみならずアジア諸国全般に共通する株安要因となっています。

格差縮小は時間を要するも、利益見通しは株式市場全体を落ち着かせる材料となろう

この先、国や地域によるパフォーマンス格差が縮小し、株式相場全体が安定するためには、①米国利上げが大きな波乱なく行われること、②中国景気の先行き不透明感が払拭されること、③アジア諸国を中心に国内問題の解消に向けた動きが進展すること、これらの条件が満たされることが必要と考えます。②や③は時間を要しますが、①は利上げ後も米連邦準備制度理事会(FRB)が国債などの再投資を継続するとみられるため、流動性が急速に縮小して相場が混乱する恐れは小さいと考えます。

またMSCIの米ドル建て先進国株価指数、新興国株価指数、アジア株価指数(除く日本)の予想増益率をみると、2015年がそれぞれ前年比+5.6%、-1.2%、-8.1%、2016年は同+11.2%、+13.8%、+11.5%となっており、利益の改善傾向が見込まれています。年末が近づくにつれ、市場参加者の意識は来年の増益率に向かうと思われることから、これらの利益見通しは株式市場の落ち着きを取り戻す材料になる可能性があると考えます。

(2015年8月17日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会