過去の米利上げ局面における為替と株価の動き(その4)

市川レポート(No.103) 過去の米利上げ局面における為替と株価の動き(その4)

- 米利上げ以上に「政治情勢」や「経済環境」が相場に大きな影響を与えることも。

- 今回は国際的な通貨合意もなく日米金融政策の違いで緩やかなドル高・円安を予想。

- 日米株価は米利上げ前の不安定な動きを経て利上げ後は上昇基調に戻ろう。

米利上げ以上に「政治情勢」や「経済環境」が相場に大きな影響を与えることも

ギリシャ問題でやや間が空きましたが、ここまで3回にわたって米国の利上げ局面におけるドル円レートと米国株および日本株の動きを検証しました。米国が利上げを実施した直近4回(①1987年9月4日、②1994年2月4日、③1999年6月30日、④2004年6月30日)、いずれも日本では緩和的な金融政策が採用されていました。米国の金融引き締めと日本の金融緩和という組み合わせは、ドル高・円安を連想しやすい材料ですが、過去において実際のドル円レートは利上げ前後で必ずしもそのような方向に振れませんでした。また株価については一般に、利上げ開始前は警戒感から不安定な動きになりやすいものの、利上げ開始後は景気回復を背景に持ち直すというイメージがありますが、こちらも過去において実際の米国株や日本株は必ずしもそのような展開にはなりませんでした。

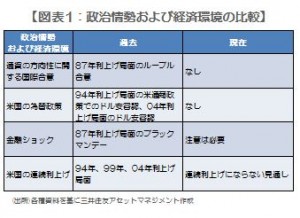

米国の利上げという材料だけを考えるのであれば、上記の為替や株価の方向性に関する一般的な連想やイメージは極めて妥当なものといえます。しかしながら市場には様々な材料が存在し、それらが複雑に絡み合うことによって相場は変動します。過去4回の米国の利上げ局面において、ドル円レートは、「通貨の方向性に関する国際合意(①の局面)」や「米国の為替政策(②、④の局面)」に主導され、米国株や日本株は、「金融ショック(①の時期)」や「米国の連続利上げ(②~④の時期)」に反応しました。つまり「米国の利上げ」以上に、国際的な「政治情勢」や「経済環境」が、為替や株価の方向性に大きな影響を与えることがあるということです。

今回は国際的な通貨合意もなく日米金融政策の違いで緩やかなドル高・円安を予想に

それでは以下、足元の国際的な「政治情勢」や「経済環境」を整理しつつ、為替と株価の動きを展望します。ドル円については、現時点で明確かつ強力な「通貨の方向性に関する国際合意」や「米国の為替政策」はありません(図表1)。その意味で今回は、日米金融政策の方向性の違いがシンプルにドル高・円安の推進力になると思われます。しかしながら米国の利上げペースは極めて緩やかになるとみられることや、日銀が現状の金融政策の枠組みを維持する限り、追加緩和は当面見送られる可能性があることから、ドル円の上昇ペースはかなり緩やかなものにとどまると予想します。年内、128円51銭水準(昨年12月安値115円57銭水準から今年3月高値122円04銭水準の倍返し)を意識する展開は想定していますが、130円を超える大幅なドル高・円安の進行は見込み難いと考えています。

日米株価は米利上げ前の不安定な動きを経て利上げ後は上昇基調に戻ろう

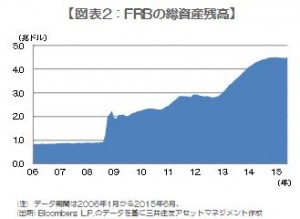

株式相場については、予期せぬ「金融ショック」には注意が必要ですが、「米国の連続利上げ」の影響は免れる見通しです。今回は過去の利上げとは異なるゼロ金利からの脱却です。米連邦準備制度理事会(FRB)は、早ければ9月にも金融政策の正常化に向けた第一歩を踏み出すとみています。ただ前例のない政策決定になるため、米国株および日本株は警戒感から夏場にかけて不安定な動きが続く可能性があります。しかしながらFRBは国債の再投資を利上げ後も継続する見通しで、過剰流動性が急速に縮小することはありません(図表2)。そのため金融政策の正常化がいったん始まれば、緩やかな利上げペースや過剰流動性の継続が確認されるため、日米の株式相場は年末にかけて上昇基調に戻っていくと思われます。その際、日経平均株価については22,000円を視野に入れる展開が見込まれると考えています。

(2015年7月2日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会