ドル円は円安進行で156円台へ~為替介入を考える上での要点整理

ドル円は円安進行で156円台へ~為替介入を考える上での要点整理

-

- ドル円は9月中旬以降ドル高・円安が進み直近のパウエル発言などを受け156円台後半に到達。

- 市場では介入の可能性を指摘する声もあるが介入判断の1つの目安は為替レートの予想変動率。

- 投機筋の動向も要注意で高官発言は重要材料、市場は160円水準を防衛ラインとして意識か。

ドル円は9月中旬以降ドル高・円安が進み直近のパウエル発言などを受け156円台後半に到達

ドル円は9月16日に、一時1ドル=139円58銭水準をつけたあと、足元までほぼ一本調子でドル高・円安が進行しています。背景には、10月以降、米景気の底堅さを示す経済指標を受け、大幅な利下げ観測が後退したことや、米大統領選挙で、終盤にかけて共和党候補のトランプ氏が優勢と伝わるなか、トランプ氏圧勝の結果となり、景気刺激的な政策への期待が高まったことなどがあると思われます。

また、米大統領と上下両院の多数派を共和党が握る「トリプルレッド」が確定する見通しとなったことで、ドル円は11月14日に156円台に達しました。また、米連邦準備制度理事会(FRB)のパウエル議長は、同日の講演で「経済は利下げを急ぐ必要があるというシグナルを送っていない」と発言、市場はこれを利下げペース減速の示唆と受け止め、15日午前の東京外国為替市場で、ドル円は156円74銭水準までドル高・円安が進みました。

市場では介入の可能性を指摘する声もあるが介入判断の1つの目安は為替レートの予想変動率

ここ数日、ドル高・円安のペースが加速していることから、市場では、政府・日銀によるドル売り・円買い介入の可能性を指摘する声も聞かれるようになりました。そこで以下、為替介入の可能性について考えてみます。今年に入り、ドル売り・円買い介入は4月29日、5月1日、7月11日と12日の4回行われました。介入金額は順に、5兆9,185億円、3兆8,700億円、3兆1,678億円、2兆3,670億円でした。

介入の判断基準の1つとして、為替レートの予想変動率(ボラティリティ)が考えられます。これは、為替レートのボラティリティが急上昇し、国内経済に悪影響を及ぼす懸念が生じれば、介入の可能性が高まるためです。実際に、介入直前の変動率を確認してみると、4月29日は期間1週間が17%台前半、1カ月が12%台前半でしたので、これらの水準が介入判断の1つの目安になると思われます。

投機筋の動向も要注意で高官発言は重要材料、市場は160円水準を防衛ラインとして意識か

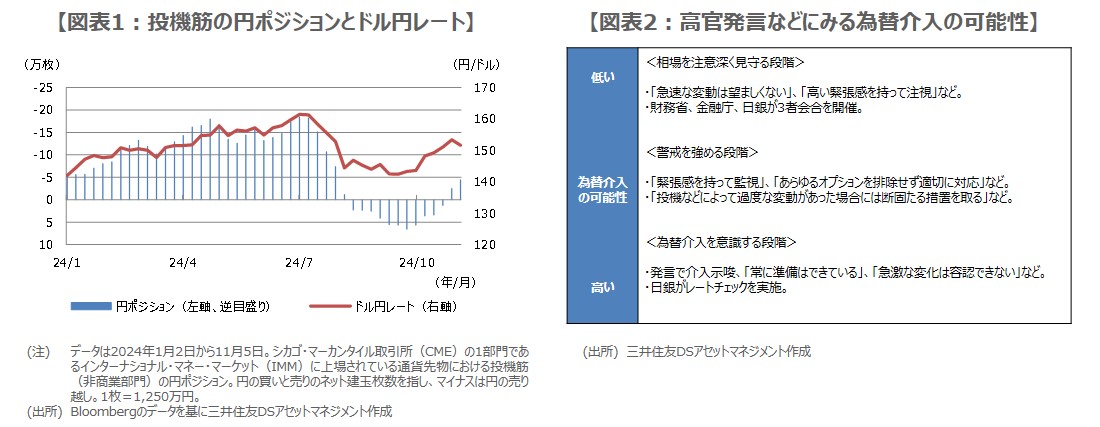

ただ、7月11日の水準は、期間1週間が7%台前半、1カ月が8%台半ばでしたので、ボラティリティは唯一の判断基準ではないことが分かります。そこで、別途確認すべきは投機筋の動向です。米商品先物取引委員会(CFTC)によると、非商業部門(投機筋)による円の売り越しは、7月2日時点で184,223枚(1枚は1,250万円)と過去2番目の規模に膨らみ(図表1)、本邦当局は投機的な動きを抑制すべく、介入に踏み切ったと推測されます。

現在、期間1週間のボラティリティは9%台後半、1カ月は10%台前半にある一方、投機筋の円売りは、それほど積み上がっていません。為替介入の可能性を探る上では、引き続きボラティリティと投機筋の動向を確認しつつ、高官発言(図表2)も重要な手掛かりになると考えます。なお、ドル円は4月29日に160円17銭水準、7月11日に161円76銭水準をつけており、市場では160円水準が防衛ラインとして意識されやすいように思われます。

(2024年11月15日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会