2024年6月FOMCレビュー~ドットチャートを読み解く

2024年6月FOMCレビュー~ドットチャートを読み解く

-

- 政策据え置きと、声明の微調整は予想通り、ドットチャートは年内1回の利下げが適切との見方に。

- ドットチャートは中央値ではなく最頻値でみた場合、さほどタカ派的でなく、おおむね想定内の結果。

- パウエル発言も中立でFOMCはバランスの良い結果だがデータ次第の神経質な相場展開は継続。

政策据え置きと、声明の微調整は予想通り、ドットチャートは年内1回の利下げが適切との見方に

米連邦準備制度理事会(FRB)は、6月11日、12日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.25%~5.50%で据え置くことを決定しました。据え置きは7会合連続となります。以下、6月7日付レポート「2023年12月FOMCプレビュー~今回の注目点を整理する」の内容を踏まえ、今会合での主な決定事項を振り返り、それぞれの意味合いを考えます。

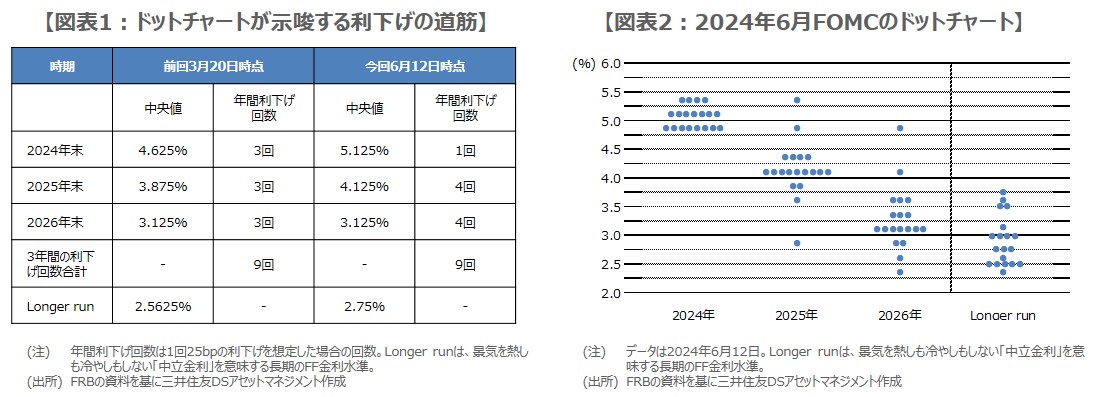

まず、FOMC声明は、冒頭で2%の物価目標に向けて「緩やかながら一段の進展がみられた」(前回は「一段の進展はみられなかった」)とした以外、内容は前回と同じでした(ただし保有証券の圧縮ペース緩和の記述は削除)。次に、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」では、2024年は25ベーシスポイント(bp、1bp=0.01%)の利下げ1回(前回3月は3回)が適切との見方が示されました(図表1)。

ドットチャートは中央値ではなく最頻値でみた場合、さほどタカ派的でなく、おおむね想定内の結果

2024年の利下げ回数が3回から1回に減少したのは、タカ派的な印象ですが、2025年と2026年は、ともに前回の3回から今回は4回に増え、2026年末の中央値は前回と同じ3.125%です。また、中央値ではなく、ドットが多く並ぶ「最頻値」(議長、副議長を含む理事の見通しと推測される)でみると、適切な利下げ回数は、2024年が2回、2025年は3回、2026年は4回となり、総じてみれば、過度にタカ派的な見方ではないと思われます。

さらに、「Longer run」(景気を熱しも冷やしもしない「中立金利」を意味する長期のFF金利水準)に目を向けると、中央値は前回の2.5625%から今回は2.75%に上方修正されています。最頻値は、前回と同じ2.5%でしたが、ドットの数は8から5に減っています。今回のドットチャートでは、見通し時期によって、ややタカ派的な見方が示されたものの、全体としては、想定の範囲内だったと考えられます。

パウエル発言も中立でFOMCはバランスの良い結果だがデータ次第の神経質な相場展開は継続

最後に、パウエル議長の発言を確認します。前回の記者会見では「インフレ率が持続的に2%へ低下する道筋を確信するには、まだ時間がかかりそう」と述べていましたが、今回は、その確信を強めるために「もっと良いデータをみる必要がある」との見解を示しました。パウエル議長は、政策判断はデータ次第という基本姿勢を維持しており、発言内容はおおむね中立的だったと判断されます。

以上より、今回のFOMCは、インフレを慎重に見極めながら年内の利下げ開始を探るという、総じてバランスのとれた内容になったと考えられます。米国市場の反応は、FOMCの結果公表前に発表された、5月の米消費者物価指数(CPI)が市場予想を下回ったこともあり、比較的落ち着いたものとなりました。ただ、金利、為替、株価とも、今後発表される米国の物価や雇用に関する経済指標をにらみ、神経質な相場展開が続くと思われます。

(2024年6月13日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会