自社株買いとPBRの関係について

自社株買いとPBRの関係について

-

- 企業の自社株買いにより株価が上昇し純資産が減少すれば、PBRは改善するとの考え方がある。

- 株価不変の仮定では自社株買いでPBRは必ずしも上昇せず、株価上昇の仮定ならPBRは上昇。

- 自社株買いは盛んだが、本質はROEを改善させて株価を押し上げPBRはその結果上昇するもの。

企業の自社株買いにより株価が上昇し純資産が減少すれば、PBRは改善するとの考え方がある

自社株買いとは、上場企業が自らの資金を使い、株式市場から自社の株式を買い戻すことです。買い戻した株式を消却することで、発行済み株式数が減少し、1株あたり利益(EPS)が増加するため、配当と同様に株主還元策の1つとされています。自社株買いは、企業にとって株式の取得や消却などの手間が掛かりますが、株主還元以外にも、自社の株価は割安であるとアナウンスする効果も期待されます。

そのため、自社株買いは市場で好感されやすく、株価の上昇につながるケースもあります。なお、東京証券取引所(以下、東証)が昨年3月末、企業に資本効率の改善を要請して以降、市場では株価純資産倍率(PBR)1倍割れの解消が進むとの見方が広がりました。PBRは、株価を1株あたり純資産で割ったものであり、自社株買いで株価が上昇し、純資産が減少すれば、PBRを改善させるとの考え方もあります。

株価不変の仮定では自社株買いでPBRは必ずしも上昇せず、株価上昇の仮定ならPBRは上昇

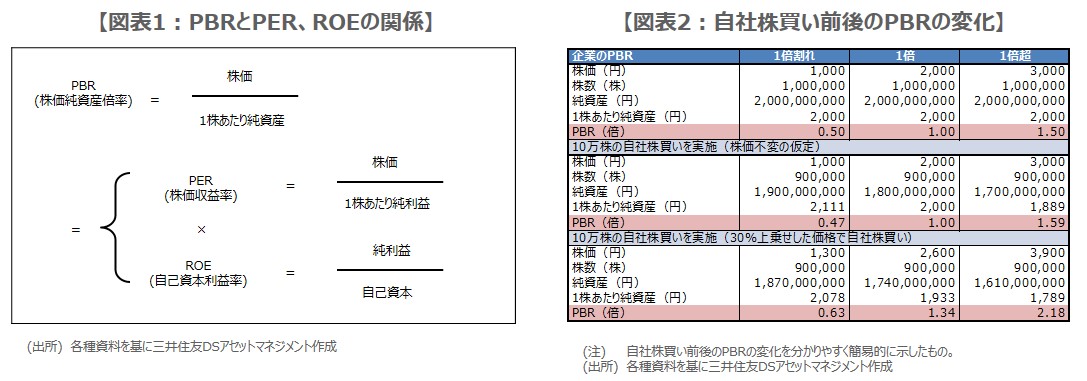

それでは実際に自社株買いがPBRの上昇につながるか否か、以下確認していきます。図表1の通り、PBRは株価収益率(PER)と自己資本利益率(ROE)から構成されます。「株価が不変」と仮定すれば、自社株買いによって、PERは分母のEPSの増加で低下し、ROEは分母の自己資本の減少で上昇するため、PBRは必ずしも上昇しないということになります。

簡単な計算をしたものが図表2です。株価が不変という仮定のもとでは、PBRが1倍割れの企業が自社株買いをした場合、PBRは低下、1倍の場合は不変、1倍超えの場合は上昇という結果になりました。一方、株価に30%上乗せした価格で自社株買いを行ったケースも図表2で示しましたが、このケースでは、自社株買い前のPBRの水準に関わらず、PBRは上昇するという結果になりました。

自社株買いは盛んだが、本質はROEを改善させて株価を押し上げPBRはその結果上昇するもの

このように、自社株買いによりPBRが上昇するか否かは、株価の動きによるところが大きいと思われます。なお、1月31日付の日本経済新聞によると、上場企業が自社株買いを拡大しており、2023年の取得枠は約9兆6,000億円と2年連続で過去最高となったとのことです。PBRの相対的に低い企業を中心に、余剰資金を株主に積極的に還元している様子がうかがえます。

余剰資金が潤沢で、設備投資などの予定がない場合、株主還元策としての自社株買いは1つの選択肢になり得ます。ただ、東証の本来の要請は、自社株買いなどの短期策ではなく、自社の資本コストや資本収益性を的確に把握した上で必要な投資などを行い、持続的な成長と中長期的な企業価値向上の実現を目指すというものです。したがって、本質的には、ROEを改善させることで株価を押し上げ、PBRはその結果上昇するものと考えます。

(2024年2月7日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会