2023年12月FOMCレビュー~かなりハト派的な会合に

2023年12月FOMCレビュー~かなりハト派的な会合に

-

- 予想通り3会合連続で利上げは見送られたが、FOMC声明で利上げの意向を若干弱めた表現も。

- 2024年はドットチャートの利下げ示唆が3回に増え、インフレと経済成長率の予想は下方修正へ。

- パウエル発言も含め今回かなりハト派的な会合に、米長期金利低下、ドル安、株高傾向継続か。

予想通り3会合連続で利上げは見送られたが、FOMC声明で利上げの意向を若干弱めた表現も

米連邦準備制度理事会(FRB)は、12月12日、13日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.25%~5.50%で据え置くことを決定しました。12月11日付レポート「2023年12月FOMCプレビュー~今回の注目点を整理する」の内容を踏まえ、以下、今会合での主な決定事項を振り返り、それぞれの意味合いを考えます。

まず、FOMC声明について、内容は前回とほぼ変わらず、「今後入ってくる情報と、金融政策への影響を注視し続ける」という基本姿勢の文言は維持されました。ただ、「インフレ率を長期的に2%に戻すため、適切となり得る追加的な金融引き締めの度合いを決める際」の文言には、「追加的な金融引き締めの」の前に「いくらか(any)」が追記され、利上げの意向を若干弱めたように思われます。

2024年はドットチャートの利下げ示唆が3回に増え、インフレと経済成長率の予想は下方修正へ

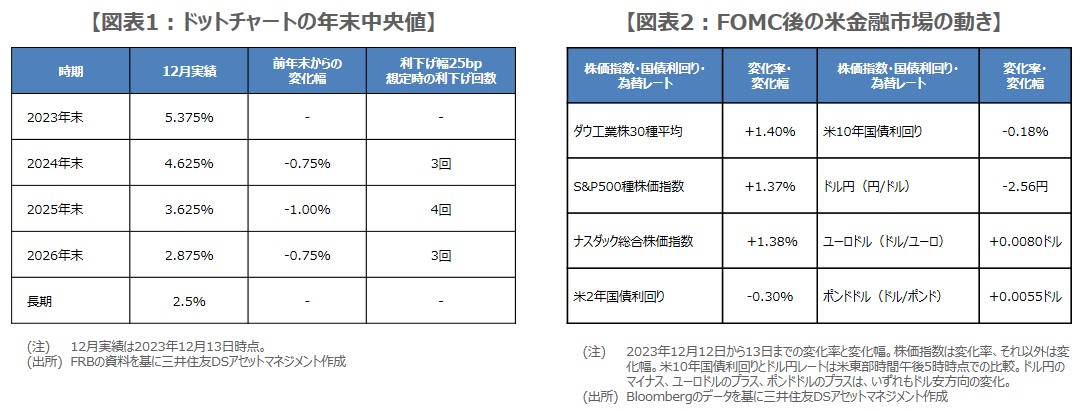

次に、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」について、前回9月時点では、2024年は25ベーシスポイント(bp、1bp=0.01%)の利下げ2回、2025年は5回、2026年は4回が適切との見方が示されましたが、今回は2024年が3回、2025年は4回、2026年は3回となりました(図表1)。注目されていた2024年の利下げ回数が2回から3回に増えたことで、市場は素直にハト派と受け止めたとみられます。

また、FOMCメンバーによる経済見通し(SEP、Summary of Economic Projections)では、個人消費支出(PCE)物価指数について、総合指数、コア指数(エネルギー・食品を除く指数)とも、10-12月期の前年同期比伸び率が、2023年から2025年まで下方修正されました。2024年の実質GDPも、10-12月期の前年同期比伸び率が下方修正されており、これらがドットチャートの2024年の利下げ回数増加につながったと推測されます。

パウエル発言も含め今回かなりハト派的な会合に、米長期金利低下、ドル安、株高傾向継続か

最後に、パウエル議長の発言を確認しておくと、パウエル議長は記者会見で、「インフレ率はまだ高すぎる」、「引き締めの効果はまだ十分に現れていない」とし、政策判断はデータ次第で会合ごとに決めるという従来の見解を繰り返しました。一方、「政策金利が利上げ局面のピークか、それに近い水準にあると考えている」、「きょうの会合で利下げのタイミングを協議した」、「(政策金利の)現状維持が長すぎるリスクを認識している」と述べました。

このように、今回のパウエル議長の発言には利下げを意識させる内容が含まれ、前述のFOMC声明、ドットチャート、経済見通しとあわせると、今回のFOMCは、かなりハト派的な会合となりました。これを受け、12月13日の米金融市場は、長期金利低下、ドル安、株高で反応しました(図表2)。この傾向は、米国でこの先、雇用と物価の伸びの鈍化が鮮明となり、利下げの準備が進むなかで、続く可能性が高いと思われます。

(2023年12月14日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会