日本企業のMBO増加の背景と今後の見方について

日本企業のMBO増加の背景と今後の見方について

-

- MBOは株式を非公開化する代表的な手法、国内の株式市場でMBOを選ぶ企業が増えている。

- MBO増加の背景には、東証の企業への資本効率改善要請や、アクティビストの存在などがあろう。

- 企業価値の向上が求められるなかでのMBOの増加は、市場の新陳代謝が進んでいる証左とみる。

MBOは株式を非公開化する代表的な手法、国内の株式市場でMBOを選ぶ企業が増えている

国内の株式市場では、このところMBOを選ぶ企業が増えています。MBOとは、マネジメント・バイアウトの略称で、経営陣などが自社の株式や事業部門を買収して独立することを指し、株式を非公開化する代表的な手法の一つです。11月にはシダックス、ベネッセホールディングス(HD)、大正製薬HDが立て続けにMBOを発表し、市場でも大きな話題となりました。

11月26日付の日本経済新聞では、2023年のMBOについて、件数ベースで16件と、2021年(19件)以来の水準になったと報じられました。また、大正製薬HDのMBO買い付け額(普通株で総額約7,100億円)が日本企業で過去最大となったこともあり、金額ベースで1兆1,000億円を超え、過去最高に達したとのことです。そこで、今回のレポートでは、MBO増加の背景と今後の見方について考えていきます。

MBO増加の背景には、東証の企業への資本効率改善要請や、アクティビストの存在などがあろう

まず、MBO増加については、最近の東京証券取引所(以下、東証)の活動が大きく影響していると思われます。東証は2022年4月に市場再編を行い、新市場への新規上場および上場維持に厳格な審査基準を設けました。また2023年3月には、資本コストや株価を意識した経営の実現に向けた対応を企業に要請し、2024年1月から要請への取り組みを開示した企業名を毎月更新するとしており、企業の上場負担は増加傾向にあると推測されます。

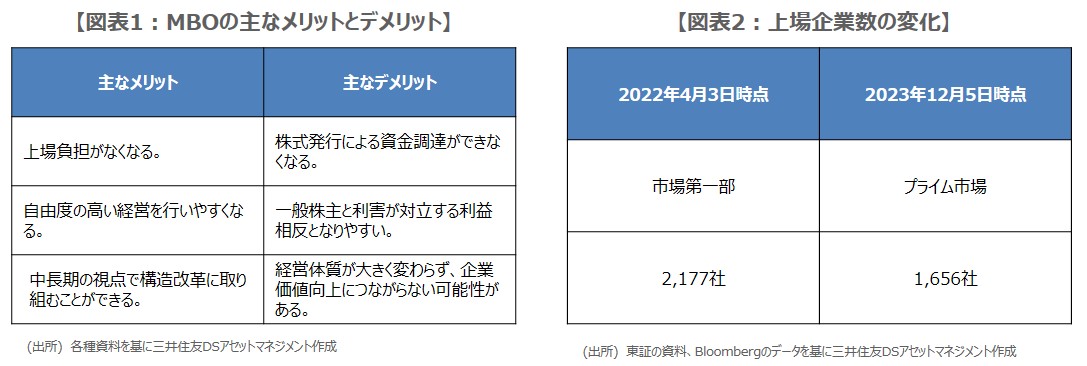

これに加え、最近では物言う株主(アクティビスト)による企業への要求が強まりつつあり、このような状況も、MBO増加の一因になっていると考えられます。一般に、MBOによる株式の非公開化について、経営陣のメリットとしては、上場負担がなくなることや、自由度の高い経営を行いやすくなること、中長期の視点で構造改革に取り組めることなどが挙げられます(図表1)。

企業価値の向上が求められるなかでのMBOの増加は、市場の新陳代謝が進んでいる証左とみる

一方で、MBOによる株式の非公開化は、株式発行による資金調達ができなくなることや、一般株主と利害が対立する利益相反となりやすいことなどのデメリットもあるため、経営陣はこれらを踏まえ、MBOの判断をすることになります。この先も、東証やアクティビストなどからの企業に対する企業価値向上の要請は継続するとみられることから、MBOや上場先の変更を検討する企業も増えてくると思われます。

参考までに、12月5日時点のプライム市場の上場企業数は1,656社です。市場再編前、2022年4月3日時点の市場第一部の上場企業数は2,177社でしたので、この間、最上位市場の上場企業数は約24%減少したことになります(図表2)。このような変化は、上場企業がそれぞれ持続的な成長を達成するために最適な判断を行った結果であり、市場の新陳代謝が進んでいると考えられます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

(2023年12月6日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会