国内企業の中間決算総括~株価の支援材料に

国内企業の中間決算総括~株価の支援材料に

-

- 4-9月期決算は増収増益の着地、円安進行や国内の人流の回復、値上げ浸透などが追い風に。

- 電気・ガス業、輸送用機器は経常利益プラス寄与、中国景気減速で海運業などはマイナス寄与。

- 市場の関心は来年度の業績へ、TOPIXの予想EPSは増加傾向にあり株価は当面堅調推移か。

4-9月期決算は増収増益の着地、円安進行や国内の人流の回復、値上げ浸透などが追い風に

東証株価指数(TOPIX)を構成する3月期決算企業(金融とソフトバンクグループを除く)のうち、11月15日までに2023年度4-9月期の決算を開示した企業は1,300社を超え、開示率は99%超となり、決算発表はほぼ終了しました。前年同期比の実績をみると、売上高は4.1%増、営業利益は20.6%増、経常利益は9.3%増、純利益は10.1%増と、増収増益の着地でした。

製造業・非製造業の区分では、製造業が順に6.3%増、6.6%増、4.9%増、12.4%増、非製造業は1.3%増、46.3%増、15.0%増、7.3%増と、いずれも増収増益でした。2023年度4-9月期の決算は、総じて良好な内容と判断されますが、この背景には、円安の進行や供給制約の改善、国内で新型コロナウイルスの5類移行に伴う人流の回復、値上げの浸透などがあると思われます。

電気・ガス業、輸送用機器は経常利益プラス寄与、中国景気減速で海運業などはマイナス寄与

全体の経常利益は、前述の通り前年同期比で9.3%増でしたが、業種別に寄与度をみると、プラス寄与の大きい上位5業種は、電気・ガス業(10.8%ポイント、以下pt)、輸送用機器(9.9%pt)、陸運業(1.7%pt)、情報・通信業(0.7%pt)、空運業(0.7%pt)でした。電気・ガス業では電力料金の引き上げなどが業績の押し上げ要因となり、輸送用機器では円安の進行や供給制約の緩和により自動車の好調が目立ちました。

一方で、マイナス寄与の大きい上位5業種は、海運業(-5.6%pt)、電気機器(-2.5%pt)、卸売業(-2.5%pt)、化学(-2.0%pt)、石油石炭製品(-1.3%pt)となりました。海運業は中国や欧州の景気減速で、コンテナ船市況の低迷が影響し、電気機器では中国向け売上高の大きい電子部品、工作機械の業績を圧迫しました。また、化学も汎用石油化学製品が中国の需要減に対応できず、苦戦を強いられました。

市場の関心は来年度の業績へ、TOPIXの予想EPSは増加傾向にあり株価は当面堅調推移か

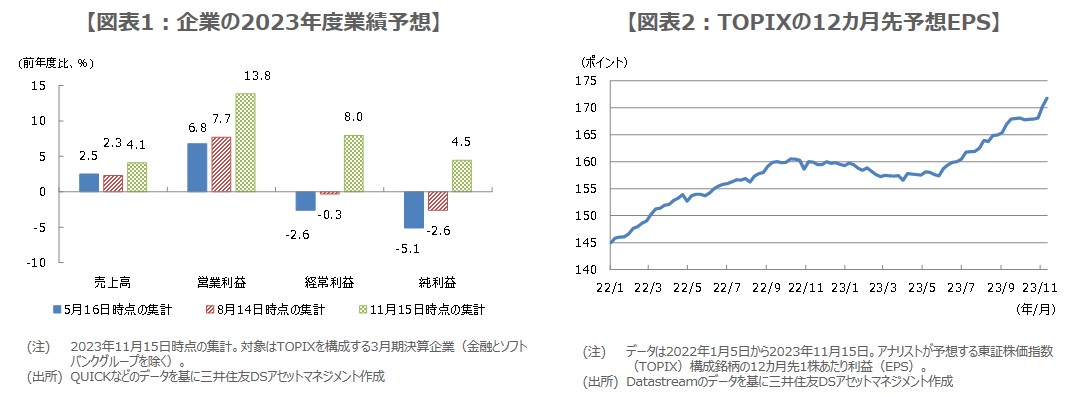

次に、企業による2023年度の業績予想を確認すると、前年度比で売上高は4.1%増、営業利益は13.8%増、経常利益は8.0%増、純利益は4.5%増となっています。5月16日時点(2022年度本決算終了時点)と、8月14日時点(2023年度4-6月期決算終了時点)の業績予想から上方修正が進んでおり(図表1)、2023年度は増収増益で着地という見方が示されました。

2023年度4-9月期の決算と2023年度の業績予想は、株価の支援材料と考えられますが、市場の関心は、すでに2024年度の業績に移行しつつあります。そのため、この先は、企業業績が影響を受けやすい円相場や中国景気の動向などが焦点になると思われます。ただ、TOPIXの12カ月先予想1株あたり利益(EPS)は引き続き増加傾向にあることから(図表2)、この点では株価の堅調推移が見込まれます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

(2023年11月20日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会