シナリオ別に考える当面のドル円相場の方向性

シナリオ別に考える当面のドル円相場の方向性

-

- 米雇用統計発表後、FRB高官のハト派発言が相次ぎ、米長期金利低下とドル安・円高が進行。

- 12月に米利上げとその後の据え置きでソフトランディング実現なら来年3月末のドル円は148円に。

- 米景気の強さが続けば更なる利上げ観測で150円台定着も、ただこれはサブシナリオの位置付け。

米雇用統計発表後、FRB高官のハト派発言が相次ぎ、米長期金利低下とドル安・円高が進行

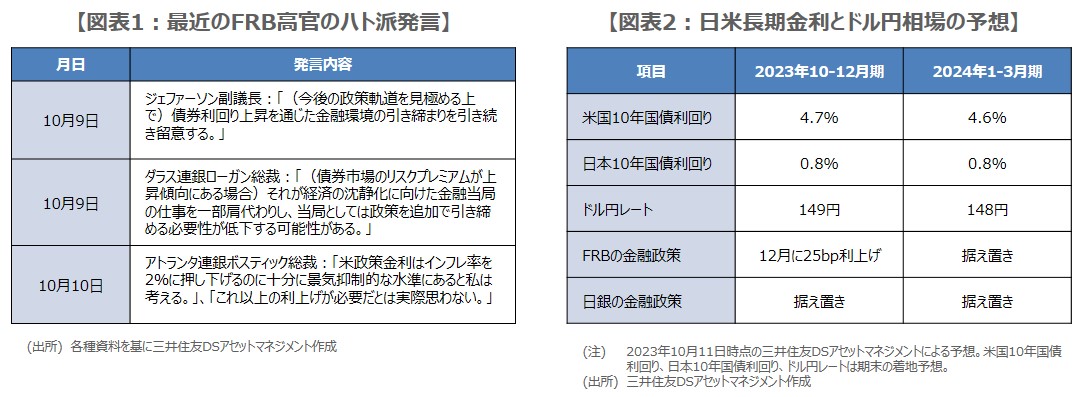

このところ、米連邦準備制度理事会(FRB)の高官からハト派的な発言が相次ぎ、米長期金利が大幅に低下しています。米10年国債利回りは10月6日、9月の米雇用統計の発表を受け、一時4.88%台まで上昇しましたが、その後、ジェファーソン副議長らが国債利回りの上昇を通じた金融環境の引き締まりについて言及し、追加利上げの必要性の低下を示唆したことなどから(図表1)、10月10日には4.61%台まで低下する場面もみられました。

一方、ドル円は10月6日、9月の米雇用統計発表後、1ドル=149円53銭水準をつけましたが、その後のFRB高官のハト派発言と米長期金利の低下を背景に、ドル安・円高が進行し、日本時間の10月10日の朝方、一時148円16銭水準に達しています。このように、足元では米金融政策を巡る思惑で、米長期金利とドル円の振れ幅が大きくなっていることから、以下、米景気と金融政策に関するシナリオ別に当面のドル円相場の方向性を考えます。

12月に米利上げとその後の据え置きでソフトランディング実現なら来年3月末のドル円は148円に

弊社は米金融政策について、これまで、10月31日、11月1日開催の米連邦公開市場委員会(FOMC)で25ベーシスポイント(bp、1bp=0.01%)の追加利上げが行われると予想していましたが、前述のFRB高官発言を踏まえ、追加利上げはいったん見送りとの見方に変更しました。ただ、米雇用情勢は依然底堅いことから、12月12日、13日開催のFOMCでは、25bpの追加利上げが行われるとみています。

その後、政策金利は相当な期間、据え置かれ、物価と雇用の伸びが緩やかに鈍化することで、米経済の軟着陸(ソフトランディング)が実現すると考えています。このシナリオのもと、米10年国債利回りは今年の年末時点で4.7%、来年3月末時点で4.6%を予想しています(図表2)。ドル円については、来年3月末まで日銀の金融政策に変更はないと想定しており、今年の年末は149円、来年3月末は148円の着地を見込んでいます。

米景気の強さが続けば更なる利上げ観測で150円台定着も、ただこれはサブシナリオの位置付け

以上が弊社のメインシナリオですが、サブシナリオとして、例えば米雇用情勢の強さが続き、物価の伸びの鈍化が遅延するケースを考えてみます。この場合、市場は改めて、米政策金利水準が「より高くより長く(Higher for longer)」ことを意識し、更なる追加利上げの思惑から、米10年国債は5%台乗せをうかがい、ドル円は150円~155円のレンジに入っていく流れが想定されます。

なお、ドル円の150円台乗せでは、政府・日銀による為替介入への警戒も強まると思われますが、介入判断は、その時のドル円の変動率(ボラティリティ)次第とみています。今後のドル円相場を展望する上では、メインシナリオを前提とし、主に米国の雇用や物価に関する経済指標を見極めつつ、米金融当局者の発言や米長期金利の動向から、金融政策を判断することが必要と考えています。

(2023年10月11日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会