2023年後半の日本経済見通し

2023年後半の日本経済見通し

-

- 景気は持ち直している状況、消費者物価はまちまちだが、輸入物価の伸びはマイナス圏まで低下。

- この先、景気は持ち直しが続くと予想、物価はコストプッシュ圧力の緩和により減速基調をたどろう。

- 日銀は7月にYCC一部修正も緩和は継続へ、中国の景気回復遅延の影響は現時点で限定的。

景気は持ち直している状況、消費者物価はまちまちだが、輸入物価の伸びはマイナス圏まで低下

弊社は6月22日、日本経済の見通しを更新しましたので、以下、要点を整理していきます。まず、足元の日本経済に目を向けると、自動車を中心とする供給制約の緩和が財の輸出を支えるなか、脱炭素やデジタル化の流れが企業の設備投資を促している状況です。また、個人消費は物価高の影響で足取りは重いものの、経済活動再開によりセンチメント(心理)は良好です。以上を踏まえると、「景気は持ち直している」と判断されます。

物価の動きはまちまちで、5月の全国消費者物価指数(CPI)では、生鮮食品を除く総合指数(コア指数)が前年同月比3.2%上昇し、4月の同3.4%上昇から伸びが鈍化したものの、6月の東京都区部CPIでは、コア指数が同3.2%上昇し、5月の同3.1%から伸びが拡大しました。ただ、国内の輸入物価指数の伸びはすでにマイナス圏に沈んでおり(5月は同5.4%下落)、これが波及する形で企業物価指数も低下傾向にあります。

この先、景気は持ち直しが続くと予想、物価はコストプッシュ圧力の緩和により減速基調をたどろう

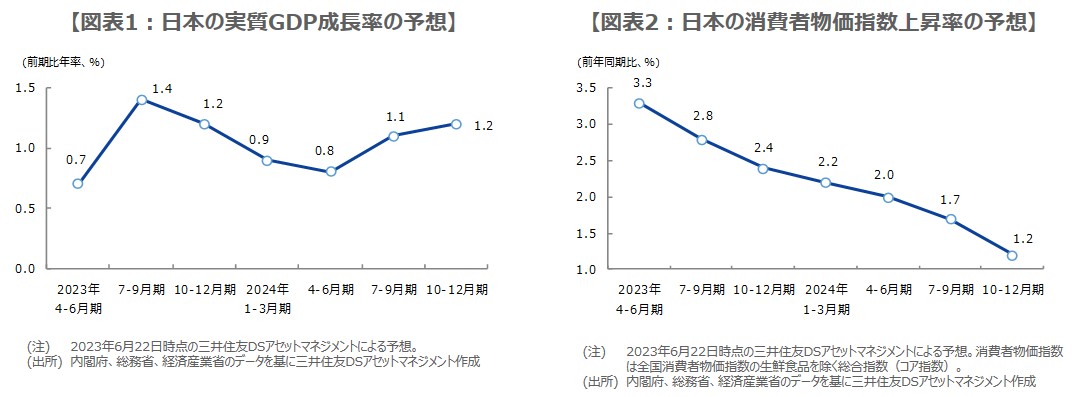

次に、景気の先行きについては、供給制約の緩和や訪日外国人(インバウンド)消費の回復などを背景に、内需主導で持ち直しが続くとみています。ただ、2024年前半は主に米国経済の減速により、国内の経済成長は一時的な鈍化が見込まれます。実質GDP成長率について、4-6月期以降の前期比年率の予想は図表1の通りで、2023年度は前年度比+1.1%、2024年度は同+1.0%を想定しています。

物価の先行きについては、6月から電気の規制料金(電気料金のうち転嫁額に上限がある料金)が引き上げられましたが、輸入物価の大幅な伸びの鈍化を受け、この先はコストプッシュ圧力の一段の緩和により、コア指数は減速基調をたどる可能性が高いとみています。コア指数について4-6月期以降の前年同期比伸び率の予想は図表2の通りで、2023年度は前年度比+2.7%、2024年度は同+1.6%を見込んでいます。

日銀は7月にYCC一部修正も緩和は継続へ、中国の景気回復遅延の影響は現時点で限定的

日銀の金融政策に関する弊社の見方は従来通りで、長短金利操作(イールドカーブ・コントロール、YCC)における10年国債利回りの許容変動幅は、7月に上下0.5%から1.0%に再拡大される公算が大きいとみています。これにより、YCCは実質的に形骸化することになりますが、日銀はYCCの枠組みとマイナス金利政策を当面維持することで、緩和継続の姿勢を示すと考えています。

なお、上記見通しに対するリスクとして、物価の高止まりによる家計の節約行動の長期化や、国際情勢の緊張(ロシアの軍事行動拡大、日中関係、米中関係の悪化)などが挙げられますが、弊社ではこれらの生起確率は15%程度と考えています。また、中国の景気回復の遅れも気掛かりですが、今回は中国の不動産市場に起因するところが大きく、現時点で日本経済に及ぼす影響は、それほど大きくないと考えています。

(2023年7月6日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会