10月米CPIを受けた長期金利低下、ドル安、株高の持続性について

10月米CPIを受けた長期金利低下、ドル安、株高の持続性について

-

- 10月米CPIを受け、米10年国債利回りは大幅に低下し、ドル円はドル安・円高が大きく進行した。

- 短期的な揺り戻しも想定されるが、米10年国債利回り、ドル円とも基調的な動きは米経済次第。

- 米景気減速でインフレは鈍化、米長期金利とドル高はピークアウトへ、米株の過度な楽観は困難。

10月米CPIを受け、米10年国債利回りは大幅に低下し、ドル円はドル安・円高が大きく進行した

11月10日に発表された10月の米消費者物価指数(CPI)は、総合指数、コア指数(エネルギーと食品を除く指数)とも、前月比、前年比の伸びが市場予想を下回りました。これを受け、同日の米国市場では、インフレ鎮静化で利上げ幅が縮小に向かい、景気への影響が和らぐとの期待が広がり、長期金利低下、ドル安、株高の反応がみられました。今回のレポートでは、これらの反応の持続性について考えます。

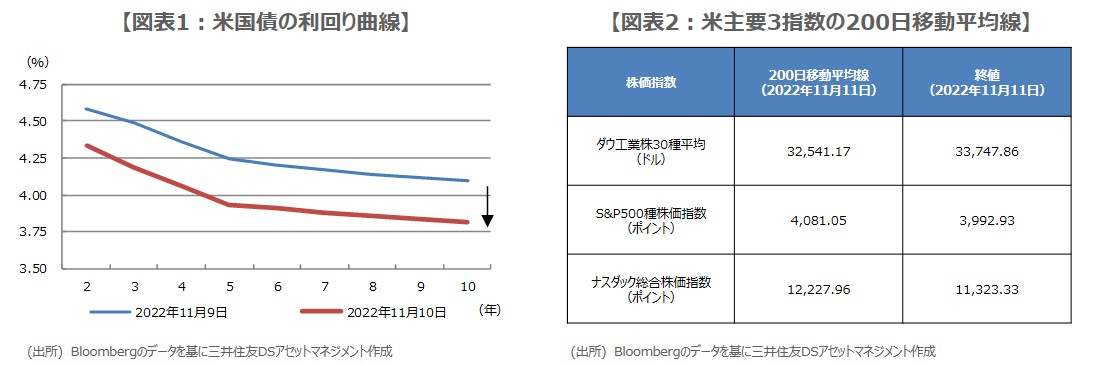

米10年国債利回りはCPIの発表前、4.1%をやや下回る水準で推移していましたが、発表後は一時3.8%台まで低下しました。利回り曲線(イールドカーブ)の前日からの変化をみると、右肩下がりの形状(逆イールド)のまま、大きく下方シフトが進みました(図表1)。また、フェデラルファンド(FF)金利先物市場では、FF金利の最終的な到達点(ターミナルレート)の織り込みは、CPI発表後、5.00%~5.25%から4.75%~5.00%へ低下しました。

短期的な揺り戻しも想定されるが、米10年国債利回り、ドル円とも基調的な動きは米経済次第

ドル円はCPI発表前、146円台前半で推移していましたが、CPI発表後は米金利先高観の後退から、一時140円20銭台までドル安・円高が進行しました。また、翌11日もドル安・円高の流れが続き、138円40銭台をつけています。ごく短期的には、米10年国債利回り、ドル円とも、揺り戻し(逆方向の動き)が想定されますが、基調的な動きは、引き続き米国の物価や雇用動向次第と考えます。

弊社はこの先、米CPIの伸びは緩やかに鈍化し、2023年10-12月期は前年同期比+3.6%に落ち着くと予想しています。また、米失業率は緩やかに悪化し、2023年10-12月期は4.8%に達すると見込んでいます。FF金利は2023年3月に4.75%~5.00%に達し、2023年いっぱいは据え置かれるとみています。その結果、米実質GDP成長率は、2023年1-3月期から7-9月期まで、前期比年率で1%を下回る低い伸びが続く見通しです。

米景気減速でインフレは鈍化、米長期金利とドル高はピークアウトへ、米株の過度な楽観は困難

以上のシナリオに基づくと、年明け以降、米10年国債利回りは緩やかに低下し、ドル円は徐々にドル安・円高方向に向かう展開が見込まれます。そのため、米10年国債利回りは10月21日につけた4.33%台、ドル円も同日の151円90銭台が、ピークとなる可能性が高いとみていますが、12月2日の米雇用統計、13日の米CPI(いずれも11月分)、13日、14日開催の米連邦公開市場委員会(FOMC)の見極めが必要と考えます。

米国株についても、短期的な揺り戻しは想定されるものの、11月2日付レポートで触れた通り、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合指数は、テクニカル・リバウンドが続いています。3指数のうち、ダウ平均は200日移動平均線を超えていますが(図表2)、米国経済の減速傾向はこれから鮮明になる公算が大きいことを踏まえると、過度に楽観することは難しいと思われます。

(2022年11月14日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会