足元でドル高・円安の動きが一服~今後の展開を考える

足元でドル高・円安の動きが一服~今後の展開を考える

-

- ドル円は政府・日銀の覆面介入と米長期金利の一時的な低下によりドル高・円安の動きが一服。

- 米長期金利低下はドル円の調整要因だが、再び上昇の動きにあるためドル円の底堅さは継続か。

- ドル円は年末150円を予想、来年3月に利上げ終了の想定のもと、ドル高・円安はピークアウトへ。

ドル円は政府・日銀の覆面介入と米長期金利の一時的な低下によりドル高・円安の動きが一服

直近のドル円相場の動きを振り返ると、10月21日に1ドル=151円95銭水準をつけた後(取引時間中、以下同じ)、ドル高・円安の動きが一服し、11月8日には145円31銭水準まで、ドル安・円高が進みました。背景には、①政府・日銀によるドル売り・円買い介入が10月21日と24日に実施されたとの観測、②米利上げ幅の縮小期待による米長期金利の低下、があると思われます。

①について、財務省が10月31日に発表した9月29日~10月27日の為替介入実績は6兆3,499億円と、単月の円買い・ドル売り介入として過去最大の規模となりました。今回の為替介入は、実施が明らかにされない覆面介入となりましたが、結果的にドル高・円安の進行は抑制されました。②について、11月1日、2日に開催された米連邦公開市場委員会(FOMC)後、米長期金利は再び上昇しつつあります。

米長期金利低下はドル円の調整要因だが、再び上昇の動きにあるためドル円の底堅さは継続か

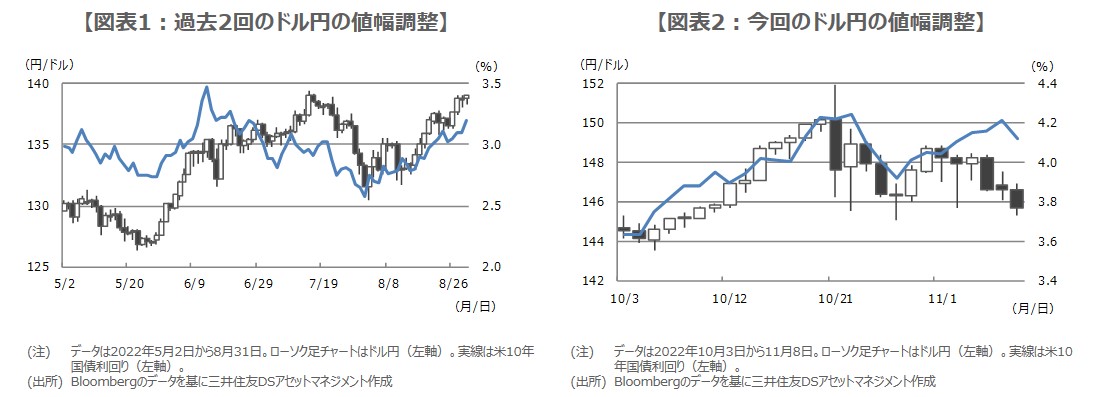

さて、改めて年初からのドル円相場の推移をみると、今回のようにドル高・円安の動きが一服した局面は2回ありました(図表1)。いわゆる値幅調整で、1回目は、5月9日から24日までの11営業日で、4円99銭ほどドル安・円高に振れました。2回目は7月14日から8月2日までの13営業日で、8円98銭ほどドル安・円高に振れました。いずれも、米長期金利が低下していた時期であり、米国の金利動向が影響したと推測されます。

今回、10月21日から11月8日までの期間で考えた場合、12営業日で6円64銭ほどドル安・円高に振れたことになります(図表2)。過去2回の傾向を踏まえると、ドル円の値幅調整は、まずまず進んだと考えられます。また、前述の通り、米長期金利は、10月下旬にみられた低下の動きは一時的なものにとどまっており、ドル円の底堅さは一定程度、保たれると思われます。

ドル円は年末150円を予想、来年3月に利上げ終了の想定のもと、ドル高・円安はピークアウトへ

米10年国債利回りとドル円の年末着地水準について、弊社の見通しは、それぞれ4.1%、150円です。また、フェデラルファンド(FF)金利の誘導目標は、2023年3月のFOMCで4.75%~5.00%に達し、2023年いっぱいは据え置かれるとみています。そのため、年明け以降、米10年国債利回りは緩やかに低下し、ドル高・円安も緩やかにピークアウトしていく可能性が高いと考えています。

仮にこの先、米国で物価の伸びの高止まりが続き、12月のFOMCで大幅利上げの継続が示唆された場合、米長期金利のさらなる上昇や、150円を大きく超えるドル高・円安の進行も想定されます。ただ、この場合でも、相場の過度な変動時には、本邦当局の為替介入も予想され、また、大幅利上げの継続で米景気が冷え込むリスクも高まることから、一本調子のドル高・円安の進行は見込みにくくなると思われます。

(2022年11月9日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会