2022年11月FOMCをどう解釈するか

2022年11月FOMCをどう解釈するか

-

- 今回は利上げ幅縮小に関する材料待ちだったが、声明はハト派的で、パウエル発言はタカ派的に。

- FRBの政策意図を示す基本手段はFOMC声明であり、正式なメッセージとしての受け止めが必要。

- 利上げ幅は来月以降3回のFOMCで順に50、25、25bpを予想、市場は徐々に安定するとみる。

今回は利上げ幅縮小に関する材料待ちだったが、声明はハト派的で、パウエル発言はタカ派的に

米連邦準備制度理事会(FRB)は、11月1日、2日に米連邦公開市場委員会(FOMC)を開催し、4会合連続で75ベーシスポイント(bp、1bp=0.01%)の大幅利上げを決定しました。ただ、これはすでに織り込み済みで、今回は、利上げ幅の縮小について、FOMC声明や、FOMC後のパウエル議長の記者会見で、どのようなメッセージが発信されるかが焦点となっていました。

FOMC声明では、利上げペースについて政策浸透の時間差を考慮する旨の文言が新たに加わり、市場は総じてこれをハト派的と受け止めました。一方、パウエル議長は記者会見において、フェデラルファンド(FF)金利は、9月のFOMCで示した到達点よりも高い水準に達する可能性に言及し、利上げ停止の議論はかなり時期尚早と述べるなど、タカ派的なコメントが目立ちました。

FRBの政策意図を示す基本手段はFOMC声明であり、正式なメッセージとしての受け止めが必要

結局、今回はFOMC声明がハト派的、パウエル議長の発言はタカ派的、となりましたが、前者がFRBの政策意図を示す基本手段であるため、より丁寧な解釈が必要です。改めてFOMC声明をみると、将来の利上げペースを決めるにあたり考慮する点として、①金融引き締めの累積効果、②金融政策が経済活動やインフレに影響を与える時間差、③経済・金融情勢、の3つが挙げられています。

なお、パウエル議長はこれまで、金融政策のスタンスがさらに引き締まるにつれ、ある時点で利上げペースを緩めるのが適切になるという見解を繰り返してきました。また、金融政策の効果浸透には、一般に半年から1年ほど要するため、2022年3月からの利上げ効果が雇用や物価にあらわれるのは、まさにこれからです。そのため、このタイミングで従来の見解をFOMC声明に反映し、正式なメッセージとして市場に伝えたと考えられます。

利上げ幅は来月以降3回のFOMCで順に50、25、25bpを予想、市場は徐々に安定するとみる

ハト派的ともとれるFOMC声明ですが、パウエル議長は市場があまり楽観的にならないよう、タカ派的なコメントで、けん制したものと思われます。FRBはこの先、利上げ幅を縮小しつつも、利上げは継続し、利上げ効果が雇用や物価にあらわれる度合いを見極めながら、FF金利の最終到達点を探るとみられます。そのため、金融政策を見通す上で、やはり物価や雇用の動向が、引き続き重要であることに変わりはありません。

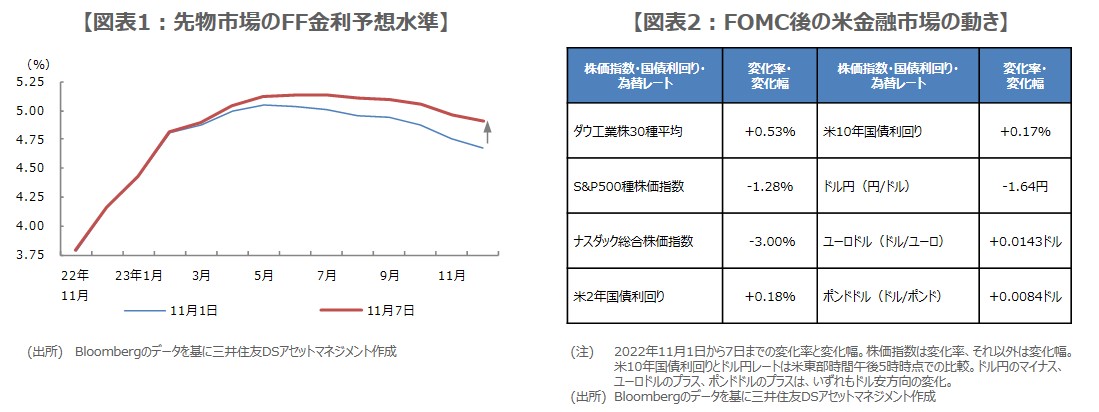

FOMC後、FF金利先物市場では、先行きのFF金利の予想水準が上昇するなか(図表1)、株、債券、為替の動きはまちまちで(図表2)、経済指標などの追加材料が待たれます。弊社は来月から2023年3月までの3回のFOMCで、利上げ幅は順に50bp、25bp、25bpとなり、その後は2023年末まで政策変更なしとみています。また、このシナリオのもと、株価の緩やかな上昇、債券利回りとドル高・円安の緩やかなピークアウトを予想しています。

(2022年11月8日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会