2022年後半の日本株を展望する

2022年後半の日本株を展望する

- 世界的なインフレの深刻化と金融引き締めの動きを受け、年後半の日本株の見通しを下方修正。

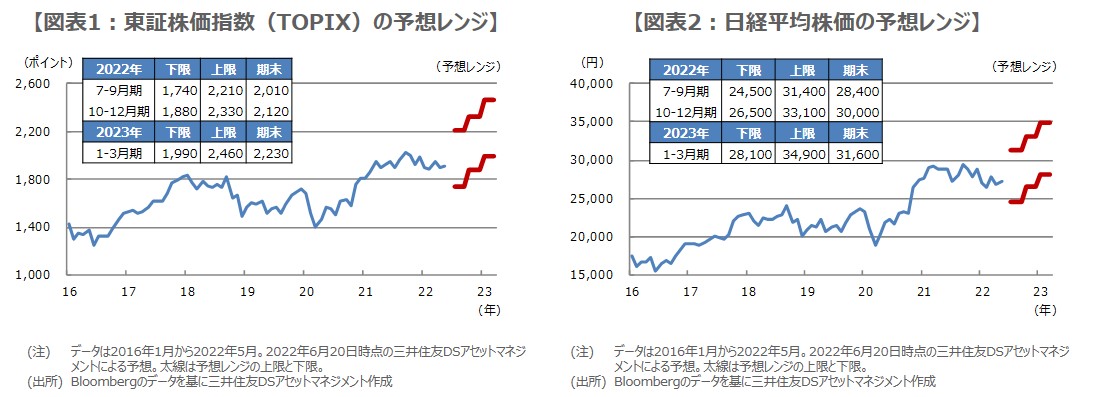

- 2022年末時点の水準について、TOPIXは2,120ポイント、日経平均株価は30,000円を予想。

- 日本株は当面レンジ相場継続も年末までに米インフレなどの過度な懸念払しょくで株価は回復へ。

世界的なインフレの深刻化と金融引き締めの動きを受け、年後半の日本株の見通しを下方修正

2022年前半は、ロシアのウクライナ侵攻を機に、原油などの資源価格が急騰し、世界的にインフレが深刻化するなか、多くの国で金融引き締めが行われました。米国も物価の高い伸びが続いており、米連邦公開市場委員会(FOMC)は6月15日、0.75%の利上げを決定しました。また、FOMCでは、大幅利上げによるインフレ抑制姿勢が明示され、多少の景気減速は止むを得ないとの考えが示唆されました。

このような状況下、足元の株式市場では、米国をはじめとする主要国の経済について、先行きの成長鈍化を織り込む形で、リスクオフ(回避)の動きが加速しています。この流れは、とりわけ米国のインフレ鈍化がはっきりと確認されるまで、続く恐れがあります。以上の状況を踏まえ、弊社は6月20日、東証株価指数(TOPIX)と日経平均株価の見通しを下方修正しました。

2022年末時点の水準について、TOPIXは2,120ポイント、日経平均株価は30,000円を予想

2022年12月末時点のTOPIXは、予想1株あたり利益(EPS)を169.7円、株価収益率(PER)を12.5倍と想定し、2,120ポイントに設定しました(図表1)。なお、修正前は、予想EPSが164.8円、PERは13.3倍で、TOPIXの年末着地は2,190ポイントという見通しでした。今回は、大幅な円安の進行を受け、予想EPSを増額修正した一方、世界経済の先行き不透明感が増したことから、PERを引き下げました。

一方、日経平均株価は、NT倍率(日経平均株価をTOPIXで割って算出した数値)を14.15倍と想定し、2022年12月末の着地を30,000円に設定しました(図表2)。修正前は、NT倍率が14.06倍の想定で、日経平均株価の年末着地は30,800円という見通しでした。今回のNT倍率は、直近の数値を参考にして修正しました。このように、TOPIX、日経平均株価とも、年末に向けて水準を切り上げていくという見通し自体は不変です。

日本株は当面レンジ相場継続も年末までに米インフレなどの過度な懸念払しょくで株価は回復へ

株価回復のカギを握るのは、やはりインフレ動向で、特に米国においてインフレが鎮静化し、過度な利上げ観測と、景気後退懸念が後退する、という展開が必要と考えます。米国のインフレ動向については、少なくとも6月や7月分の消費者物価指数(CPI)の結果を見極める必要があるため、夏場にかけて、米国はインフレ抑制に成功するか、景気後退に陥るか、との思惑が交錯し、株式市場に不透明感が残る恐れがあります。

ただ、日本では、金融緩和が維持され、岸田政権の経済対策第2弾が予定されているほか、経済活動が再開しつつあるなど、相対的に好材料が多く、日本株は夏場にかけても下げは限定的で、レンジ相場を想定しています。なお、米国経済は、大幅利上げで先行きの景気減速は避けられないものの、年末までにはインフレが幾分落ち着き、過度な懸念が払しょくされ、日本株の押し上げにつながる公算が大きいと考えています。

(2022年6月21日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会