インフレと景気のシナリオ別に考えるトレード戦略

インフレと景気のシナリオ別に考えるトレード戦略

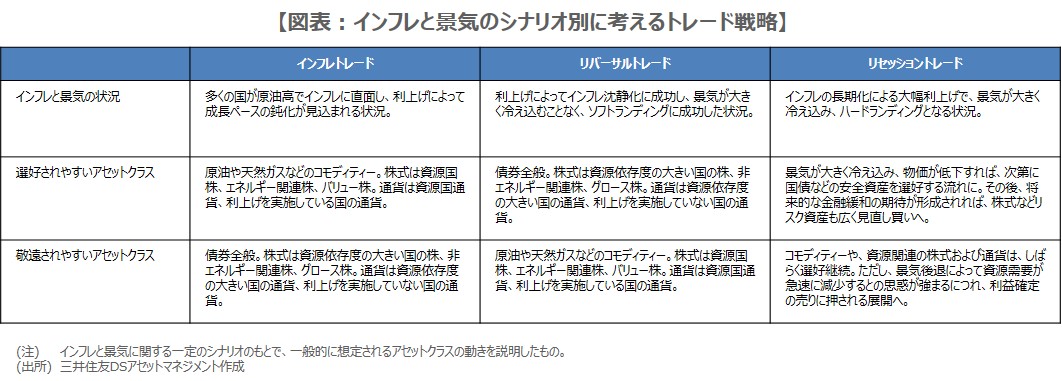

- 多くの国がインフレに直面し利上げによって成長鈍化が見込まれる局面ではインフレトレードが優勢。

- 景気がソフトランディングなら、インフレトレードで敬遠されたアセットが上昇するリバーサルトレードへ。

- ハードランディングならリセッショントレードへ、回避できるかは原油や、米国などの物価動向がカギに。

多くの国がインフレに直面し利上げによって成長鈍化が見込まれる局面ではインフレトレードが優勢

6月10日に発表された5月の米消費者物価指数(CPI)は、総合指数、食品とエネルギーを除くコア指数とも、前月比、前年比の伸び率が市場予想を上回る結果となりました。これを受け、インフレ長期化と米連邦準備制度理事会(FRB)による積極利上げ継続への警戒感が強まり、同日の米金融市場では、主要株価指数が下落、国債利回りは上昇(価格は下落)、米ドルは対主要通貨で上昇、という反応がみられました。

インフレと景気については、米国だけでなく、世界的にも先行きが依然見通しにくい状況です。そこで今回は、インフレと景気のシナリオ別に、アセットクラスの動きを考えてみます。現在のように、多くの国が原油高でインフレに直面し、利上げによって成長ペースの鈍化が見込まれる局面では、6月6日付レポートで解説した通り、「インフレトレード」が優勢となる傾向があります。

景気がソフトランディングなら、インフレトレードで敬遠されたアセットが上昇するリバーサルトレードへ

インフレトレードでは一般に、原油や天然ガスなどの国際商品(コモディティー)が選好され、利上げによる金利上昇の影響を受けやすい債券は敬遠されやすくなります(図表)。また、株式については、国・地域別では資源国株、セクター別ではエネルギー関連株、スタイル別ではバリュー株が選好され、通貨については、資源国の通貨や、利上げを実施している国の通貨が選好されやすくなります。

そして、米国などの主要国が、利上げによってインフレ沈静化に成功し、景気が大きく冷え込むことなく、ソフトランディング(軟着陸)に成功した場合は、インフレトレードの資金が逆回転する、いわゆる「リバーサルトレード」が予想されます。物価の安定、利上げの打ち止め、景気の持ち直しが期待されるため、インフレトレードで敬遠されていたアセットクラスの買い戻しが見込まれます。

ハードランディングならリセッショントレードへ、回避できるかは原油や、米国などの物価動向がカギに

しかしながら、インフレが長期化すれば、大幅利上げによって、景気が大きく冷え込むことも想定され、ハードランディング(強行着陸)のリスクが高まります。この場合、しばらくは、コモディティーや、資源関連の株式および通貨の選好が続くと思われますが、景気後退によって資源需要が急速に減少するとの思惑が強まるにつれ、利益確定の売りに押されることが予想されます。

景気が大きく冷え込み、物価が低下すれば、次第に国債などの安全資産が選好される「リセッショントレード」に移行し、その後、時間の経過とともに、将来的な金融緩和の期待が形成されれば、株式などリスク資産にも、広く見直し買いが入ると思われます。リセッショントレードへの移行は、現時点でメインシナリオではありませんが、引き続き原油価格や、米国など主要国の物価動向および金融政策の見極めが必要です。

(2022年6月13日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会