今年も値幅の小さいドル円~年末までの方向性について

今年も値幅の小さいドル円~年末までの方向性について

- ドル円は、米金融政策正常化を意識しつつも一本調子でドル高は進まず、値幅は現在9円程度。

- ドル円の値幅は今年に限らず年々縮小傾向に、収支構造の変化や金利感応度低下などが主因。

- ドル円はこの先、米長期金利の若干の上昇で小幅ながらもドル高に、年末は112円水準を予想。

ドル円は、米金融政策正常化を意識しつつも一本調子でドル高は進まず、値幅は現在9円程度

年初からのドル円の動きを振り返ると、1月6日に一時1ドル=102円59銭水準をつけた後、米長期金利の上昇などを背景に、3月31日には110円97銭水準までドル高・円安が進みました。その後はいったんドル安・円高方向に転じたものの、米金融政策の正常化を織り込む形で、徐々にドル買い・円売りが優勢となり、7月2日には111円66銭水準に達しました。

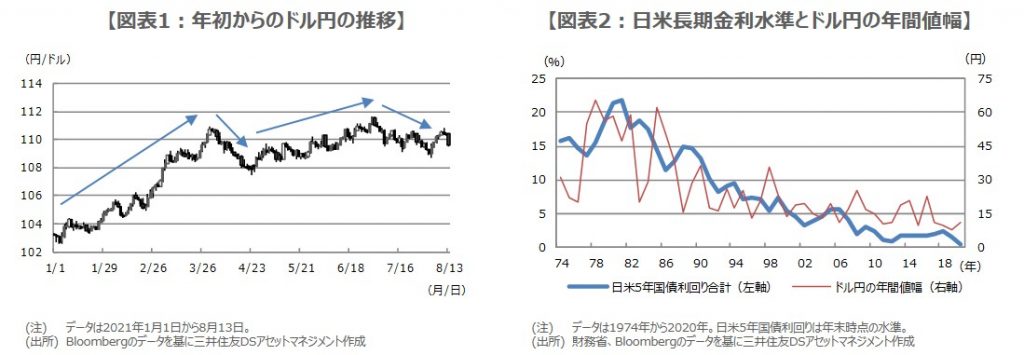

しかしながら、足元では再び109円台に戻ってきており、一本調子でドル高・円安が進行するまでには至っていません。実際、年明け以降のドル円は、2~3カ月程度ドル高・円安に振れた後、1カ月程度調整するというパターンが続いています(図表1)。この結果、ドル円の値幅は今年も相対的に小幅にとどまっており、8月13日時点で9円程度となっています。

ドル円の値幅は今年に限らず年々縮小傾向に、収支構造の変化や金利感応度低下などが主因

実はドル円の値幅は今年に限らず、変動相場制に移行した1973年から2020年までの48年間を通じ、縮小傾向にあります。この理由としては、主に日本の経常収支の構造が変化したことや、日米長期金利に対するドル円の為替感応度が低下したことがあげられます。日本の経常収支については、近年、全体に占める貿易黒字の割合が低下し、第1次所得収支(利子・配当等の収支)の黒字の割合が上昇しています。

経常収支に占める貿易黒字の割合が低下しているのは、国内製造業の海外生産比率の上昇傾向が一因と考えられます。海外での生産が増えれば、日本からの輸出が減り、ドルなどの外貨を売って円を買う為替取引の減少につながります。また、第1次所得収支の黒字の割合が上昇しているのは、対外直接投資や証券投資の増加傾向が一因と考えられます。これらは再投資される場合が多く、為替取引は発生しにくくなります。

ドル円はこの先、米長期金利の若干の上昇で小幅ながらもドル高に、年末は112円水準を予想

日米長期金利に対するドル円の為替感応度が低下したのは、非伝統的金融政策の導入によるところが大きいと考えられます。現在、日銀はマイナス金利政策を実施しており、米連邦準備制度理事会(FRB)は量的緩和政策を実施しています。そのため、日米ともに長期金利は低位で推移しており、長い期間でみた場合でも、日米長期金利水準の低下に従い、ドル円の年間値幅が縮小していることが分かります(図表2)。

ドル円について、年末までの方向性を考えた場合、前述の収支構造は短期間で変化するものではない一方、米国では量的緩和の縮小(テーパリング)の開始が、年末か年初あたりに見込まれているため、米長期金利はいくらか水準を切り上げる展開も想定されます。以上を踏まえると、ドル円はこの先、小幅ながらもドル高・円安に振れる余地があると思われ、弊社は年末時点で112円水準を予想しています。

(2021年8月16日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会