米国経済と株式市場に関する考察

米国経済と株式市場に関する考察

- 上向きの景気循環は当面続くと予想、物価の伸びが2%水準に向け明確に鈍化するのは来年か。

- テーパリングは今月の議論開始宣言を経て来年1月から開始へ、買い入れは来年11月には終了。

- 米国株はマクロ環境が追い風となり上昇余地大、ただしリスク要因も多いため十分な注意が必要。

上向きの景気循環は当面続くと予想、物価の伸びが2%水準に向け明確に鈍化するのは来年か

今回のレポートでは、米国のマクロ経済と株式市場を展望します。まず、米国経済について、個人消費など需要サイドの伸びは今が最大で、年後半にかけて緩やかに鈍化していく公算が大きいとみています。しかしながら、在庫復元や設備投資のタイミングが年後半にずれ込む見通しとなり、結果的に経済全体でみた場合、上向きの景気循環は当面続くと予想しています。

物価についても、伸び率のピークは年前半と考えていますが、年後半も依然2%を超える伸びが続く可能性が高く、同水準に向けて明確に伸びが鈍化するのは、来年に入ってからと思われます。なお、バイデン米政権は6月、上院の超党派グループがまとめた8年間で1.2兆ドル規模のインフラ投資法案に合意しました。しかしながら、進捗が遅れており、成立は9月以降になる見通しです。

テーパリングは今月の議論開始宣言を経て来年1月から開始へ、買い入れは来年11月には終了

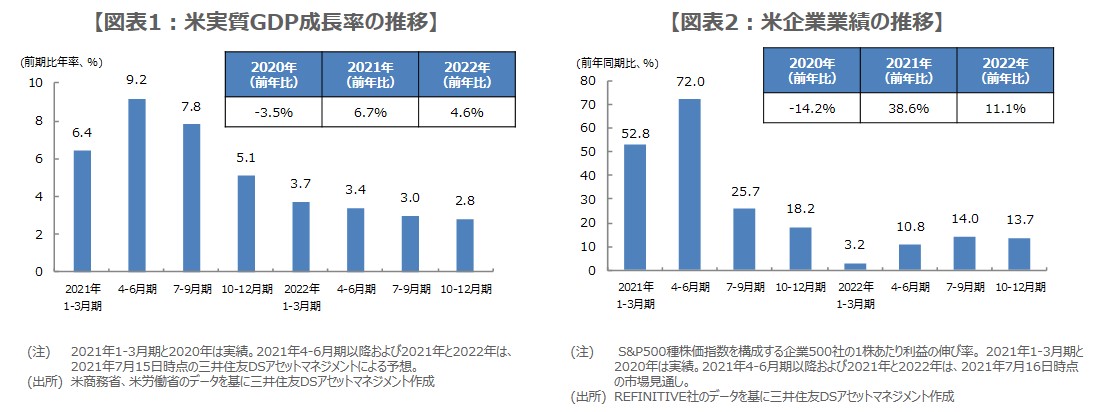

実質GDP成長率は、この先、数字自体は緩やかに低下していくとみていますが(図表1)、これは持続可能な成長ペースへの移行過程であり、景気の減速を意味するものではありません。参考までに、2022年10-12月期の実質GDP成長率は、前期比年率2.8%を見込んでいますが、これは、米連邦公開市場委員会(FOMC)メンバーが6月に予想した長期均衡水準の中央値1.8%を大きく上回っています。

このようなマクロ経済環境を踏まえ、米連邦準備制度理事会(FRB)は、慎重に金融政策の正常化を進めると思われます。量的緩和の縮小(テーパリング)については、7月27、28日に開催されるFOMCで、議論の開始が正式に宣言され、来年1月から実施されると予想しています。国債は月100億ドル、住宅ローン担保証券(MBS)は月50億ドルを目安にゆっくりと減額が行われ、来年11月には買い入れが終了するとみています。

米国株はマクロ環境が追い風となり上昇余地大、ただしリスク要因も多いため十分な注意が必要

次に、米国の株式市場に目を向けます。弊社は米国経済について、上向きの景気循環が続くと想定しており、これは株式市場にも追い風と考えます。なお、テーパリングの開始はすでに市場に織り込み済みとみられ、また、そもそもテーパリングで流動性は吸収されないことから、株式市場への影響は限定的とみています。米企業の来年以降の利益見通しも安定しており(図表2)、主要株価指数が年末に向けて上昇する余地は大きいと思われます。

ただし、これらシナリオの実現性は、必ずしも磐石ではありません。シナリオの実現を妨げる主なリスク要因としては、①変異ウイルスの感染拡大による経済活動と企業業績の低迷、②物価高止まりの長期化による早期利上げ懸念の再燃、③供給制約の解消遅延による在庫復元と設備投資の遅れ、が挙げられます。いずれも顕在化する恐れがあるため、十分な注意が必要です。

(2021年7月19日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会