米テーパリングの先の展開を考える

米テーパリングの先の展開を考える

- 市場で関心の高いテーパリングだが、FRBは過去に一連の金融政策正常化プロセスは経験済み。

- 今回の正常化も、テーパリング、総資産残高維持、利上げ、総資産残高縮小という順番を予想。

- 前回プロセスでは、株高、長期金利低下、ドル高・円安が進行、安定した経済・金融環境も影響。

市場で関心の高いテーパリングだが、FRBは過去に一連の金融政策正常化プロセスは経験済み

米連邦準備制度理事会(FRB)は2020年3月15日、ゼロ金利政策と量的緩和政策を復活させました。そして、現時点では、この量的緩和政策を段階的に縮小する、いわゆる「テーパリング」について、FRBがどのタイミングで議論を開始するかが市場の焦点となっています。テーパリングは、金融政策の正常化に向けた第一歩となりますが、FRBは過去、すでに経験済みです。

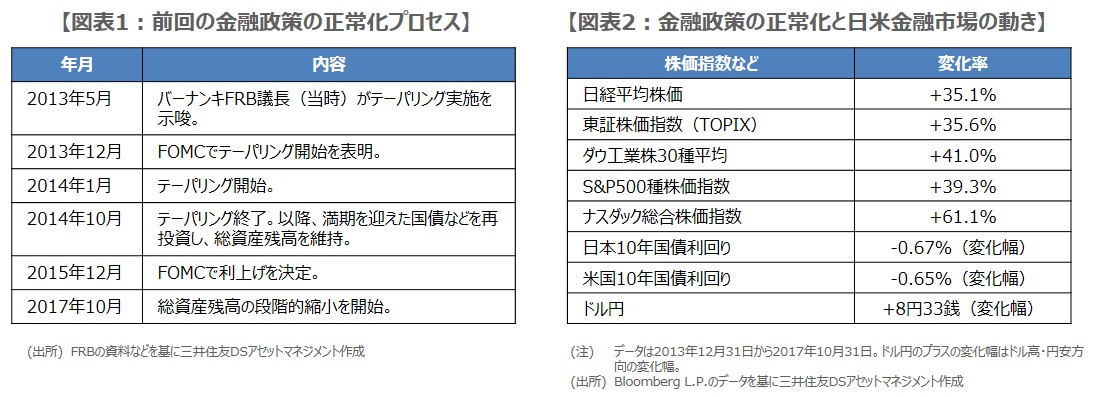

前回の金融政策の正常化は、図表1の通りに進められました。テーパリングは2014年1月から始まり、10月に終了しました。その後は、満期を迎えた国債などを再投資して総資産残高を維持する期間が続き、2015年12月に利上げが開始されました。正常化の最終段階となる総資産残高の段階的な縮小は、利上げが実施された後、2017年10月から始まりました。

今回の正常化も、テーパリング、総資産残高維持、利上げ、総資産残高縮小という順番を予想

弊社はテーパリングについて、2022年の年初の開始を予想しています。金融政策の正常化プロセスは、今回も、①テーパリング開始、②テーパリング終了後の総資産残高の維持、③利上げ開始、④総資産残高の段階的縮小、という流れになる公算が大きいと考えます。なお、利上げの時期については、現時点で明確な想定は難しいのですが、早くても2023年の年末頃とみています。

なお、利上げについては、前回と同様、「超過準備預金金利」と「翌日物リバースレポ金利」の引き上げによって実施されると思われます。前者は準備預金残高のうち法定準備残高を超える分に付与される金利(上限金利)で、後者はFRBが金融機関から米国債を担保に資金を借り入れるリバースレポの翌日物に付与される金利(下限金利)です。フェデラルファンド(FF)金利は、この間で推移するよう誘導されます。

前回プロセスでは、株高、長期金利低下、ドル高・円安が進行、安定した経済・金融環境も影響

総資産残高の段階的な縮小も、前回と同じ仕組みです。例えば、FRBが保有する国債が満期を迎え償還されると、FRBの「資産の部」における「財務省証券」の金額が減少します。米財務省が、満期償還された国債に代わって、新たに国債を発行した場合、FRBは新規購入を停止しているため、米民間銀行が主な買い手となります。米民間銀行の国債購入原資は、FRBの「負債の部」における「準備預金」であるため、この金額が減少します。

これにより、総資産残高は全体として縮小していきます。なお、前回、テーパリング開始直前の2013年12月末から、総資産残高の縮小が始まった2017年10月末まで、日米金融市場では、株高、長期金利低下、ドル高・円安の動きがみられました(図表2)。もちろん、米金融政策の正常化だけが、相場を動かす材料ではありませんが、正常化が進められるのは、経済・金融環境が総じて安定しているから、と考えることができます。

(2021年5月27日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会